撰文:JAY

編譯:深潮TechFlow

我們正處於一個牛市。零售市場逐漸回暖,比特幣價格穩定在2021年歷史最高點附近,前方有許多看漲的催化劑。作為經歷了整個2023年的人,看到比特幣價格前面出現一個7真是瘋狂。

隨著我們行業的成熟,市場範圍已經大幅擴大,從模組化區塊鏈基礎設施到Solana meme幣再到比特幣NFT(以及更多),現在比以往任何時候都有更多的事情需要跟進。

本文的目標是提供2024年第二季的概覽,旨在讓我整合我所學到和觀察到的一切。我想把這當作我對接下來大約90天內會發生的事情的一個起點。我在這裡沒有任何保證是正確的。記住,市場不斷變化,因此根據新資訊更新你的先驗知識在這個領域中至關重要。

我將這些內容分成了幾個部分:

- 主要資產

- 山寨幣

- NFT

- 空投

- 敘事

主要資產

比特幣

從更高的時間框架來看,主要資產看起來令人印象深刻。比特幣昨天創下了有史以來最高的月度收盤價。隨著比特幣ETF的批准,以及減半只有幾週的時間,我不明白為什麼你不會對第二季的比特幣持樂觀態度。

以太坊

從polymarket預測市場來看,大多數(如果不是全部)以太坊ETF的拒絕已經在定價中。首個截止日期是5月23日,所以我們會聽到相關消息。

除了普通現貨ETF 之外,幾家領先的ETF 發行人也已申請把質押作為現貨ETF 本身的一部分。我相信這是一個自然的、合乎邏輯的順序,因為傳統金融喜歡收益,而質押收益是以太坊協議本身固有的。另外,給出:

- 現貨比特幣ETF的成功

- Fink的ETF歷史記錄

- Coinbase以最尊重、專業的方式為監管提供了道路

- 以太坊期貨ETF與現貨以太坊之間的緊密相關性,

我很難想像今年某個時候我們不會獲得現貨ETH ETF。

Solana

我在2023年8月發表了一篇看漲Solana的帖子,但看到這一切實時發生真是不可思議。在每一個階段,都有無數的批評(這反過來又使我更加看漲)。很明顯,Solana在這一點上已經確立了自己的“主要地位”,我非常清楚Solana的發展軌跡會在接下來的一個季度內持續下去。

從成為最容易接入的鏈上賭場到成為最具創新性的RWA和DePIN協議的所在地,我認為他們找到了產品市場契合點。 Solana 核心團隊和生態系統建構者的變革速度令人矚目。

在第二季度,有一大批協議發布代幣(稍後會詳細介紹)。 「來meme幣而來,為dapp留下」似乎是Solana的口號,很明顯,每一個其他的L1/L2/L3生態都在努力模仿Solana的策略。我認為在經歷了1月/2月的大部分時間進行鞏固之後,第二季Solana將再次進入上漲的季度。

最後,如果/當我們看到現貨以太坊ETF獲得批准,我預計這將激發傳統金融領域對Solana的進展。很明顯,機構對Solana有需求(只需看看歷史數位資產流量和Grayscale SOL信託)。一旦現貨以太坊ETF獲得批准,市場將把注意力轉向Sol。

有人關注SOL 期貨ETF嗎?

總的來說,我非常樂觀,當月度圖表看起來像這樣,而整體情緒仍然是50/50時,這只意味著一件事:市場會走得更高。

每當RSI越過70標誌時,比特幣就會進行瘋狂的運行

除此之外,要注意的主要催化劑有(如果您認為我漏掉了其他重要的,請告訴我!):

- 4月20日左右的比特幣減半

- 4月24日的Robinhood收益

- 4月29日的狗狗幣期貨Coinbase交易

- 預計5月2日的Coinbase收益

- 5月23日的現貨以太坊ETF截止日期(以及隨後的ETF決定)

山寨幣

相對於23 年第四季的瘋狂上漲,許多山寨幣對在上個季度大幅下跌。考慮到以下因素,這是有道理的:

- 機構對比特幣的關注(現貨ETF批准和即將到來的減半)

- meme幣的瘋狂

我與該領域的眾多建構者進行了交談,指出了這會改變該領域合法建構者的激勵的擔憂。當你可以推出meme幣時,為什麼還要苦苦研究作為未來金融核心的基礎設施或協議呢?我確實認為這種情況在某個時候會改變。

歸根結底,加密市場(以及市場總體上)是一個關注度的遊戲。任何項目的目標都是保持相關性並吸引眼球。雖然現有的meme幣實際上遭受了損失,但新的代幣(如ETHFI、DYM、JUP等)自推出以來表現還不錯。同樣,這又回到了關注度的問題。

那麼是什麼會導致山寨幣再次上漲呢?我心中主要的兩個催化劑是:

- 積極的SEC對Coinbase的訴訟(關於代幣是否為證券)

- Uni V3治理費用切換的實施與上線

我預計這兩者都將在第二季的某個時候發生。

在此期間,會有一些山寨幣繼續表現優異,就像過去幾個月一樣。數量太多,無法一一列舉。

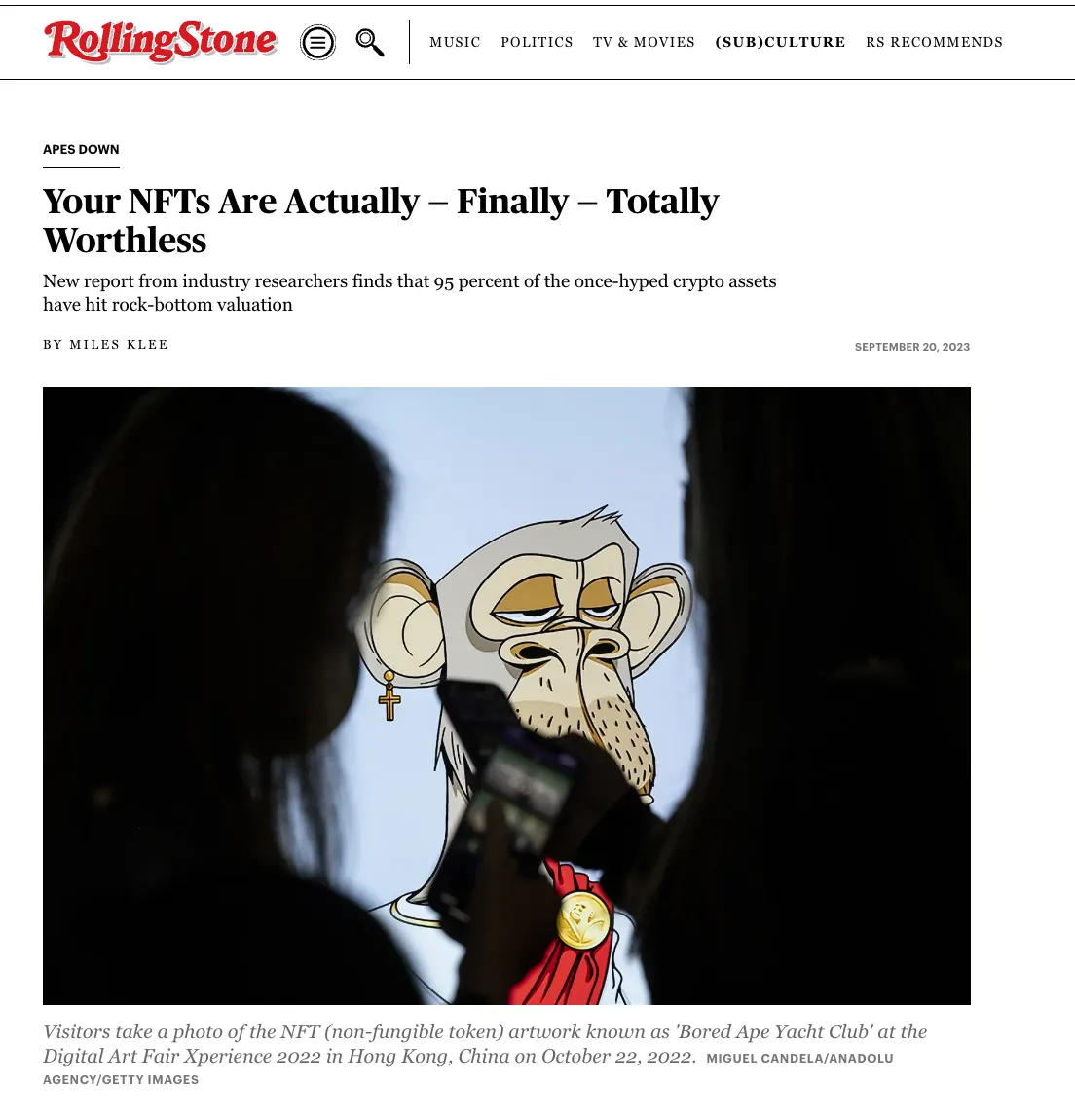

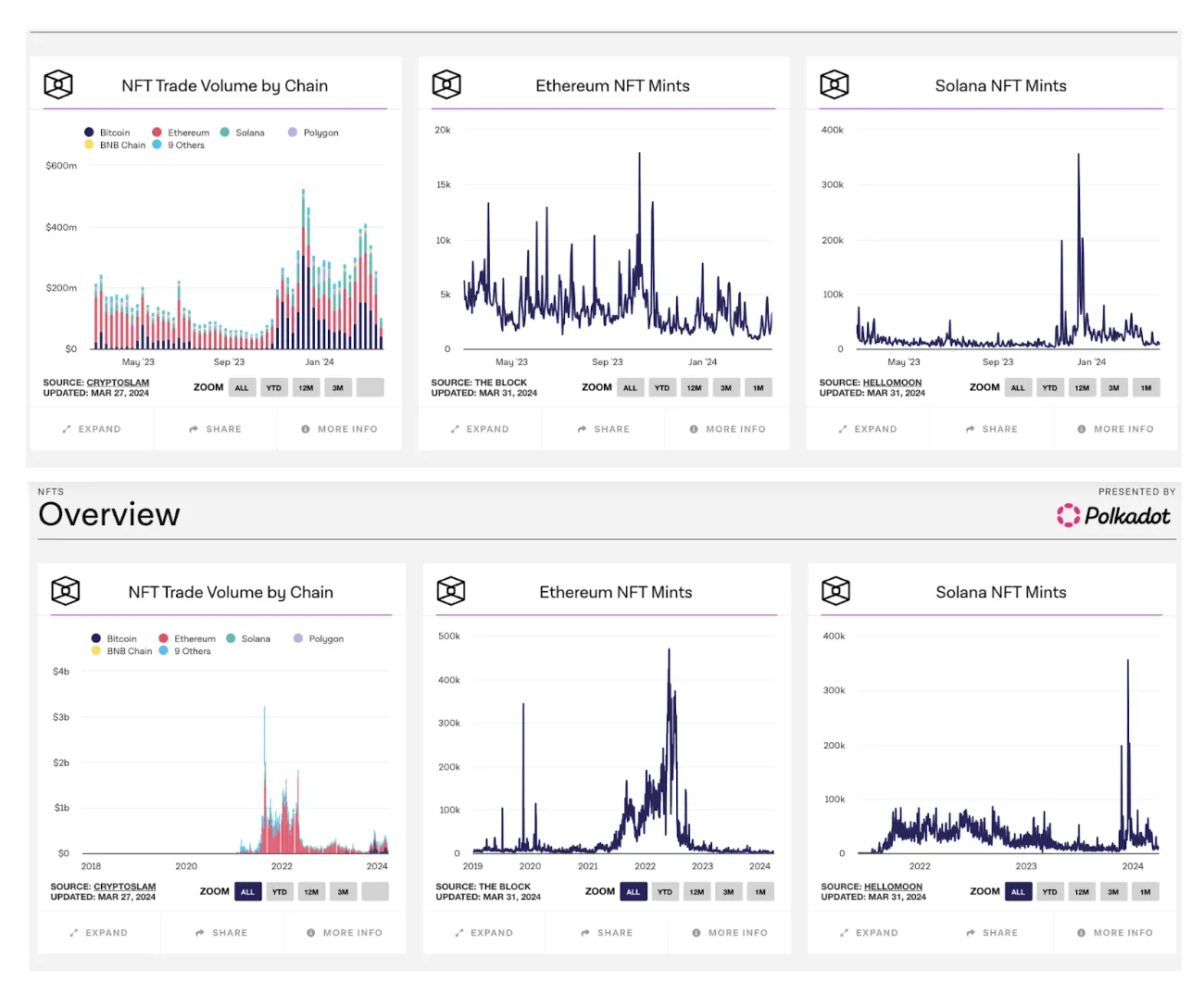

NFT

2023 年9 月,眾多主流媒體宣布NFT 死亡。從那時起,我們看到了一些復甦的跡象,它們時隱時現。相對於2021年底和2022年初的活動,我們還沒有接近活動的高峰。是什麼原因?

在我看來,有兩個原因:

- meme幣滿足了賭博/投機的慾望

- 市場被過度供應的NFT所厭倦

然而,在過去的一個季度裡,與比特幣相關的NFT表現出了明顯的超額表現。我認為市場領導者(如puppet、nodemonkes、RSIC)在第二季繼續表現良好。

要概括為什麼(不僅適用於NFT,也適用於其他領域),我觀察到的原因是:

- 市場推出了一些新技術,明確地確定了市場領導者

- 技術變得更容易獲取,在這種情況下,購買、鑄造NFT變得更加容易

- 模仿專案是在極高期望的前提下創建的(我們將成為下一個cryptopunk/bored ape)

- 這些項目中的少數幾個發展壯大了,絕大多數沒有

在最後兩點之間的某個地方,供應壓倒需求,市場開始下跌。為了給火加把柴,NFT相對於meme幣和治理代幣的流動性是較差的。流動性上升是上漲的一個強大因素,這就是為什麼BAYC能夠從5 ETH上漲到40 ETH。而當參與者急於退出時,這種流動性缺失會成為下跌的一個bug,即在下降過程中,誰將是增量買家,也就是退出的流動性?

那麼今天我們處於什麼位置呢?

在殘酷的熊市中,有幾個社區堅持了下來。其中最突出的兩個是pudgy penguins和mad lads。根據經驗,你經常會看到行業領導者和原始支持者將mad lads和pudgy penguins作為他們的頭像PFP。從他們在2023年第四季和2024年第一季的價格上漲來看,持有這兩個項目的人意味著你要么是早期持有者(並且有足夠的韌性不賣出),要么是有足夠財富的晚期買家。

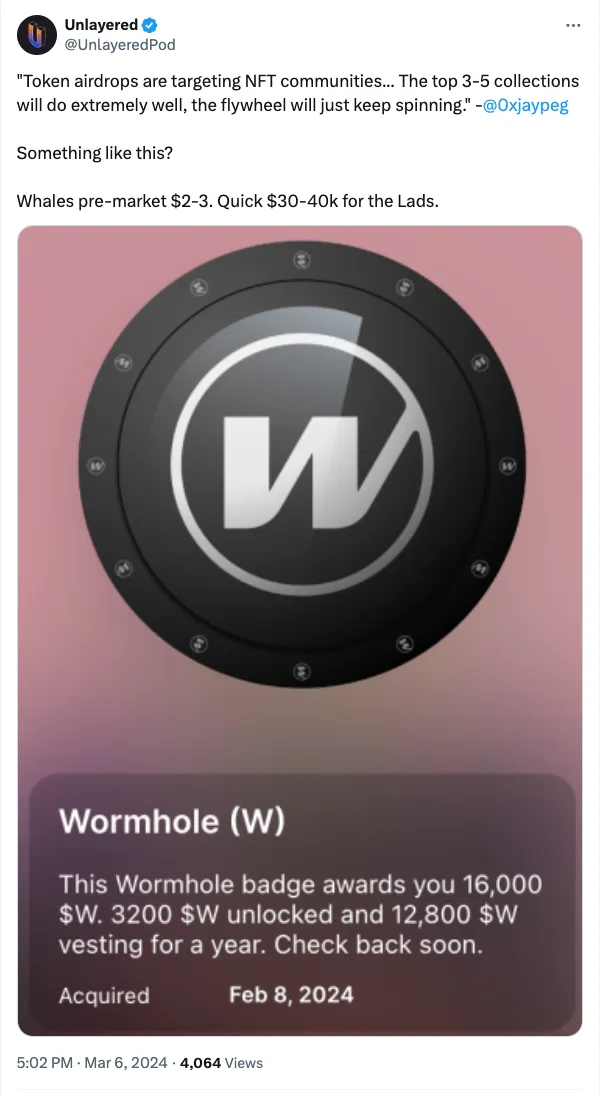

無論哪種情況,建造者都希望以這些NFT 持有者為目標,試圖引導自己的專案和社區。因此,這些社區已成為多次空投的目標。

這種情況在第二季度繼續發生,隨著更多BTC 相關協議的出現,我們可能會看到puppets/nodemonkes 社群開始成為目標。

空投和新代幣

第二季我們將迎來大量的空投。過去一段時間一直在埋頭建設的許多項目將進行空投和代幣釋放。我觀察到的一些資訊包括:

- 流動性引導池(LBP):小規模專案喜歡利用這種方式來引導流動性。實際上,LBP是這些項目測試其代幣需求的一種方式,同時保持一種激勵結構,獎勵早期(和較小規模的)購買者。有關更多詳細信息,請參閱此推文,對於LBP來說,這是一個不錯的ELI5說明。

- 積分計劃:我們都對這種情況非常熟悉。一些協議已經運行了他們的計劃超過一年了(市場只有如此長的注意力)。 Whales market和Aevo是您可以對您的積分和預啟動代幣進行對沖/交易的平台,但存在一些摩擦。例如,在鯨魚上,您必須提供抵押品,並且關於總積分數量和/或某些協議將如何進行轉換的資訊不對稱。另一種方法是利用流動性挖礦積分,Gearbox 和Pendle 是在ETH 方面實現此目的的良好協議。

- 質押元:簡而言之,質押某種治理代幣,並從與質押代幣協議整合的協議中獲得一些空投。最初,這來自Celestia並且是很有道理的(整合Celestia的協議在數據可用性費用方面節省了很多)。如果TIA 的價格下降,就會損害網路的安全性,因此從Celestia的數據可用性技術中經濟上受益的協議應該獎勵TIA質押者,從而支撐價格上漲。我們最近看到這種方法擴展到其他項目,如PYTH,JUP,我預計這種趨勢將繼續下去。

在即將到來的季度中,最受期待的空投似乎是:

已確認日期:

-

Ethena($ENA),4月2日

-

Wormhole($W),4月3日

-

Zeus($ZEUS),4月4日

Solana:

-

Parcl($PRCL)

-

Tensor($TNSR)

-

Kamino($KMNO)可能在四月內

-

Drift Protocol($DRIFT)可能在第二季的某個時候?

模組化:

-

Nim network($NIM)

-

Rivalz Network($RIZ)

-

Avail

-

LightLink

再質押:

-

Renzo

-

Eigenlayer

-

Swell

-

Kelp

人工智慧:

-

GetGrass

-

io.net

其他:

-

ZKSync

-

LayerZero

-

Hyperliquid

-

Blast

我相信還有一些我錯過的內容,如果有任何重要的內容,請告訴我。

敘事

比特幣減半- BTC Beta

我看到有更多與比特幣相關的協議被建立起來,其中許多尚未擁有代幣。鑑於最近Stacks(STX)的表現,這是可以預料的。我們在2023年12月曾經看到這樣的迷你版本,期待現貨比特幣ETF的批准。像MUBI,BSSB,ORDI和TRAC這樣的幣種漲幅驚人。我認為在減半之前和減半後的幾週/幾個月內我們會看到更大規模的情況。

ETH ETF / 再質押- ETH 和再質押Beta

在過去幾個月中,ETH受到了嚴重的打擊,有許多呼籲宣布ETH死亡的言論(包括我在內)。 ETH在某些領域表現不錯,最近一次是從2000年代中期到4000美元的上漲之前的情況。

它的前方有許多有趣的催化劑,主要是現貨ETH ETF決定和Eigenlayer再質押/ LRT代幣的發布。看到EtherFi的TGE進展如此順利(在發布幾天后達到80億美元的FDV峰值),很明顯市場對再質押有著強烈的興趣。隨著Eigen的推出,我預計ETH的情況會轉變成類似Celestia的情況,參與並再質押以符合空投的資格(利用再質押來獲得空投)。

另外,Karak是一個值得關注的協議,他們正在建立通用資產的再質押。如果Eigen有一個非常成功的啟動,Karak也應該會表現得非常好。

SocialFi

鑑於Farcaster和$DEGEN的漲勢,FriendTech絕對注意到了這裡的需求。只要回顧2023年8月/9月的情況,就會看到FriendTech的成長速度有多快。 V2的發布和空投備受期待,考慮到積分的交易量有多高。如果FT V2做得好,這可能會成為與SocialFi計畫(如Fantasy top)的強大催化劑。

最後,如果FriendTech的積分真的每個都在10美元以上,我認為Farcaster很有可能會發行代幣…

加密x AI 代幣

我將AI代幣分成兩個部分:

-

去中心化運算/儲存/頻寬

-

機器學習/人工智慧/LLM包裝

隨著getGrass和IONet的推出,這應該是重新點燃屬於第一類項目的催化劑。這個領域的市場領導者是Render,在過去的一個季度中表現非常出色。 NVIDIA收益的強勁延續也應該重新引起對這個領域的興趣。

在後一部分中,對現有LLM和人工智慧功能的任何更新都應該是一個催化劑。大多數現有的項目都是包裝器,因此對ChatGPT、Sora、Bard和其他現有模型的更新通常是積極的催化劑。 Bittensor是這個領域的領先項目,因此大多數其他項目將相對價值,Bittensor的漲幅越高,後一類項目的表現越好。回顧一下,Bittensor在第一季有一個非常強勁的漲勢,TAO從200美元左右一直上漲到700美元左右。

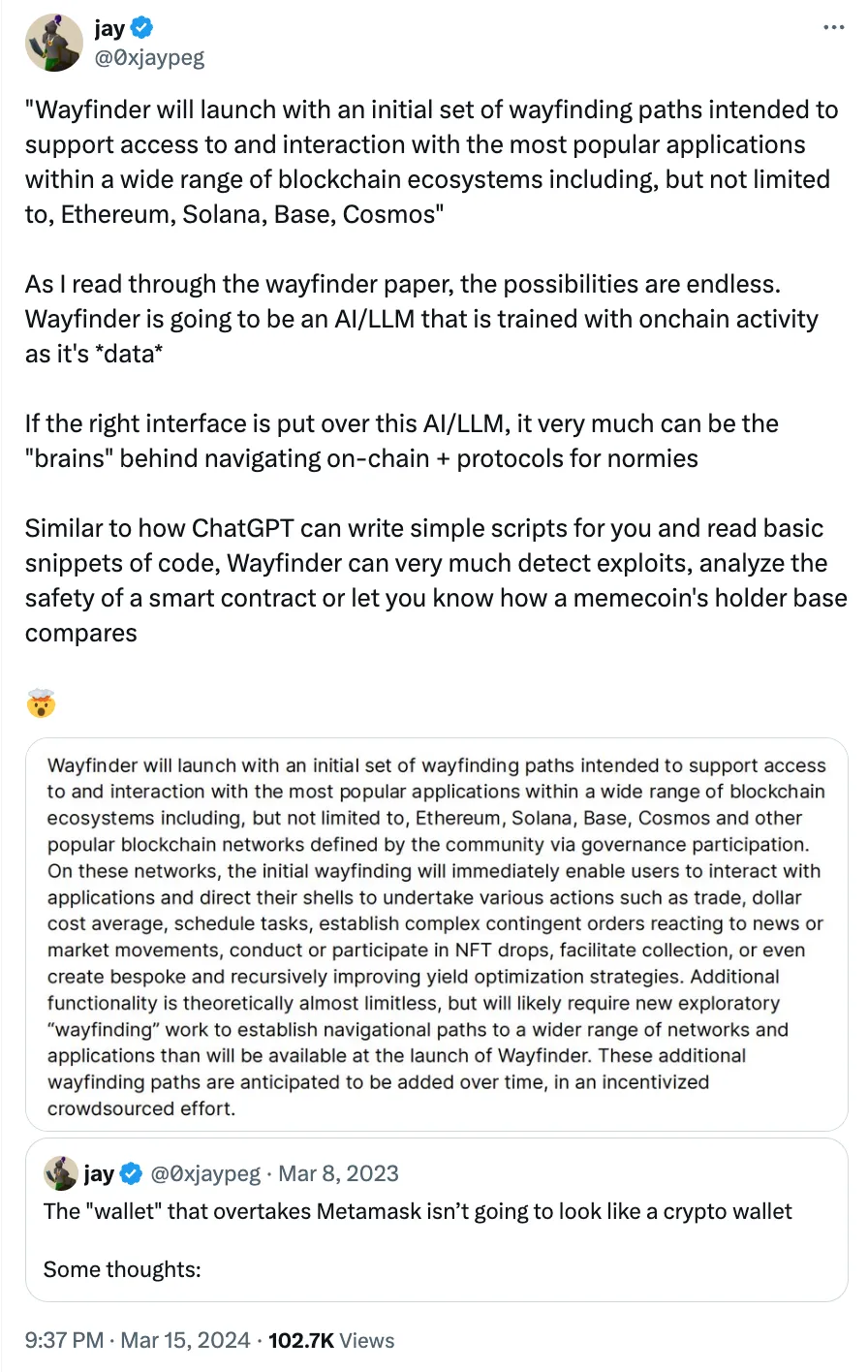

另一個積極的催化劑是Wayfinder($PROMPT)的推出,Parallel TCG和Colony背後的團隊正在建立一種專門用於導航鏈上所有事物的LLM。隨著我們對他們所建立的所有內容有更多的了解和更新,我預計這將重振圍繞AI / LLM 相關項目的活力。

揭露:我是Parallel / Wayfinder的投資者

模組化區塊鏈

在2023年第四季末期經歷了一波猛烈的上漲之後,Celestia(可以說是模組化區塊鏈基礎設施的市場領導者)一直在震盪調整。

除了價格行為之外,似乎正在取得實際進展,Aevo、Lyra、Conduit、Polygon 和RitualAI 等應用程式開始使用Celestia 來提供數據。 Dymension也正在發生類似的情況。

隨著這些建立在這種模組化區塊鏈基礎設施之上的項目繼續取得成功並向質押者空投代幣,不可避免地會有關注點轉向模組化區塊鏈類別。因此,我認為我們將看到另一輪向上的重新定價,特別是如果我們在SEC 訴Coinbase 案中得到積極的新消息:代幣作為證券。

此外,隨著2024年末團隊解鎖的臨近,我預計基礎設施項目(例如DYM / TIA)和整合的dapp之間將出現一定程度的協調,以製定一項關於團隊和投資者代幣解鎖的策略。

從更長遠的角度來看(第二季之後),我認為隨著這些最初的市場領導者重新定價並取得成功,這種模組化的元資訊將開始變得耗盡。我對這個週期的結束如何發展的基本情況是:

- 幫助dapp /中介軟體節省資金的基礎建設項目→ 空投→ 重新定價漲的更高

- 後續/ beta專案啟動→ 有些專案提供價值,但遠不及市場領導項目

- 更多的項目啟動,但沒有任何使用價值,只是在投資者的資金支持下構建一些「酷炫」的技術,他們錯過了前兩個項目。

其他可能會出現的敘事是:RWA、DEX、DePIN、Blast。