作者:degentrading,加密KOL;翻譯:金色財經xiaozou

Ethena會在一場UST式的危機中崩潰嗎?

我看到有一些帖子的內容存在一些誤解,我只是想在本文澄清一下這些誤解。 (我與他們沒有任何關係,也不會因為他們的成功或失敗而獲得任何利益。)

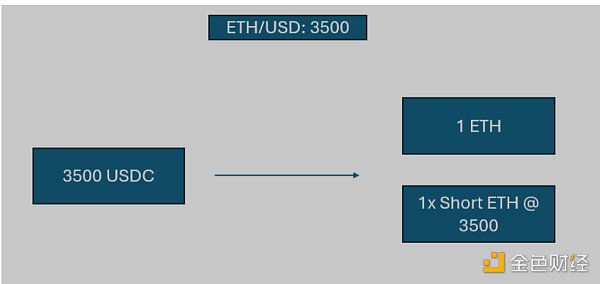

首先,Ethena是什麼?它是合成美元協議,以1 ETH合成美元為例,在買入現貨ETH(或stETH)的同時會相應地對沖名義等量的ETH空頭。

那為什麼是一美元呢?這是因為在任何正常情況下,收益都是固定的。只要遠期/期貨/永續合約對現貨的基差不變,一籃子現貨及其相應的空頭部位將保持相同的價值,沒有持倉和資金費率。

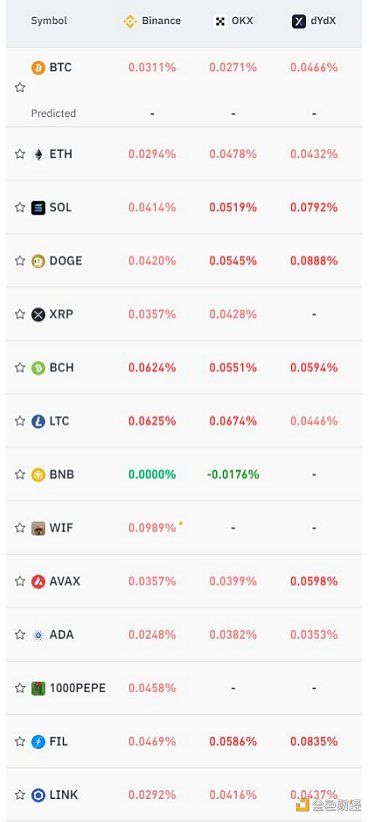

那麼,為什麼它的吸引力如此之大呢?簡言之,因為注資一直非常積極——在牛市裡,人人都在尋找槓桿以及廉價美元借款。每8小時5bps?如果市場每天上漲10%,這不是問題。

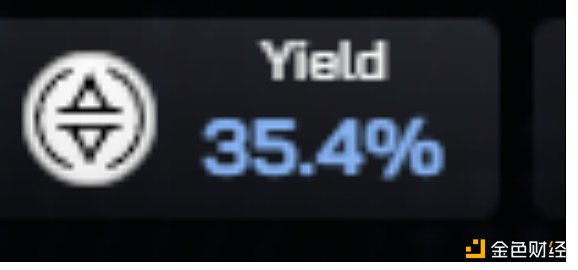

因此,Ethena最近的收益率看起來約為35%。只要這個領域存在著對槓桿的需求,這種情況就可能持續下去。

UST之所以失敗,是因為支持已發行的UST的抵押品是原生Luna,隨著Luna價格的崩潰,以美元計價的可用抵押品在Luna發行並出售給市場時經歷了自我強化的惡性循環。

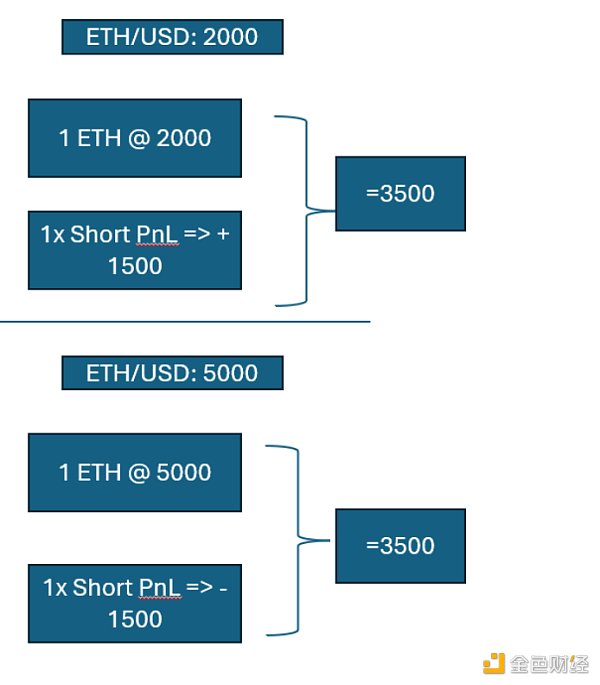

然而,總的來說,對於Ethena而言,支持已發行USDE的抵押品是一籃子資產,通常會在整個價格區間內保值。只要現貨/永續合約或現貨/期貨合約的基差沒有暴漲。

加密貨幣通常會表現出下行凸性。價格下跌的速度比上漲的速度快。在我看來,這個設計實際上對Ethena非常有利。

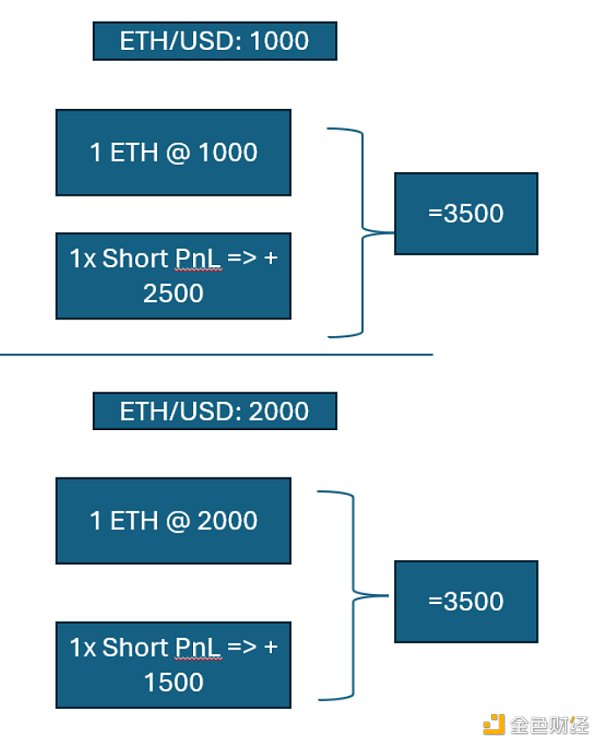

隨著價格不斷下跌,在沒有平倉的情況下,Ethena持有的美元現金比例實際上增加了。在下面的例子中,你可以看到ETH下跌到1k時會導致3.5k的抵押品籃子裡有2.5k是現金…

這其中是否有風險?如果有風險的話,那就是用stETH作為抵押品。與ETH相比,stETH的現貨流動性小得多。然而,在Shapella升級之後,stETH/ETH折扣IMO觸底了。

在Shapella之前,stETH賣方受制於買方。在Shapella之後,如果stETH/ETH匯率上漲嚴重,賣家可以選擇更長的等待時間(1-5天),然後提取stETH兌換為ETH。

屋子裡的另一頭大象將是交易對手/交易所風險。如果一家交易所因危機而破產,Ethena可能會經歷重大減損。不過,他們的交換清單看起來相當不錯。

還剩下最後一個風險——操作風險。 Ethena概念應該行得通。它相當巧妙。然而,它也在一定程度上依賴具有不確定性的智慧交易、執行和風險管理。

在信心危機中,只要Ethena的執行完美,USDe就會有一個觸底價,因為一籃子資產將保持其價值。然而,我注意到的是,一般來說,危機情況會讓我們出現失誤——交易員可能會受到誘惑或被迫退出基差交易,從而產生delta風險。然而,總的來說,Ethena的基本概念應該是可行的。

Ethena也可能改變市場機制,帶來新的價格關係——然而,這方面我們只能在未來進行評估。

我認為,Ethena實際上會為牛市再添助力。目前的做市商通常不會用現貨多頭對沖他們的永續合約空頭(除非他們正在打磨基差),它們希望看到的是delta普遍消失。

儘管Ethena是delta中性的,但它無意中創造的現貨需求將造成更多的上行價格滑點,同時對基差施加壓力。

總之,Ethena概念好,功能好。如果它失敗了,那將是因為在邊緣情況下的執行和風險問題。