作者:MIIX Capital

1、研報要點

1.1 投資邏輯與敘事

加密貨幣收益交易可能利潤豐厚,但投資者實現的實際回報是不確定的,這是因為,由於加密領域的眾多因素導致收益率市場波動,因此無法準確預測未來的收益率。

各種收益協議使投資者能夠從未來收益中獲利,但許多已建立的協議都存在缺陷,可能會大大減少收益。 Pendle 採用改進的收益交易方法來優化投資者的回報。 Pendle 成為「利率市場的Uniswap」的願景。

此項目的投資要點包括:

市場空間很大。利率互換作為主要是機構主導的衍生性商品市場,利率衍生性商品佔據衍生性商品賽道的80% 的市場份額,而其中利率互換又佔據80%,交易量極其龐大,但是在鏈上這一賽道才剛被Pendle 引入,還是非常初期的階段。

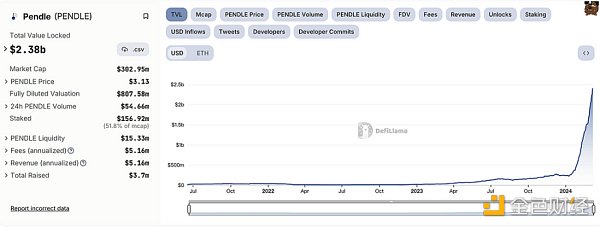

Pendle 的整體數據表現亮眼,其交易量、TVL、幣價都已經創新歷史新高。

機構進軍Staking 賽道必然需求,無論是銀行或對沖基金、Mutual Fund、ETF 發行商或ETF brokers 都有對沖利率風險的需求。

Pendle 的v3 版本將把傳統利率互換賽道引入到鏈上,這將面向百萬億量級的市場,我們對此期待Pendle 的表現。

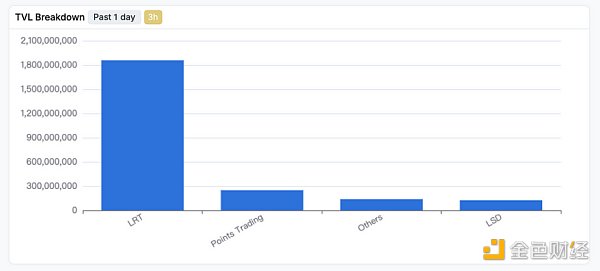

Pendle 目前依賴LRT 賽道的發展,整體LRT 賽道仍然有倍數等級的成長空間,而pendle 雖然大部分義務依賴LRT 但是未來有機會逐漸降低LRT 的比例,因為其本質上是面向整個市場的利率互換賽道,這需要機構的進入幫助其資產的多元化。

1.2 估值說明

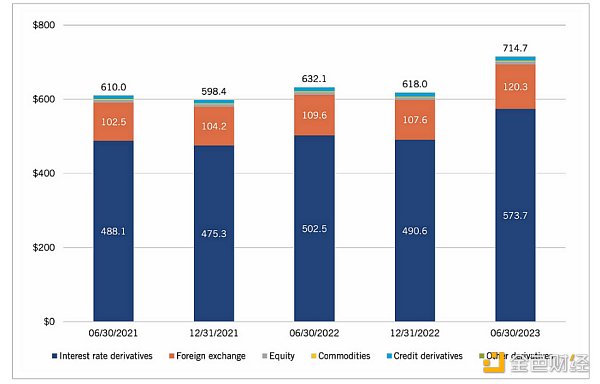

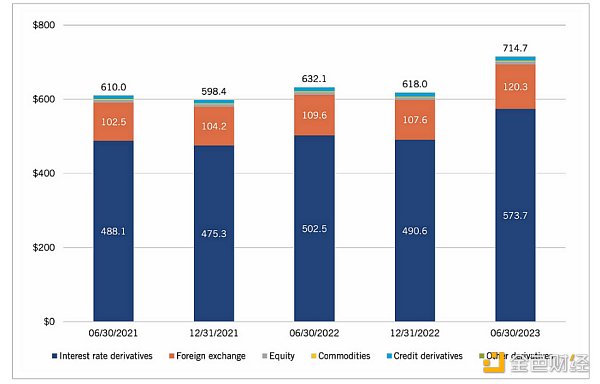

在TradeFi 中,利率衍生性商品是在衍生性商品市場中佔據市場大部分的部位。並且,隨著TradeFi 的發展,衍生性商品市場的整體規模也逐漸增大,截至2023 年6 月,整體衍生性商品市場的部位已經達到了714.7 兆美元,而其中利率衍生性商品未平倉部位達到了573.7 兆美元,佔了80.2% 的份額。

鏈上利率目前還處於衍生品的非常早期的賽道,伴隨質押進入TradeFi,這部分的需求將爆發。

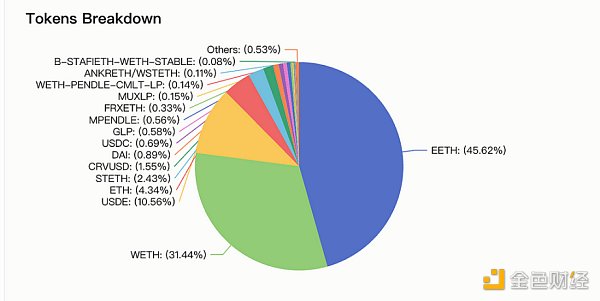

目前Pendle 幣價已經突破前高,可能成長空間不再收到限制。其主要的底層支援的代幣為LRT,如果目前整體的LRT 市值為57 億美元,流入Pendle 的TVL 為23.7 億美元,其中包含了EETH(ether.fi)以及WETH 兩大代幣。

如果LRT 專案的整體TVL 上漲五倍,那麼Pendle 的TVL 也將有五倍上漲空間,伴隨著傳統利率市場在2024 年引入,TradeFi 的進入對Pendle 平滑收益曲線、對沖風險的需求,那麼該專案的上漲空間將會更高。

1.3 主要風險

智能合約的風險,雖然Pendle 請過多個審計機構進行審計代碼,但是仍有可能存在漏洞導致資金全部損失。

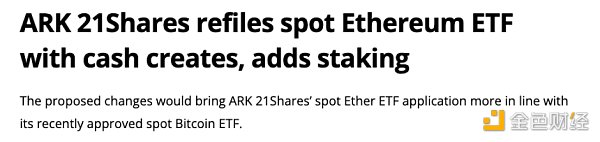

ETH 現貨ETF 未通過,對整體質押未來的tradefi 行情有較大影響。

Pendle 面臨極端行情時,可能會出現一些未知風險。

Pendle 目前非常依賴LRT,如果無法有效拓展業務範圍,可能會形成單一風險敞口。

該協議的流動性由於代幣種類過多,可能出現長尾資產流動性嚴重不足的情況,造成流動性聚集的問題,這將無法滿足部分機構的豐富套利需求,但這是一個長期問題。

2、專案基本狀況

2.1 業務範圍

Pendle 是一個專注於收益率代幣化的區塊鏈項目,透過其平台允許用戶鎖定其加密資產的未來收益率並提前獲得收益。這種創新方法不僅為加密貨幣持有者提供了一種新的收入來源,而且還為利率市場引入了更多的流動性和靈活性。 Pendle 透過智慧合約技術實現這項功能,使用戶能夠以去中心化和安全的方式參與市場。

2.2 創始團隊

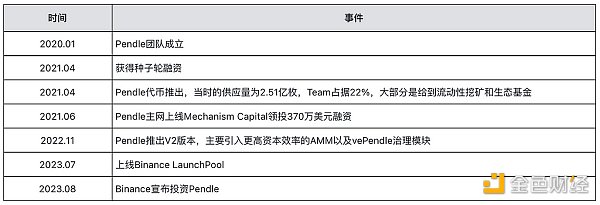

Pendle 成立於2021 年,團隊成員Base 在新加坡和越南,目前在Linkedin 註冊約20 人。

TN Lee(X: @tn_pendle):Co-Founder,曾經在Kyber Network 是創始團隊成員以及業務負責人,然後去了一個礦企RockMiner,該家礦企運營著大約5 個礦場。在2019 年成立Dana Labs,主要是做FPGA 客製化半導體的。

Vu Nguyen(X: @gabavineb):Co-Founder,曾經在Digix DAO 擔任CTO,專門從事實物資產的代幣化的RWA 項目,其與TN Lee 共同創建了Pendle。

Long Vuong Hoang(X: @unclegrandpa925):工程主管,獲得新加坡國立大學電腦學士學位,在2020 年1 月加入新加坡國立大學擔任助教,在2021 年5 月加入Jump Trading 擔任軟體工程實習生,在2021 年1 月加入Pendle 擔任智能合約工程師,後於2022 年12 月升職為工程主管。

Ken Chia(X: @imkenchia):機構關係主管,獲得莫納什大學的學士學位,曾經在馬來西亞第二大的銀行CIMB 擔任投行實習生,之後在摩根大通擔任私人投行的資產規劃專家,2018 年進入Web3,在一家交易所擔任COO,2023 年4 月加入Pendle 擔任機構主管,負責機構市場— — 自營交易公司、加密貨幣基金、DAO/ 協議國庫、家族辦公室。

2.3 投資背景

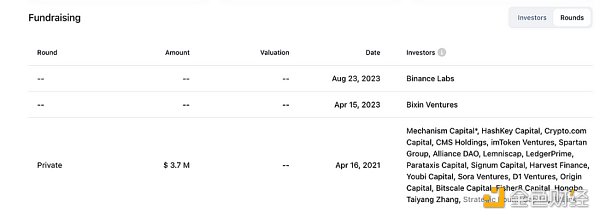

該計畫的主要投資人包括Mechanism capital、HashKey、Bixin Ventures、Binance Labs 等。

目前在鏈上能查詢到投資人包括Spartan、Arthur Hayes、Hashkey、Alliance DAO、FalconX 等。

2.4 專案發展路線和歷程

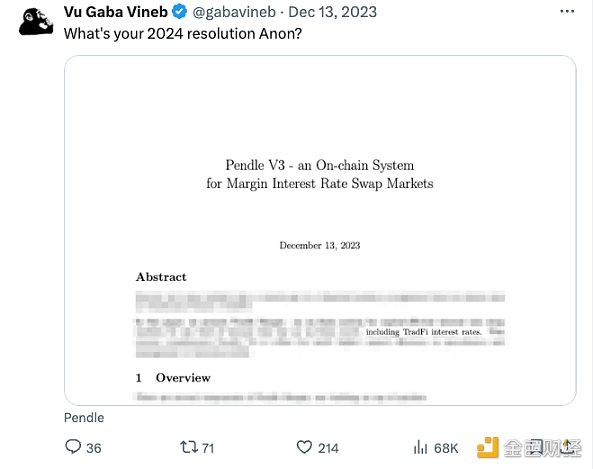

根據聯合創始人Vu Nguyen 發布的推特,Pendle 的V3 版本計劃在2024 年推出,其包含了傳統金融的利率衍生品,這將引起tradeFi 的極大興趣。具體的實作細節暫時未知。

3、產品及業務狀況

3.1 官網資料(截至2024 年2 月)

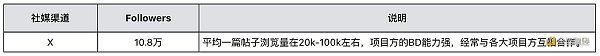

3.2 社媒數據

3.3 社群數據

4、項目分析

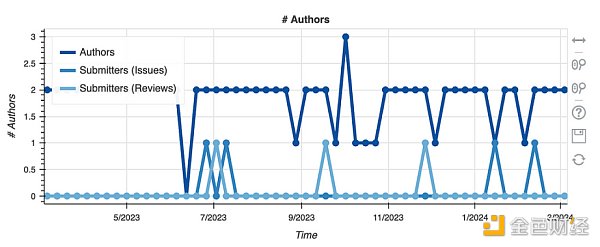

4.1 代碼

該產品的代碼經過多個審計機構審計。

其對專案的程式碼開發仍維持正常水平,開發人員也保持穩定。

4.2 產品

Pendle 是一種無需許可的收益交易協議,用戶可以在其中執行各種收益管理的策略。 Pendle 的工作原理,主要分為收益代幣化、Pendle AMM 和VePendle 三個部分,具體如下:

收益代幣化

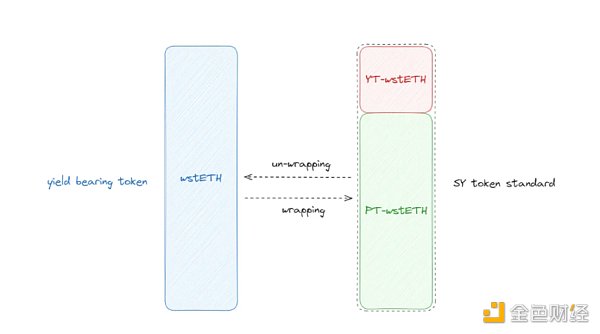

Pendle 創新性的將收益資產代幣化成SY 代幣,其根據ERC-5115: SY Token 標準進行的代幣化,如將stETH 包裝成SY-stETH,之後SY 被分為其本金和收益成分,分別為PT(Principal Token,本金代幣)與YT(Yield Token,收益代幣)。

PT 代幣不會獲得任何收益,但可以在到期時以1:1 的比例贖回基礎資產。

PT 類似於TradFi 中的PO(僅限本金)證券或零息債券。

收益代幣代表資產截至到期日的收益率。

YT 類似於TradFi 中的IO(僅利息)證券。

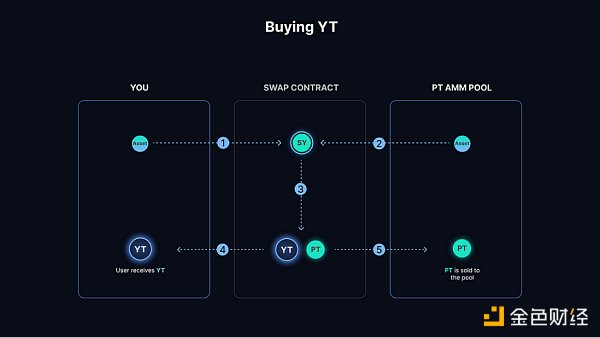

Pendle AMM

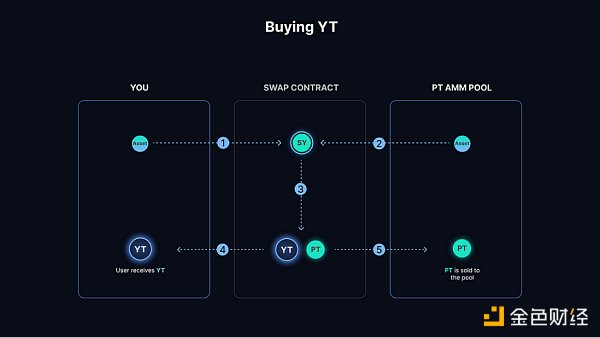

PT 和YT 都可以透過Pendle 的AMM 進行交易,這是Pendle 的核心引擎。在Layer2 上,專案使用的預言機為Redstone。 Pendle 的AMM 實現了高效的DeFi 收益交易:想要賺取固定收益的交易者購買PT,而想要做多收益的交易者則購買YT。對於購買一段時間內的收益代幣YT,流程如下所示:

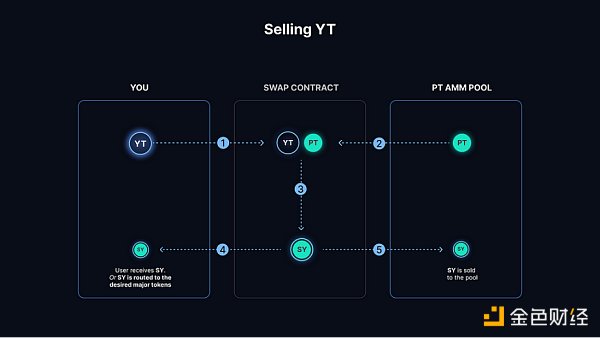

對於想要出售YT 代幣的流程如下所示:

SY 對於SWAP 池子,都是作為一個中介資產的存在,所以LP 提供者需要提供YT-SY / PT-SY 代幣對。 SY 代表了標準化的收益代幣,可以涵蓋更廣泛的資產類別。這種標準化增加了對投資者的吸引力,因為它提供了更多的靈活性和接觸更多資產的可能性,從而可能吸引更多的參與者和提供更高的流動性,因此選擇這種將SY 作為中介資產的方式提供LP 池。

流動性提供者能夠從以下幾個方面獲得利益:

礦池產生的掉期費用

PENDLE 激勵措施

基礎資產所發出的協議激勵(例如$COMP、$AAVE)

在Pendle 中,資產的收益率部分(YT)與本金部分(PT)的分離允許投資者獨立交易和管理這兩個組成部分,這種分離機制帶來了一些獨特的定價和價值變動方式:

未來收益的分離:當你購買PT 時,實際上是放棄了持有期內可能產生的任何收益,因為這部分收益已經通過YT 代幣化並可能被其他人購買。因此,PT 的價格會反映出這種收益的缺失,通常以低於標的資產完整價值的折扣價購買。但是我們約定了一個時間,也就是YT 只能反映在一段時間內的收益情況。

時間價值與風險考量:投資人購買折扣的PT 是基於這樣的預期,即他們現在以較低價格買入,期待在未來某一時刻,特別是到期時,其價值會上升並接近或等同於標的資產的價值。這個期望考慮到了時間價值的影響和持有PT 直到贖回的風險。

假設有一個簡化的例子來說明PT(本金代幣)最終會回升至其對應的標的資產(ST)的價格。

條件:標的資產(ST):一個債券,目前市值100 美元,年化利率5%,距離到期還有一年。 PT 初始價格:假設因為分離了未來一年的收益(即YT 部分),PT 的初始交易價格為95 美元。

過程:收益分離:在Pendle 平台上,這個債券的持有者決定分離其收益和本金,創建了PT 和YT。由於YT 代表未來收益的權利,PT 的價格會低於原始債券(ST)的全價,反映了缺失的未來收益價值。時間流逝:隨著時間的推移,債券接近其到期日。因為YT 已經代表了該期間的所有預期收益,PT 的價值實際上代表了在到期時能夠從債券中獲得的本金回收。價值回升:隨著到期日的臨近,PT 的市場價值將逐漸上升,因為市場參與者預期在到期時,PT 持有者將能夠以等價於標的資產(即債券本金)的價值贖回PT。如果債券的面額是100 美元,那麼理論上PT 的價格應該會逐步回升至100 美元。

結果:到期時,PT 的持有者可以使用PT 來贖回等值100 美元的債券本金。因此,儘管PT 最初以折扣價(例如95 美元)交易,隨著時間的推移和到期日的臨近,其價值將逐步增加,最終回升至標的資產的全價值,即100 美元。在交易對手中,大家都在對未來的收益率進行對賭或者對沖,賣出YT,意味著平滑未來的收益曲線,提前兌現,或者看跌未來的收益率,而買入YT 意味著看多未來的收益率。買入PT,意味著可以一定程度的折價購買,並且認為這段時間的收益率是看跌的。

VePendle

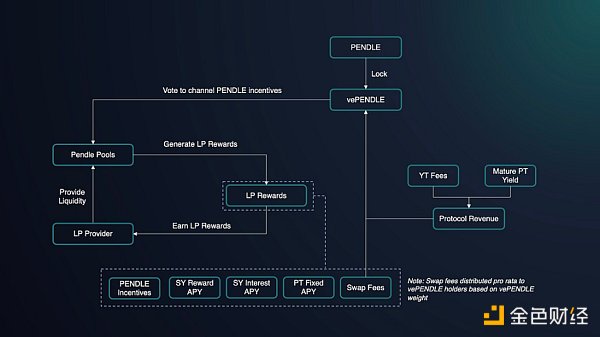

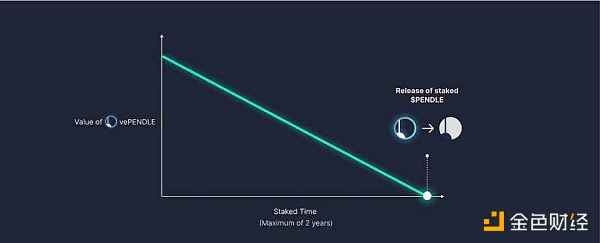

將TradeFi 的利率衍生性商品市場引入鏈上,讓所有人都能使用,VePendle 是Pendle 的治理系統:

鎖定PENDLE 時間越長,對應VePendle 值就越大。

VePendle 值會隨著時間的推移而衰減,但您的鎖定持續時間可以延長以抵消衰減。

擁有的VePendle 越多,投票權就越大。投票給礦池後,有權獲得該礦池收取的互換費用的80%。

VePendle 持有者還可以獲得一部分協議收入,這些收入來自互換費用和YT 費用。

4.3 生態發展與數據

目前項目由於ST 代幣的存在,其一系列生態包括了:

Penpie:Penpie 是MagPie 推出的DEFI 平台,其為Pendle 平台的用戶提供了收益以及vePendle 的激勵服務。

Equilibria:將閒置的PENDLE 轉換為ePENDLE 並透過ePENDLE 金庫進行質押賺取收益。

上圖追蹤了PNP 和EQB 鎖定在Penpie 和Equilibria 上以及他們對Pendle 治理代幣(vePendle) 的所有權。這顯示了vlPNP 和vlEQB 持有者對Pendle 協議的控制水準。 vlPNP 和vlEQB 持有者指導Pendle 的vePendle 在治理提案和衡量權重投票上的分配。

Penpie 對Pendle 大概佔據1200 萬份vePendle,而Equilibria 對Pendle 大概佔據770 萬份vePendle,目前總共有3270 萬份vePendle,那麼Penpie 大約佔據Pendle 治理權的36.7%,Equilibria 大約佔據Pendle 治理權的23.5%(23.5%。數據截至2024 年3 月)。

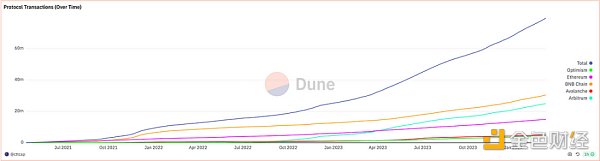

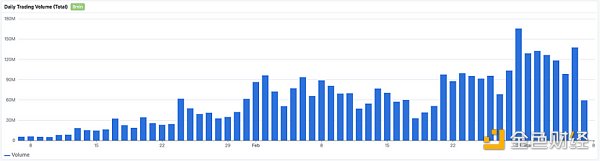

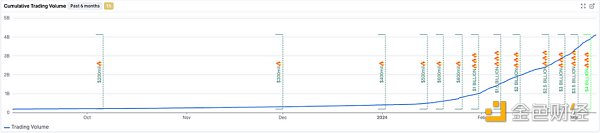

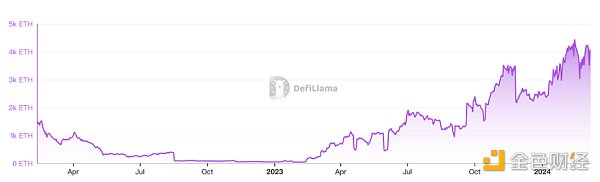

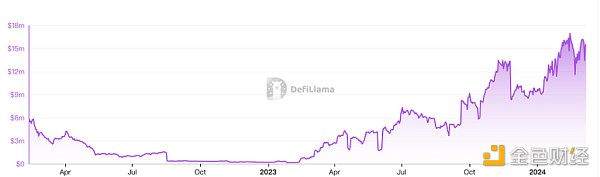

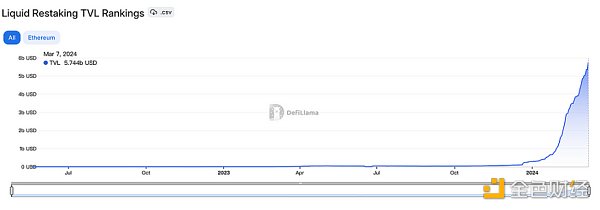

在Pendle 協議上的交易筆數、交易量也呈現非常正向的逐漸增高,這意味著市場隨著LSD、LSDFI、LRT、Restaking 等DEFI 項目的發展,市場對於利率衍生品的需求逐漸增加。且截止於2024 年3 月7 日,其累積交易量也突破40 億美元,且趨勢是逐漸增加。

在TVL 方面,該計畫具備自己的AMM 池子,支援各種SY、PT、YT 代幣的交換。目前從幣本位和U 本位來看也逐漸走高。

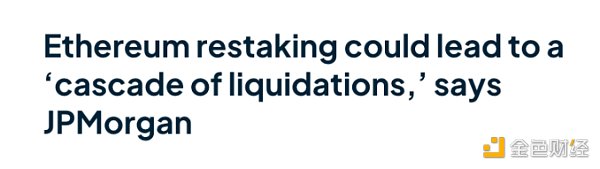

目前隨著Staking 發展的助力,人們預期對該計畫的需求也會逐漸增強,特別是機構的進場可能性。許多機構開始紛紛提到了以太坊質押的收益問題,他們普遍認為在現貨ETF 通過後,TradeFi 能夠在質押ETH 獲得鏈上活躍收益的同時,還能收取儲戶的託管費用。

那麼對於Pendle 此類的利率互換產品將產生極大的需求,並且由於其在利率賽道的完全龍頭地位,在未來引入傳統利率到鏈上也是很自然而然的過程,那麼機構就能夠在鏈上進行利率衍生性商品的操作,這將有百萬億級別的潛在交易量存在。

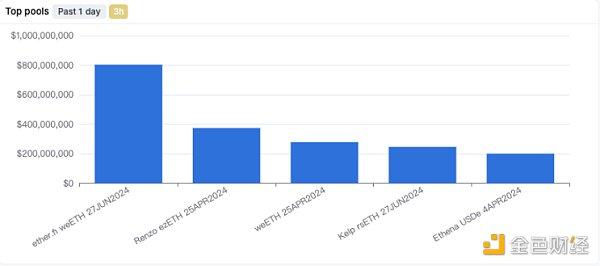

目前Pendle 的池子流動性也逐漸增強。

在所有池子中,主要是以LRT 賽道的項目為主,伴隨著LRT 賽道項目的發幣以及未來Staking 賽道持續火熱等因素,這個賽道將會成為行業的熱門焦點,其增長率也會較高。目前主要的LRT 賽道的TVL 目前都處於成長階段,這對主要池子是LRT 的Pnedle 有非常直接的促進作用。

4.4 賽道規模與潛力

利率衍生性商品(interest rate derivatives,IDR)屬於衍生性商品中交易量最高的賽道,衍生性商品是一種證券,其價格取決於或源自一種或多種基礎資產。其價值由基礎資產的波動決定。最常見的基礎資產包括股票、債券、商品、貨幣、利率和市場指數。

在TradeFi 中,利率衍生性商品是在衍生性商品市場中佔據市場大部分的部位。並且,隨著TradeFi 的發展,衍生性商品市場的整體規模也逐漸增大,截止於2023 年6 月,整體衍生性商品市場的部位已經達到了714.7 兆美元,而其中利率衍生性商品未平倉部位達到了573.7 兆美元,佔了80.2% 的份額。

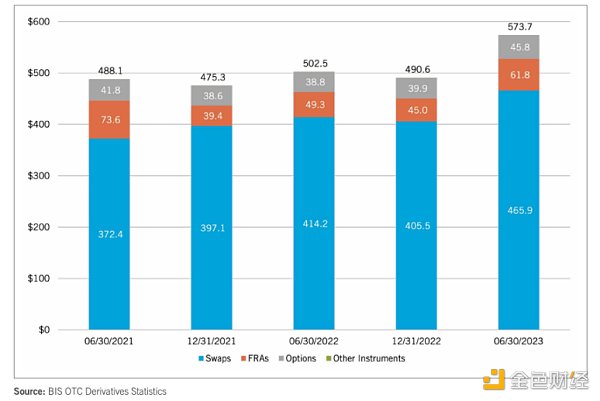

在基於利率的衍生性商品中,又分為三大細分類別,分別是利率互換(Swaps)、FRA(Forward Rate Agreements)、Options(選擇權)、其它工具,在傳統的IDR 中,利率SWAPS 佔據其中約81.2% 的市佔率。

在TradeFi 中,利率互換主要是由機構主導的交易市場,且其交易量也極為龐大。利率互換是一種金融衍生產品,允許兩方交換各自的利息支付義務。這種交換通常涉及固定利率和浮動利率的互換。利率互換廣泛應用於金融市場,主要參與者包括:

銀行和金融機構:銀行使用利率互換管理利率風險,調整資產負債表的利率結構,優化資本使用效率。金融機構也利用它們來進行套利和對沖風險。

企業:企業利用利率互換來避險借款成本的變動風險。例如,如果一家企業預計未來利率會上升,它可能會透過進入一個支付固定利率、接收浮動利率的互換合約來鎖定其利息開支。

投資者和對沖基金:他們使用利率互換作為投資工具或風險管理策略,透過預測利率的變化來尋求利潤,或對沖其他投資的利率風險。

政府和公共機構:這些實體可能會使用利率互換來管理其債務組合的成本和風險。透過互換,它們能夠更有效地匹配資金需求和債務服務成本,同時降低利率變動的影響。

中央銀行:雖然不是常規操作,但在特定情況下,中央銀行可能會參與利率互換市場,以影響短期利率,作為其貨幣政策的一部分。

在傳統金融世界,利率衍生性商品是最大的衍生交易類別,而利率互換佔據整體利率衍生性商品的82% 的市場份額,但是在區塊鏈的世界利率互換還處於非常早期階段,Pendle 作為龍頭項目,專門用於以太坊的鏈上利率互換。

隨著傳統金融機構的進場,尤其是灰階、摩根大通、貝萊德對於以太坊質押市場的關注,這可以為TradeFi 提供廣泛的套利機會,這對於Pendle 的投資可能對當前背景下有重要意義。

目前支持收益代幣化的幣種和市值:

以太坊流動質押代幣(例如wstETH):目前大約有26% 的ETH 處於質押狀態,那麼這部分的代幣全部都可以進行代幣化,目前LSD 的整體TVL 在597 億美元。

代表借貸協議頭寸的代幣(例如Compound 或Aave):例如質押在Compound 中的DAI,稱為cDAI,其也有自己的年化收益率,這部分可用於收益的穩定的市場空間也非常廣泛,目前借貸業務的tvl 大約在343 億美元。

LP 代幣(例如GMX 的GLP):無論是GMX 或GLP 只要抵押就有自己的利率存在,幾乎大部分DEFI 專案都存在LP 代幣的收益。

流動性重新抵押代幣(LRT)和Restaking 代幣:如截止目前,這部分EigenLayer 以及Renzo Finance 等,共170 億美元的TVL。

那麼整體下來,這個賽道的天花板極高,並且伴隨著傳統機構的逐漸入場,對Pendle 的需求就會逐漸加強。

機構使用的可能用例包括:

固定收益,例如在stETH 上賺取固定收益;

多頭收益率,例如購買更多收益率來押注stETH 收益率上升;

在沒有額外風險的情況下賺取更多收益,例如用您的stETH 提供流動性;

例如,在EigenLayer 的Restaking 行情中,隨著EigenLayer 的儲戶逐漸增多,未來收益率大概率是向下的,那麼在當前處於高收益率的情況下,可以選擇賣出YT,提前在高APY 時,兌現自己的收益率。在機構眼裡,他們也可以鎖定stETH 的質押收益,來對沖未來鏈上活躍下降所導致的殖利率下降的問題。

5.代幣

5.1 總量與流通量

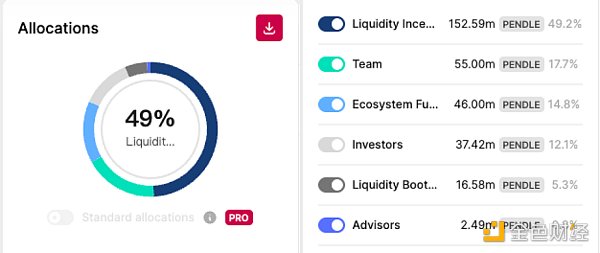

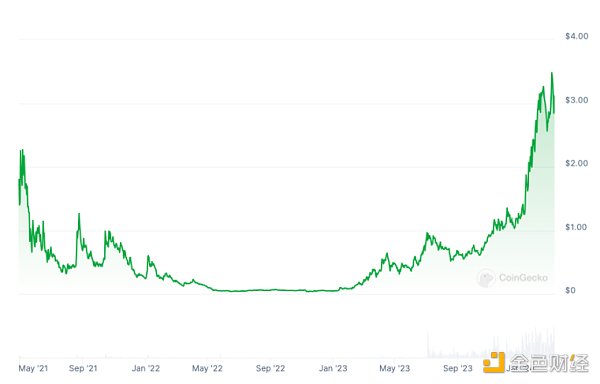

截止2024 年3 月7 日,根據Coingecko 統計,目前代幣總量258,446,028 枚,目前流通的代幣數量為96,950,723 枚。目前的市值為2.98 億美元,FDV 為7.9 億美元。流動性激勵佔整體代幣的49.3%,團隊目前佔17.7%,而投資者佔12.1%。

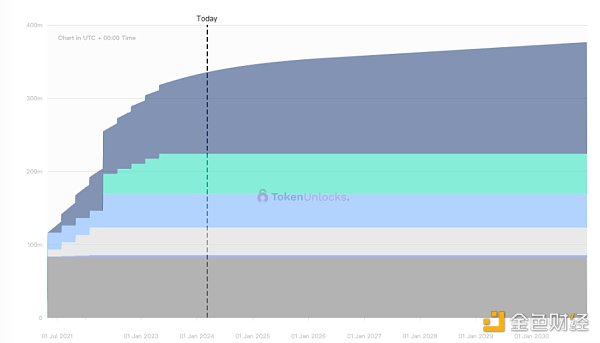

流動性激勵預計持續到2030 年末,官方假設年通膨率為2%,每週下降1.1%,直至2026 年4 月。該代幣的釋放圖如上圖所示,我們預計在大約在2025 年5 月1 日作為截止日期,其大約會流通2.7 億枚,整體來說增長不多,對牛市的代幣價格沒有什麼影響。

5.2 代幣經濟學

Pendle 的代幣用途主要用於治理託管,其被稱為vePendle,透過利用vePENDLE,PENDLE 持有者可以獲得一系列可提高代幣實用性的功能。

VePendle 的價值與Pendle 的質押金額和持續時間成正比。 vePENDLE 值將隨時間的推移而衰減。 vePENDLE 持有者投票並將獎勵流引導至不同的池,有效地激勵他們投票的池中的流動性。

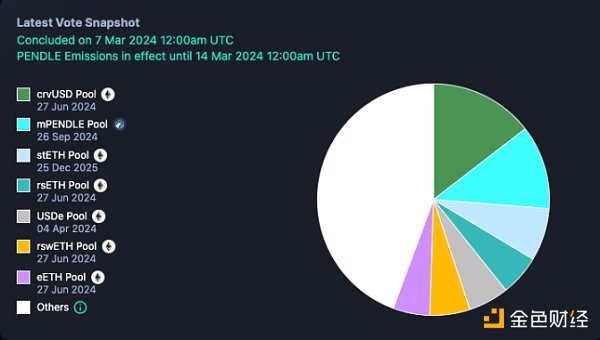

Pendle 從YT 產生的所有收益中收取3% 的費用。目前,該費用100% 分配給vePENDLE 持有者,而該協議不收取任何收入。除此之外,vePENDLE 投票者還有權從投票池中獲得80% 的利率互換費用,這構成了投票者的APY。上圖就是最新的投票情況,crvUSD pool 佔據大約44% 的投票權集中在這個池子。而截止2024 年3 月7 日,目前鎖定在Pendle 上的總共有4952 萬枚,vePendle 作為一種投票權和權利的虛擬代幣,共有3276 萬枚,平均鎖定了421 天。

5.3 市場表現及窗口期預測

Pendle 目前的主要流動性池子是LRT,主要以LRT 專案參考做分析。

以上是LRT 種類的代幣,LRT 依託於Restaking 以及LSD 的代幣,其市場空間Restaking 目前有110 億美元,而LSD 目前有551 億美元,這些都伴隨著ETH 價格、LSD 賽道的發展、質押逐漸走向主流金融機構,市場空間變得更廣。

那麼在當前情況下,LRT 代幣有660 億美元的市場空間,對於Pendle 就在LRT 處具備這麼大的市場成長空間,除此之外,其還接受Compound 等能夠產生yield 收益的代幣,以及在未來推出的鏈下利率互換的產品,也就是Pendle v3,這將在今年推出。

目前從幣價漲勢來看,其幣價成長也符合Staking 賽道的發展現況。目前幣價已經到達歷史新高的位置,但是其市值也才3 億美元(幣價3.11),全流通大約8 億美元,在2025 年5 月,由於釋放機制的問題,FDV 實際上只能算3億美元,因此我們認為該代幣可能存在極大的上漲空間。

5.4 獲利預期評估

Pendle 幣價已經突破前高,可能成長空間不再受限。目前其主要的底層支援的代幣為LRT,如果目前整體的LRT 市值為57 億美元,流入Pendle 的TVL 為23.7 億美元,其中包含了EETH(ether.fi)以及WETH 兩大代幣。

如果LRT 專案的整體TVL 上漲五倍,那麼Pendle 的TVL 也將有五倍上漲空間,伴隨著傳統利率市場在2024 年引入,TradeFi 的進入對Pendle 平滑收益曲線、對沖風險的需求,那麼該專案的上漲空間將會更高。

6.價值評估

該專案處於成熟期,但是團隊目前仍在改進其經濟模型以及增強流動性,探索引入傳統金融的利率互換的可能性,我們認為其有望成為利率衍生品賽道的Uniswap,這個市場的空間將遠大於現貨市場,因為大多數是機構參與,其交易量非常龐大。

其競爭優勢在於是鏈上利率衍生賽道的龍頭,並且也有自己的生態,目前處於該賽道的絕對壟斷地位,整體賽道也處於非常早期。

從中長期來看,鏈上不僅僅現貨市場將蓬勃發展,質押和再質押賽道也將快速發展,隨著機構對TradeFi 的關注,鏈上衍生品市場也將飛速發展,而pendle 是目前獨一無二的選擇。

7.總結

Pendle 是一個專注於收益率代幣化的區塊鏈項目,它允許用戶鎖定其加密資產的未來收益率,並提前獲得收益。這種創新方法不僅為加密貨幣持有者提供了一種新的收入來源,而且還為利率市場引入了更多的流動性和靈活性。 Pendle 透過智慧合約技術實現這項功能,使用戶能夠以去中心化和安全的方式參與市場。

Pendle 的投資要點包括:

市場空間很大,利率互換作為主要是機構主要的衍生品市場,利率衍生品佔據衍生品賽道的80% 的市場份額,而其中利率互換又佔據80%,交易量極其龐大,但是在鏈上這條賽道才剛被pendle 引入,還是非常初期的階段。

Pendle 的整體數據表現亮眼,其交易量、TVL、幣價都已經創新歷史新高。

傳統機構進軍Staking 的趨勢,無論是銀行或對沖基金、Mutual Fund、ETF 發行商或ETF brokers 都有對沖利率風險的需求。

V3 版本將把傳統利率互換賽道引入到鏈上,這將面向百萬億量級的市場,我們對此期待pendle 的表現。

雖然Pendle 目前依賴LRT 賽道的發展,但僅LRT 賽道仍然有倍數等級的成長可能。另外,Pendle 在未來有機會逐漸降低LRT 的比例,因為其本質上是面向整個市場的利率互換賽道,這需要機構的進入幫助其資產的多元化,這也意味著Pendle 與機構之間存在強依賴的相互需求,是非常有價值的投資標的,建議投資人高度關注。