作者:CryptoVizArt, Glassnode;編譯:陶朱,金色財經

摘要

-

比特幣在過去12 個月的強勁表現得益於現貨交易量以及交易所存款和提款量的激增。

-

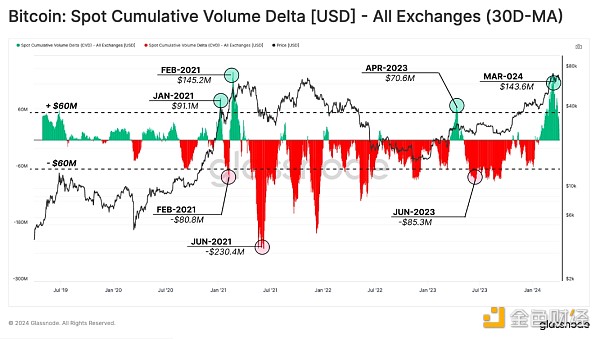

透過檢查累積交易量增量(CVD),我們可以看到2023 年的大部分時間都出現了買方的淨賣出活動,儘管歷史上的修正幅度較小且低於20%。

-

長期持有者的獲利回吐大幅飆升至73,000 美元,但最近幾週正在降溫。同時,美國現貨ETF 帶來的新需求也在增加。

投機不斷增加

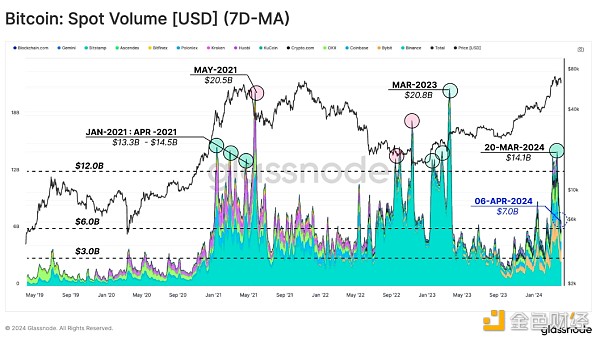

對於比特幣來說,今年仍然是令人印象深刻的一年,上週比特幣價格在6.4萬美元至7.3萬美元之間盤整。自美國現貨ETF於2024年1月初上線以來,比特幣市場的現貨交易量激增,每日交易量在3月中旬達到約141億美元的峰值,市場達到7.3萬美元。

這一規模的現貨交易量相當於2020-2021年牛市的高度,儘管最近幾週開始降溫,目前為每天70億美元。

幣安在現貨市場仍佔有37.5%的市場份額,然而,相對於前一個週期,這種主導地位正在下降。 2021年,幣安佔2021年交易量的50%左右,但在2022年熊市最深刻的階段,這一比例也達到了令人難以置信的85%以上。

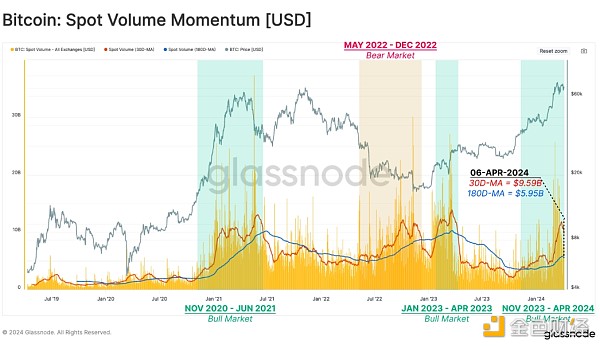

為了評估整體市場動能,我們可以採用應用於現貨量的簡單慢/快移動平均模型。在這裡,我們比較180 天移動平均線(慢速)和30 天移動平均線(快速),以評估現貨交易量是在升溫還是在降溫。

自2023 年10 月以來的價格走勢顯示,較快的平均交易量明顯高於較慢的交易量,顯示年初至今的表現受到現貨市場強勁需求的支撐。在2021 年多頭期間,類似的結構也很明顯。

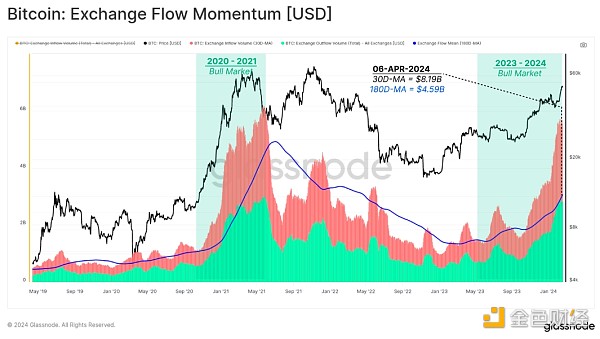

為了支持這一觀察,我們可以對我們監控的所有交易所錢包存入(紅色)或提取(綠色)的鏈上轉帳量應用類似的快/慢動量指標。

我們可以看到與2023 年7 月以來出現的類似的積極勢頭訊號,表明代幣進出交易所的流量也有所增加。總交易流量(流入加流出)的月平均目前為每天81.9億美元,顯著高於2020-2021 年多頭市場的峰值。

整體而言,比特幣年初至今的價格走勢受到現貨交易量和鏈上交易流量大幅上升的支撐。

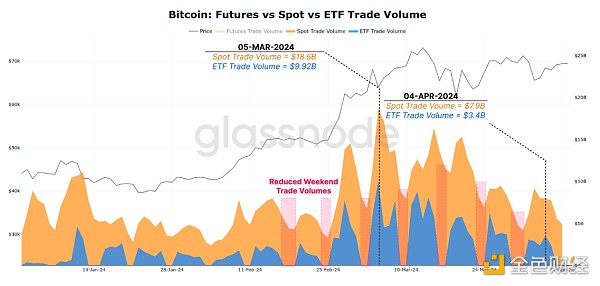

最近市場展示了新的美國現貨ETF 如何成為市場的主導力量。這些新工具為市場帶來了重要的新需求來源,足以抵消每日發行量以及來自GBTC 和現有持有者的賣方壓力。

透過比較現貨交易量(橘色) 和ETF 交易量(藍色) 可以強化這個結論。這些市場之間存在著強烈的相關性,ETF 交易規模約佔全球現貨市場規模的30%。我們也可以看到週末的季節性影響,ETF 市場休市,現貨交易量明顯較低。

買方與賣方交易量

另一個使我們能夠描述現貨市場特徵的工具是現貨累積交易量增量(CVD)。此指標描述了市場接受者買入量與賣出量的淨偏差(以美元衡量)。

假設我們隔離主要的正高峰(綠色),其中吃單買入量減去單賣出量超過6,000 萬美元。在這種情況下,我們可以看到2021 年第一季的市場情緒與ETF 上市後的市場情緒非常相似。

到3 月中旬,現貨交易量增量達到+1.436 億美元,略低於2021 年2 月的高峰(1.452 億美元),但顯示淨買方偏好發生重大轉變。值得注意的是,2023 年的大部分時間,現貨市場都經歷了淨賣方偏見,儘管市場回檔幅度很小,並且穩步走高。

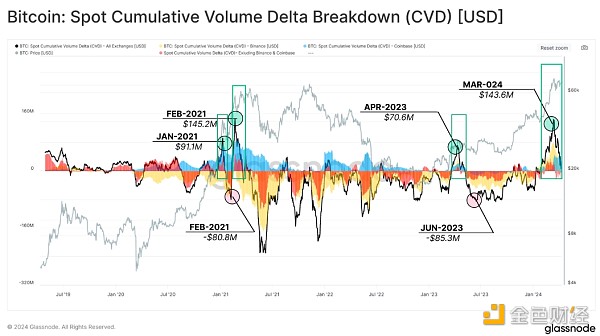

我們可以將此現貨CVD 指標分解為特定交易所的各個交易量增量。下圖代表以下軌跡:

-

Binance (黃色)

-

Coinbase (藍色)

-

All Other Exchanges (紅色)

在2020-21 年多頭期間,Coinbase 和其他交易所經歷了淨買方偏見,而幣安則是賣方主導。 2023 年的大部分時間裡,所有交易所都出現了淨賣方偏見,直到10 月才轉變為淨買方。

一種解釋是,2023 年接受者顯著的賣方偏見是透過製造商一方相對較大的出價來滿足的。去年全年這種耐心的買方可能是自FTX 低點以來相對較輕的回檔(最大-20%)的關鍵原因(請繼續關注本報告後面顯示的圖表)。

駕馭週期

我們已經確定,比特幣在過去12-18 個月的強勁表現得到了交易量大幅成長的支撐。接下來,我們將探索可以幫助我們在價格發現過程中駕馭市場週期的圖表。

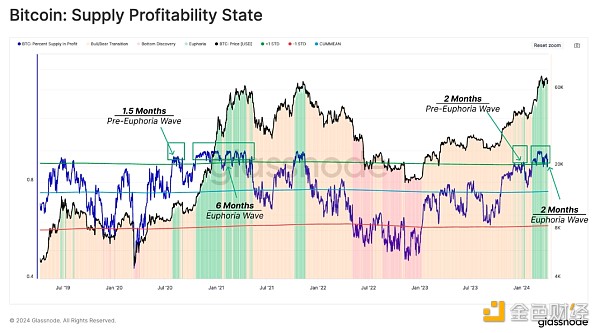

繪製比特幣週期的一個重要工具是供應獲利能力狀態,它考慮了利潤佔總供應量的百分比。下圖展示了供應占利潤的百分比以及兩個統計範圍,分別為+1 SD (綠色) 和-1 SD (紅色)。

當供應的利潤交易高於+1SD(利潤約95%)時,自然與市場反彈至上一周期ATH以及突破該水準的時期一致。

我們可以在上一個週期中看到該工具的一個共同模式,即最初的前興奮反彈測試上限並使絕大多數代幣獲利。經過一段時間的調整和盤整,市場最終反彈至並突破先前的ATH,推動震盪指標遠高於95% 的獲利狀態。

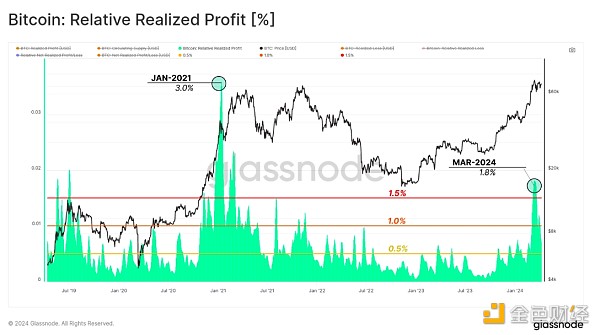

市場參與者持有的未實現利潤大幅增加。當然,這會越來越激勵投資者加大獲利了結(實現利潤)的力道。下圖顯示了已實現利潤的每週總交易量,按市值標準化以進行跨週期比較(綠色)。

隨著市場收復2021 年周期高點,該指標達到1.8% 的峰值,顯示1.8% 的市值在7 天內被鎖定為利潤。這很重要,但仍低於2021 年1 月上漲期間的獲利了結強度(3.0%)。

就市場機製而言,這種動態為我們提供了一些資訊:

-

通常由長期持有者進行的獲利了結往往會在ATH 突破時增加。

-

本地和全球市場的高峰通常是在重大獲利回吐事件之後建立的。

-

一個投資者獲得的利潤與另一方買方的流入需求相符。這讓我們深入了解流入比特幣的新資本的規模。

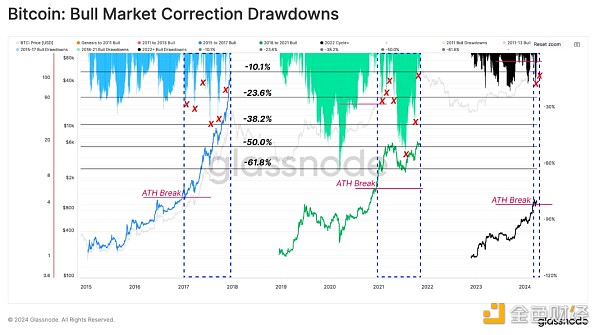

如果我們回到先前提到的回撤幅度,我們可以看到,儘管現有持有者大規模獲利了結,但回撤幅度仍然很小。

如果我們比較之前週期中的ATH 突破,可以說當前的階段(價格發現市場)仍然相對年輕。之前的Euphoria 階段已經出現過多次超過-10% 的價格下跌,其中大多數跌幅要大得多,其中25% 以上的情況很常見。

自ATH 被突破以來,目前市場僅經歷了兩次約10% 以上的調整。

新投資者湧入

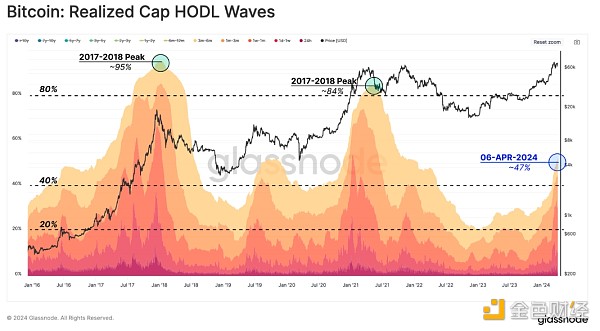

市場總是有兩個面向: 對於每個投資者獲利,另一個投資者以更高的成本購買這些代幣。我們可以透過已實現上限HODL 波動中6 個月以下代幣所持有財富份額的上升來直觀地看到新投資者的湧入。

在過去兩次多頭市場中,6個月以下財富的總份額達到84%至95%,顯示新持有者已飽和。自2023 年初以來,這項指標急劇增加,從2023 年1 月1 日的20% 上升到今天的47%。

這顯示比特幣持有者基礎中持有的資本在長期持有者和新需求之間大致平衡。

這也意味著隨著這些新投資者所佔資本份額的增加,分析師應該開始更關注這些新投資者的行為。

根據定義,在新的ATH 突破後不久(至少在事件發生後155 天),不存在虧損持有代幣的長期持有者。因此,短期持有者(STH)將主導所有描述供應或「損失」量的鏈上指標。因此,STH 現在約佔已使用代幣(橘色) 已實現總損失的100%。

如果我們考慮到先前週期中的這種“STH 損失主導”,我們可以看到這種情況持續了6.5 到13.5 個月,直到熊市到來。目前市場進入這種狀態至今僅1個月左右。

總結

比特幣在過去12 個月的強勁市場表現得益於現貨交易量和與交易所相關的鏈上流量的顯著增長。透過分析累積交易量增量,我們也可以判斷需求方非常強勁,儘管出價耐心地佔據了製造商一方而不是接受方。

由於市場目前高於2021 年最高水平,獲利回吐有所增加,但最近幾週正在降溫。長期持有者和新需求之間的財富大致平衡,這表明從歷史角度來看,「興奮」階段仍相對較早。