韭菜從週期中學到的唯一教訓,就是沒有從歷史中學到任何教訓。

在Ethena 的高額利息前,Luna-UST 的慘重過往也只是陳年往事,重新回到一場比拼誰跑得快遊戲。

即使是MakerDAO 的DAI 也難逃誘惑,改變了自己往常USDC 套殼的低風險套娃,積極擁抱USDe 的高額回報。

而Ondo 雖然發行的USDY 不到三週,TVL 從1 億攀升到2 億,不過拉上了貝萊德成立的BUIDL 基金一起抗風險,共同做大做強RWA 生態。

如我們所見,上述三種都是穩定幣,還都是RWA 的最新發展動態——現實資產上鍊、鏈上原生套利、最終反哺到現實資產,形成三個首尾相連但又獨立運行的小世界。

RWA 新形式

具體而言,現階段的RWA 不只有聚焦穩定幣這一重點,還有以下幾個新趨勢。

- 現實世界以美元計價:現實資產聚焦美債、美元、債券和合規穩定幣這四大類資產,與其說是現實資產上鍊,不如說是美元相關資產上鍊。

- 加密世界的雙幣本位:比特幣和以太坊的地位得到加密世界普遍承認,以太坊不僅作為資產發行鏈,ETH 也取得等同於「比特幣」儲備金的作用。

- 融合取代變革:傳統金融和交易所成為加密貨幣運作的基礎設施,RWA 來源是它們,最終流向也是它們,甚至它們的存在也不再是一個問題,現實的引力終究壓低了夢想的頭顱。

從美元潮汐到ETH 「本幣通貨緊縮-再流通」本位

每輪牛熊週期,都是以比特幣為開頭,然後出現吸儲大盤,例如交易所、DeFi 或穩定幣,然後某個專案流動性危機出現,最終全部崩盤。

但本輪週期與之不同,一方面,場外資金帶來了600 億元的ETF 資金,改善了以往的美元降息——加息週期都會在世界範圍內造成“潮汐”般的美元荒,比特幣充當了蓄水池的作用,適當緩解了這種危害,當然蓄水池還有10 倍以上的擴充空間。

總結重點1:比特幣具備二象性,即使現實資產,也是加密資產。

這種蓄水池接下來有兩種發展路徑,一是繼續增加比特幣的容量,二是尋求更多的ETF 產品,例如以太幣。

另一方面,以太坊的質押體系造就了場內的「本幣通貨緊縮-再流通」機制,以ETH 為計價資產,即使質押發行資產(LSDfi)、再質押發行資產(LRTfi)最終崩盤,但ETH自身的質押收益不會減少,牛市期間隨著使用量的巨幅增加,反而是通縮增值。

也就是,做多ETH,美元計價的收益會增加,做空ETH,ETH 本位計價的收益也不會降低,前提是ETH 能和比特幣一樣,成為加密世界的不死鳥。

總結重點2:只要能穿越牛熊,多空都賺就有可能實現,熊市虧損多頭補回。

現在轉換下思路,如果一種東西與美元相等,即美元計價永遠是1:1 錨定,並且使用金銀複合本位(BTC+ETH)作為發行準備金,並且和交易所無縫融合,那麼這種RWA 模式下的USDe 能否穿越牛熊呢?

總結要點3:不要抵抗中心化交易所,而要將其作為利潤來源之一。

我們無法預知未來,只能依據過往去假設未來,並給出自己的看法,USDe 大概率會崩,但是牛市夠長的話,可能會平穩的下滑,最終泯然眾幣矣,如果ETH 價格急劇崩塌,那USDe 也會迅速崩塌。

依據以上三個要點,以USDe 來講清楚為啥是這個結論。

USDe 原理

USDe 原理

USDe 的發行與ETH 的多空單掛鉤,按照AC 的理論,現貨交易就是沒有槓桿、或者1 倍槓桿的永續合約,買入就是做多,賣出就是做空。

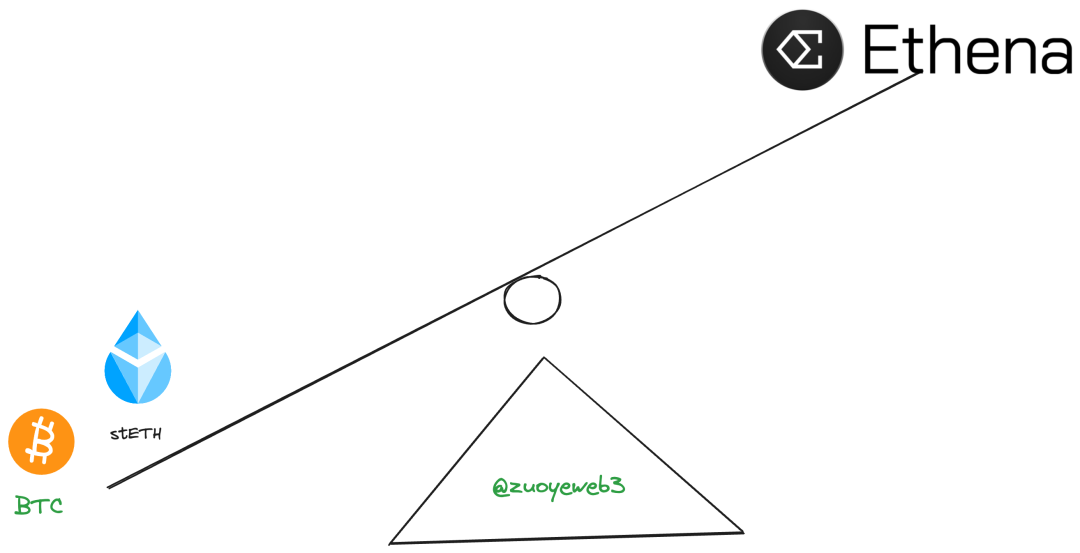

USDe 的Delta 中性也差不多可以這樣理解,即抵押物是stETH 和BTC 等,相當於買入做多,與之同時,在交易所買入對應的做空比例,一正一反,所謂中性和風險對沖,即是如此。

這裡面存在著兩個收益,stETH 自帶4% 左右的收益,其次是做空會收到多頭給的費率,兩相一結合,在牛市期間,ETH 價格會持續上漲,以USDe 計價的收益率也就高到離譜。

那麼風險也就隨著而來,就是ETH 價格下跌,那麼如前所述,以U 計價的收益不僅會消失,甚至在交易所需要給多頭費率,資不抵債,瞬間崩盤。

但這裡的生機在於,ETH 價格下跌,stETH 的ETH 本位收益依然存在,只要苟到牛市,依然可以賣出ETH 獲利,只需要人們堅信如此並不撤資。

在多頭期間,一切都好說,針對BTC/ETH 等資產,交易所在一定程度上需要空頭來維持流動性,再加上拔網線、插針等技術已經無比熟練,不太會計較。

但如我們所見,與其說USDe 錨定ETH 衍生品來定價,不如說是依賴交易所來運行,交易所本身就是一個黑箱,這不是接入預言機能解決的問題,何況擼費率養活自己的USDe 家人們,不知道交易所們作何應對。

USDe 實在是很有創意,忍不住寫在文章中部,接下來是Ondo 的新業態以及MakerDAO 的DAI 會往何處去的猜測。

其中,Ondo 其實還是更像把美債等資產做成代幣化,但是代表了RWA 掛鉤資產類型的全面美元化和「虛擬化」的特點,即如房產等實體資產和其他貨幣已經不再是未來主要方向。

脫實向虛,快樂升天

脫實向虛,快樂升天

而MakerDAO 代表著鏈上協議的苦苦掙扎,MakerDAO 透過提案直接買國債還歷歷在目,沒想到RWA 之路愈發迷茫,到底該上鍊,還是原生資產下鏈,還是結合起來搞,也許思路還需要時間去驗證。

分野之勢,如何與野蠻人周旋

在論述完BTC/ ETH 的複合本位體系後,海量場外資金的切入也不都是利好,貝萊德、富蘭克林鄧普頓等資管巨頭的資產是比特幣市值的十倍以上,但至少跟他們合作有對抗SEC 監管的底氣和源源不絕的彈藥支持,三國之勢已經形成。

- 傳統金融巨頭:開拓新戰場,不僅停留在期貨/現貨ETF 階段,希望能進入鏈上市場,進行更多具備創新性的組合實驗;

- RWA 專案方:從加密視角出發,希望和傳統金融巨頭合作,目標是藉殼合規,成為主流化的金融投資選擇,而非對抗監管部門,或者說對抗是一種表面姿態,核心還是想被詔安;

- 監管部門:盡力阻擋,擋不住就尋求控制,OFAC 控制以太坊節點,SEC 控制「證券」定義,國會和聯準會主要關注穩定幣和交易所,洗錢和非法證券發行是最常用的手段。

從比特幣和以太坊的角度來說,監管已經在事實上放行,ETH 現貨ETF 的通過只是時間問題,但是對於更小的專案方而言,並不具備單獨對抗監管的能力,委身於傳統金融巨頭,並主動進行KYC/AML 等措施,希望降低外人對其金融顛覆者的刻板印象,而是將自身包裝成既有體系內的創新者。

或者說涉及現實資產的都很難,現實引力太沉重,簡單粗暴的來說,可以直接把RWA 的路線分成三個階段:

- 東方“鏈改狂潮”,一切都可上鍊,主打可溯源、可記錄,比如公信寶就是如此,最終都是一地雞毛;

- 西方「代幣化」(”Tokenization”),實體資產、虛擬資產代幣化後上鍊,例如房地產項目RealT 最為典型,其次還有Maple 、Centrifuge 等借貸產品。

- 其後就是如今的美元金融資產上鍊,以及BTC/ETH 的原生資產和既有金融體系的融合發展之勢。

以上是我的一家之言,在RWA.XYZ 的分類中,分為借貸、美債、穩定幣和不動產四類,我還是堅持自己的觀點,本輪的RWA 只分為美元相關資產上鍊,BTC/ ETH 下鏈,以穩定幣為主要發行方式,借貸作為補充的發展路徑。

但這裡面會存在三方掣肘,分別是CeFi 的控制慾望,CEX 的作惡衝動,以及監管(SEC)的大手。

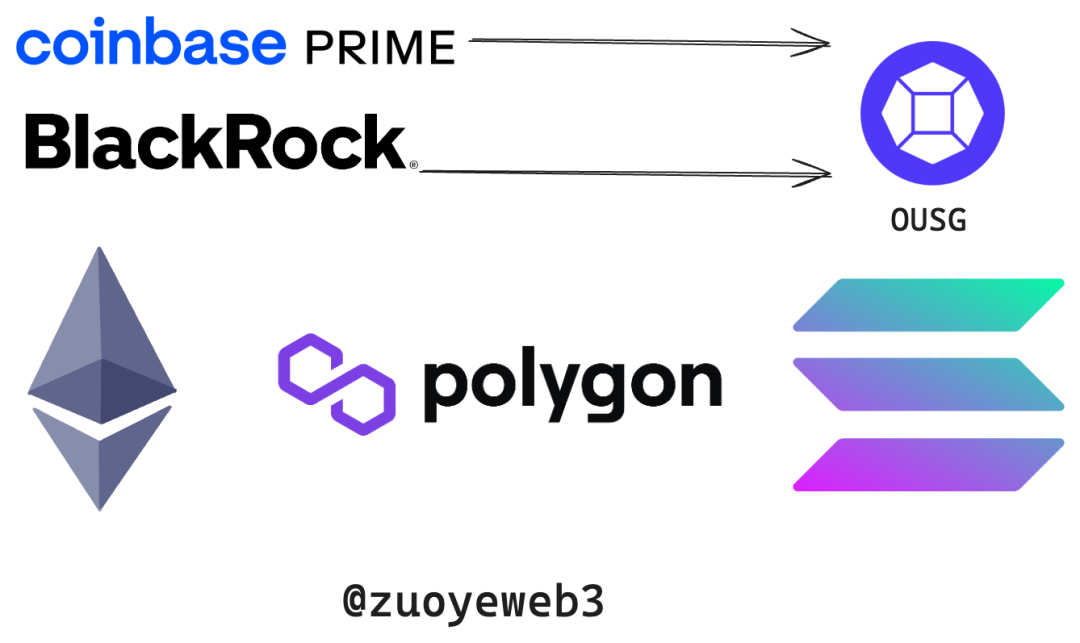

以Ondo 為例,其發行了分別基於美債的OUSG、生息穩定幣USDY 兩種主要產品,未來產品類型會進一步更新,其機制設計都比較類似,都是沿著註冊實體、四大審計、銀行/機構託管,投資於美元資產路徑去發生作用,不再贅述。

OUSG 組件

OUSG 組件

以OUSG 為例,其主要資產組成是貝萊德的短期國債ETF 產品,不過Ondo 已經和貝萊德深度綁定,會繼續推進和貝萊德RWA 產品BUIDL 的合作,是最為典型的雙向融合的示範。

如果更進一步,可以直接幫老錢管錢,例如Compound 直接創始人的Superstate 直接購買美債產品,然後進行代幣化發行,過程當然乏味,核心是代表加密世界的已經誕生一群Old Money,他們已經度過追求高風險和高收益的大航海時代,準備帶著劫掠來的金銀珠寶上岸歲月靜好。

但源源不絕的有生力量不想直接放棄,例如MakerDAO 的DAI 就已經準備迎接USDe 的高收益,初期將6 億DAI 投入其中,最高可充值至10 億美元,不僅DeFi 能套娃,這穩定幣竟然也能成為另一種穩定幣的娃,必須注意,USDe 的本質可不是美元等價物,而是ETH 波動性等價物。

加密世界面對龐大的現實資產,表現的還稍顯稚嫩,和動輒上萬億美元的資管巨頭相比,數億、數十億的TVL 簡直是沒眼看,更重要的問題是,我們究竟是認為RWA 是未來的重要資產形式,最起碼和ETF 一樣主流,還是只是加密圈的單相思,代幣炒完利好,剩下一地雞毛。