地緣政治緊張局勢下,加密貨幣市場在周末巨幅震盪,週一延續跌勢。

比特幣在美東凌晨時段一度接近6.7萬美元,但多頭隨後失去動力,最低跌至62,380 美元附近低點。截至發稿時,比特幣交易價格為62,976.73 美元,24 小時跌幅1.4%。以太坊跌破3,100 美元大關,24小時跌幅1.42%。

隨著BTC勢頭停滯,山寨幣下滑。市值前100 名山寨幣的絕大多數下跌,過去24小時,Core DAO(CORE)領漲,漲幅為59.64%,其次是Bitcoin BEP2(BTCB),漲幅為28.84%,OKB漲幅12.37%。 StarknetToken (STRK) 跌幅最大,為8.64%,其次是Bittensor(TAO),跌幅8.09%,Ethena(ENA) 跌幅為7.57%。

美國三大股指也普遍下跌。截至收盤,標普、道瓊指數和那斯達克指數收低,分別下跌0.62%、0.65%和1.79%。

ETF流量轉負,但香港對現貨產品的批准或將帶來提振

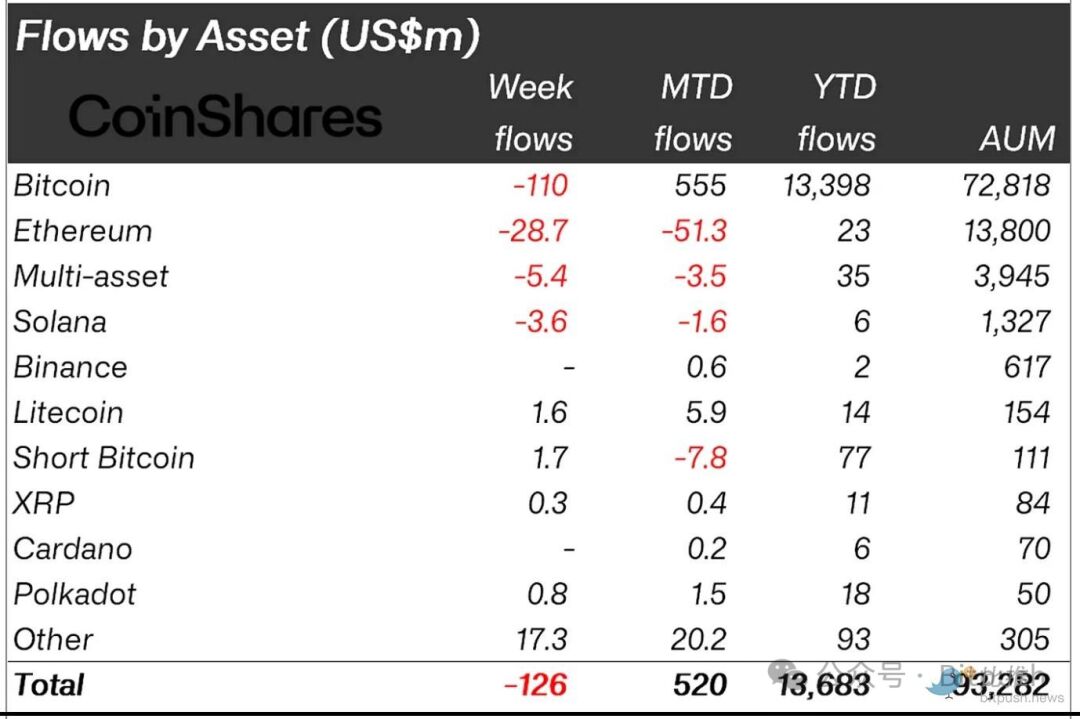

隨著投資者變得更加猶豫,ETF 資金進入淨負值區域,根據CoinShares 4 月15 日發布的數位資產資金流向週報,上週數位資產投資產品流出了1.26 億美元。這是自3 月22 日當週創紀錄的10 億美元資金外流以來首周出現資金外流。

從地區來看,美國的資金流出量最大,為1.45 億美元,加拿大和瑞士的資金流出量分別為600 萬美元和570 萬美元。

就資產而言,比特幣投資產品的流出量最大,達1.1 億美元,但本月迄今仍維持了5.55 億美元的正流入。 Coinshares 研究主管James Butterfill表示:“空頭比特幣產品打破了連續3 週的資金外流,小幅流入170 萬美元,這可能是因為投資者在利用近期價格疲軟的機會。”

相對而言,以太坊投資產品受到的打擊最為嚴重,上週ETH 基金流出2,900 萬美元,已連續第五週流出。

不過,香港對現貨ETF產品的批准或為市場帶來提振。

根據財新報道,公募基金旗下香港公司博時國際、華夏基金(香港)、嘉年華國際先後於2024年4月15日披露,發行虛擬資產現貨ETF產品已獲得香港證監會原則上批准,獲準納入後,發行的品種不僅包括比特幣,還包括美國SEC 尚未批准的以太坊。可靠消息透露,上述虛擬資產現貨ETF 產品最快預計於4 月底上市,成功發行後,這也將成為亞洲第一批比特幣現貨ETF 及以太坊現貨ETF。

彭博ETF 分析師Eric Balchunas 對此評論稱,預計香港現貨比特幣ETF 不會有很多流量(有分析師估計250 億美元),估計資金流入規模可能會是5 億美元,原因如下:1、香港ETF 市場很小,只有500 億美元,大陸用戶無法購買,至少從官方途徑購買不了。 2.獲準的三個現貨比特幣ETF 發行者(博時、華夏、嘉實)規模較小,目前還沒有像貝萊德這樣的大機構參與其中。 3.底層生態系的流動性/效率較低=這些ETF 可能會出現較大的價差和Prem 折扣。 4.交易費用可能為1%-2%,相較於美國現貨比特幣ETF 較高。

不過,Eric Balchunas強調:「這一切顯然對比特幣有利,因為它開闢了更多的投資途徑,我只是說與美國相比,它是『小孩子的遊戲』。從長遠來看,其中一些問題可能會消失,有更多的流動性、更小的利差、更低的費用和更大的發行人參與,但短期/中期我們的預期更為溫和」。

調整將繼續

CryptoQuant 分析師認為,比特幣價格仍有很大可能出現進一步調整。這受到多種因素的支持,包括較高的平均30 天資金費率、當前歷史高點的阻力,以及允許「大型參與者建立大量頭寸」的市場設定。

CryptoQuant 分析師Gaa 在報告中表示:「從歷史上看,當散戶出現大規模獲利回吐時,就意味著潛在的頂部正在形成。在過去兩天價格迅速下跌之後,這些持有者的大幅獲利回吐時,就意味著潛在的頂部正在形成。在過去兩天價格迅速下跌之後,這些持有者的大幅拋售套現。

總部位於新加坡的數位資產交易公司QCP Capital在給投資者的報告中表示,從歷史上看,在重大地緣政治衝突爆發時逢低買入是一項有利可圖的交易。

流動性提供者B2C2 交易主管Ed Goh 表示,該公司看到了BTC 的持續買盤,尤其是在周末下跌時,其中該平台57% 的資金流向了買方,分析師補充稱,山寨幣活動仍然很高,投資者傾向於購買山寨幣。

目前加密貨幣整體市值為2.32兆美元,比特幣的市值主導率為53.66%。