作者:劉教鏈

星橋鵲駕,經年才見,想離情、別恨難窮。牽牛織女,莫是離中。甚霎兒晴,霎兒雨,霎兒風。

無論市場陰晴、風雨變幻,囤餅人心中只有BTC(比特幣)。前日4.15文章《贏x5》,說到現在是wyckoff累積模式尾端洗盤。昨夜4.16教鏈內參《牛市早期大洗盤》,提到有諸研究機構認為目前是牛市早期階段的洗盤,亦暗合4.15教鏈內參《香港批准BTC和ETH現貨ETF》中的判斷。

已故的投資大師芒格說過,看一個人智商高低,就要看他是否能容納兩套完全相反的觀點在腦子里而仍能從容行事。我們也要時時注意,保持開放心態,容許任何有益的、講道理的反對觀點進入自己的視線和腦海。網友Stockmoney Lizards就對目前的市場狀況提出了一些別樣的見解。

目前而言,從宏觀角度,人們遑遑於相反的牛熊因素:三戰,歸零? BTC產量減半,上天?新高,開啟多頭市場?美經濟情勢良好,繼續升息,歸零? …… 實在是冰火兩重天。

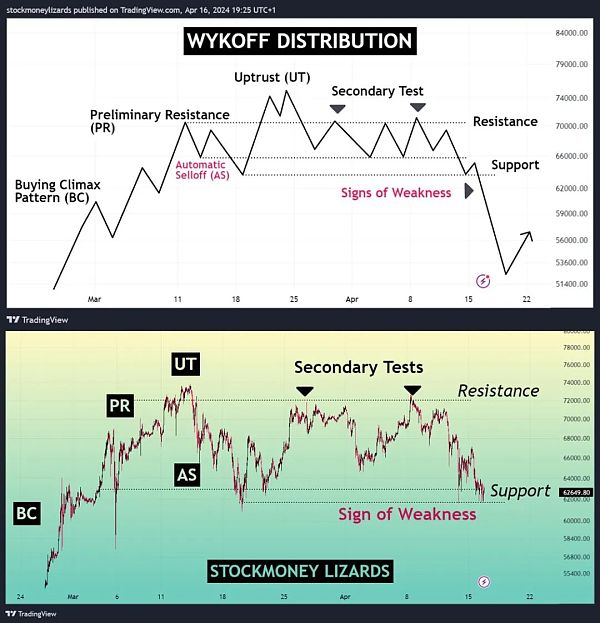

該網友的看法是,目前BTC正在走出一個wyckoff頂部派發模式。見下圖:

技術圖形總是後知後覺的-- 只有當市場走完了這個形態,人們才能看清楚這是什麼形態。

那麼目前,BTC正處在懸崖邊:62k支撐一旦跌穿,三頂下跌可是夠多頭喝上一大壺的。

嚇人嗎?嚇人。嚇人就對了。這就叫「不戰而屈人之兵」。

如果多頭被嚇到了,主動撤了槓桿。市場也不會跌那麼多。因為空頭砸盤也是有代價的,最主要的代價就是砸下去被囤幣黨給撿了便宜,截胡了籌碼。

但如果多頭不願意自己體面,仍然冒險放置高槓桿。那麼市場也絕對不會客氣,一定會幫多頭體面。

總之,爆掉多頭槓桿的收益,一定要比打折拋售損失籌碼的代價高,這才是一筆划算的買賣。

該網友隨後分析了幾個方面的因素:

首先,宏觀經濟方面:核心零售數據升高,顯示通膨升高。聯準會不想降息。人們擔心聯準會繼續升息。這是看熊因素。

其次,地緣局勢方面:伊打小讓市場緊張,擔心局勢升級。三戰成為熱搜。如果局勢果真升級,市場可能會進一步回檔。

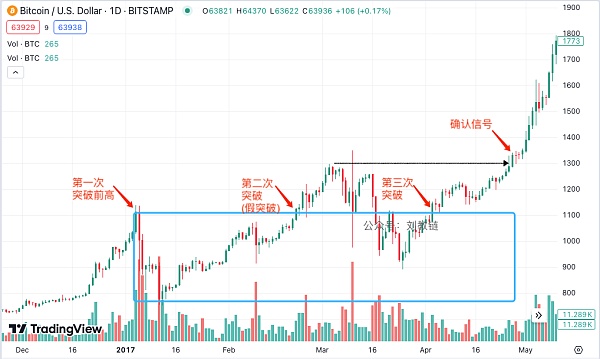

第三,技術圖形方面:(A)在歷史上,當BTC突破「前高」之際,往往都會持續攀升。 (B)產量減半後,BTC通常都會攀升。

但是,教鏈提醒各位讀者註意,他說的前一點其實並不準確。典型例子就是2017年1月突破2013年底「前高」1100刀之後,振盪洗盤了近4個月,才真正開啟了2017年的牛市之旅。看一下當年的圖表就很清楚了:

第一次突破前高後,立刻來了個深度回調,回檔幅度近乎-30%。

而目前這次2024年3月初突破2021年「前高」之後,也才振盪了一個半月餘,最大回撤僅-15%左右。

當然,2017年的回檔洗盤,其實整體趨勢還是往上,而不是橫盤或下跌。而根據該網友的看法,「鑑於我們目前在宏觀方面看到的一切,當前的圖表形態遵循典型的wyckoff派發模式,表明我們肯定會看到另一次修正性下跌,更多負面消息可能會助長這種走勢”,因此,他的結論是市場或將進入中期熊市。

另外,他還從圖表上找到了其他的一些“信號”,例如:三重頂;RSI顯示正在衰減的動能;頸線的破位和重新測試,等等。如下圖所示:

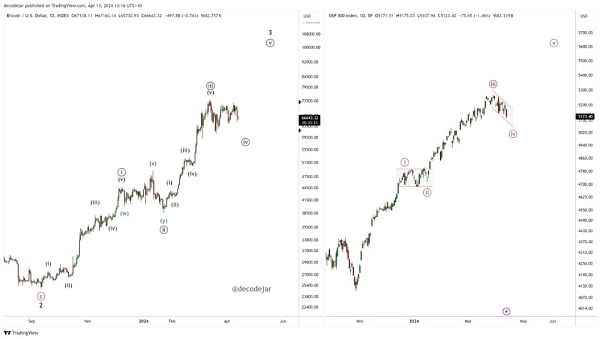

還有艾略特波浪理論:

以及各種畫線:

注意上面這個圖是加密市場總市值,不是BTC的圖線。對於這些,教鏈就不予置評了。

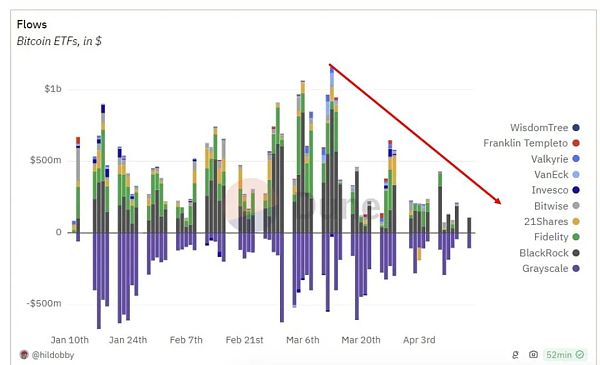

該網友也注意到了現貨ETF方面。他說:大機構停止了買進。 ETF流入大幅放緩。

教鏈此處又要更正。在3.19教鏈內參《加密瀑布,利空撲面而來》中就曾提到:「根據Eric Balchunas 的數據,全球最大的資產管理公司貝萊德發行的iShares 比特幣信託基金(IBIT)每天平均有25萬筆交易。 平均交易規模為326 股,約合13,000 美元,這表明這些交易是由非專業投資者進行的。

所以,並不是「大機構」停止了買入,而是「散戶」停止了買入。對散戶而言,往往買漲不買跌,就像房市也是類似。 ETF買進放緩,是價格下跌的結果而非原因。

最後他提到,美股也在走出一個頂部下跌訊號:圓頂,趨勢線跌破。這也可能對加密市場造成影響。

他最終的結論有兩點:

第一,儘管有明顯的看漲跡象(減半、新高),但有一些強烈的信號表明,我們可能會看到中期修正。根據新聞事件流,這可能會或多或少地突然發生。 BTC 的主導地位將上升,山寨幣將下降。

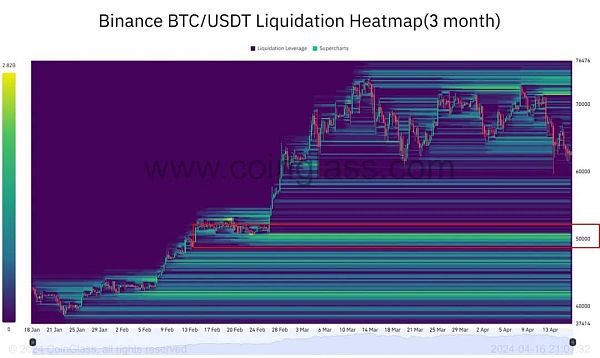

第二,儘管馬上就要產量減半了,我們預計仍將繼續調整。一個潛在的目標將是61.8 斐波那契回檔位(5萬多美元的低點,那裡有大量槓桿可以清算)。牛市沒有結束。只是在休息。在經歷了1 年只漲不跌的走勢後,這波回檔也是可以接受的。