減半將近,礦企的日子並不好過。

根據BTC.com 顯示,截至發稿時,距比特幣第四次減半發生預計剩餘2天零11小時,剩餘區塊374個。依照該時間,在4月19日-20日之間,比特幣的第四次減半將如期而至。屆時,進入流通的比特幣數量將從每天約900個減半至450個,比特幣區塊獎勵將從6.25降至3.125個,更低的獎勵意味著礦工挖礦投入產出比急劇下降,疊加目前地緣衝突爆發以及能源成本的不確定性,礦業生存壓力也隨之激增。彭博社預測,減半後整個加密貨幣挖礦產業的損失約100億美元。

綜觀礦業的發展,從礦池出現開始,就已然是絕對中心化與勝者為王的產業,而本次減半,又將會推動其進一步向專業化、精細化與頭部集中化靠攏。

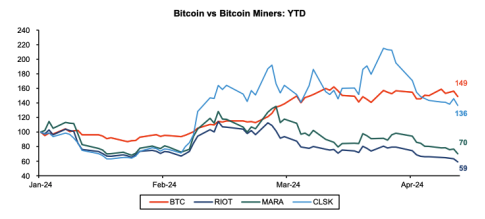

或許也因為不確定性,在減半前,頭部上市礦企股票都已迎來大跌。 Marathon Digital Holdings、Riot Platforms以及CleanSpark的股價已連續三天下跌。最大的公開比特幣礦商Marathon Digital Holdings的股價在過去一個月下跌了近25%,而Riot Platforms則下跌了近30%。 Valkyrie 比特幣礦工交易所交易基金本月價值下跌約28%。

若依照歷史表現,礦工也不應過於擔憂,畢竟減半也對應的是比特幣稀缺性的增加,價格上漲的收入通常可輕易覆蓋掉礦企增加的成本。具體來看,2012年11月第一次減半後,比特幣的價格在367天內飆升了9,583%,達到1,160美元的高峰。 2016年減半時,價格在562天內飆升3041%,在562天內飆升至19660 美元;2020年減半時,價格在1403天內飆升802%,達到73800美元的前最高點。

但與前三次減半不同的是,這次減半局勢更為複雜,全球的宏觀緊縮與ETF帶來的大量資金下,市場愈發風雲詭譎。得益於先前的大漲,絕大多數礦商已從22年的熊市走出,具備了相對穩健的資產負債表,債務水平也較低。但與此相對的是,礦工的話語權在持續降低,自帶流動性的華爾街金融機構逐漸成為了掌握比特幣價格的關鍵群體,截至4月16日,11支現貨ETF擁有的BTC總數達到了84萬枚,成長迅速。

由於宏觀情勢的差異性,投資銀行巨頭高盛警告客戶不要簡單的根據過去的減半週期來預測未來的價格變動。 GSR 的聯合創始人兼總裁Rich Rosenblum也曾表示,到目前為止,這次減半的根本影響是有史以來最小的,從數據來看,比特幣供應量的變化是四年前變化的一半,但是成交量是四年前的十倍。

但從研究和經紀公司Bernstein對五家頭部礦商的訪談中,儘管股價大跌,挖礦成本面臨急劇上升,礦業公司似乎仍秉持著較為樂觀的態度。

伯恩斯坦在周一給客戶的報告中寫道,當前股價表現不佳的主因是美國現貨比特幣交易所交易基金流量強勁,虹吸了部分礦商股票的零售流動性,其次,市場也擔憂減半對礦商收入的影響。

Marathon 執行長Fred Thiel則表示,到目前為止,市場將礦業股視為比特幣的替代品,在ETF 推出後,一種相對普遍的交易模式是做多現貨比特幣ETF並做空礦商,這對應股市下降的原因。

CleanSpark 執行長Zack Bradford則提到,比特幣礦業股在減半後交易會更好,與規模較小、效率較低的礦商相比,頭部企業將獲取更高的主導權。

在此背景下,提升產能成為了大多數頭部礦商的首選。 Marathon收購了新的比特幣礦場,CleanSpark也預計到今年底將產能翻倍。伯恩斯坦也提到Riot更注重有機擴張,認為市場因其現有效率和正常運行時間較低受到市場質疑,但一旦其開設了新的1GW站點,在2024年剩餘時間內將其容量增加一倍以上,市場情緒就會很快逆轉。

對應的高算力設備也是當下礦企的必爭之地。根據算力指數顯示,美國的平均託管費率略低於0.08美元/千瓦時,而從收入端來看,自2020年5月上次減半以來,代表礦工開採區塊平均收入的哈希價格已下降30%,減半後哈希價格或將跌至0.055美元,收入承壓嚴重。根據CoinMetrics的數據,大多數礦企目前仍在使用效率相對較低的機器,而礦商需要0.05美元/千瓦時或更低的營運成本才能在減半後保持健康的毛利率。

在此背景下,許多美國礦商在減半後可能面臨現金流挑戰,被迫進行大規模的設備升級。數據也與此一致,自2023年2月以來,13家頂尖礦業公司已經下單了價值超過10億美元的礦機訂單。

成本端來看,礦企也正尋求電費較低廉的地區,將目標指向了非洲、拉丁美洲等地區。典型的案例是Marathon正嘗試進入阿聯酋和巴拉圭,Hashlabs在埃塞俄比亞提供託管解決方案。電費低廉意味著核心競爭力強。以Riot為例,其CEO表示2023 年實現了非常低的能源成本,能源成本為每千瓦時2.2美分,當前最先進的挖礦設備盈虧平衡電價理論為每兆瓦時200美元,但在疊加其他費用後約為100美元,而Riot 2023 年的電力成本為每兆瓦時22美元,也為其應對減半奠定了堅實的基礎。

擴充產能和整合投資都需要資金,這也是礦工在近日持續拋售比特幣的原因之一。根據CoinMetrics 數據,截至4月10日,目前礦工比特幣餘額已降至179.4萬枚BTC,創下自2021 年初來最低水平,自去年11 月來礦工已拋售超過2.7 萬枚BTC。

看似直接的防禦措施卻並非所有礦企都能跟隨。除了頭部企業緊鑼密鼓地準備,更多中小型或資產負債表相對慘淡的礦企僅能直面惡化的產業環境。 Stronghold就已在考慮出售資產,而另一礦商Applied Digital已然在上月同意以9,730萬美元的價格將其位於德州花園城的工廠出售給Marathon。

在這種跑馬圈地下,Bradford預計礦業最後將整合為四家主要的企業:CleanSpark、Marathon、Riot Platforms和Cipher Mining。 Thiel也贊同這一觀點,稱CleanSpark是該企業在收購目標爭奪中的「主要競爭對手」。

積極的一面是,區塊鏈上持續增加的應用活動也促使礦工獲得新的交易費收入來源,使比特幣礦工處於相對良好的財務狀況以應對減半帶來的影響。

在這個週期中,DAPP開發人員、Layer2擴展基礎設施團隊和比特幣NFT推動交易費用飆升,最高可達礦工收入的40%。目前,比特幣的交易費約佔收入的10%。

此外,不斷成長的人工智慧是另一個威脅因素,也是礦業的雙面刃。礦商普遍表示:「在短期內,人工智慧有助於礦工降低比特幣ASIC晶片成本,但也會在德克薩斯州等電力成本較低的州引入更多的算力競爭。“

HUT8 執行長Asher Genoot表示,鑑於比特幣價格的波動性,比特幣礦工正在尋求人工智慧資料中心以實現收入來源多元化。當然,大多數礦工仍然關注比特幣。

而對於減半後比特幣的價格表現,不同主體則有著差異化的看法。

部分業者認為減半已然定價。礦商代表Marathon的Fred Thiel就認為,比特幣減半可能已經部分反映在市場上,由於ETF的批准吸引資金入場,可能已然加速了減半後三到六個月的普遍價格上漲,將上漲期實現了前移。

對此,也有人表示反對。 Sovryn創辦人Edan Yago以及Glue創辦人Ogle都提到這次減半非常重要,將推動比特幣變得更為稀缺,帶來比特幣的價格的顯著上漲。

但僅從價格來看,對於減半帶來的短期行情,悲觀者不在少數。熱衷於預測的Bitmex 前執行長Arthur Hayes在上週的文章中提到減半將在中期推高價格,但比特幣和加密貨幣價格總體將在減半前後暴跌。

10x Research研究主管Markus Thielen也表示,鑑於減半後可能會面臨的4-6月橫盤,礦企會傾向於提前囤積比特幣以進行應對,在減半後先行拋售庫存,因此減半後可能出現價值50億美元的礦商拋售,對市場帶來持續的下行壓力。 Coinbase也認為,儘管減半事件改善了供需技術面,但不一定會引發加密貨幣多頭市場。

在減半前,價格本來就面臨壓力,又受到地緣影響,加密市場價格表現萎靡。 4月13日和14日兩天,主流貨幣跳水明顯,價格堅挺的BTC一度跳水7000美元下跌觸及60000美元,以太坊也跌至2900美元以下,到現在也並未完全收復失地,BTC現報63510美元,而ETH報3081美元。

比特幣空頭自然也蠢蠢欲動。拉斯維加斯比特幣礦商Gryphon Digital Mining (GRYP) 執行長Rob Chang提到,參與套利交易的對沖基金增加,空頭利用現貨和期貨市場之間的價差來賺取利潤。 “比特幣最近下跌,但期貨溢價仍然很高,套利仍然很有吸引力。”

儘管針對減半觀點不一,但對於比特幣的長期價格,幾乎所有機構都有著極為鮮明的判斷,即長期看漲——10萬-15萬美元仍是眾多社區心中的年底看漲價格。其中,Matrixport分析師Markus Thielen認為4月比特幣將上漲至84,000美元,三箭資本聯合創辦人Zhu Su甚至直接發文表示不理解當前的看空現象。

整體而言,無論主觀是否願意,減半帶來的供需改變將在更長期的階段帶來影響,而非短期成為價格跳升的決定性因素。而在市場上,供應面的減少持續讓位於交易的流動性,稀缺的定價權將會轉移,礦企也難以避免從舞台中心轉身,或是奔向其他鏈,又或是跟隨大勢尋求其他收入。

但對比特幣而言,這也只是進入了下一個階段,畢竟對於任何一個金融產品,資本,都是其最後的歸宿。

參考文獻:

James Hunt:Bitcoin mining CEOs remain ‘upbeat’ five days away from the halving, Bernstein says

華夏時報:比特幣減半在即—幣價頻繁震動,礦工紛紛拋售