繼提出一項旨在限制Staking Pool快速擴張的提案之後,當前的以太坊社區正在討論另一項關於改變ETH政策的措施,而這是由流動性質押和重新質押協議的需求激增所推動的。

摘要

-

繼提議降低ETH發行率後,以太坊社群目前正在就更多的ETH政策展開激烈爭論。

-

流動性質押、重質押和流動性重質押等質押方式上的創新為投資者帶來了額外的收益機會,毫無疑問,這顯著地提振了市場中的質押需求。

-

但另一個不得不引起重視的潛在影響是,人們可能擔心質押衍生性商品的日益盛行可能會削弱以太坊本身作為加密資產的功能,引發以太坊網路的治理權力的改變。

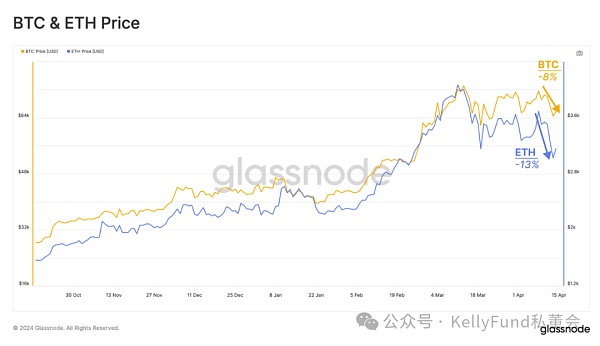

上週末,中東地緣緊張局勢仍在加劇。鑑於加密資產是唯一在周末進行交易的資產,其受到的影響立竿見影——在上週末,加密資產市場立刻出現了顯著的下滑。 BTC價格下跌8%,而ETH價格則下跌了13%。儘管在這一波下跌之後,市場隨即回穩並略有復甦之相,但接著繼續橫盤下跌。在此事件之後,投資人對以色列受襲這起事件可能對加密資產市場造成的長期影響持謹慎態度。

在以太坊生態系統中,關於其發行率的潛在變化這一議題一直存在較大爭議。而這次的這場討論是以兩名以太坊研究人員提出減緩ETH 的發行,並從而減少質押獎勵這一提議為機緣所引發的。這項提議的總體目標是抑制現階段Staking Pool 的快速增長,以更好地管理流動性質押和重質押等新質押方式並以此確立他們日益增長的主導地位,並保護以太坊作為加密資產的功能。

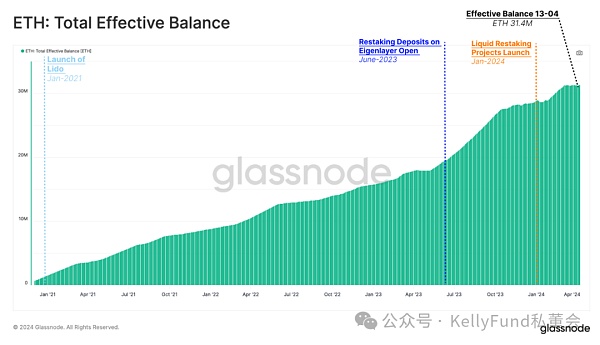

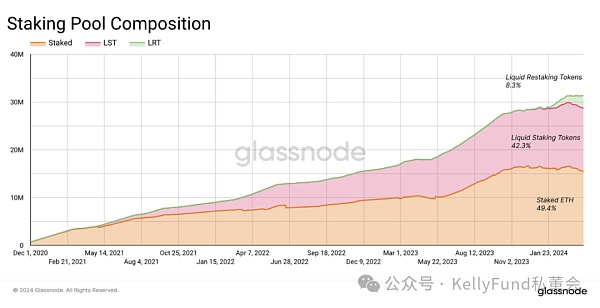

以太坊上的質押需求出乎意料地高,目前積極參與以太坊權益證明的總資產數量為3,140 萬枚ETH(約佔總供應量的26%)。除此之外,我們還可以看到近幾個月質押的ETH 增速仍在加快——尤其是在2023年6月的Eigenlayer 重質押協議和2024年初流動性重質押協議等新的質押協議被推出之後。

被扭曲的激勵機制

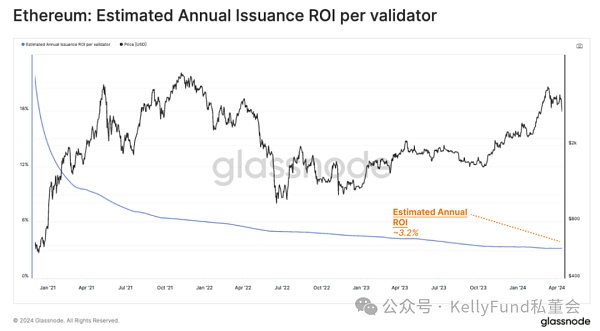

最初,權益證明的設計理念是,隨著抵押貸款的ETH增多,每個驗證者的邊際收入就會下降。因此該機制可實現Staking Pool的規模的自我調節,目前Staking Pool中共質押了3140萬ETH,每個驗證者的年利率預計約為3.2%。

然而,最大可提取價值(MEV)、流動性質押、重質押和流動性重質押等等技術上的新發展帶來了更多盈利的機會。因此,用戶質押的誘因和需求不斷增加,而這項需求如今已經超越了最初設計權益證明時的願景。

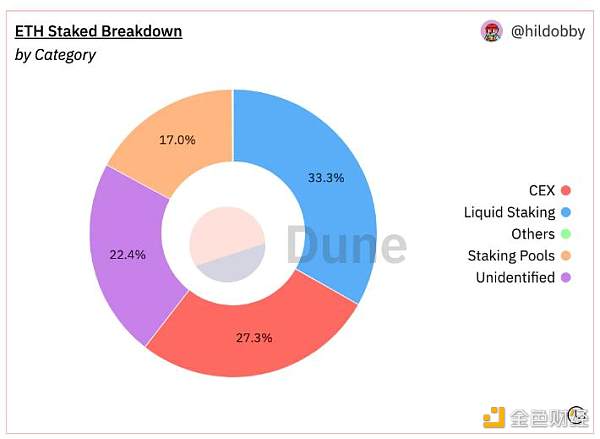

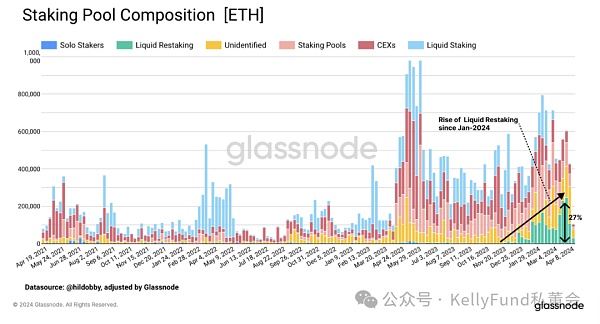

如果我們以不同的質押協議對參與質押的以太坊資產進行分類,就會發現自今年年初以來,由流動性重質押提供者所質押的ETH 顯著增加,而該協議下的質押量目前已經佔到了新質押的ETH 總量的27%,而流動性質押提供者的新質押量自3月中旬以來則一直在減少。

重質押這一概念是由EigenLayer 協議於去年引入的。在EigenLayer 協議下,用戶能夠將他們質押的ETH或流動質押資產存入EigenLayer智能合約中,然後,這些資產可以被其他協議(例如Rollup、Oracle 和Bridges)用作安全質押資產。除了從以太坊主鏈獲得的原生質押收益之外,重質押協議下的質押者還可以從這些協議中賺取額外費用。

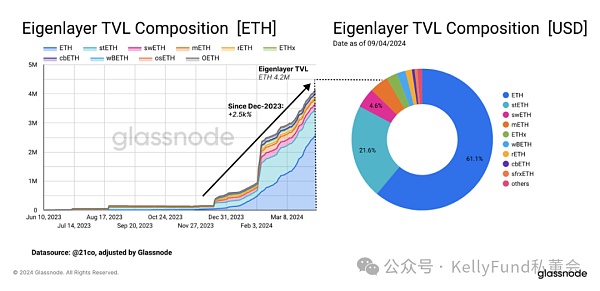

自協議推出以來,Eigenlayer 協議上的質押資產激增,其已鎖定總價值(TVL)目前已經超過了1,420萬ETH(價值約130億美元)。我們需要注意到的另一點是,質押投資者對重質押的高需求也部分來自於Eigenlayer空投活動的高預期。

在Eigenlayer 協議之下,有超過61.1%的TVL來自原生質押ETH,而其餘部分則由流動性質押協議中的質押資產組成,其中Lido的stETH 處於領先地位,其體量佔總TVL的21.5%。

流動性重質押的崛起

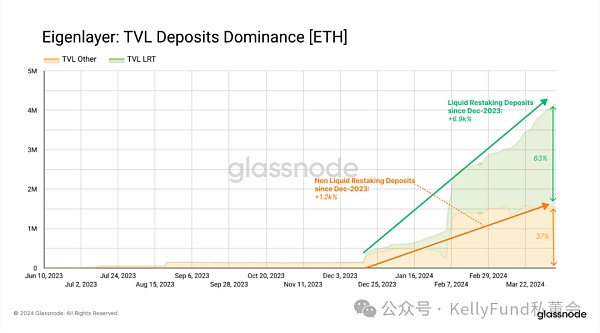

流動性重質押的運作方式與流動性質押非常相似,它允許用戶重新抵押其資產並獲得其重新抵押資產的流動性以作為回報。毫無疑問的,這似乎是Eigenlayer用戶更喜歡的質押策略——在當前,Eigenlayer中63%的ETH質押是透過流動性重質押提供者進行的。

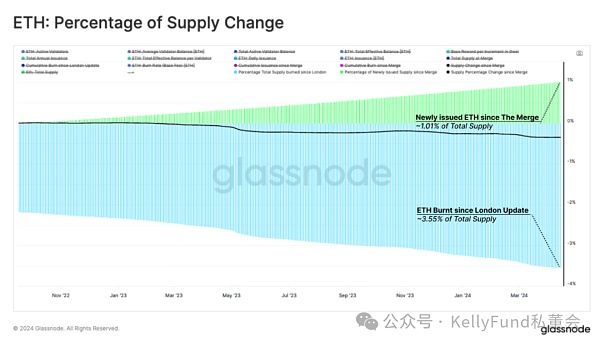

目前,以太坊基金會的研究人員對已處於高水準且仍不斷增長的質押率表示擔憂。雖然質押更多的ETH會為每個驗證者帶來較低的經濟回報,但如果質押的ETH總量變得很大,那麼他們支付的總獎勵仍可能會導致通貨膨脹。目前,自合併以來新發行的以太坊約佔總供應量的1.01%,這不是一個可以被等閒視之的數值——儘管它仍可以被同期銷毀的約佔3.55%供應量的資產所抵消。

隨著越來越多的ETH進入Staking Pool,通貨膨脹開始影響到不斷減少的ETH持有者一側。換句話說,財富正在不斷縮小的非質押ETH持有者向不斷增長的質押ETH持有者群體發生轉移。

隨著時間的推移,這種「實際收益率」部分的下降可能會降低對非質押ETH持有者的吸引力,並可能同時削弱ETH作為以太坊生態系統中所行使的一般等價物功能。而受此影響,執行「一般等價物」這一職能的角色可能遷移到像stETH這樣的在流動性質押協議或者流動性重質押協議下的資產中,而原本這些資產僅僅是被當做是承受以太坊質押壓力的工具。這種發展必將會產生一些副作用,例如我們可預見的,發行這些衍生資產的專案將對以太坊執行層和共識層的治理和穩定性產生巨大影響。

今天,我們已經注意到,一半的被質押的ETH是透過這些衍生項目提供的。其中,佔比達到42%的已質押的ETH透過流動性質押的衍生資產重新流動,而另外8%的已被質押的以太坊則透過流動性重質押的衍生品重新回流到了市場之中。

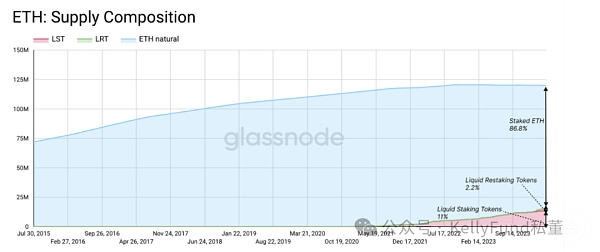

以太坊研究人員的擔憂也適用於以太坊本身的一般等價物性質。在ETH的總供應量中,有11% 為流動性質押的衍生資產,而佔2.2%的資產則來自於流動性重質押協議下產生的金融衍生性商品。

以太坊基金會提出的提案旨在控制以太坊的年度發行量,從而減少新質押者進入Staking Pool 的動力,如果這一提案得以實施,那麼它將有望減緩質押增長率的增速。但這些提案遭到了社區的強烈反對,許多人認為目前他們不應做出任何改變,並且他們對於當前是否應當再次更新ETH政策的必要性這一議題也提出了質疑。

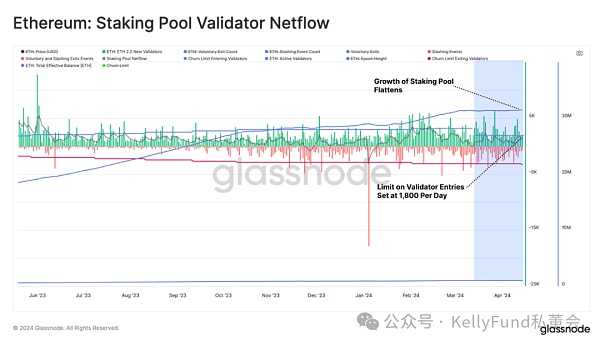

在上次的Dencun 升級期間,我們發現隨著升級,Staking Pool 的增長已經受到一些輕微的限制——這次硬分叉引入了每6.4分鐘每epoch 最多可以存在8名新驗證者的限制,並用它取代了原有的流失限制功能。事實證明,這有效地限制了驗證者的數量和可以進入Staking Pool的以太坊的質押量,為以太坊的生態圈暫時緩解了一些壓力。

總結

目前,以太坊生態正在討論是否有必要修改ETH發行率的這項提議,以探索該政策能在何種程度上減緩Staking Pool 的擴張。這項提案的終極目標是減輕流動性質押和重質押等新事物對以太坊生態所帶來的影響,而這些創新原本旨在提高用戶獲得的獲利機會。

就目前情況來看,質押激增(目前已達3,140萬ETH,約佔網路總供應量的26%)是由以Eigenlayer 協議等重質押協議推動的。這些發展日益導致流動性質押資產的激增,但從長遠來看,這可能會開始削弱以太坊願景中作為一般等價物的作用。目前,以太坊基金會建議限制年度發行量,以減緩Staking Pool 的成長速度,但這些提案都遭到了以太坊社群的強烈抵制。