撰文:Will 阿望,美國國際商法碩士,十年法律經驗,科技業連續創業者,投資融資律師。

自從今年Blackrock 貝萊德順利推動BTC Spot ETF 落地,並將加密資產引入傳統金融以來,兩個月後的2024 年3 月21 日,Blackrock 又與Securitize 攜手在公共區塊鏈——以太坊上推出首個代幣化基金BUIDL“BlackRock USD Institutional Digital Liquidity Fund”,反手將傳統金融引入加密市場。

BUIDL 基金的推出標誌著RWA 資產代幣化進程中一個重要里程碑。世界上最大的資產管理公司Blackrock 透過BUIDL 基金讓人們得以目睹區塊鏈技術改造金融體系的未來,並且能夠實現加密資產和現實世界資產的無縫連接。

我們去年的文章就分析過代幣化基金在連接TradFi與DeFi中的重要程度,而且基金這種資產形式,由於(1)其本身受監管;(2)相對標準化的數位化表達方式,是RWA資產最佳的載體。參考文章:RWA 萬字研究:基金代幣化的價值、探索與實踐。

那麼本文就來深度解析Blackrock 的代幣化基金BUIDL,來看它是如何運作的,以及如何透過USDC 嫁接DeFi,打開傳統金融通往加密世界的大門。

一、BUIDL 基金是如何運作的

如果你將1,000 美元投入穩定幣USDC,USDC 發行方Circle 會將資金投資於國債等資產,但產生的收益將由Circle 取得。而如果你將1,000 美元投入Blackrock 的BUIDL 基金,那麼該基金在承諾提供每個代幣1 美元穩定價值的同時,能夠幫你理財讓你獲得投資的收益。

這就是BUIDL,看起來像是一種穩定幣,但它其實是一種「證券」。

我們先來講BUIDL 的「證券」屬性,再來講它成為流動穩定幣可能性。

A. 基金主體

BUIDL 基金是Blackrock 在BVI 新設的一個SPV 主體,該主體根據美國證券法和投資公司法的規定,向SEC 申請了Reg D 的證券豁免,且只針對合格投資者開放。

B. 代幣化及鏈上邏輯

Securitize LLC 作為BUIDL 基金的代幣化平台,負責基金的鏈上邏輯,並將基金的鏈上邏輯轉換成監管所需的文件數據,迎合監管的要求;

同時,Securitize LLC 作為基金的轉讓代理,管理代幣化基金的份額,並報告基金認購、贖回和分配事宜;

Securitize Markets(持有美國Alternative Trading System 執照,在FINRA 註冊Broker Dealer 資格)將作為基金銷售代理,向合格投資者提供該產品;

投資者靈活的加密資產託管選項:Anchorage Digital Bank, BitGo, Coinbase, Fireblocks。

C. 底層資產的運作

BlackRock Financial 擔任基金管理人,負責基金的投資;

Bank of New York Mellon 作為基金底層資產的託管人和基金行政管理人;

PwC 已被任命為基金的審計。

D. 資金管理

BUIDL 基金的總資產100% 將投資於「類」美元現金資產(如現金、短期美國國債和隔夜回購協議),使得每個BUIDL 代幣保持1 美元的穩定價值。

BUIDL 代幣透過Rebase 的形式進行按月(Paid Monthly)分配利息,即將每日應計股息以新代幣的方式直接「空投」到投資者的錢包帳戶中。

E. 24/7/365 的即時申購/贖回

Securitize 為投資者提供法幣USD 的24/7/365 基金申購/贖回(Issuance & Redemption Process),這種即時結算,即時贖回的功能是眾多傳統金融機構非常渴望達到的一點。

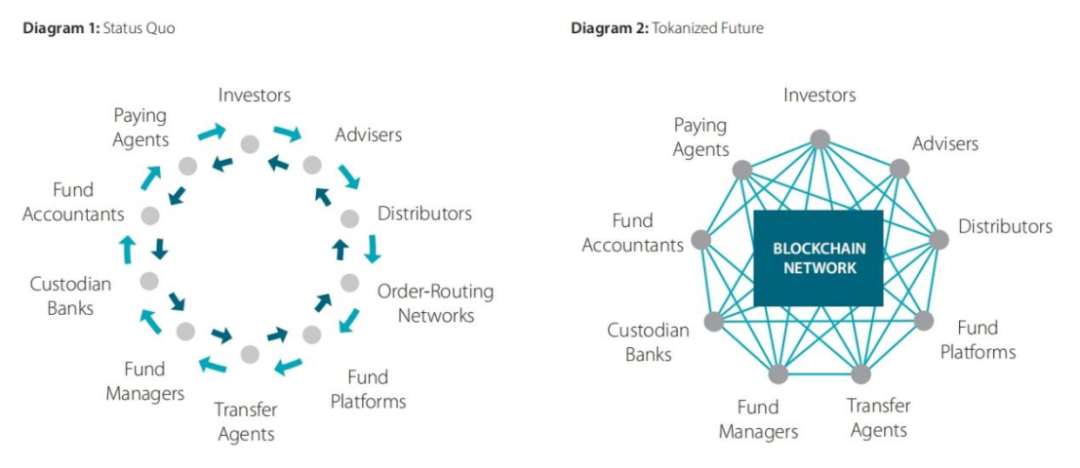

(SS&C, Tokenization of Funds – Mapping a Way Forward)

(SS&C, Tokenization of Funds – Mapping a Way Forward)

傳統基金的運作流程相較之下是低效率的,眾多參與方存在各自的帳本(如證券帳本與銀行帳本),因此在申購/贖回環節經常存在T+3+5+N 天的延遲。

相較之下,由於基金代幣化後能夠在鏈上實現統一帳本的即時結算,大大降低了交易成本以及提高了資金效率,這對於金融業來說是一個里程碑式的創新。

其他優點還包括:

所有基金參與者都可以在區塊鏈上存取、查看數據,因此也不需要進行多方的報告與對賬,大大簡化了多個基金參與者的註冊登記需求;

而基金的認購和贖回環節能夠直接結算並進入投資者帳戶(電子錢包),交易具有結算終局性,從而消除了市場和交易對手的風險;

此外,基於區塊鏈更有效率的原子結算,也能夠實現全天候即時定價,即時結算。

二、「證券」本質的BUIDL 代幣適合誰?

2.1 需許可的ERC-20 代幣

儘管BUIDL 代幣是發行在以太坊上的ERC-20 代幣,但是由於其「證券」的本質、KYC/AML/CTF 的合規要求,及最低投資額500 萬美元的限制,就導致了BUIDL代幣只能在通過驗證的「白名單」投資者中流轉,是一種需許可的ERC-20 代幣。

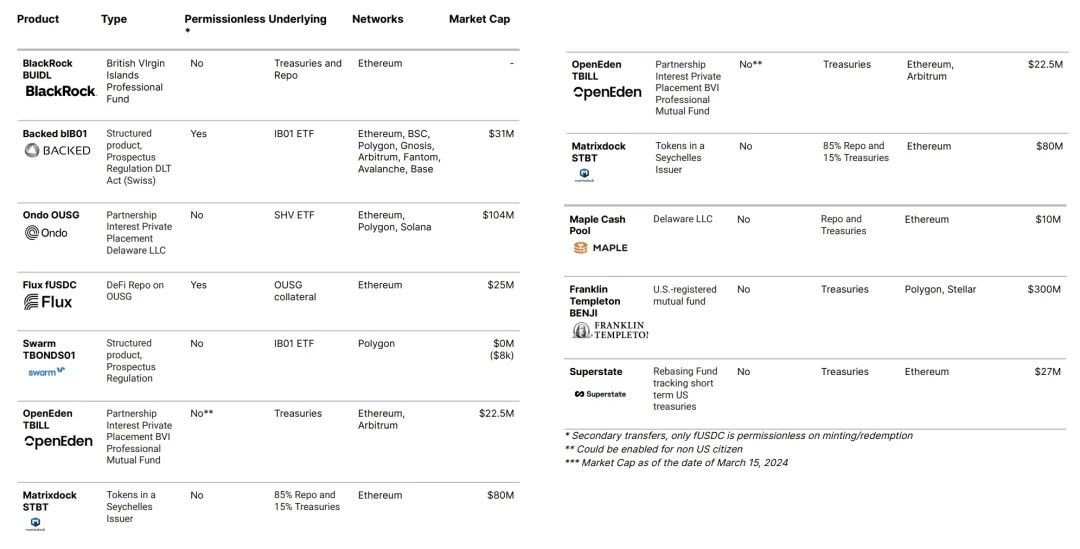

根據Steakhouse 的研報,我們也能看到大部分美債RWA 的項目,出於監管合規的考慮,都選擇了在公共區塊鏈上,進行需許可的代幣發行。

(Overview of BUIDL, BlackRock USD Institutional Digital Liquidity Fund, Ltd) 2.2 BUIDL 代幣適合誰?

(Overview of BUIDL, BlackRock USD Institutional Digital Liquidity Fund, Ltd) 2.2 BUIDL 代幣適合誰?

BUIDL 基金的強合規「證券」本質,再疊加上需許可的ERC-20 代幣特徵,能夠確保資產的足夠安全:

- 底層資產的安全:僅存在一個交易對手風險(Blackrock);SPV 的破產隔離以及底層資產銀行層級的合規託管。

- 鏈上資產的安全:需許可的嚴格KYC 准入;SEC 合規交易市場的准入;機構級加密資產託管商的合作。

暫不考慮傳統金融場景,在這樣強合規的配置下,BUIDL 構建起了一個機構級別的(包括成為任何穩定幣發行商、DeFi、L2 等項目方金庫)加密資產的抵押層(Collateral Layer) ,在確保資產足夠安全的同時,穩定生息。

假設USDT 穩定幣發行方Tether,能夠將其金庫中大部分資產部署在BUIDL 基金,那麼能夠解決其最大的合規問題——底層資產不透明,要想Circle 的底層資產也是由Blackrock 管理,這至少比Tether 整天發一些審計報告有可信度。

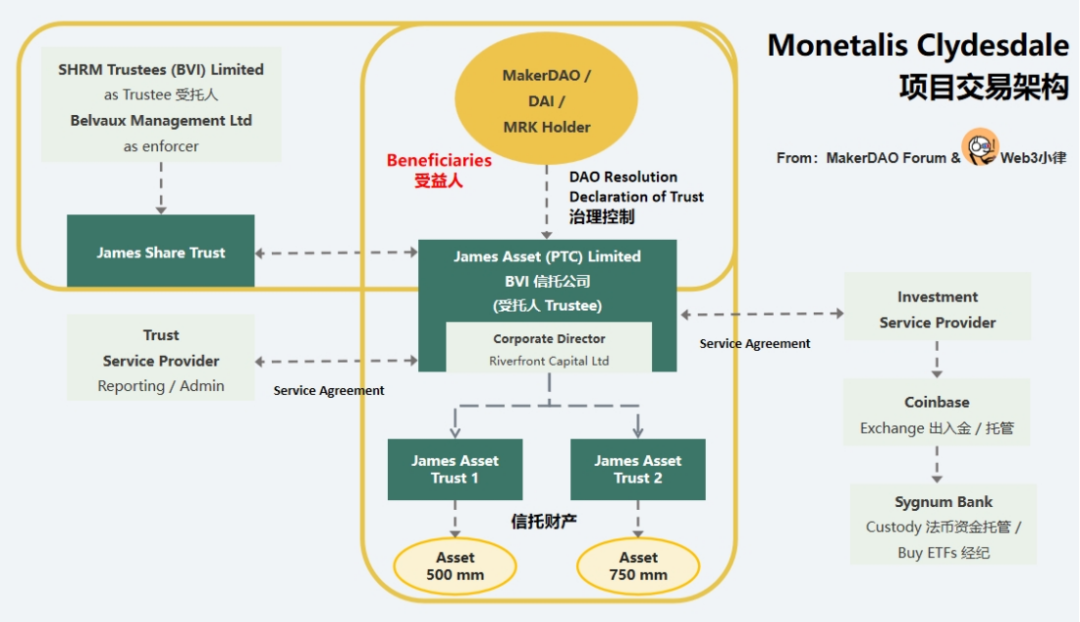

再來看MakerDAO 先前花了100 多萬美金搭建的複雜Blackrock 美債ETF 採購路徑,如今只用讓MakerDAO 去Securitize 開個合格投資者帳戶就能實現,安全便捷無風險。

三、代幣化基金的USDC 流動性

3.1 透過USDC 實現BUIDL 流動性

如前所述,由於「證券」限制,BUIDL 代幣僅限於「白名單」投資者之間的流轉,因而實現24/7/365 申購/贖回是遠遠不夠的。

由此,Blackrock 與Circle 合作建立了一個智慧合約控制的USDC 流動性池,實現BUIDL:USDC = 1:1 的24/7365 即時兌換。

twitter.com/jerallaire/status/1778416442691428778

Circle 聯合創辦人兼CEO Jeremy Allaire 在4 月11 日表示:「現實世界資產的代幣化是一個快速新興的產品類別,能夠解決投資者的痛點。而USDC 能夠幫助投資者快速轉移代幣化資產,從而降低成本並消除摩擦。

這是一個里程碑意義的舉措,能夠為RWA 資產打開通往DeFi 的新世界。

3.2 ONDO Finance 的BUIDL 流動性嘗試

RWA 美債計畫龍頭ONDO Finance 於3 月27 日為其代幣化基金產品OUSG 增加了9,500 萬美元的BUIDL 代幣,再疊加上Circle 為BUIDL 提供的USDC 流動性池,此舉解決了其用戶最大的痛點-T+2 資金贖回,實現了Ondo OUSG 基金份額的24/7/365 即時申購/贖回。

這也標誌著第一個DeFi 協定對於BUIDL 的大規模採用。

(Introducing Instant, 24/7/365 Subscriptions and Redemptions; Shifting OUSG Funds into BlackRock’s BUIDL) 3.3 BUIDL 的未來

(Introducing Instant, 24/7/365 Subscriptions and Redemptions; Shifting OUSG Funds into BlackRock’s BUIDL) 3.3 BUIDL 的未來

在Circle 為BUIDL 基金打開通往DeFi 的大門之後,無疑為加密市場的參與者提供了一個重要的資金管理選項。

在Bankless 對Securitize CEO 的訪談中,Carlos Domingo 表示:目前BUIDL 基金特別適合機構層級的市場參與者,例如:

- 獲得大量巨額融資的Web3 專案方。他們都有大量的資金存於鏈下,能夠透過BUIDL 實現鏈上鏈下的無縫銜接,這裡會有數十億美元的規模;

- 穩定幣發行方。它們本身就有資金配置的剛需,如Circle 資金配置就是由Blackrock 管理,如上述ONDO Finance OUSG 基金的資金配置,以及Mountain Protocol 也打算配置BUIDL 資產,這裡會有數百億美元的規模;

- 穩定幣本身。目前的USDC、USDT 穩定幣是不生息的,如果把這些不生息的穩定幣替換成生息的穩定幣,並且在封裝之後可以流通,這裡存在巨大的想像空間,穩定幣市場本身就有數千億級別的規模。

例如我們看到ONDO Finance 的USDY 穩定幣就在做此類嘗試,在Aptos 和Solana 都有佈局,在確保資產足夠安全的同時,穩定生息且流通。

四、RWA 代幣化帶來的潛力大

Blackrock CEO Larry Fink 在接受彭博專訪時明確表示,資產代幣化將成為Blackrock 的下一步發展方向:”我們相信,金融資產代幣化將是接下來的趨勢,這意味著每一隻股票、債券都將被記錄在一個總帳本上。

雖然Franklin Templeton 早已實現在公共區塊鏈上的代幣化基金,但是Blackrock 這艘航空母艦無疑打開了傳統金融通往RWA 新世界的大門。尤其是Circle 為BUIDL 提供了USDC 流動性池之後,無疑地打開了DeFi 可組合性的大門。

最現實的就是:BUIDL 建構起了一個機構級加密資產的抵押層(Collateral Layer),在確保資產足夠安全的同時,穩定生息。我們看到這點在ONDO Finance 的案例中已經實現,做到鏈上基金產品的24/7/365 即時申購/贖回。

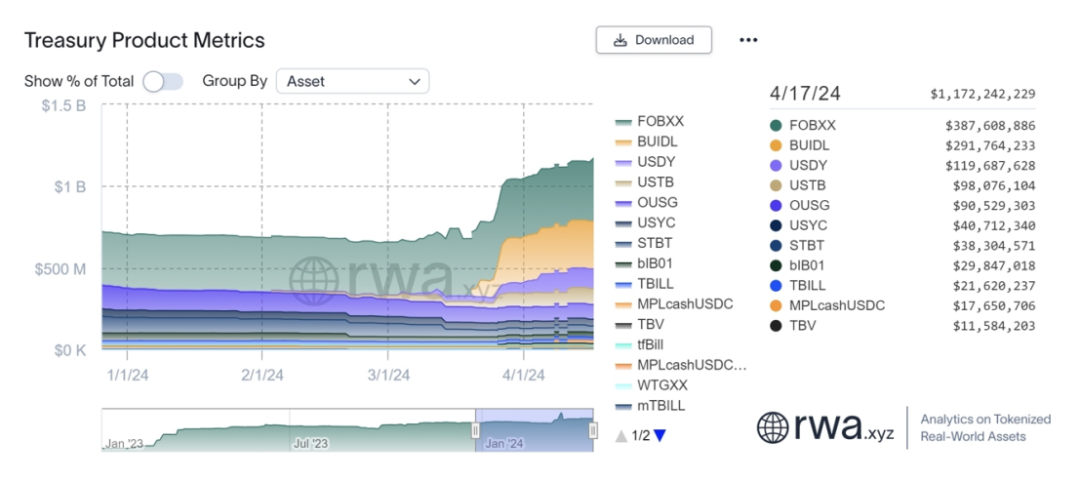

(app.rwa.xyz/treasuries)

(app.rwa.xyz/treasuries)

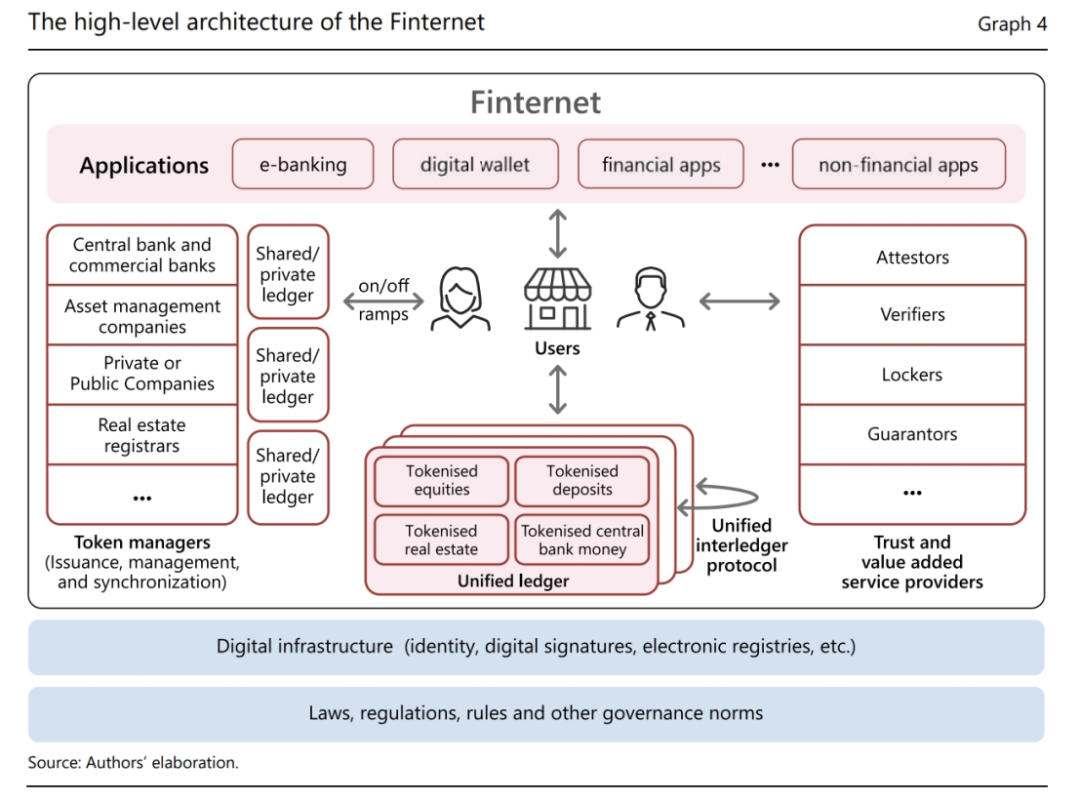

最後借用國際清算行BIS 在近期發布的研發Finternet: the Financial System for the Future 做結尾:

「儘管近幾十年來,數位科技的進步改變了人們的生活,但金融體系的很大一部分仍停留在過去。許多交易仍然需要數天才能完成,並且依賴耗時的清算、訊息和結算系統以及實體紙本記錄。

這種基於區塊鏈的Finternet,將是金融系統的未來。 」

(Finternet: the Financial System for the Future)

(Finternet: the Financial System for the Future)

REFERENCE

[1] Securitize, BlackRock Launches Its First Tokenized Fund, BUIDL, on the Ethereum Network

https://securitize.io/learn/press/blackrock-launches-first-tokenized-fund-buidl-on-the-ethereum-network

[2] FT, BlackRock Buidls back better

https://www.ft.com/content/58e3e9a1-ecf2-4a3a-b301-1cd4e6aeb330

[3] SEC, BlackRock Liquidity FundsProspectus

https://www.sec.gov/Archives/edgar/data/97098/000119312521247816/d214273d485apos.htm

[4] SteakhouseFi, Overview of BUIDL, BlackRock USD Institutional DigitalLiquidity Fund, Ltd

We conducted the most comprehensive review yet of @BlackRock's first product, issued in partnership with @securitize, on public blockchains

BUIDL

BlackRock USD Institutional Digital Liquidity Fund, Ltd (Ethereum) pic.twitter.com/ak90jUWGYq

— Steakhouse Financial (@SteakhouseFi) April 11, 2024

[5] ONDO, Introducing Instant, 24/7/365 Subscriptions and Redemptions; Shifting OUSG Funds into BlackRock’s BUIDL

https://blog.ondo.finance/introducing-instant-24-7-365-subscriptions-and-redemptions-shifting-ousg-funds-into-blackrocks-buidl/

[6] Bankless, Blackrock’s $10T Bet on Ethereum | BUIDL Fund

[7] BIS, Finternet: the financial system for the future

https://www.bis.org/publ/work1178.htm