減半行情:你需要清楚,什麼樣的節奏是代表來錢的,是小手撥弄,琴弦微顫,還是琴弓亂舞,上下蠻拉。

市場現況:這裡有且只有一個大餅,金融的理想國本就是柏拉圖,人們卻把它變成了印度飛餅,甚至賽博朋餅。

ETF效應:「莫西沙」因善產高貨所以被叫做「種水之王」,這個名頭夠唬人,噱頭足,即使你知道難漲,其原料價格也不會太低,原因無他,好賣。

資本入局:一把筷子的故事從頭到尾都不在角力,認清自己的實力很重要,洞察你所要面對的是什麼則更為關鍵。

給個人投資者:你遇到外星人的機率大約是70億分之一,而你創造外星生物的成功率則在50%。你總認為科技水準限制了你的想像力,但其實是自己沒看清,投資就是機率遊戲。

隨著比特幣完成減半,加密世界四年一次的「風暴時間」正式拉開序幕。

很多人會將「減半」看成是一次機遇,那些破頂的K線與減半週期的時間節點有所交匯,在供需關係邏輯的加持下強化了二者的關聯性。隨著比特幣市場結構變化,本次減半週期所處在的時間節點,也承載了許多外部因素的加持。本文將對它們一一進行深入探討,並找出投資人在本次減半週期中的應對方法。

為什麼要減半?

首先要弄清楚比特幣為什麼要減半。

減半是比特幣網路的激勵減半。在比特幣網路中,礦工需要進行大量的哈希計算來找到一個符合特定條件的哈希值,以便將新的交易打包進區塊並添加到區塊鏈上。比特幣每個區塊的第一筆交易會產生比特幣,成功找到正確哈希的礦工會獲得比特幣獎勵。

(圖1:近期比特幣網路出塊及獎勵狀況,Mempool)

中本聰希望透過減半機制使比特幣成為類黃金的稀缺資源,在不涉及中央集權機構發行貨幣的前提下,提供了一種將貨幣單位分配到流通流域的一種方法。二者在開採和供應模式上具有相似性。黃金開採是需要消耗昂貴的設備和器材,支付高額的人力成本和運輸費用,從金礦中獲得獎勵(黃金)並注入市場。隨著被開採的黃金數量越來越多,未出世黃金的開採難度也大幅提升。在比特幣網路中,礦工消耗資源(CPU和電力)處理交易,獲得BTC激勵,並將其最終注入二級市場。

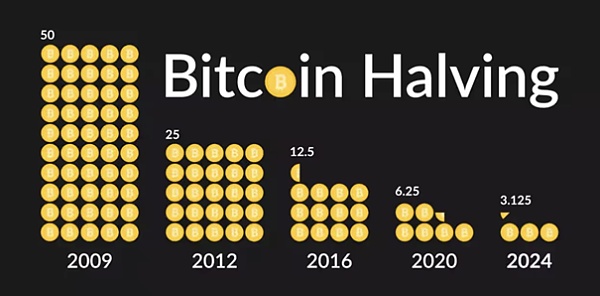

本次減半後,區塊獎勵將從6.25 BTC變為3.125 BTC。對於礦工收益的影響,需要從不同階段來探討。例如,第一次減半後,礦工獲得比特幣數量由50個減少到25個,隨後比特幣價格從幾美元漲到數百美元,礦工收入水漲船高,大幅上漲的價格補償了減半帶來的影響。 2024年銘文的出現,為比特幣礦工提供了額外的收入來源。

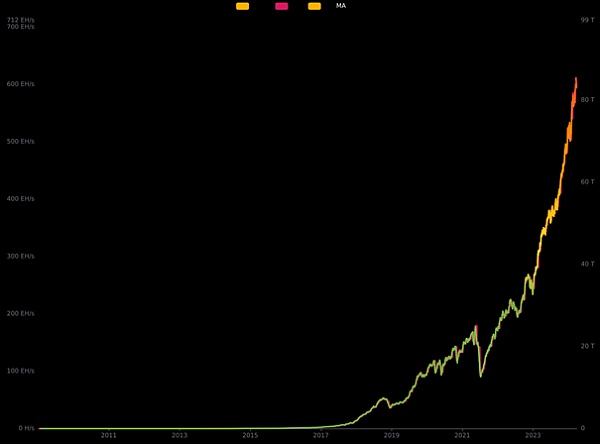

此外,比特幣網路內建了難度調整機制,它會透過動態調整挖礦難度來應對網路算力(哈希率)的變化,以此維護礦工的收益水準。難度調整機制以2016個區塊(約兩週)為一個調整週期,根據上一個週期的實際出塊時間進行調整,低於兩週增加難度(最多4倍),高於兩週則降低難度(最多75%)。

(圖2:哈希率&挖礦難度,Mempool)

將過去幾次減半,與礦業的發展和比特幣網路的生態結合起來,比特幣已然形成了一個價值閉環。比特幣減半,BTC價格上漲,礦工競爭升級,挖礦技術和硬體需求增加,哈希率上漲,比特幣網路難度提升,礦工成本增加,出塊效率提高,比特幣網路價值提升。整個過程中,良幣驅逐劣幣,高效礦工取代效率較低的礦工,比特幣網路生態得以發展。

減半機制的本質是促使礦工維持比特幣網路的長期價值和網路整體的安全性。一方面比特幣的減半機制可以供應控制通貨膨脹,透過稀缺性增強以實現其代幣的價值儲存;另一方面,挖礦獎勵減少,礦工會更依賴交易費用作為收入來源,從而推動整個網路交易的活躍度和效率,並確保網路的安全性和抗攻擊能力,以此提升比特幣網路的價值。

思考:「減半行情」的真相?

在我們所接收到的訊息裡,潛移默化地忽略了隱藏的「必要條件」。

結合比特幣的減半本質,減半帶動行情,大部分人容易忽略的必要條件是共識。這是符合貨幣屬性的解釋,共識決定了流通範圍,流通增多,價格也隨之提高。

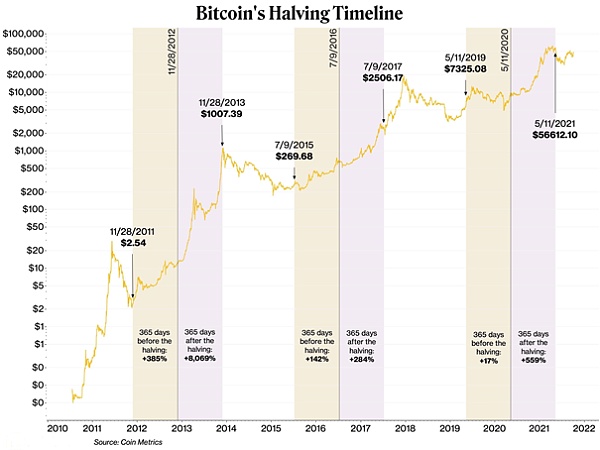

(圖3:比特幣減半時間線,Coin Metrics)

對比特幣價值認同的人越多,用戶數越多,參與流通的人越多,流動性增加,價格走勢上漲,這是正常的行情邏輯,比特幣的價格與共識應是呈現正指數相關的。縱觀過往的比特幣價格走勢,幾次不符合水平拋物線走勢的冒頂價格背後,無不存在外因對於比特幣市場的影響。

2013年:Mt.Gox出現大量可疑交易行為,兩個機器人帳戶Markus和Wiley執行了大規模的比特幣買入訂單,價格大幅拉升。

2017年:2017年10月1日至12月16日,比特幣價格從4,403.74美元上漲至19497.4美元的高點,在此期間,USDT增發了28次,總計增發數量為7.05億

2024年:3月12日,比特幣ETF淨流入超過10億美元,隨後,比特幣價格破7.3萬美元,創歷史新高。

比特幣的地位動搖?

摩根大通的分析師曾表示:以太坊將會在2024年超過比特幣。他認為坎昆升級會增強以太坊的競爭力,同時比特幣減半和ETF等利好因素已經作用到比特幣的價格中,後勁不足。

許多人認為,拋開比特幣的避險屬性,以太坊的智慧合約、DApps能夠創造更多的成長機會。此外,BNB、SOL等區塊鏈網路的崛起,為加密世界帶來了多元的金融產品和服務,這對尋求多樣化投資組合和更高潛在回報的投資者無疑是更具吸引力的。

過去,比特幣更被視為一種價值儲存手段;如今,比特幣網路不再僅限於作為貨幣的交易媒介,而是賦予了NFT和代幣化等新功能。

從鏈上價值來看,坎昆升級後,L2在Gas費用、吞吐量等方面初見成效,但以太坊本身Gas費用優化情況不夠明顯。而且,以太坊開發者需要考慮鏈上活動增加所帶來的壓力影響,想要實現Rollup擴展的最終形態,仍需進行大量的開發。

2024年,比特幣網路Ordinals和BRC-20代幣標準的創新標誌著比特幣獲得重大突破。 Ordinals協議允許在比特幣區塊鏈上記錄任意數據,在鏈上部署、鑄造和轉移可替代代幣,創建數位藝術品或NFT。對於比特幣生態而言,這無疑是0到1的突破,讓DeFi在比特幣網路成為可能。

從價格表現來看,原本坎昆升級和以太坊ETF會成為其突破高點的新敘事。誰想到外加半路又殺出了程咬金,Meme的階段性狂熱讓市場資金一股腦奔向了SOL生態,以太坊ETF決議時間推遲也是加重了市場唱衰情緒。截至4月19日,以太幣的價格較升級前的最高點回檔超24%。

反觀比特幣,3月中旬其價格達到了創紀錄的73798美元,佔據加密貨幣市場近55%的市值份額,是2021年4月以來的最高水平。

(圖4:加密貨幣價格&佔比,CMC)

此外,比特幣是中本聰對於2008年金融危機反思的產物,他希望建構一個有序、公正、以公共利益為導向的去中心化金融系統,以應對傳統金融體系的限制和危機。而如今,「財政大臣正站在第二輪救助銀行業的邊緣」的情況正在上演。日圓、印度盾、韓元等貨幣體系在強美元指數和國際資本做空的壓力下面臨嚴峻考驗,日圓匯率跌至34年以來的低點。美國自身也將面臨斷腕的取捨,美元體系信用崩塌,貨幣硬通貨屬性變弱,美元不再是「美金」。

投資者需要專注於考慮當市場出現廣泛的流動性緊縮時的利空情況。

資產變現壓力:流動性緊跟意味著信貸難度提升,違約風險增加,需要透過變現資產來增加流動性儲備,因此可能會導致比特幣被拋售。

市場恐慌壓力:流動性緊縮會伴隨著經濟的不確定性和市場恐慌增加,投資人會傾向相對保守的投資策略。

市場深度隱憂:流動性本身對市場運作極為重要,當流動性緊縮時,市場吸收大額交易的能力下降, 即市場深度下降,可能會出現小額交易使價格發生較大波動。

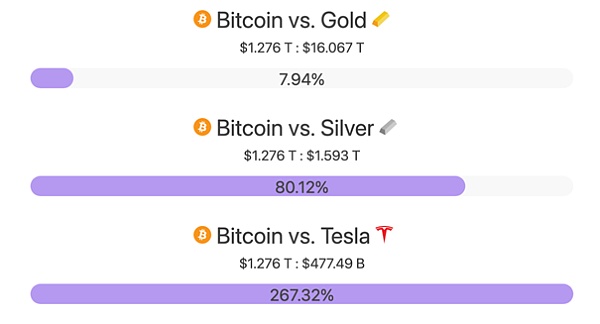

PayPal 聯合創辦人Peter Thiel 曾在公開場合表示:「中央銀行已經破產,我們正處於法定貨幣體系的末期。比特幣是整個傳統金融體系的最終替代品」。目前,比特幣的市場資本化程度位居全球資產排名第10位,龐大的共識基礎和在金融市場的重要性已然不言而喻。

(圖5:比特幣與黃金、白銀以及特斯拉的市值對比,8marketcap)

什ETF拉減半的後腿

近幾年,加密世界與傳統金融市場之間的聯繫越發緊密,如比特幣ETF獲批,灰階、貝萊德等金融機構透過持有比特幣,為傳統金融市場投資者提供了創新的投資產品。

華爾街知名投資機構JMP Securities曾發布研究報告稱,預計在未來三年,追蹤比特幣(BTC)的現貨ETF可能將有高達2,200億美元的資金流入規模。他們認為,資金流量將會繼續大幅成長,監管的批准只是「更長的資本配置過程」的開始。

2024年迄今,比特幣ETF已累積高達約560億美元規模的資產。

但最近情況發生了變化,比特幣ETF連續5日出現淨流出,總流出超3.19億美元。

通膨尚未控制,國債變風險資產,投資人對市場信心大受影響。比特幣價格也產生較大波動,較前不久歷史高點跌超1萬美元。不得不感嘆,起落皆因ETF。

(圖6:比特幣近期價格,Investing)

比特幣ETF的出現,讓市場動態有了變化。比特幣ETF允許投資者透過傳統的投資管道間接投資比特幣,投資者需要在考慮減半影響時多予以關注。

1. 比特幣ETF提高了流動性,吸引大量機構投資者和資金,會在減半前後對比特幣價格產生影響。

2. 比特幣ETF使得比特幣需求增多,流通中的供應量減少,容易影響投資人對減半週期市場預期的準確判斷。投資者需要區分減半預期與減半後的實際情況。受比特幣ETF影響,市場可能在減半前就已經反映了預期,導致減半後價格出現調整。

3. 長期持有者在減半期間的行為對市場供需平衡有顯著影響。如果長期持有者選擇在減半後出售比特幣,會增加市場上的供應,進而對價格產生壓力。而ETF的資金流向情況可能會影響長期持有者的決策,進而進一步影響市場的供需平衡。

巨鯨掌舵減半變洗牌?

根據Glassnode的報告顯示,目前有流動性的比特幣大概在231.7萬枚,僅佔目前流通總量的11.7%。傳統金融機構的入局無疑加速了比特幣市場轉入機構主導的步伐。

機構入場為比特幣市場帶來的是更嚴格的投資流程和風險管理措施,會提高市場的流動性和深度,催化加密市場向成熟發展。而且隨著機構投資者的參與,必然會對監管框架提出了更完善的要求,以保護投資者利益,會降低市場的投機性,同時進一步促進市場的健康發展。

此外,機構投資者的盡職調查和合規操作有助於提高市場的透明度和效率。隨著更多受監管的金融活動進入加密貨幣市場,比特幣市場的非理性繁榮和泡沫風險會減少。監管機構、市場參與者和金融機構之間如何合作成為關鍵。

對一般投資人而言,比特幣市場的機構化如同一個過濾器。一方面,傳統金融機構的入局會帶來更穩定的市場環境和更多的投資產品。另一方面,傳統機構入局更多則意味著競爭加劇和投資門檻的提高。

尤其面臨減半週期,比特幣價格存在短期波動的可能性,機構可能會利用波動執行短線交易或透過高拋低吸等策略獲利。一般投資人需要更謹慎地評估自己的投資策略,並尋求專業的財務諮詢,不然收穫的只有被淘汰。

致個人投資者

投資市場中,每個人都有50%翻身的機會。

歷史數據、宏觀經濟、市場動態等要素的洞察會幫你提高贏的機率。

但更需要牢記的是,錯誤投資視角和心態對於獲勝機率的影響是成倍削減的。

想要收穫財富,你首先需要理解財富,然後學會忘記財富。