作者:RockFlow

底線重點:

① ARK 方舟基金目前持有近8 億美元特斯拉股票,特斯拉已成為旗下ARKK 基金第一大持股。這顯示木頭姐姐對其未來信心不減,她相信特斯拉重回王座只是時間問題。

② 特斯拉歷史上的重大市值波動都和其策略性產品正式推向市場密切相關。但當下新業務(自動駕駛、租賃汽車等)實質進展並不清晰,加之2024 交付增速回暖遙遙無期,要重回上漲週期面臨許多壓力。

③ 隨著更便宜車型的推遲,以及Cybertruck 礙於產能因素無法短期內為業績增長做出有意義的貢獻,特斯拉正在將太多可能性押注在並未完全準備好的FSD 和尚未面世的Robotaxi 機器人計程車業務。

「我確實看到了特斯拉有一天可能成為世界上最有價值的公司的道路。我相信,這不是一條容易的道路,事實上非常困難,但它現在已經成為可能,而此前我並沒有過這樣的設想。

這是上一季特斯拉財報電話會議馬斯克一再提及的一句話。他先前表示,特斯拉未來五年內市值有可能超過蘋果和沙烏地阿美之和。

但現實並不盡如人意。距離上次財報至今,特斯拉股價已下跌逾20%。其2024 年內跌幅接近40%,最新市值跌破5,000 億美元。此外,公司也正在進行規模不低於10% 的全球大裁員,數位主管選擇離開。

動盪之際,長期以來尤為青睞成長股的知名基金經理人——木頭姐姐Cathie Wood 選擇相信特斯拉並頻頻加倉。

據ARK 方舟基金披露,特斯拉已重新成為旗下近百億規模旗艦基金——ARKK 的最大持股。其目前持有7.27 億美元特斯拉股票,佔ARKK 權重9.85%(十分接近單一持股預設上限10%),超過了權重為9.11% 的Coinbase。這表明,木頭姐姐對特斯拉的未來信心不減,她相信特斯拉重回王座只是時間問題。

特斯拉會脫離科技巨頭的隊伍嗎?它何時才能重現榮光? RockFlow 投研團隊對其股價波動歷史、過往一年業績陷入低迷的原因以及近期Model 2、Robotaxi 的相關爭議做了深入研究,我們認為,特斯拉的業務有足夠的韌性,雖然一段時間內的股價因產業週期波動而陷入萎靡,但它仍充滿希望。

1. 特斯拉股價上漲的動力

回顧過去,特斯拉歷次重大的市值波動都和其策略性產品正式推向市場密切相關:

2013-2016 年:特斯拉是一家基於高端市場的高價Model S 和X 的豪華汽車製造商。與寶馬、賓士等品牌類似,特斯拉在此期間專注於時尚、高端電動轎車和SUV。彼時特斯拉市值不過300 億美元左右。

2017 年:2017 年7 月向大眾市場推出Model 3 推動了特斯拉市值的首次大幅上漲。透過展示其生產價格實惠的中檔電動車的能力,市場相信,特斯拉有了顛覆更廣泛電動車市場的可能性。

2020 年初:2020 年3 月推出中型Model Y SUV,這款更實惠的電動SUV 擴大了特斯拉的潛在市場規模,推動其市值第二次大幅上漲至4000 億美元,遠超當時行業頭號玩家豐田的2000 億美元。

2020 年中:2020 年9 月推出全自動駕駛(FSD)測試和機器人計程車計劃,協助特斯拉市值第三次大幅上漲至2020 年底的8,000 億美元。由於總潛在市場的進一步擴大,摩根士丹利等投行非常看好特斯拉發展前景。

但隨後,FSD 並未盡快落地,加之當時共享出行巨頭優步的市值僅為60-1000 億美元,讓市場意識到僅憑這兩項新業務無法維持4000 億美元的提升。特斯拉市值迎來較明顯的短暫回檔。

2021 年:2021 年10 月,美國租車巨頭Hertz 宣布10 萬輛特斯拉汽車訂單。消息一出,特斯拉股價當日即大幅飆升,市值也突破1 兆美元。

此時的特斯拉意氣風發,電動車、能源業務、自動駕駛以及機器人計程車的光明前景看起來都相當誘人。但隨後的現實打破了投資人的美好希冀,特斯拉股價迎來長達一年的回檔,直到2023 年初迎來反彈。

而當下,2024 年的困境只是2023 年業績反彈不利的延續性影響。畢竟自動駕駛、租賃汽車、Cybertruck 皮卡對業績的實質提振並不清晰,加之2024 全年汽車銷量預期增速回暖遙遙無期,特斯拉要重回上漲週期壓力頗大。

2.過去一年為何持續低迷?

特斯拉業績疲軟不只是最近一個季度的問題,過去數季的財務數據也不盡如人意。最讓市場憂慮的是,今年第一季特斯拉交貨年減約9%、低於預期14%,這是自2020 年疫情以來季度銷量首次出現下降。

為何特斯拉第一季交付數據如此不理想?公允來說,核心原因有三:

首先,這可以歸咎於歷史性的升息週期。汽車銷售具有週期性,利率水準會直接影響消費者對汽車的需求。如果降息早點到來,汽車週期回暖,特斯拉業績可望迎來較大改善。

其次,近幾季更緊張的競爭環境(尤其是中國市場)導致電動車市場迎來階段性飽和。鑑於電動車仍屬新興產業,更多的公共充電基礎設施、更便宜多樣的車型選擇以及持續的續航里程升級才能進一步打開需求(多家汽車製造商採用特斯拉充電標準即是一個積極信號) 。

最後,一些臨時工廠關閉和維護增加了特斯拉的短期生產、交付壓力,相關新聞在一定程度上打擊了市場正面情緒。

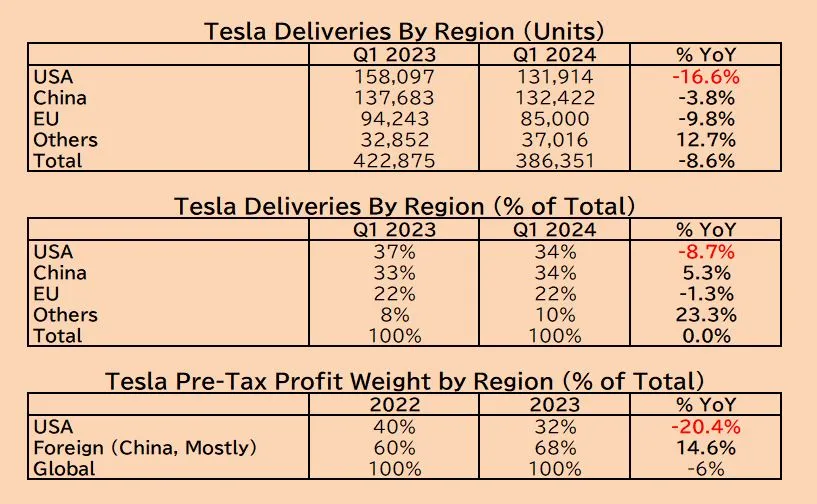

值得關注的是,這一季特斯拉的美國業務嚴重拖累了整體交付。下圖是特斯拉按地區的季度交付數據,佔最大的美國市場年減最多:

而由於美國去年佔全球稅前利潤的32%,RockFlow 投資團隊預計,這可能會對即將發布的第一季財報產生巨大影響。

但公允來說,電動車面臨的是全行業困境,交出低分答案卷的不只特斯拉。儘管24Q1 「僅」交付約387,000 輛汽車,但特斯拉依然重新奪回「全球最大電動車生產商」的頭銜——此前它曾輸給比亞迪,但這一季度,後者的交付量下降幅度更大,達42%。

除了交付同比下降,特斯拉也向市場透露,其2024 年汽車銷量成長也將「明顯低於」2023 年,這預示了銷量回暖遙遙無期。而除此之外,它遇到的另一個棘手問題是──降價導致的利潤率持續下降。

特斯拉的利潤率歷來領先其他汽車製造商,這主要歸功於三個因素:

1)規模經濟(數家超級工廠對特斯拉的重要性不言而喻);

2)繞過經銷商、直接面對消費者(線上、線下直營門市);

3)行銷成本低(特斯拉先前廣告預算始終處於極低水準)。

由於長期缺乏新車型,為了優先考慮銷售和成長,特斯拉無奈只能在短期持續降價以刺激需求,因此利潤率數據十分難看。

當然,看多者可以認為,特斯拉有意持續降價,目的是讓對手在資本成本較高的環境下更難與之競爭。等到不利因素減弱、成長重新加速,特斯拉將收穫更大的市場份額。而且,雖然它現在接受較低的前期利潤,但未來會透過軟體追加銷售(如FSD 全自動駕駛)等方式收穫更多利潤。

但同時,看空者的反對觀點也十分鮮明:由於整個產業競爭加劇,特斯拉的降價舉動可能導致其自身利潤率長期下降。尤其是在歐洲和中國,其他更低成本的公司正在迎頭趕上,特斯拉定價能力可能長期弱化。

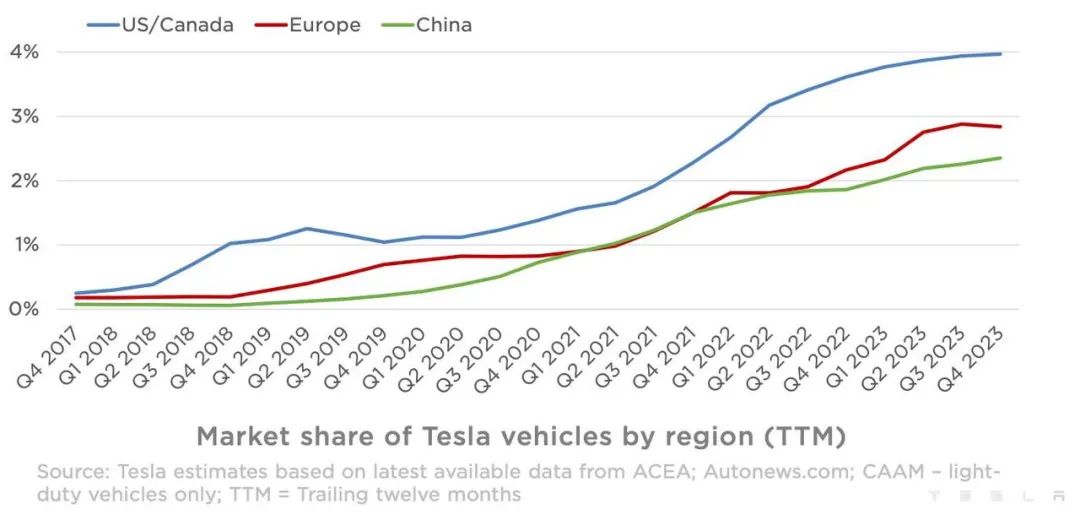

下圖是過去六年特斯拉在北美、歐洲、中國三個主要區域的市佔率變化情況,顯然,其近幾季市佔率成長已變得十分緩慢:

但整體而言,從市場份額和獲利能力來看,特斯拉依舊是電動車領域的領頭羊。相對堅實的基本面在2023 年並未改變。

3.特斯拉何時重回王座?

前不久,路透社的一則報導引發特斯拉股價震盪,它表示,特斯拉正在放棄25,000 美元的經濟型汽車(Model 2)。

考慮到這款低成本電動車備受期待,且市場已在一定程度上納入對其的獲利成長預期。因此,消息一出,特斯拉股票遭到拋售,股價一度下跌近6%。

30 分鐘後,馬斯克發推文稱“路透社又撒謊了”,這一聲明幫助挽回部分損失,特斯拉股價應聲上漲。但當日收盤仍下跌3.6%。

49 分鐘後,馬斯克再次發布推文,「特斯拉Robotaxi 將於8 月8 日正式亮相」。

這項消息引來股價盤後上漲3.8%,粉絲們備受振奮。但也引起部分投資人的質疑:

其一,如果路透社真的發布謠言,馬斯克是否會督促特斯拉法律團隊威脅起訴?

其二,如果Robotaxi 已準備好亮相,為什麼不在3 月中旬特斯拉股價跌至危險低點時宣布,而要等到路透社發布新車流產計劃之後?

一種可能是,市場對路透社新聞的負面反應令馬斯克震驚,他決定回擊,因此不夠謹慎地做出了超乎團隊原本預期的回應。顯然,他試圖將焦點從特斯拉日益惡化的汽車業務轉移到「AI/機器人」的公司新定位。

而對馬斯克來說,這也意味著Robotaxi 的細節無法逃過4 月23 日新季財報電話會議上分析師的追問。

路透社關於特斯拉取消Model 2 的報導來自多方信源,其中大多是供應商。鑑於汽車製造商新車型的零件供應商需要在新車上市前約2 至3 年參與研發。可想而知,這消息具有較高真實度。

另一方面,為什麼市場對低成本的Model 2 如此重視?因為它對於解決特斯拉當下的燃眉之急——提振汽車業務利潤率至關重要。

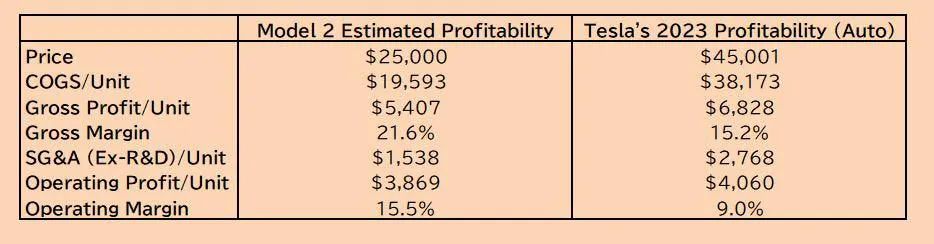

下圖是Model 2 VS 特斯拉現有車型的預期價格、成本、利潤等綜合數據估價:

上圖數據透露了三個要點:

其一,Model 2 預計售價2,5,000 美元,預期年銷量超過50 萬輛,預估毛利率為22%;

其二,透過創新性的生產製造流程,Model 2 生產成本預計將比Model 3 和Y 低50%;

其三,預計每年銷售50 萬輛Model 2 將帶來27 億美元毛利。這意味著,雖然特斯拉現有舊產品線的獲利能力大幅下降,但整體獲利能力將因Model 2 而大幅提升。

顯然,這對於已經多年沒有推出大眾車型的特斯拉而言相當重要。

事後再看,此前特斯拉優先推出Cybertruck 而沒有專注於下一代更便宜的大眾型汽車可能是一個錯誤。將Cybertruck 推向市場,這很酷,但該車型市場空間不足夠大,且礙於產能因素(預計每年生產25 萬輛)無法短期內為特斯拉業績成長做出有意義的貢獻。

而這一切,最終導致了特斯拉當下將太多可能性押注在迄今並未完全準備好的FSD 和尚未面世的Robotaxi 機器人出租車。

我們相信,FSD 和Robotaxi 的故事如果證實,特斯拉有望從汽車銷售和經常性的叫車收入流中獲益,甚至可以產生類似「訂閱軟體」的利潤。這也就是為什麼Cathie Wood 認為,特斯拉正在透過自動駕駛開展全球最大的人工智慧計畫。機器人計程車的整個生態的確有可能創造數兆美元收入,屆時,作為平台供應商的特斯拉將會是最大贏家。

這樣的未來何時才能到來? Robotaxi 又會為市場帶來怎樣的驚喜?我們拭目以待。