香港比美國更快一步透過以太坊現貨ETF。

2024 年4 月15 日,香港嘉實國際資產管理有限公司(Harvest Global Investments)今天宣布,已獲得香港證監會的原則上批准,將推出兩大數位資產(比特幣及以太坊)現貨ETF 產品。這些產品將透過首家獲得香港證監會許可並受保護的數位資產平台OSL 數位證券有限公司提供,旨在透過準確反映比特幣的即時價值,有效解決過高的保證金要求和空頭缺失導致的價格溢價問題。

同日,華夏基金(香港)也宣布獲得香港證監會的批准,計劃發行投資於比特幣及以太坊現貨的ETF 產品。這些產品將透過與OSL 數位證券有限公司及中銀國際英國保誠信託有限公司的合作,提供交易和託管服務。

此外,根據騰訊財經報道,香港證監會已在4 月10 日更新虛擬資產管理基金名單,準備在4 月15 日公佈香港首批現貨比特幣ETF 名單。首批批准的除了嘉實國際和華夏基金外,還包括博時基金及惠理金融,儘管後兩者尚未出現在最新的更新名單中。依照計畫,香港證監會將在4 月25 日左右,最晚不超過4 月底在港交所上架現貨比特幣ETF。

國內最早一批資管公司

嘉實國際資產管理有限公司(Harvest Global Investments)是第一批在中國以外設立分公司的中國資產管理公司之一,自2008 年成立以來,已發展成為在全球資產管理產業中佔據重要地位的公司。該公司不僅在亞洲市場有深厚的業務基礎,還成功擴展到了倫敦和紐約等國際金融中心。截至目前,嘉實全球投資管理的資產總額超過207 億美元。

身為嘉實全球投資的母公司,嘉實基金管理有限公司自1999 年成立以來,已成為中國最大的基金管理公司之一,管理資產超過13,000 億元。其股東包括中誠信託有限責任公司(40%)、立信投資有限責任公司(30%)、德意志資產管理(亞洲)有限公司(30%)。

華夏基金(香港)作為華夏基金管理有限公司的全資子公司,自2008 年在香港成立以來,已成長為香港市場上的領先資產管理公司。華夏基金(香港)依賴其母公司在中國市場的強大影響力,專注於為全球投資者提供多樣化的投資產品,包括長倉股票及債券基金、對沖基金和ETF 等。

截至2023 年底,華夏基金的總資產管理規模超過2,660 億美元。華夏基金(香港)的主要股東包括中信證券(62.2%)、萬信投資(13.9%)和加拿大鮑爾集團(13.9%),這些股東的國際背景和資金實力為公司提供了堅實的支持。華夏基金也是首批全國社保基金管理人、首批企業年金基金管理人、境內首批QDII 基金管理人、境內首隻ETF 基金管理人、境內首隻滬港通ETF 基金管理人等等,是業務領域最廣泛的基金管理公司之一。

根據CoinDesk 引述Matrixport 的研究報告,香港上市的比特幣現貨ETF 預計將透過「南向通」機制,吸引高達250 億美元的中國大陸資金。研究指出,雖然南向通機制每年允許高達700 億美元的資金流入香港股市,但實際使用額度通常較低。這為比特幣ETF 提供了龐大的潛在資金來源。

報告進一步分析稱,隨著人民幣對美元匯率的下跌,以及中國投資者對多元化投資的增加興趣,比特幣ETF 產品顯得特別吸引人。預計不僅會吸引個人投資者,還會吸引許多尋求避險機會的機構投資者。

香港是以太坊的救命稻草嗎?

除了對兩家資管公司的背景討論熱烈之外,大家也非常關心的問題是,香港為什麼比歐美更早透過以太坊現貨ETF?

相較於過去一年比特幣的強勢來說,以太坊顯得非常弱勢,價格與漲幅前比不過比特幣,後比不過山寨幣,美國SEC 多次推遲了以太坊ETF 的審核結果。香港數碼港董事孔建平認為「香港率先通過以太坊ETF,是以太坊的救命稻草」。

在社區的研究分析中,香港比歐美更早批准以太坊現貨ETF 的原因不僅歸功於其靈活的監管環境和對金融創新的開放態度,還受到以下幾個關鍵因素的影響:

1. 監理環境的適應性與前瞻性

香港的證監會(SFC)以其高效的監管框架和對金融創新的快速反應而聞名。與美國的SEC 及歐洲的各國監管機構相比,SFC 在探索如何整合新興金融技術和產品,如加密貨幣ETF,進入主流市場方面更為積極。例如,SFC 早在其他國家之前就開始研究和測試與加密資產相關的監管框架,這使得香港能夠迅速適應市場變化並實施新規則。

2. 強烈的市場驅動力

香港的金融市場特別注重滿足投資者需求,這在全球金融中心中尤其突出。加密貨幣和相關金融產品在香港投資者中的受歡迎程度迅速上升,為SFC 創造了在全球其他地區尚未充分探索的領域中推動創新的機會。這種市場驅動力促使監管機構優化審批流程,以便更快推出符合市場和投資者期望的產品。

3. 地理和戰略優勢

香港作為亞洲金融樞紐,扮演連結東西方市場的橋樑角色。這項地理優勢使得香港在全球金融動態中具有獨特的戰略位置,能夠吸引大量國際資本參與其市場。此外,香港在「一國兩制」的政策下保持了與中國內地的緊密聯繫,同時也享有相對獨立的經濟和法律體系,這為其在全球金融創新中提供了獨到的視角和實驗場。

4. 先一步搶奪定價權

「誰控制了現貨ETF 流量誰就掌握了定價權」,從比特幣現貨ETF 的通過,我們就能發現,華爾街資本在控制比特幣的定價權上更強勢。在全球金融市場中,定價權的掌握對於市場的影響力和競爭力至關重要。透過率先批准以太坊現貨ETF,香港不僅為全球投資者提供了新的投資工具,也實質參與了加密貨幣定價權的爭奪中。

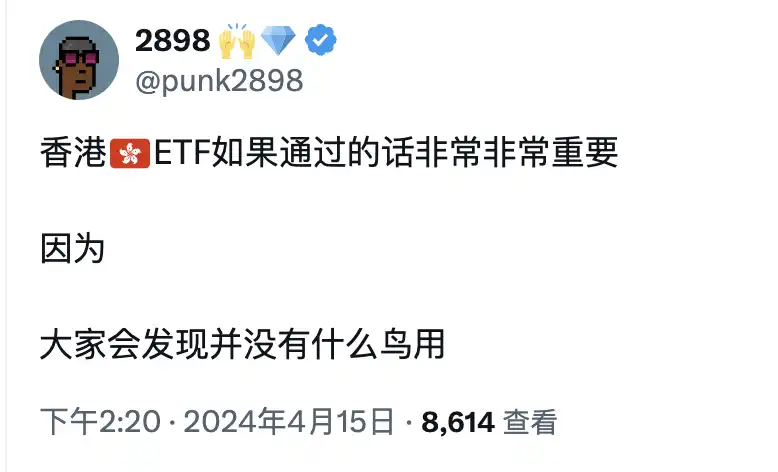

BlockBeats 發現,在推特上大部分用戶對香港透過比特幣與以太坊ETF 一事並不感到樂觀,認為從市場角度來說,並沒有作用。

對此,也有網友表示:「樂觀一點,這是一個地區一個國家逐漸接納數位貨幣的過程」。

香港一年前的政策

在過去一年中,香港轉變為對加密貨幣更友善的政策立場,引起了區域內外投資者的廣泛關注。然而,這種政策變化也引發了關於政策持續性的討論,特別是在比特幣和以太坊等虛擬資產的發展項目中。

9 月14 日,Vitalik Buterin 今天在新加坡發言表示,雖然自去年年底以來,香港已轉向對加密貨幣友好的立場,但加密貨幣項目在香港設立辦事處時應考慮其友好政策的穩定性。

對此,香港立法會議員吳傑莊對以太坊創始人Vitalik 的擔憂進行了回應。吳議員強調,香港的政策制定經過嚴格的程序和廣泛的公眾諮詢,確保了政策的穩定性和連續性。他也邀請Vitalik 來香港親自了解實際情況,並強調香港政策的透明度和公眾參與。

「香港政策十分穩定,法律不會朝令夕改」吳議員在社群媒體平台公開寫道。

隨著政策的進一步製定,香港證監會在2023 年12 月發布的《有關中介人的虛擬資產相關活動的聯合通函》和《有關證監會認可基金投資虛擬資產的通函》中明確表示,香港已準備好接受虛擬資產現貨ETF 的認可申請。這項政策進一步證明了香港作為一個國際金融中心,對創新金融產品的開放態度和支持。

這些發展表明,儘管投資者需要評估任何市場的政策風險,但香港政府在虛擬資產領域展現了明確的承諾和支持。這不僅增強了香港在全球金融科技領域的地位,也為國際投資者和專案開發者提供了信心,認為香港能提供一個穩定且支持創新的環境。