TL, DR:

-

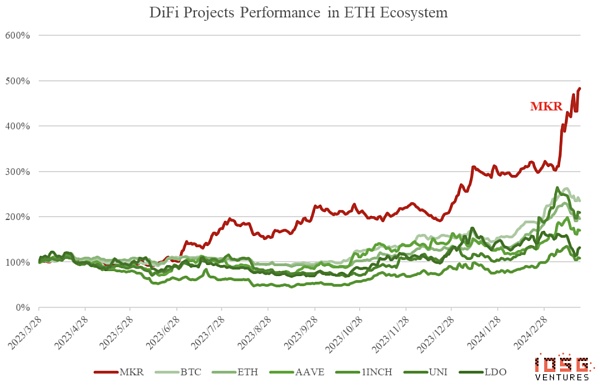

在過去的一年中,與BTC、ETH 和其他DeFi 協議相比,MakerDAO 取得了最佳表現,在普遍DeFi參與者幣價漲幅在200%的情況下,MKR的幣價漲幅約500%。

-

MakerDAO 的成功源自於其堅實的基本面和多樣化的商業模式,在RWA 和加密貨幣市場都表現出色。在當前傳統金融宏觀條件和DeFi賽道的不明朗局面,我們相信MKR在兩個領域的商業佈局可以讓它抵禦風險並且獲得可觀的收益。

-

正面的市場情緒和Endgame路線圖預示著未來成長。而MakerDAO Endgame: Launch Season的發表則更加提振了市場情緒。

-

Endgame面臨的挑戰包括在創新和風險之間取得平衡,確保利害關係人對其目的的理解。它帶來了全新的代幣經濟模型、治理框架和明確的發展路線圖,以改善其成長力、風險抵禦能力和大眾接受能力。

-

我們認為儘管簡化運營,但現如今其核心業務重點基本保持不變,收入端所帶來的效益短期內並不會特別顯著,但是可能減少內部的溝通成本並提高每個業務的專業度和運營效率。

-

我們認為對於MakerDAO 能否持續領導未來DeFi的格局,Endgame的有效執行至關重要,路線圖的影響力和MakerDAO 在創新上的承諾將決定其未來成功的走向。

背景

在上一個熊市中,很少加密貨幣表現堅挺,其中Maker (MKR) 無疑是其中之一。在其他藍籌資產價格波動的時候,Maker 不僅守住了自己的價值,還實現了驚人的成長,從2023年3月到10月翻了一倍。這種出色的韌性證明了它不僅能在逆境中生存,還能在艱難條件下茁壯成長。

但Maker的魅力不僅限於熊市。隨著2024年初加密貨幣市場看漲,Maker 的價格從1400漲到2000。這種勢頭並沒有止步;在3月13日宣布大家最期待的的Endgame 計劃後,價格飆升至3000。這樣的激增意味著持有MKR 在過去一年可能帶來高達5倍的回報!

那麼,MakerDAO 在熊市和多頭市場表現強勁的秘密究竟是什麼?是其紮實的基本面,還是多變的敘事帶來的成功?最有趣的是,MakerDAO Endgame 究竟是什麼,我們又該對未來有怎樣的期待?本文旨在解釋這些疑問,並揭示使MakerDAO 在變幻莫測的加密貨幣市場中脫穎而出的動力。

MakerDAO:適應力極強的DeFi開拓者,加密與現實世界資產的橋樑

在快速發展的DeFi領域,MakerDAO透過巧妙應對兩大關鍵趨勢:整合真實世界資產(RWA)和質押以太坊(stETH),成功凸顯出自己的獨特地位。這種策略不僅增強了它在去中心化金融領域的地位,也彰顯了其韌性和適應性。

Staked Ethereum (stETH) 整合

在加密領域,MakerDAO 透過其核心協議和子公司Spark,鎖定了約60 萬wrapped staked ETH (wstETH)。這項重要整合使MakerDAO 成為第三大總鎖定價值(TVL)實體,達到了116.7 億美元(其中Maker 鎖定86.7 億美元,Spark 鎖定30 億美元),僅次於Lido 的340 億美元和Eigenlayer 的118.01億美元。與專注於質押和再質押服務的Lido 和Eigenlayer 不同,MakerDAO 的DeFi 業務模型超越了簡單的資產質押。

透過鎖定stETH,MakerDAO 將這些資產有效地作為抵押物來鑄造其本地穩定幣DAI。這個過程使MakerDAO 能夠透過以stETH 為抵押發放的貸款收取的穩定費用(利率)獲得收入。隨著以太坊收益的波動,MakerDAO 會調整其風險參數和利率,以確保在收入產生的同時保持系統穩定。這種方法將以太坊的波動和收益轉化為穩定的收入流,從而鞏固了其作為該行業領導者的地位。

RWA策略

2023年6月,MakerDAO將美國國債整合到其投資組合中,這項措施意味著其正在透過利用RWA來使其收入來源多元化。從本質上來說,當存在一種高生產性且無風險的替代選擇時,Maker的治理者不願意讓其資產負債表持有低效率且「危險」的USDC。這項決定不僅將MakerDAO定位為加密貨幣產業中RWA領域的領導者,也顯著提升了其收入。

RWA 包括房地產和債券等實體資產,已成為MakerDAO收入的重要組成部分,貢獻了其費用收入的約60%。美國國債的納入被證明是一項成功的策略,增強了MakerDAO的收入穩定性,導致年收入超過1億美元。

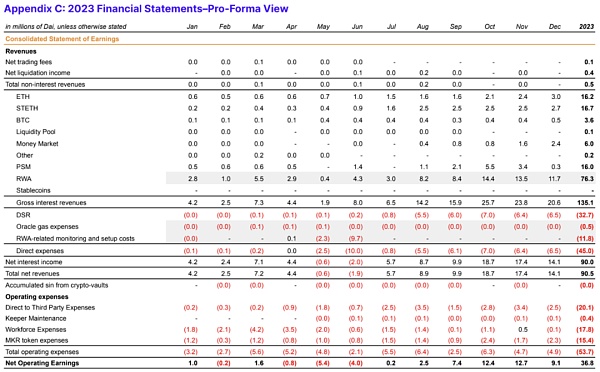

根據Steakhouse的報告(https://www.steakhouse.financial/projects/makerdao-financial-report-2023),2023年,約56%的收入,總計7630萬Dai,來自真實世界資產(RWA) 。進一步的分析顯示,83%的真實世界資產收入集中在年後半段,與十年期聯邦利率持續成長的時期相符。

Source: Steakhouse

MKR:全天候的加密資產

MKR因其在RWA和加密市場借貸上的策略配置,在不同的市場環境中表現出色。在高利率環境中,MKR顯示出強大的適應力,從其RWA投資中受益,這與其他可能在此類宏觀經濟壓力下遭受損失的加密貨幣不同。當利率下降,市場流動性增加且加密市場進入牛市,MakerDAO的策略預計將轉向其在加密原生操作中的優勢,特別是加密貨幣的借貸。

因此,MakerDAO巧妙地駕馭市場週期,專注於在牛市中的加密貨幣的借貸,並在熊市中優化RWA收益,確保其作為一個強大的全天候加密資產的地位。

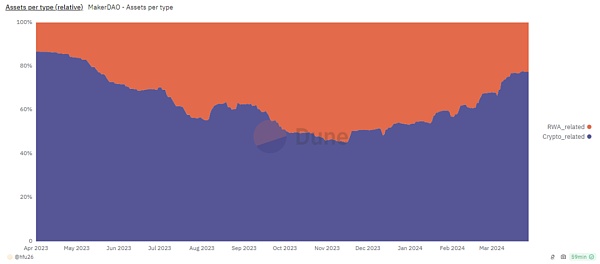

下面的圖表重新確認了Maker的資產配置策略。當聯準會利率在2023年10月達到約5%的高峰時,Maker將其資產的最大部分配置在與RWA相關的資產上,從國債和其他信用相關產品中獲得收益。

隨著利率因聯準會對控制通膨的信心增加而開始下降,Maker策略性地轉向與加密相關的領域。

目前的宏觀局勢並不像我們可能認為的那麼明朗:隨著美國勞工統計局宣布的通膨數字未達到分析師的預期(2024年3月的CPI 為0.4%,預期為0.3%),對聯準會降息的期望持續被推遲甚至被壓制。摩根大通的CEO傑米戴蒙甚至提到利率上升至8%以上的風險。高利率環境為RWA專案提供了更多的獲利機會。 Maker很有可能再次從RWA方面獲利。

Source: https://dune.com/queries/3569610/6008265

估值擴張:市場恢復以及Endgame發布後敘事演化

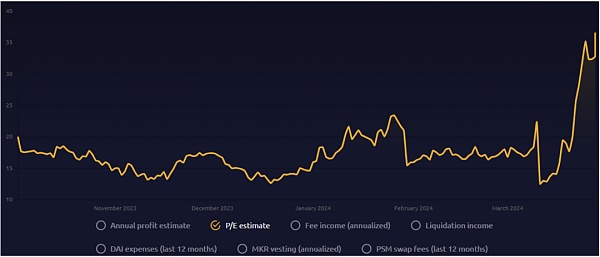

前面的部分強調了MKR 堅實的商業模式和令人印象深刻的獲利能力,為理解其估值奠定了基礎。然而,MKR 價格的激增並非僅歸因於其財務表現,因為盈利預估從2023年4月的5 億美元被提高到2024年3月的15 億美元,但價格卻上漲了5倍之多。

仔細觀察來自Makerburn 的數據,揭示了故事中的另一個重要部分:估值擴張。從2023 年6 月到8 月,MKR 的本益比(P/E)在10 到15 之間徘徊。到了2023 年9 月,這個數字開始攀升,到2024年2 月達到了20 左右,然後在2024年3 月底急劇躍升至30 以上。

那麼,是什麼推動了這引人注目的估值擴張呢?

Source: https://makerburn.com/#/charts/revenue

市場環境的恢復

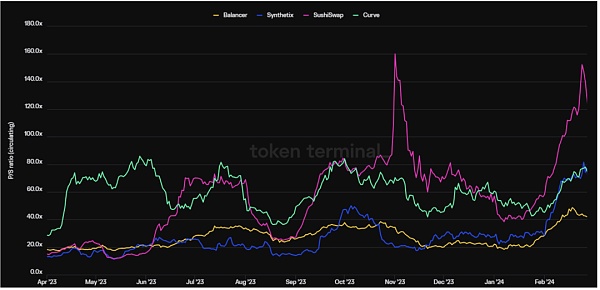

在我們2023年12月的文章中,我們強調了第六次加密貨幣牛市的開始,現在已經進行了一年多,具體詳情請參見我們的分析。這一階段促進了各種DeFi專案的活躍度,由市場活動增強和成長預期所驅動。這種預期中的互動和交易量增加不僅是投機性的;在DeFi領域各處都能觀察到。如Balancer、Synthetix、Sushiswap和Curve Finance等項目正在經歷倍數的顯著擴張,這一趨勢得到了Token Terminal數據的證實。

然而,MKR其估值擴張的非凡之旅並不僅僅是市場動態的產物,特別是其到2024年3月的本益比估計飆升至30,。 MKR Endgame於2024年3月初的全面啟動標誌著一個關鍵時刻,推動其估值達到新高,並使其成長軌跡與更廣泛的市場趨勢區分開來。

這促使我們更深入探討:Endgame究竟是什麼,為什麼它能激發如此高的期望,並支撐MKR估值倍數的顯著增加?

Source: https://tokenterminal.com/terminal/metrics/ps-circulating

文章:IOSG 研究|BTC 數據表明,我們已經進入新一輪牛市週期

MakerDAO Endgame:營運效率、清晰度和風險隔離的最終計劃

4.1 背景:MakerDAO面臨的挑戰

-

營運效率低:儘管DAOs在加密項目中廣泛採用,但營運效率仍存在問題。 MakerDAO也曾遇到重大挑戰,包括被拒絕的旨在提高效率而採取的集中化營運提案,這些溝通上奪得障礙也使成員對投票和活動的理解變得模糊。

-

競爭加劇:去中心化金融(DeFi)生態系統內的競爭日益激烈,MakerDAO與Aave的公開衝突凸顯了這一點。面對Aave推出其穩定幣GHO,MakerDAO透過支持Spark的開發並與Morpho合作建立新的貸款池來應對。這些舉措突顯了DeFi中的激烈競爭格局,也漸漸引發了對MakerDAO在快速變化的市場中競爭障礙穩固性的疑問。

-

風險控制的變化:最近,MakerDAO的Dai儲蓄率(DSR)經歷了顯著波動,迅速從5%上升到16%,回調至13%後,最終在4月底調整至10%,這挑戰了社區對於穩定和可預測的利息政策的預期。此外,他們將D3M的限額大幅擴展到25億DAI,並與Morpho合作建立USDe池,反映了向更高風險容忍度的策略轉變。這些舉措,更接近對沖基金策略而非傳統中央銀行,展示了MakerDAO努力應對外部DeFi競爭者的同時,可能犧牲了基礎穩定性。

為了因應這些挑戰同時保持其去中心化特性,MakerDAO在2022年第三季引入了Endgame框架,其初始階段於2024年第一季啟動。該框架旨在提高MakerDAO的可擴展性、風險承受能力和用戶參與度。

4.2 路線圖中的內容

關鍵變更:

-

Maker Core 與其業務將沒有直接關係,甚至Dai 貸款也是透過Spark(一個SubDAO)進行的。

-

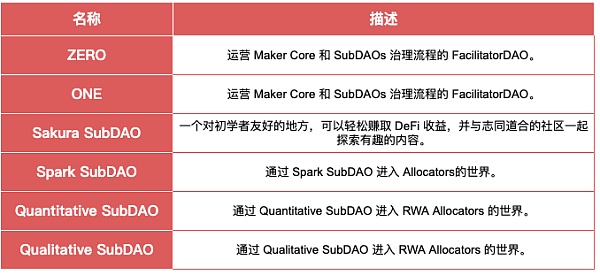

Maker的Endgame中將引入了兩種類型的SubDAO:主要的SubDAO,包括AllocatorDAO 和FacilitatorDAO,以及被稱為MiniDAOs 的次要SubDAO。主要的SubDAO具有大量的代幣供應,主要透過Genesis farming 分配,並用於員工獎金,並且根據後期的提案進行持續的分配。 MiniDAOs 也遵循Genesis farming 模型,但在各種farming管道中的具體分配策略不同。

-

Endgame對MKR 使用進行了關鍵更新:它允許購買流動性池代幣以將Maker Core 與SubDAO的利益更相關,每年都會有新的鑄造以支持SubDAO和員工激勵,以及一個新模組,在該模組中鎖定的MKR 使治理參與並獲得獎勵,提取時將會被銷毀部分。

整個提案相當長,包含許多技術細節。但是,可以將改進的關鍵特性和考慮因素歸納為以下幾類:

4.2.1 商業側

1. 激勵長期參與

-

MKR作為抵押品:在Sagittarius引擎中使用MKR作為抵押品是一個重大變化。它是Maker Endggame的組成部分,使MKR能夠用作抵押品,激勵長期質押以獲得獎勵和懲罰,以增強Maker生態系統內的穩定性和治理。

-

獎勵與懲罰:與過去的模式不同,Sagittarius座引擎引入了解除質押的15%削減懲罰,促進穩定性並使持有者的利益與生態系統的可持續性保持一致。

2. 風險管理機制

-

硬清算比率:設定為200%,如果跌破此門檻,金庫將被清算。

-

軟清算比率:預防性的300%閾值,如果在一周內未恢復,則清算金庫。

-

風險控制:Maker Endgame中的硬清算和軟清算觸發機制旨在保護所有利害關係人的利益,如MKR持有者和DAI用戶,透過確保系統保持良好抵押和對市場波動的韌性。然而,引入內生抵押品帶來重大風險。價格波動可能觸發MKR銷售壓力的死亡螺旋,進一步增加其作為抵押品的波動性。

4.2.2 營運側

1. SubDAO

-

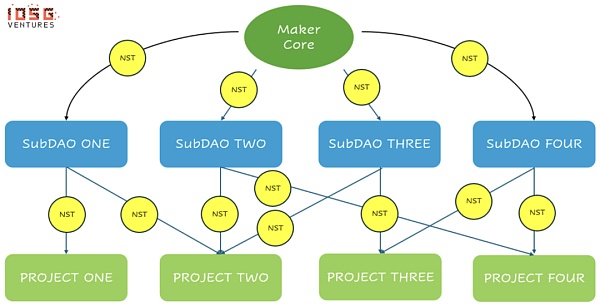

與Maker的關係:SubDAO是Maker生態系內部的自治組織,每個都有自己的治理代幣和關注領域。例如,Spark SubDAO專注於貸款和DeFi產品,與Maker的基礎設施一起大規模運作。

-

與MakerCore的關係:MakerCore與SubDAO之間的關係已經改變,MakerCore從前端維護中退出,專注於透過這些SubDAO分配DAI。 MakerDAO為SubDAO分配信用額度,使它們能夠擁有足夠的流動性。 MakerCore設定風險參數,包括可接受的抵押品類型和超額抵押要求,確保DAI的穩定性。作為這些服務的交換,MakerDAO從SubDAO管理的DAI中賺取存款費,創造了一個同時具有強大流動性和收入的共生系統。

-

價值分配:透過指定的通膨機制,價值在SubDAOs和MakerDAO之間共享,將一部分新MKR分配給SubDAO。這些SubDAO承諾再投資於MKR和DAI,以增強市場流動性和生態系統的貨幣價值。此分配取決於MKR/DAI流動性池代幣的質押量,協調Maker及其SubDAO的誘因。

新穩定幣(NST)的分配

利潤的傳遞與分配

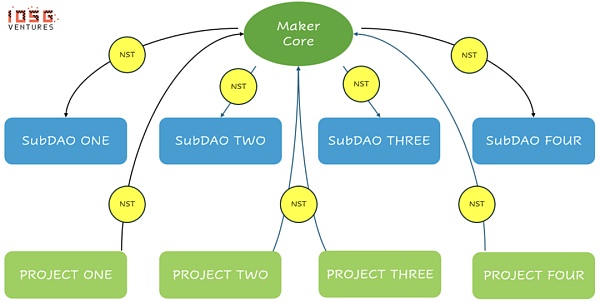

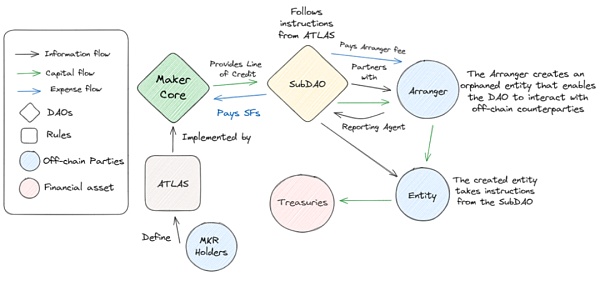

2. SubDAO類別

AllocatorDAOs:

-

能夠直接從Maker生成DAI。

-

在Maker核心審批後,有權在DeFi生態系中分配DAI。

-

為新參與者進入Maker生態系提供入口。

-

有能力創造miniDAO,以增加自主性和靈活性。

MiniDAOs:

-

一種實驗性概念,迄今為止沒有實際例子。

-

旨在在需要時為AllocatorDAO提供更獨立結構的選項。

FacilitatorDAOs:

-

負責組織管理不同DAO及Maker核心的內部機制。

-

處理包括社區管理、產品開發和法律合規等各個方面。

不同DAO的結構

SubDAO的列表

4.2.3 風險隔離:

MakerDAO 的Endgame透過明確定義的營運和治理結構來管理風險,該結構維持了Maker 生態系統內部的一致性。這個架構概述了MKR 持有者、Maker Core 和SubDAOs 的角色,專注於資本流動和資產配置的管理。 MKR 持有者,特別是Aligned Delegates,在設定治理實踐方面至關重要,這些實踐確保了整個生態系統中決策的統一性和一致性。

Maker Core 透過在既定的風險參數內將資本引導至Allocator Vaults來實施這些治理決策。這個過程有助於透過確保資本管理不會過度集中,並且透過與Arrangers的合作進行資本分散管制,從而減輕財務風險。

透過引入SubDAO 治理代幣,MKR 處於一個更安全的位置,它只需要在SubDAO 治理代幣本身無法解決的重大動盪情況下進行幹預(例如,巨大的脫鉤)。而SubDAO 成為了實際業務和Maker Core 之間的防火牆。

Source: Steakhouse

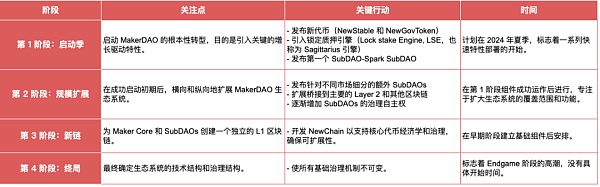

4.3 不同階段:

這樣的敘事無疑是前所未有的宏大,而這個過程也將分為四個階段進行。

要言不辭:究竟是新時代的開始,還是新瓶裝舊酒?

-

代幣經濟學: MKR 代幣經濟學的轉變需要更仔細的審查。計劃將MKR 作為抵押品,並允許治理參與透過零利率貸款交易ETH,引入了風險因素。此外,提議的年通膨率約為6%,可能會對代幣的價值產生不可預見的後果。

-

是更簡單還是更複雜: 儘管MakerDAO 終極策略的詳細規劃展示了一個經過深思熟慮的進化計劃,但它也呈現出一個顯著的缺點。雖然轉向Maker Core 是有遠見的,但似乎過度強調長期目標而忽略了立即的實際行動,導致策略計畫和當前實施之間存在差距。此外,治理結構的變化引入了另一層複雜性,讓參與者質疑這種新方法是否簡化了系統,或以另一種方式使系統變得更加複雜。

-

品牌重塑後業務本質不變: 儘管營運結構發生了變化,但MakerDAO 本質上仍堅持其熟悉的加密借貸業務領域,特別是擴展到Spark 協議。同樣,在RWA方面,其業務短期內並未改變。這引發了關於為了業務創新的疑慮,因為該計劃沒有詳細說明未來的項目。它將很大一部分路線圖留給了人們想像,表明戰略重點在於完善現有運營,而不是探索未知的商業途徑。至少在目前階段,其業務仍集中在DeFi 借貸/借款和RWA 上。因此,我們無法判斷這個終極計畫的推出是否只是品牌重塑,還是真正帶來了更多價值。

-

是風險更高了還是更安全了: SubDAOs 成為了Maker Core 和實際業務之間的防火牆。但同時,Maker 採取了更冒險的舉措。市場對MakerDAO 的看法已經從將其視為一個穩定的中央銀行轉變為一個為了保持競爭力而越來越多地承擔風險的實體。這種觀念上的轉變,反映了對DAI 風險的重新評估,導致了MKR 的重新定價,使其與更廣泛的市場趨勢保持一致。這種轉變強調了MakerDAO 在創新和維護基礎穩定性之間面臨的微妙平衡。

結論

MakerDAO 過去一年出色的表現證明了其穩健的全天候商業模式,該模式擅長應對波動性較大的加密市場。它在高利率時期利用RWA的策略轉變,以及在市場上漲期間專注於加密市場的聚焦,突顯了其超越其他藍籌代幣的商業敏銳度。憑藉無與倫比的創收能力——每年約產生2.3 億美元的收入——MakerDAO 在DeFi 領域處於金融效率的頂峰。

由積極的市場情緒推動,而引發的MakerDAO 估值擴張,突顯了其市盈率(P/E)成長的潛力。 MakerDAO Endgame路線圖的提議進一步推動了這一勢頭,預示著一個更光明的未來。

然而,Endgame的願景並非沒有挑戰。成功關鍵在於找到創新與嚴謹風險管理之間的微妙平衡,尤其是當MKR 步入抵押品角色時。實施這樣一個宏偉計劃的複雜性要求出色的溝通,以確保利益相關者的認同。

雖然Endgame引入了簡化的營運模式,但它並沒有偏離MakerDAO 的核心本質。當然,考慮到其商業模式無疑是最好的之一,商業上的轉型可能並不必要。它旨在增強和擴大已建立的商業框架,而不是在短期內探索新的風險投資。

展望未來,MakerDAO 能否緩解這些擔憂並展示Endgame的實際效益將是關鍵。有效的執行可能進一步鞏固其在DeFi 領域的領導地位,呈現出一個更強大、以使用者為中心的平台,準備應對加密世界的動態變化。

Endgame成功的最終衡量標準將是其影響力——它能否實現承諾,豐富利益相關者收益,並維護MakerDAO 作為去中心化金融領域韌性和創新的燈塔的地位?至少現在看來,這個計畫的推出對其百利無一害,每個角色的分工更加明確,增加各個區域的專業性,也同時隔離了一些風險。也許這只是序幕的結束,大型DeFi 計畫之間的競爭將更加激烈。只有時間會告訴我們答案,但前面的旅程無疑是充滿希望的。