導語

本月,BTC減半行情並未如人們預期那樣到來,反而從月初開始一直呈現震盪下行趨勢,同時基於美國降息預期的推遲和BTC現貨ETF的持續流出,讓人們對後市行情表現出更多的消極情緒,加密資產的市值和交易額均出現明顯下滑。同時,BTC礦工收入降低的影響在月底開始顯現,上市礦商的股價出現不同程度下跌,部分礦機已經臨近關機價,讓後續行情反彈上漲的動力進一步減弱,預期時間延後。

1 、宏觀視角

1.1 美國降息預期延後,加密行情受影響走低

2024年4月10日,美國CPI數據出爐,美國核心CPI不論是同比還是環比,已經連續三個月超預期:

- 3月未季調CPI年率3.5%(前值3.2%,預測值3.4%),3月季調後CPI月率0.4%(前值0.4%,預測值0.3%);

- 3月未季調核心CPI年率3.8%(前值3.8%,預測值3.7%),3月核心CPI月率0.4%(前值0.4%,預測值0.3%);

數據公佈後,美股三大指數期貨聞聲下跌,美元指數短線上升。 CPI數據是聯準會今年何時降息的重要參考,從去年末到今年初,市場一直對聯準會今年稍早降息表示樂觀,但美國經濟持續穩定及走強的態勢一次次讓分析師們的降息預測落空。

年初,有觀點認為:BTC四次減半,疊加BTC現貨ETF和聯準會降息預期,將大概率鑄就加密市場新一輪牛市週期。但美國經濟通膨的「頑固性」也在一定程度上讓整個市場冷靜下來。伴隨著美國4月CPI數據成績單,加密市場已經對5月降息的可能性不抱期待,而這也成為4月行情持續震盪走低的間接性因素。

1.2 香港ETF核准落地,實物申贖或成競爭優勢

4月15日,華夏基金(香港)、博時基金(國際)有限公司、嘉年華投資發佈公告,表示已獲得香港證監會(SFC)有條件批准發行比特幣與以太坊現貨ETF,至此香港成為繼美國之後第二個通過比特幣現貨ETF的地區,同時也是第一個透過以太幣現貨ETF的地區。

香港明晰的監管框架,讓快速通過BTC和ETH ETF成為了現實,這是香港相較於美國在監管政策上的優勢。更重要的是,香港證監會的態度和行動體現了其在加密市場領域大展身手的決心和行動力,為香港重新贏得全球資本的信心提供了重要支撐。

儘管香港6 支ETF上市首日數據與美國比特幣現貨ETF首日交易量相比數據存在較大差距,市場仍表示樂觀,認為ETF作為老錢進場的新通道,將會吸引更多的傳統機構投資者入場。同時,香港比特幣和以太坊現貨ETF支持實體申贖, 也會推動市場規模的整體成長,有可能出其不意的實現彎道超車。

1.3 BTC礦工收入明顯下降,連帶影響開始顯現

CoinShares最新報告:BTC減半後,礦工面臨成本大幅增加,電力和整體成本幾乎翻倍,以0.06 美金/度電計算,減半後螞蟻礦機S19、T19、神馬M33S+、M30S+ 以及能源效率比更低的礦機都已接近關機價,預計BTC平均生產成本約5.3 萬美元。

另外,根據Glassnode數據,雖然減半後Runes 交易累計產生了約1.17 億美元的Bitcoin 網路費用收入,然而隨著時間的推移,Bitcoin 費用收入明顯下滑,4 月28 日Runes 交易費用為103 萬美元。隨著Runes 熱度降低,礦工收益減少,當下最高級的比特幣礦機電費佔比也超過50%。

為了因應減產後的收入下降:

- Bitfarms 宣布投資2.4 億美元升級其比特幣挖礦設備,目標是在2024 年比特幣減半後保持獲利;

- 比特大陸發推表示,螞蟻礦機L9 將於5 月發布,支援LTC、DOGE、BEL 挖礦,功耗比為0.21 J/M;

- Hut 8 新任CEO Asher Genoot 則表示,Hut 8 策略基石基於多元化的收入來源和龐大的比特幣持有量,準備收購那些陷入困境的礦商;

- 礦企開始轉攻人工智慧領域,嘗試透過優化能源成本和挖礦效率等來降低成本,BitDigital 、Hive 和Hut 8 等礦企已從AI 領域獲得收入;

從礦商表現來看,他們依然看好市場並積極應對,透過成本營運管控、更有效率的設備以及資產類別擴充等手段,提升收益率,改善收益結構並鞏固其市場地位,雖然減半影響並未退去,但正在被對沖消化。

2、 行業數據

2.1 市值&排名數據

本月的震盪行情下,TOP10代幣的市值均有不同幅度的下降,排名也發生了一些變化,USDC超越STETH和XRP躍升至第6位,TON則躍升至第10位。從30天漲跌看,DOGE下跌37.6%,幅度最大,其次是SOL的36.6%和XRP的21.6%,BTC則以14.1%位列下跌幅度第6。

本月的下跌行情從月初開始,期間偶有反彈(約5天一個週期),主要是BTC帶動下的大盤行情下行,尤其美國降息預期延後的消息公佈後,下跌斜率和速度都有明顯增加。其中TON雖然有所下行,但隨著TON生態的頻繁動作好賦能,它在Top10代幣中是除USDT和USDC外表現最好的代幣,受到市場一致看好。

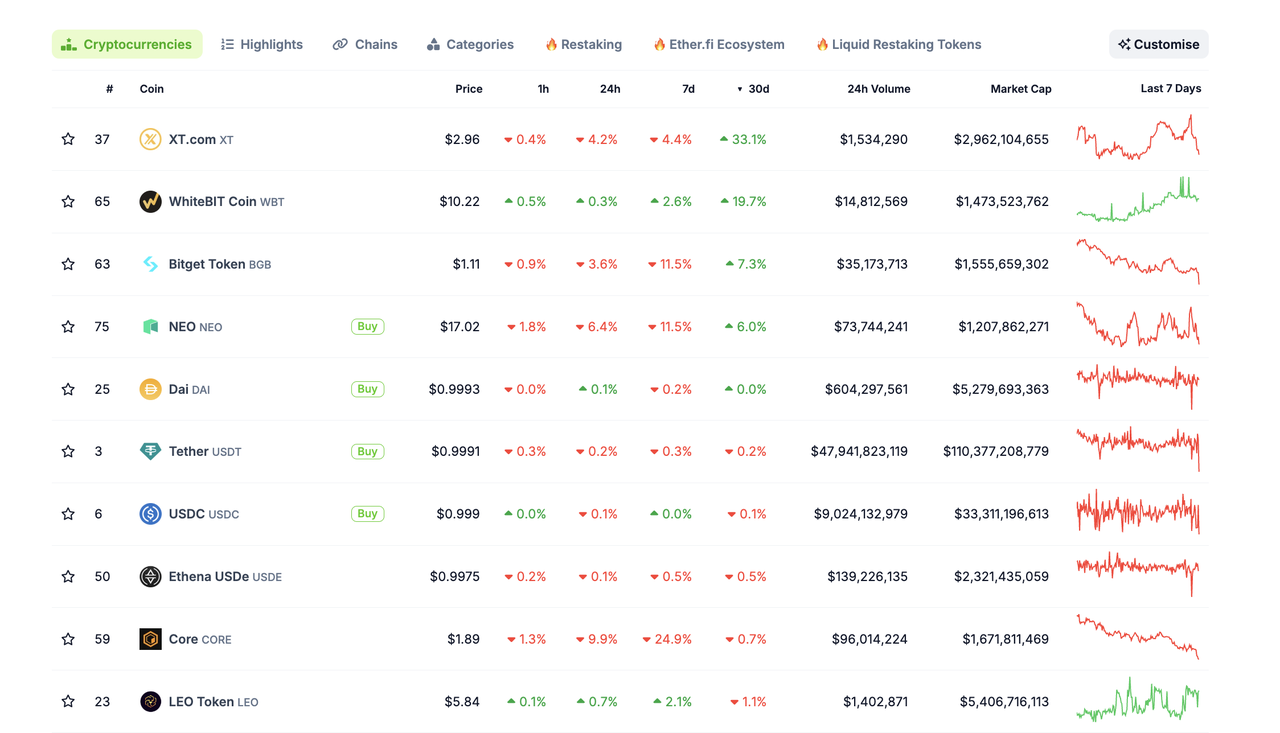

在市值前100名的代幣中,3月漲幅最高的代幣分別為XT(+33.1%),WBT(+19.7%),BGB(+7.3%)。 ZT、WBT和BGB均為CEX的平台幣,目前ZT和WBT仍維持上行趨勢,其中WBT的走向尤其強勁,而BGB正呈現下行趨勢,預計其增幅和走向在5月將會趨近整體的市場行情。

從整體的漲跌看市值排名前100代幣,APT50.8%的跌幅佔據下跌幅度的榜首,主要原因是本月APT迎來約3.3億美元的大額代幣解鎖,在市場行情震盪下行的同時,疊加大量代幣流入市場的預期,導致從月初開始幣價和TVL一路下跌,截至4月30日報價$8.22,且反彈力量約等於無。建議投資人專注於代幣解鎖動態,在震盪和下行情中,大額解鎖可能迎來短期的大比例虧損,尤其需要謹慎。

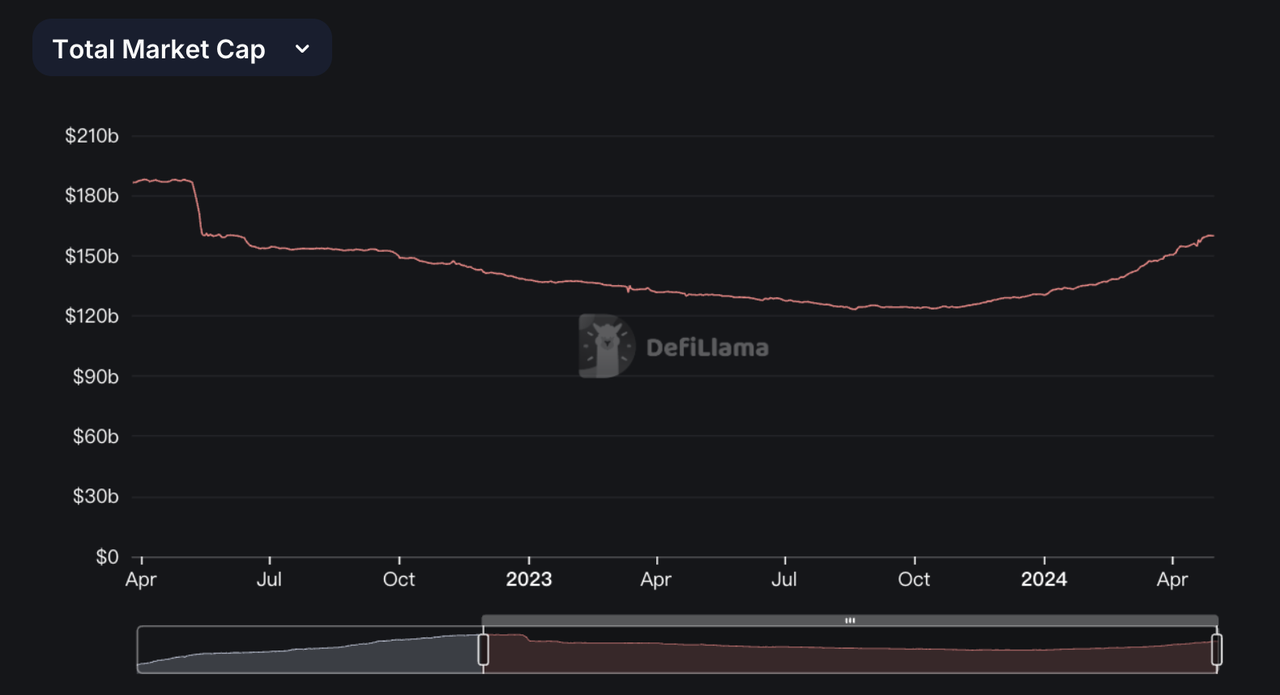

2.2 穩定幣流入流出

4月穩定幣總量接近$160B,月3月相比增加約$10B。從曲線斜率來看,這種成長正在逐漸放緩,結合目前市場交易活躍度來看,在中短期的成長上已經乏力,如果沒有特別的利多訊息,成長疲軟的態勢將會持續,且不排除在5月份發生負成長的可能。

市值排名Top10穩定幣種,本月成長最快的穩定幣是FDUSD,上漲幅度73.00%;其次是USDe,上漲幅度51.87%。 FDUSD經過上月小幅下降之後,在本月重奪增幅榜首位,USDe也繼續上月表現,表現出強勁態勢;在穩定幣賽道競爭中快速崛起。另外,PYUSD作為傳統支付機構Paypal推出的穩定幣,目前排名第12位,結合Paypal在跨境匯款服務的賦能和支持下,PYUSD的增發一直穩定增長,並有望在5月份進入穩定幣市值Top10排名。

根據PayPal 官方網站披露:旗下跨境匯款服務Xoom 金融現允許美國Xoom 用戶將其持有的PayPal 穩定幣PYUSD 轉換為美元,並使用它作為資金來源,並向全球約160 個國家/ 地區的收款人匯款。

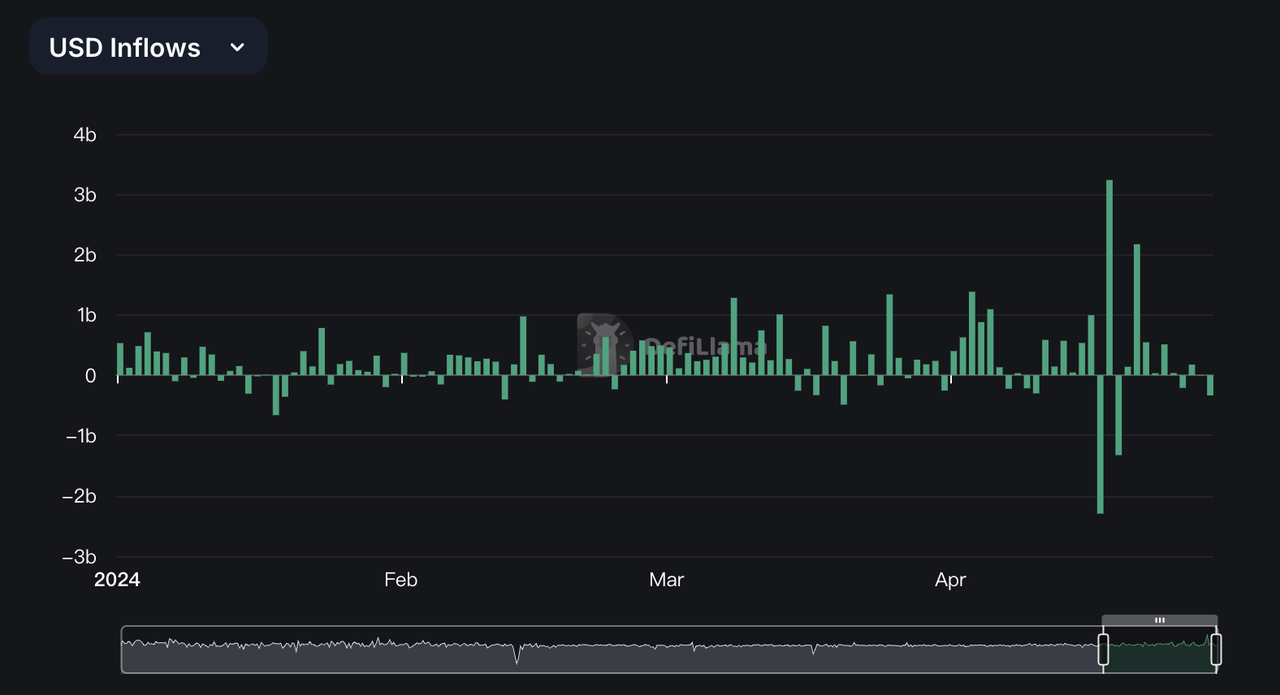

在USD流入方面,與整體穩定幣成長趨勢相同,其中單日淨流入最高為4月18日的$3.24B。其中,在4月17日至21日,流入流出的變化極為明顯,該時段正是BTC四次減半前後,側面反應了市場多空力量的換手和博弈,但淨流出的額度和頻次仍低於淨流入。另外,從訊息面來看,美國BTC現貨ETF的持續流出正對USD的流入產生關聯影響,USD流向和力道有可能會發生反轉。

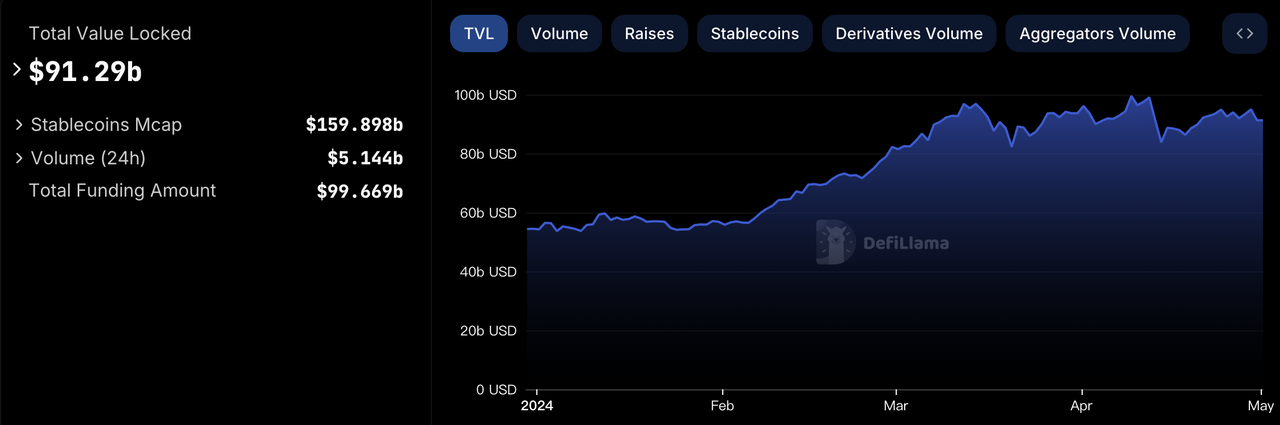

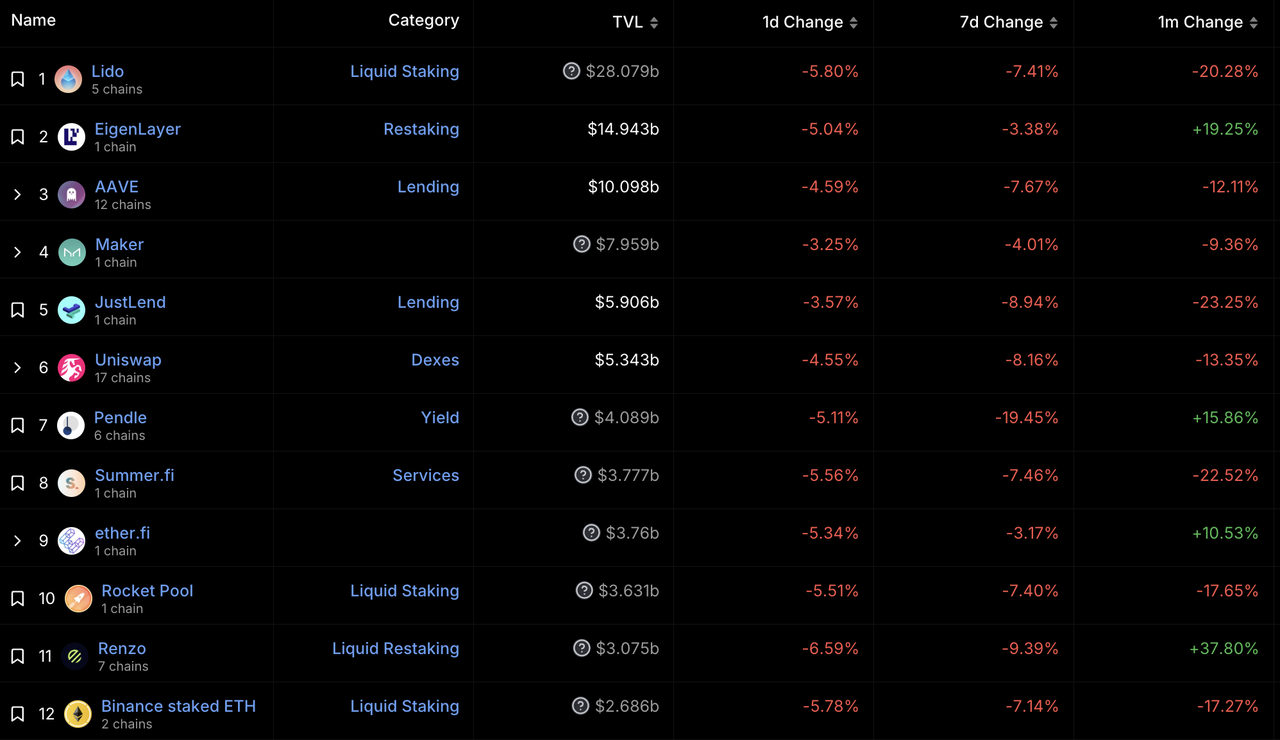

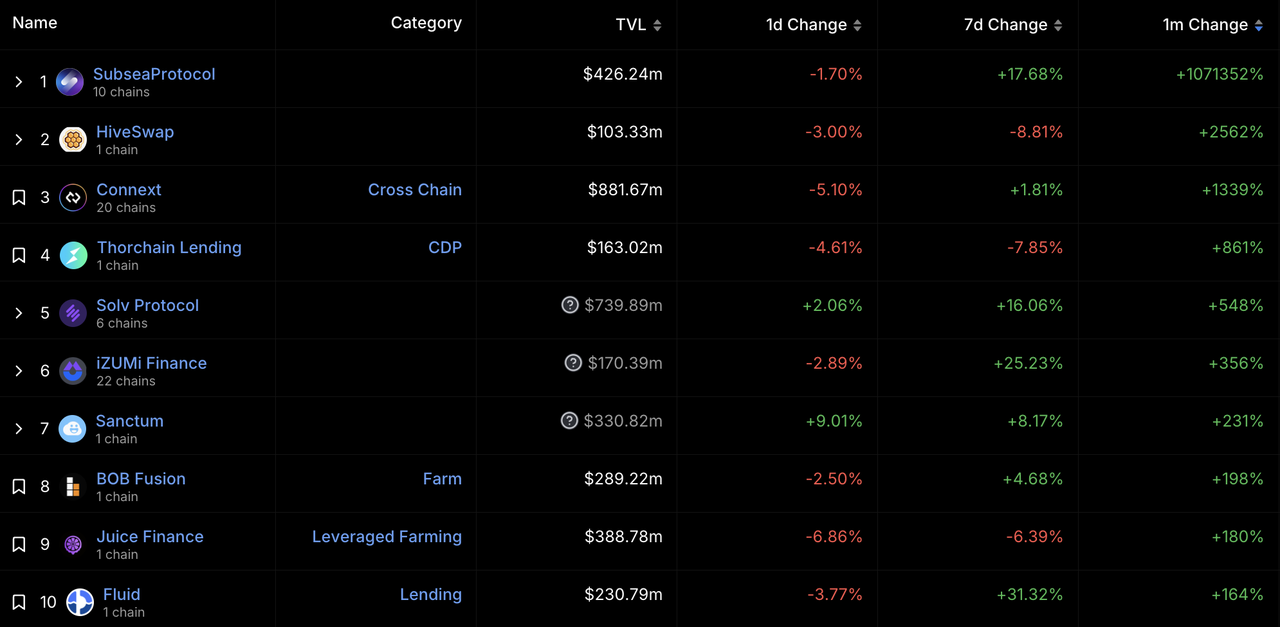

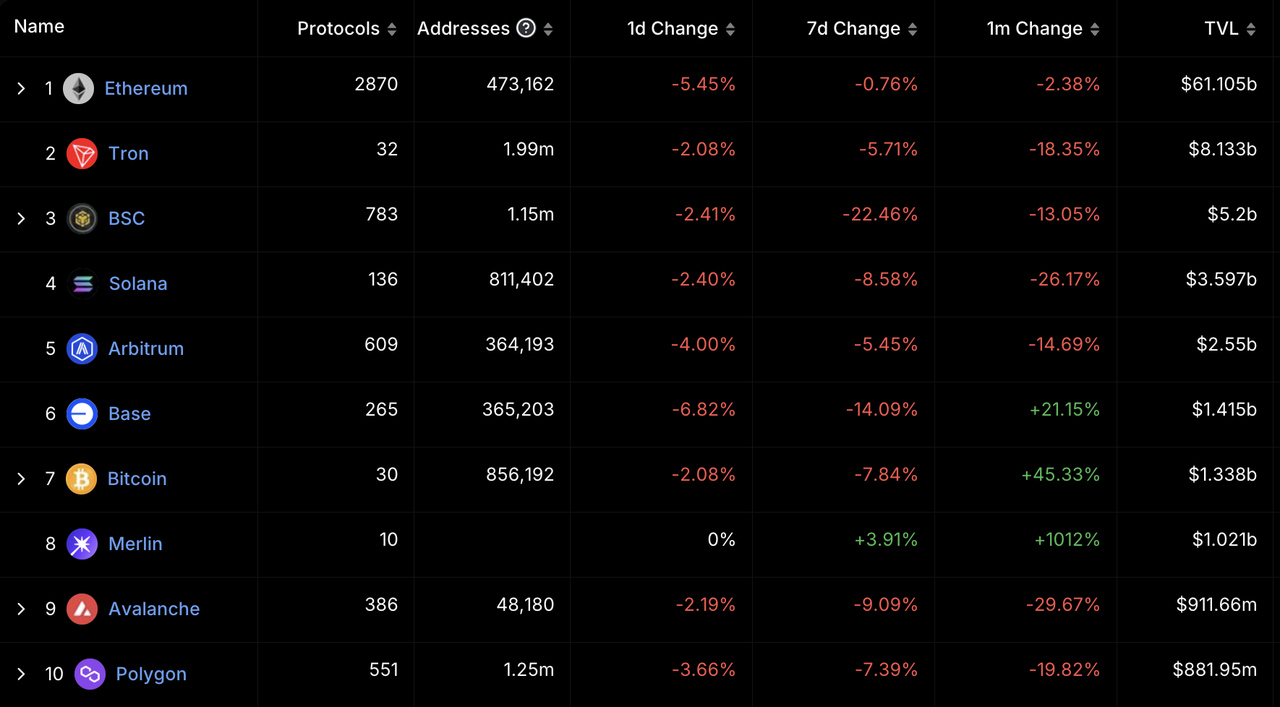

2.3 鏈上TVL排名

整體鏈上的TVL在4月出現了明顯的波動,尤其在4月12至14日出現大幅下降,之後開始緩慢上升,第三週開始緩慢回升,但震盪趨勢明顯且回升力度表現不足。在當前震盪行情下,鏈上活躍度與上月比有明顯下降,各生態發展也受到影響,預計鏈上TVL在5月份的走勢將於市場行情趨勢強相關,但幣本位的增長趨勢將隨著生態發展緩慢上行。

本月最受矚目的是Renzo項目,雖然期間Renzo有因為代幣模型受到社區質疑而出現ezETH價格與市場脫錨,但其TVL增長幅度依然佔據TOP1位置(37.8%),領先其他TVL排名TOP10的其他項目,並遠遠超出EigenLayer19.25%的增幅。另外EigenLayer的成長開始趨近平穩,並開始出現較大規模的質押撤出,後續表現需要重點關注。

DeFiLlama數據:截至4月30日,ETH流動性再質押協議TVL達到$269.1億,其中EigenLayer以接近$150億的TVL位列第一;其次是ether.fi,TVL超過$37億;以及Renzo,TVL超過$30億。

在目前TVL高於1億美元的138個項目中(上個月為142個),本月TVL增幅最多的項目為SubseaProtocol(+1071352%),另外,HiveSwap(+2562%)和Connext(+1339 %)分列第2、第3。 SubseaProtocol的TVL在4月8日突然爆發增長,目前公開資訊中並未看到SubseaProtocol有任何動作,可能為異常數據,我們正在關注和追蹤。

Subsea是一個數位資產的風險管理市場,它開創了一種完全自動化、透明和公正的不變檢測機制,以保護用戶免受數位資產風險、駭客攻擊和攻擊。

Hiveswap是BTC生態系統中的一個SWAP,利用可互通的比特幣層MAP協議為比特幣生態系統中的資產提供流動性服務,包括BTC L1上的資產、MAP協議互通層以及各種比特幣L2上的資產.

Connext 是一種信任最小化的跨鏈通訊協議,使區塊鏈可組合。開發者可以使用Connext 建立跨鏈應用。 Connext 是在EVM 相容鏈之間進行快速、完全非託管傳輸和合約呼叫的領先協定。任何人都可以使用Connext 跨鍊和匯總來發送價值交易或呼叫資料。

以DeFi類別劃分,本月TVL總計排名TOP10的賽道中,排名第一的仍然是LSD$453.29億,較上月($514.4億)有較大幅度下降,考慮到整體行情下行變化,事實上是金本位規模縮水,但總量仍在增加。

另外,在其他賽道中,只有Restaking和RWA分別正向成長,尤其Restaking賽道成長約$35億美元,這說明了在現階段的市場正進入冷靜期,除了Restaking人們沒有更清晰的投資方向,也側面說明了人們對Restaking的進一步認同。但Restaking屬於新興產品,未知風險仍較大,且有較多用戶表現是偏謹慎對待。

依鏈類別劃分,4月BTC生態的TVL漲幅表現最為亮眼,其中Merlin的TVL漲幅達到1012%,而Btcoin的TVL漲幅也達到45.33%,其次是Base的21.15%(上月漲幅116%),其餘公鏈均呈現負成長(Solana成長也未能保持)。

在當前行情下,Merlin的高漲幅和BitCoin的持續增幅,主要得益於BTC四次減半後,市場對BTC生態尤其是L2的關注和投入,隨著更多項目的落地,BTC生態正開始變得活躍起來。如果在5月份,行情和市場熱度沒有明顯改善,預計BTC生態的表現仍會大幅超過其他公鏈,而Base的成長力度將進一步減弱。

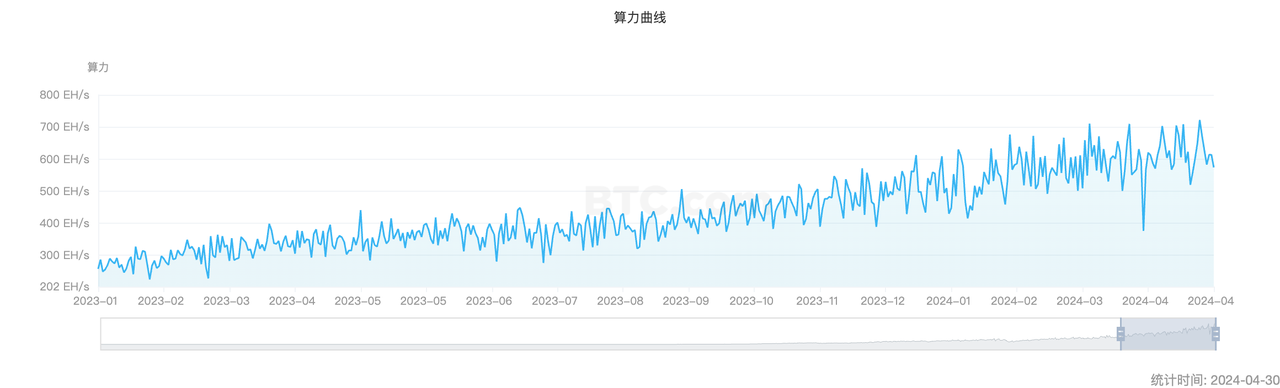

2.4 礦池數據

BTC:

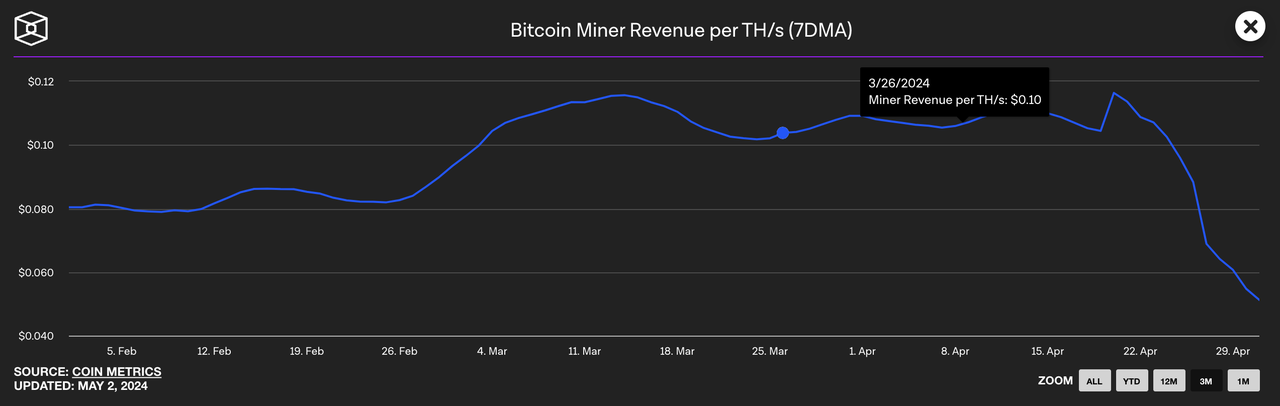

目前全網POW總算力已達到617.86 EH/s,較上月(596.81 EH/s)增加了約3.52% ,較上月增幅(3.78%)有些許下降但不明顯。伴隨著BTC四次減半,礦工每TH/s算力的收入,經過10天時間後下降約50%,與減半後產出一致。

礦工收入的明顯降低,導致市場中每日流入的BTC相應縮水,而BTC價格的下跌可能會驅動礦工手中更多的BTC流入市場,一旦BTC達到部分中小礦工關機價(承受不住成本壓力),將有可能批量退出,並引發市場的連鎖反應,甚至局部新一輪的洗牌。

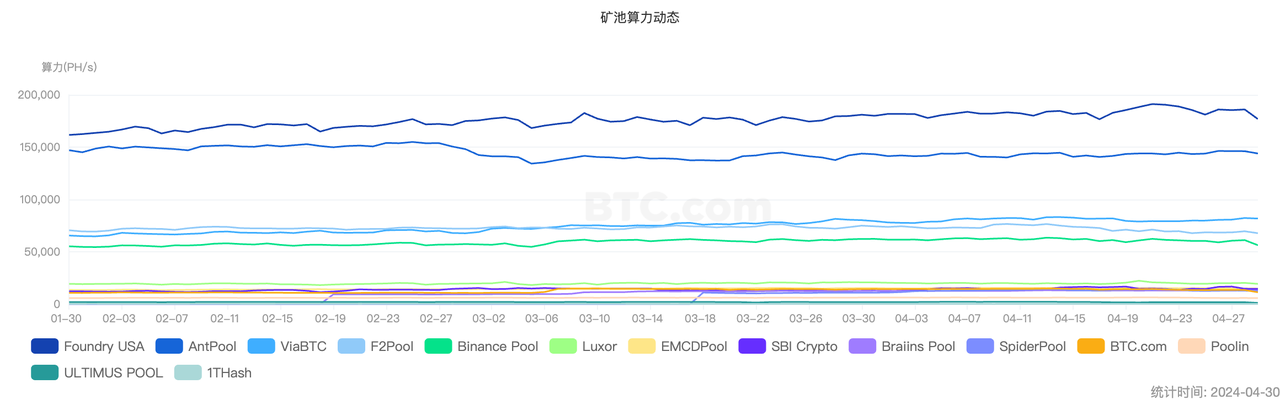

其中,Top3的礦池依然是Foundry USA、AntPool和ViaBTC,而F2Pool則掉到了第四位,與ViaBTC相比少了約140 EH/s,在增幅方面依舊是Foundry USA表現最為穩定。

ETH:

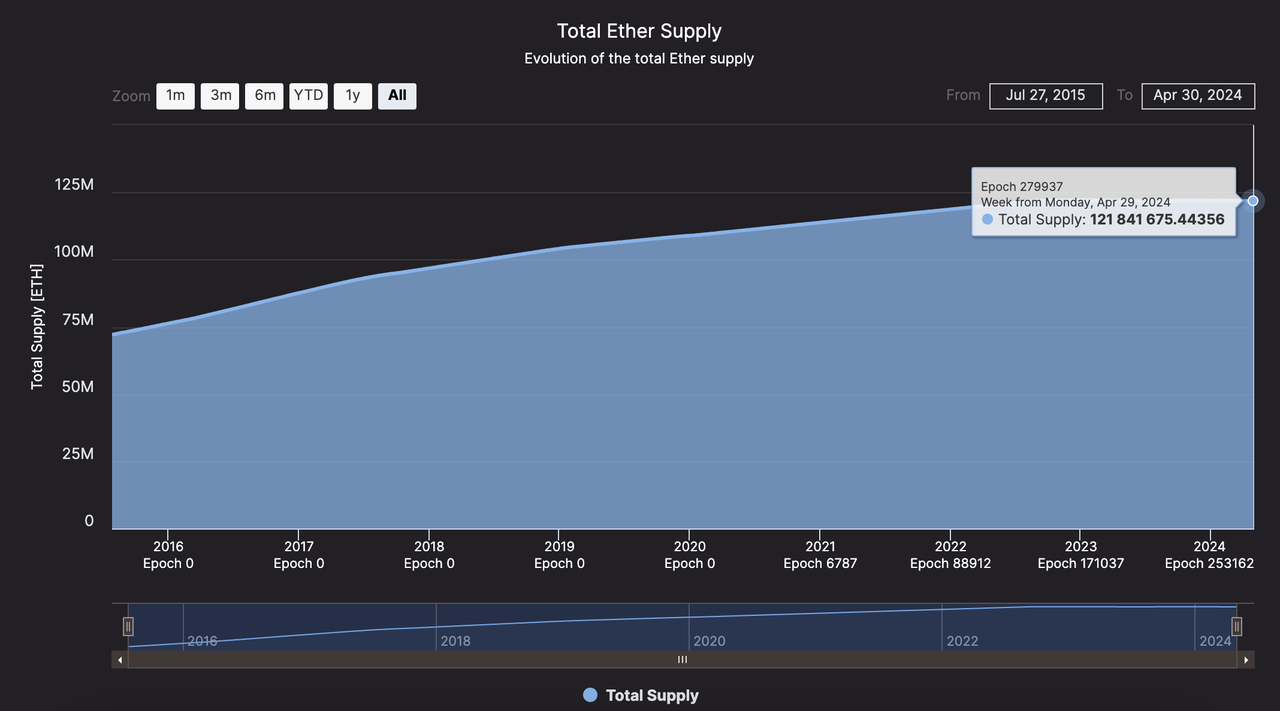

ETH的供應趨勢依舊保持平緩,自上2022年6月至今沒有產生大幅波動,基本維持在1.22億上下,這說明POS機制在穩定ETH生態方面確實起到了非常積極的作用,ETH的市值與生態價值已經強相關。

我們看到,ETH作為當下產業最大的生態體系,正在專注其內部生態的建設和拓展,並推動整個產業在底層設施和服務上的持續探索,這種穩中求進的態勢讓它的勢能在不斷累積,等待新的契機爆發。

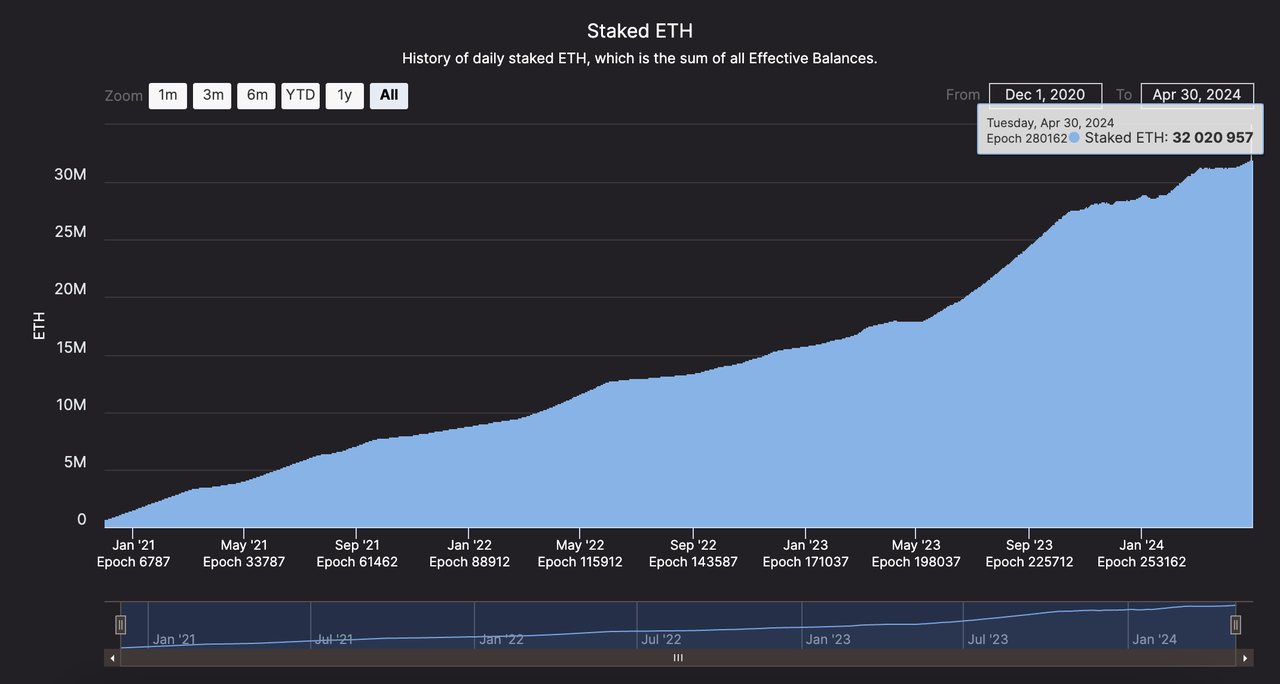

同時,ETH的POS總質押數持續上漲,截至4月30日,活躍驗證者1,000,766個,全網質押ETH 32,024,157枚,佔ETH 總供應量的26.28%。其中,4月新增質押692.898枚,流動性質押協議Lido 的質押份額佔總量29.15%,較上月的30.11%有所下降。

4月27日,Lido 推文表示SSV Simple DVT 測試網已結束,即將推出主網,接下來的幾週內選定的參與者將使用SSV 的技術加入主網Lido Simple DVT 模組。這雖然不會讓Lido的絕對佔比變得更去中心,但卻讓質押者的安全性得到進一步保障,並讓更多的服務商參與進來。

3.行情趨勢

3.1 BTC價格震盪下行

https://www.binance.com/en/trade/BTC_USDT?_from=markets&type=spot

在經歷3月16.6%的漲幅之後,BTC價格在4月開始回檔並呈現震盪下行的趨勢。 Binance數據,截至4月30日11:00(UTC+8),BTC 4月最高價格72797.99美元,最低價59600.01美元,30日價格跌幅10.51%。

對於該月BTC震盪下行的走勢,市場的主流觀點認為有三個可能性原因:

- BTC價格創新高後的止盈與拋壓,Binance交易數據顯示,BTC價格在2024年的3月14日創下歷史新高,達到73777美元/枚,考慮到BTC階段性目標達成,市場中有不少投資者實行獲利了結,導致價格下跌。

- 伊朗和以色列的衝突引發了加密市場的恐慌,當地時間4月13日,伊朗使用無人機襲擊了以色列,直接影響了BTC價格的走勢。 Binance交易數據顯示,4月13日,比特幣價格出現下插針,最低價格60,660.57美元。地區衝突的不確定性加劇了包括比特幣在內的加密資產的價格下行。

- BTC現貨ETF的淨流出也影響了BTC價格的走勢,根據sosovalue數據,4月1日-4月26日,BTC現貨ETF淨流出8361萬美元,同樣引發了BTC價格的下行。

就BTC價格來說:從2023年9月1日開始,比特幣已經走出月線7連陽的勢頭。其中,2024年2月的漲幅為43.57%左右,3月漲幅約16.6%;

4月,最大的節點性事件就是比特幣第四次減半,基於BTC減半前後回撤的歷史經驗,本月BTC整體跌幅10.51%在預期之內。

3.2 各板塊大幅度普跌

https://sosovalue.xyz/assets/cryptoIndex

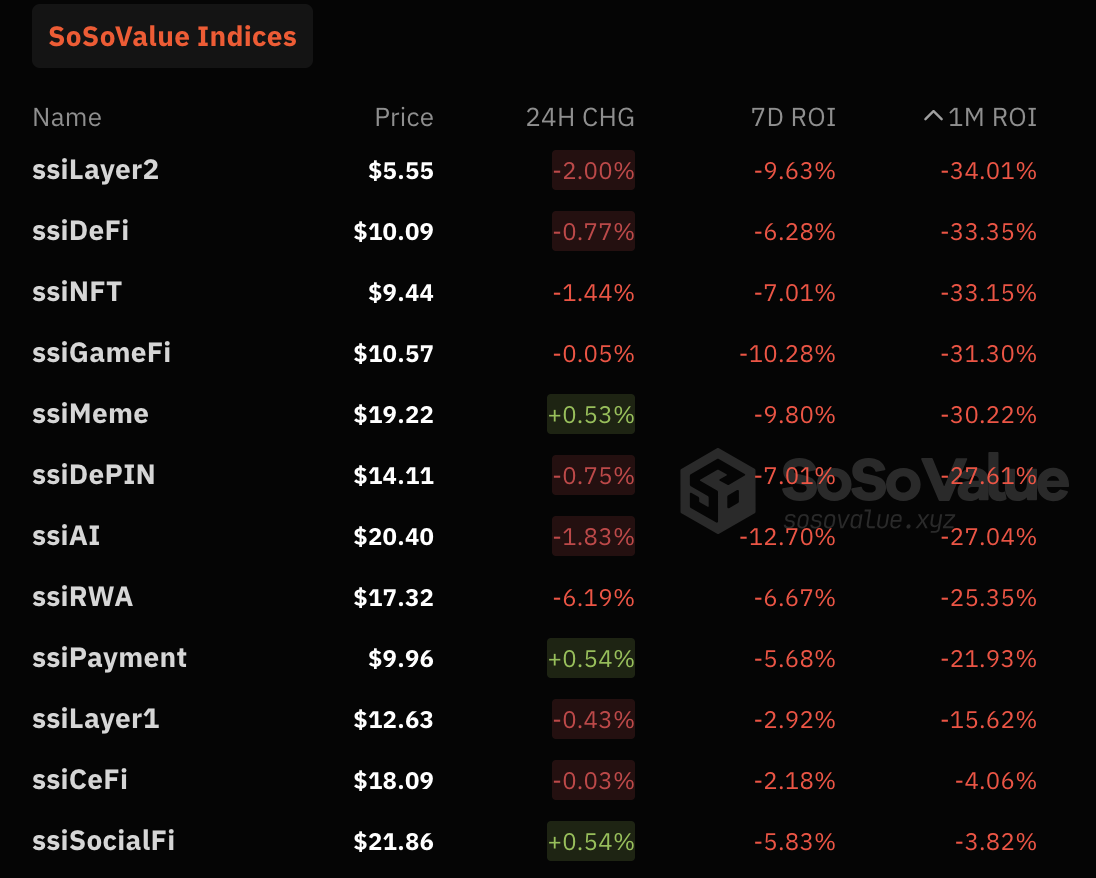

伴隨著BTC價格的震盪下行,加密產業其他板塊也出現了普跌的跡象。根據sosovalue追蹤數據,Layer2、Defi、NFT、Gamefi板塊ROI下跌幅度最大。

除以上四個板塊,近期火熱的MemeCoin板塊和AI板塊等,也出現了大幅回調:

- MemeCoin板塊的Doge30日下跌32.71%,Shib30日下跌21.25%(CoinMarketCap數據);

- AI板塊除Near Protocol外,RNDR、TAO、GRT等代表專案都產生了20%以上的跌幅;

考慮到前期加密資產的普漲行情疊加BTC減半導致不少浮動籌碼止盈,目前的震盪下行和其他板塊的普跌,大概率屬於正常的市場調整。

4、投融資觀察

4.1 投融資概要

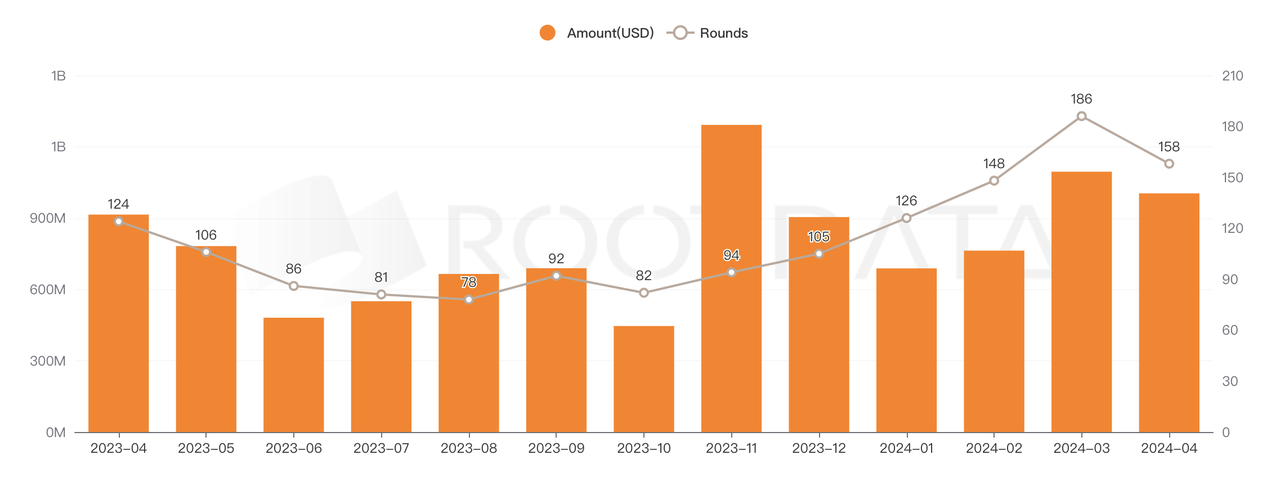

2024年4月加密市場共完成總金額為10.04億美元,季減了7.55%。公開數據如下:

- 158起融資事件,季減了12.15%;

- 4起收購事件,季增了33.33%;

- 平均融資額為880.92萬美元,季減了8.37%;

- 融資中位數為335萬美元,季減了33%。

種子輪融資事件仍舊是最多的,其次是策略性融資和其他類型的融資,Pre種子輪的融資事件增長迅速:

- 子輪44起(季減-6.3%);

- 策略融資15起(環比上月-50%);

- A輪0起(環比上月-100%);

- Pre種子輪12起(季減+120%);

- 其他類型13起(季減+23.5%);

雖然收購事件上升,但融資事件、平均融資額及融資中位數均大幅下降,市場短期偏消極,熱錢湧入速度減緩,說明4月市場的行情趨勢對投融的影響較明顯,投資機構開始謹慎並放緩進度,但收購和併購正成為賽道競爭的趨勢,在未來,賽道頭部的競爭態勢將會越加清晰。

雖然收購事件上升,但融資事件、平均融資額及融資中位數均大幅下降,市場短期偏消極,熱錢湧入速度減緩。

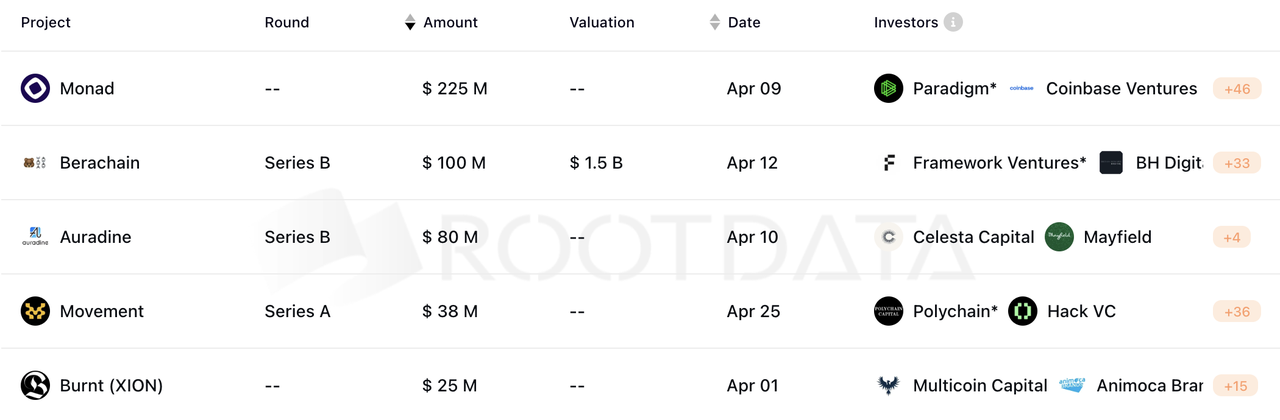

4月規模最大的5輪融資:

Monad 完成2.25億美元融資,估值未揭露;

Berachain 完成1億美元B輪融資,估值15億美元;

Auradine 完成8,000萬美元B輪融資,估值未揭露;

Movement 完成3,800萬美元A輪融資,估值未揭露;

Burnt (XION) 完成2,500萬美元融資,估值未揭露。

4.2 投融資機構簡析

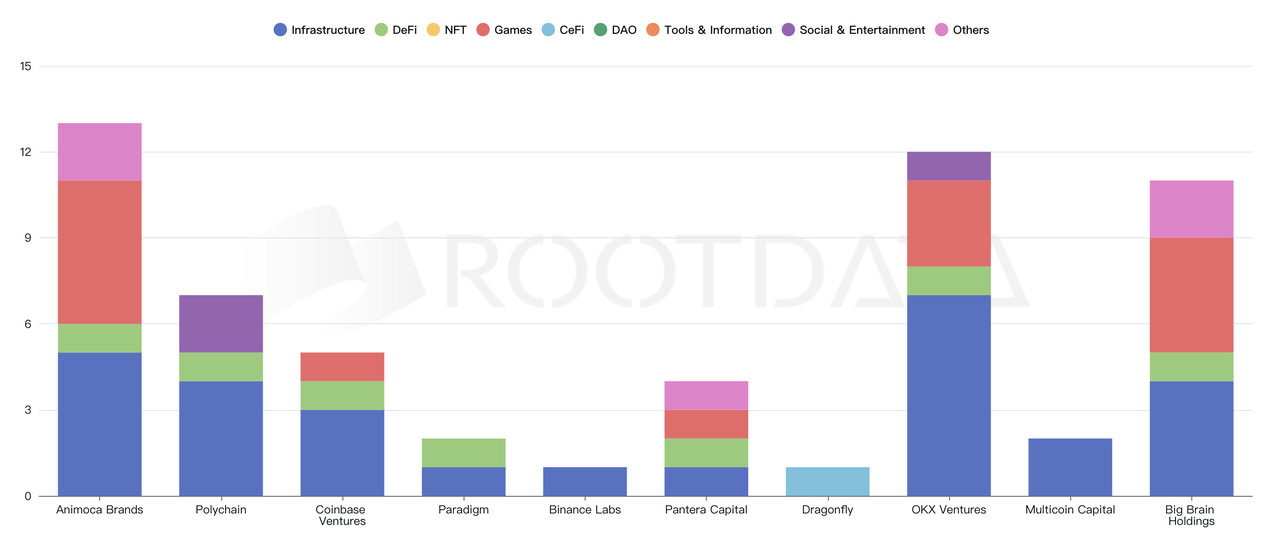

從VC機構角度:Animoca Brands在GameFi領域的投資動作居多,其次是OKX、Big Brain 和Polychain,這三家在基礎設施、GameFi領域的投資數量較多,而其他VC公司的投資則專注在基礎設施和DeFi領域。

這反映了現在階段產業建設和應用的分佈和格局,基礎設施仍然是當前的建設重心,而GameFi在應用側的佔比正變的越來越重,市場正在GameFi把作為DeFi之後新的應用焦點,建議投資者密切注意。

4.3 投融資趨勢判斷

隨著比特幣減半後區塊獎勵減少,礦工收益和算力面臨更大的下行壓力,加上聯準會今年僅有一次的降息預期蔓延市場,讓VC機構和TradFi的資金或變得更加謹慎慎微,預計5月的投資機構將更加謹慎佈局。

但是,市場恐懼時往往應該「貪婪」向前,這是尋找價值低估的最佳投資機會。隨著比特幣生態、AI長期敘事、GameFi鏈遊、並行EVM的不斷創新發展,預計會成為5月投融資市場會穩中求進,繼續圍繞基礎設施和GameFi展開,並且結合目前鏈上數據, BTC生態將會有更好表現。

關於Movement

4月末,模組化區塊鏈Movement宣布完成3,800 萬美元A 輪融資,成為4月第4大融資項目。此次融資由Polychain Capital 領投,Hack VC、Foresight Ventures、Placeholder、Archetype、Maven 11、Robot Ventures、Figment Capital、Nomad Capital、Bankless Ventures、OKX Ventures、dao5 和Aptos Labs 等參投。這筆資金將支援Movement 把Facebook 的Move 虛擬機器引入以太坊,以解決智慧合約漏洞並提高交易吞吐量。

Movement 作為一個模組化框架,可用於在任何分散式環境中建置和部署基於Move 的基礎架構、應用程式和區塊鏈。該框架與Solidity 相容,連接EVM 和Move 流動性,並允許建構者自訂具有不同使用者基礎和流動性的模組化和可互通的應用程式鏈開箱即用。

5、 結語

2024年4月的數據和行情動態,讓我們看到了多個重要趨勢:

- 美國降息預期推遲,疊加加密行情到達新高後回調走低,幅度依然在預期範圍內,後市反彈上行依然可期;

- BTC減半後,隨著Runes熱度退卻,礦工和礦工開始積極行動,拓展業務組合和收益組合;

- 穩定幣成長態勢開始減緩,但這並未影響巨鯨交易買入,巨鯨的增持數據讓人們對行情走向有了更多預期;

- 鏈上TVL隨行情下行,但Restaking和BTC生態仍維持成長態勢,預期此趨勢將在6月持續;

- Pre種子輪的投融資事件成長迅猛,其中GameFi佔比凸顯,可見VC佈局雖受行情影響,但依然正穩中求進;

雖然行情正持續震盪下行且波動明顯,市場的主線仍是傳統資本和ETF。在各版塊大幅普跌的趨勢下,Restaking和BTC生態表現格外亮眼,展現出極強的逆市能力和後市潛力。一旦行情調整完成後開始反彈上行,Restaking和BTC生態有可能成為這輪週期的核心敘事。

另外,模組化和GameFi板塊,在投融資和落地進展方面都開始展露出較強的勢頭,尤其GmeFi在投融資項目中的優勢佔比,以及Avail即將到來的主網上線,讓它們有可能成為影響產業和行情的關鍵變量,讓我們繼續密關注。