文章:@BuidlerDAO

作者:@Jane @Gimmy

編曲:@Lexi @createpjf

文章早知道👀

1. 介紹

2. BounceBit 機制簡介

2.1 BounceBit Protocol

2.2BounceBit Chain

2.3Tokenomics

3. 行銷策略

4. 生態進展

5. 關於BounceBit 的一些延展思考

6. 結語

介紹

BounceBit 是一個在比特幣(Bitcoin)生態上的再質押(Restaking)基礎層。在設計上,它與幣安深度合作,架構出具有高收益的CeDeFi 元件;另外自己搭建BounceBit Chain,為Restaking 搭建出具體使用場景,整合出一個有趣的系統。 BounceBit 的代幣BB 將於5 / 13 上線幣安。根據官方給的資料,在寫這篇文章的當下TVL 超過了$1BN。

在投資機構方面,BounceBit 在今年二月的時候,募集了6M 美金的種子輪,此輪由Blockchain Capital 和Breyer Capital 領投。並在三月與四月的時候,OKX Ventures 與Binance Labs 分別給了策略性投資。

在核心理念上,BounceBit 的設計與當下的Bitcoin L2 截然不同。它沒有設計新的資產型態,也不試圖修改比特幣底層協議的任何部分,反之,它清晰地知道比特幣生態最核心的正是具有龐大市值與最佳去中心化屬性的BTC 本身,BounceBit做的事情只不過是藉力於BTC 本身。這種看似偷懶取巧的方式,在研究與思考後回頭看,我們隱隱覺得是一種直擊本質的做法。

下文中我們將詳細介紹其機制,並對其部分關鍵設計進行探討。

BounceBit 機制簡介

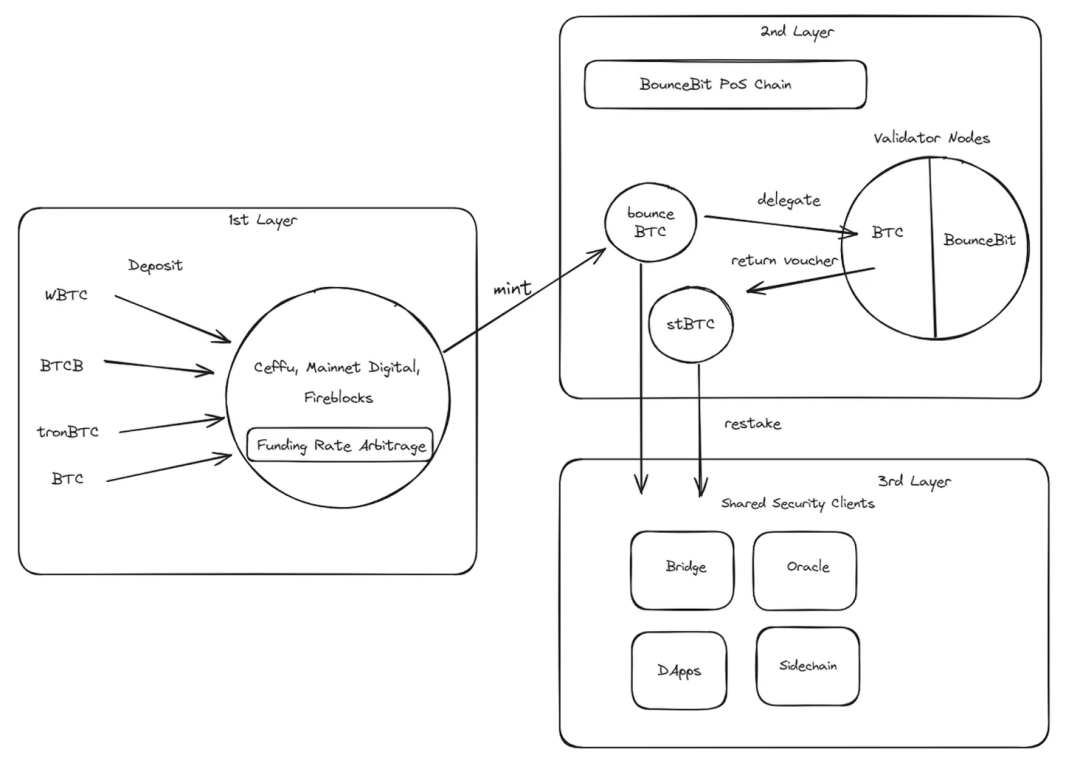

參考上面的架構圖,可以看到,BounceBit 主要由三個部分組成:

- BounceBit Protocol:CeFi 的部分;

- BounceBit Chain:Staking 與LSD 的部分;

- Share Security Client:Restaking 的部分。

BounceBit Protocol

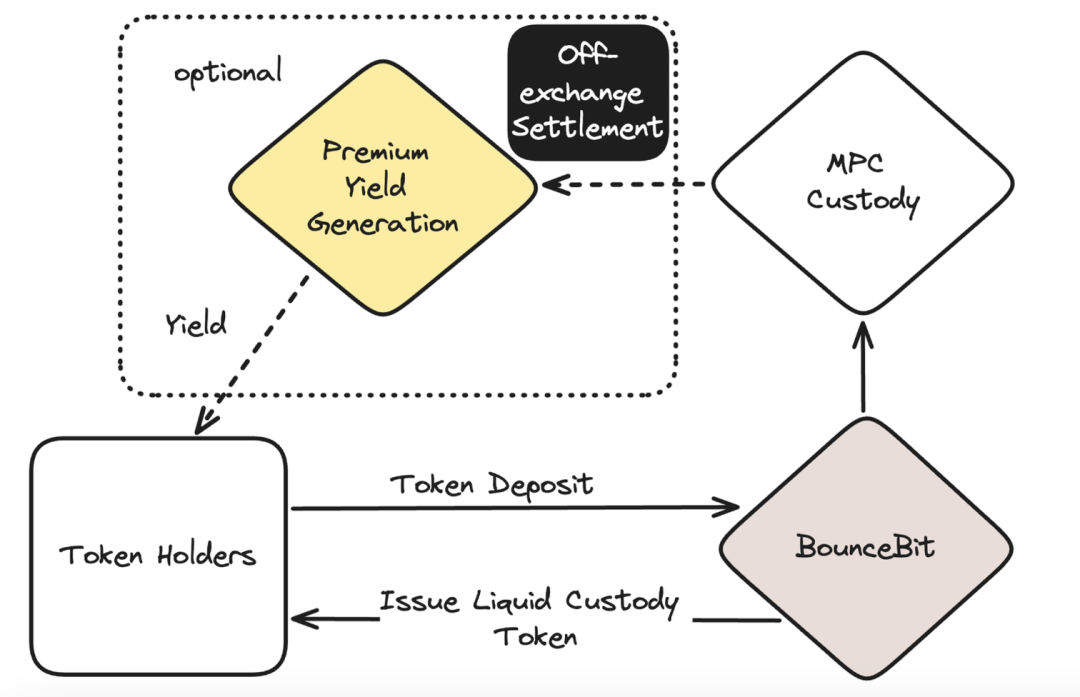

BounceBit Protocol 的細節可以參考這張圖:用戶將BTC 存入BounceBit Protocol,會以1:1 的形式,領回Liquid Custody Token (LCT) 作為存款證明。例如存入BTC 會領回BounceBTC (BBTC),存入USDT 會領回BounceBit USD (BBUSD)。依照官方的說明,目前會接受的資產有:Bitcoin 上面的BTC,Ethereum 上面的WBTC、USDT,以及Binance Smart Chain 上面的BTCB 與FDUSD。

接著BounceBit Protocol 會將用戶存入的所有資產,保留在一個多方計算(Multi-Party Computation, MPC)的託管帳戶中(並且不會離開),這邊的資產會用映射(Mirror)的方式進入幣安中,並委託給資產管理公司,進行諸如資金費率套利(Funding Rate Arbitrage)的操作以產生利潤,然後將此利潤回歸給用戶。

幣安與託管帳戶之間,會透過T+1 的場外結算(Off-Exchange Settlement, OES)方式,以隔離資金來確保安全。

這邊具體的資金託管服務商是Ceffu 與MainNet Digital 。 Ceffu 的前身是Binance Custody ,在過去的很長一段時間中,是幣安唯一配合的託管合作夥伴(最近新增了幾家對加密貨幣友善的瑞士銀行)。 MainNet Digital 則是一家從基金(MainNet Capital)起家的新加坡服務商。

BounceBit Chain

BounceBit Chain 是一條採用了權益委託證明(Delegated-Proof-of-Service, DPoS)共識機制,且EVM相容的獨立Layer 1。

PoS 的核心在於許多節點們(nodes),透過將資金質押(stake)的行為成為此區塊鏈的相關利益者。經由進行驗證,對整體區塊鏈的安全進行貢獻,也換取對應的獎勵。 (借用許明恩生動的講法,這是一個數字勞動的獎勵。)

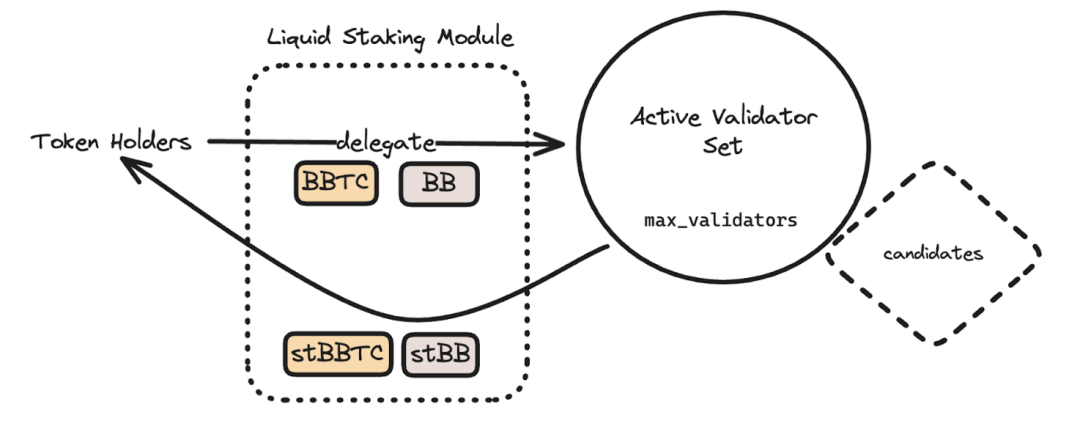

在BounceBit Chain 的設計中,使用者可以自由選擇將手中的BBTC 或/與BB,委託(Delegated)給在積極驗證群(Active Validator Set, AVS)中的任一特定的驗證節點(Validator Nodes)以賺取獎勵。

驗證節點可以自由的設定費用(Commision Fee)進行市場競爭。目前的設定中,AVS 在每一個24小時為一周期的Epoch 中,會同時有50 個驗證節點(25 個接受BTC 的質押,與25 個接受BB 的質押),50 這個數字由治理來確認,至於哪些驗證節點會被選入AVS,則是會根據表現,每一個Epoch 重新確認。

以上整套質押流程,會透過Liquid Staking Module 執行,並會將對應的stBBTC 與stBB 給到用戶,作為質押證明(也就是LSD)。

此LSD 會有兩種用途:

- 拿到BounceBit Chain 上面的dApp 使用,可以想像的場景有:作為CDP 穩定幣協議的抵押品、作為Lending 協議的抵押品、到DEX 上面組流動性(並賺取LP 獎勵)

- 讓Share Security Clients (SSCs) 租借BounceBit Chain 的安全性,例如Bridge、Oracle、Sidechain 等等,這也就是Restaking 的部分。這邊的邏輯與EigenLayer 一致。但目前還沒有看到Client 的案例,估計早期的獎勵也是會用積分的形式給,給到用戶空投的預期,至於會不會是紅蘿蔔與驢的故事,有待時間驗證。

綜合下來,完整的架構與各結構的關係如下圖:

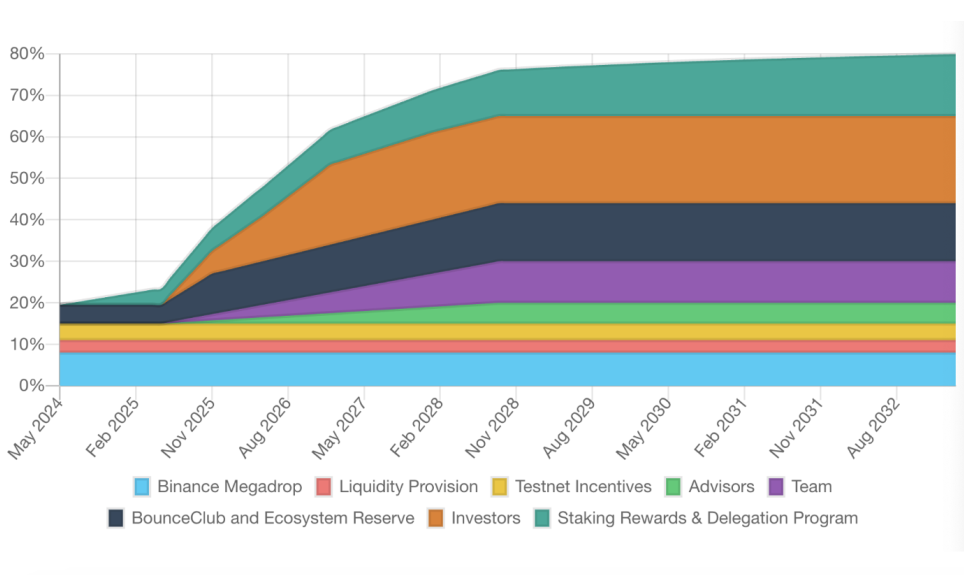

Tokenomics

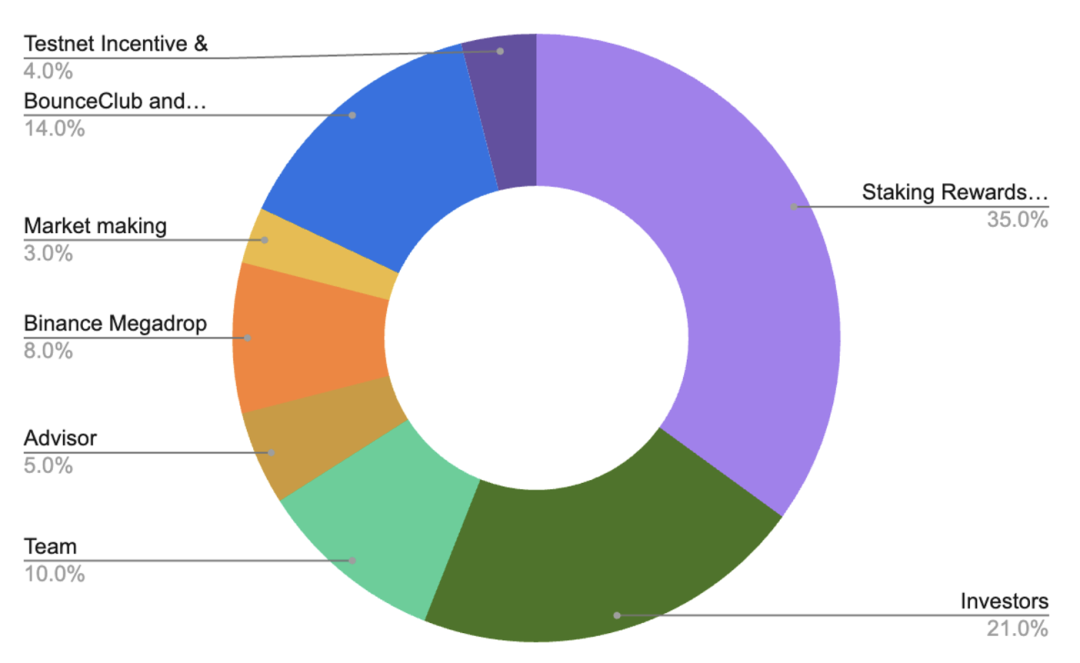

作為BounceBit Chain 的原生代幣,BB 的總供應量為2,100,000,000 顆,具體分配與解鎖時程表如下:

BB 的TGE 時間預計會在2024 年的五月發生。上市時的流通供應量將為409,500,000 顆,佔總代幣供應量的19.50%。

這裡引起我們注意的有兩點:

- 投資者的佔比20%,略高於Web3 常見的10%~15%。

- Binance Megadrop 佔了8%,並且在TGE 時會全部釋放。

結合1)BounceBit 是Binance Megadrop 的首個項目,2)最開始就支援BNB 格式的比特幣(BTCB)等,我們可以看到BounceBit 與幣安有較深的連結。可以想像此力度的空投在最初期有望吸引到大量來自幣安的用戶與TVL ,但在大量的空投之後是否能取得持續發展,則取決於BB 有沒有對應的實際收益場景,以支撐有競爭力的APY。

行銷策略

在行銷上,BounceBit 曾在測試網路上推過獎勵TVL 的“水滸傳”,吸引用戶參與BounceClub 的“西遊記”,以及近期與幣安聯手的“Megadrop”。

- 水滸傳是一個類似Blast 做過的TVL 激勵活動,同樣是存TVL 賺取積分、邀請新用戶、排行榜等元素,但新加入了加速卡、積分加成卡牌、團隊活動、抽獎等等遊戲元素。

- 西遊記則是讓使用者打造自己的俱樂部(Club),是讓使用者可以自訂不同dApp 串接的工具。

- Megadrop 則是一個深度與幣安綁定的活動,一方面為BounceBit 引流,另一方面也給到BNB 使用場景與鎖倉動機,具體規則可以參考這裡,算是一個比較新穎又直覺的玩法。

總的來說,行銷作為web3 產品不可或缺的一環,BounceBit 團隊在這方面看起來是很會玩的xDD

生態進展

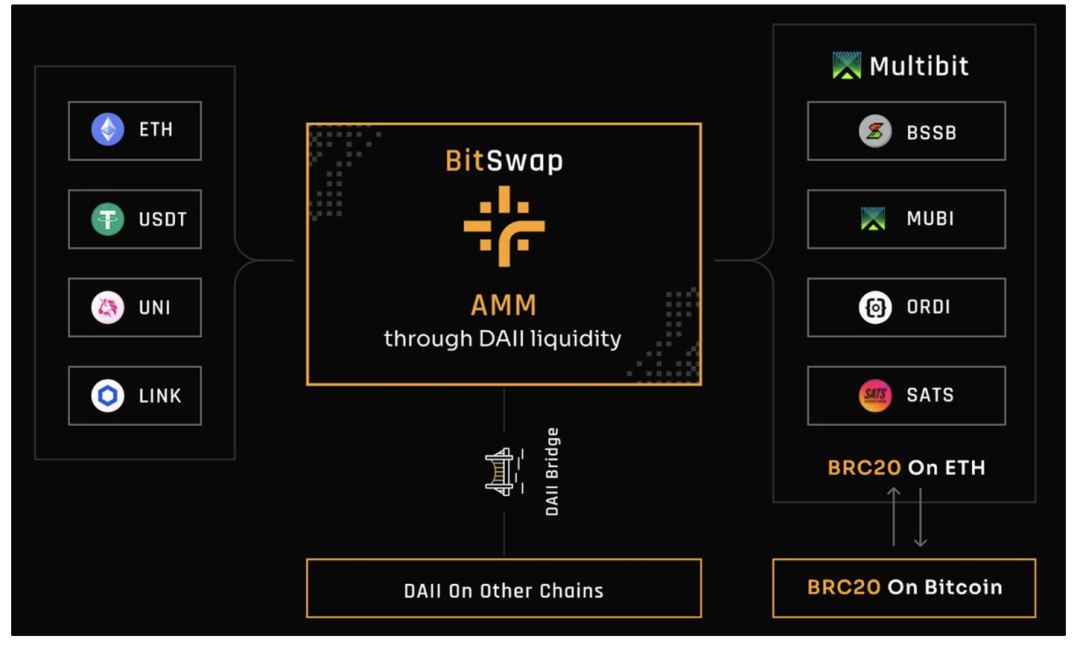

BounceBit 生態上已經有一些DeFi 項目,包括BitSwap(DEX),MultiBit(BTC EVM 雙向橋),BitStable(穩定幣) 等。

以BitSwap 為例,作為基於BounceBit 建構的第一個DEX,透過與MultiBit, DAII 合作,其希望簡化跨鏈交易,成為BRC-20 資產的流動性中心。用戶可以在BitSwap 上將任何ERC20 代幣(ETH/USDT/等)交換為DAII, DAII 又與其他橋接BRC20 資產形成配對。此外,透過整合MultiBit 的CCIP,用戶可以將橋接BRC20 無縫轉移到比特幣。

ERC20 <–> DAII <-> bridged BRC20 <–> BRC20

AMMX supports cross-chain swap seamlessly across #bitcoin and other blockchains:

ERC20 <–> DAII: users can swap any ERC20 token (ETH/USDT/etc..) to DAII on BitSwap. DAII is the first and largest original stablecoin in Bitcoin Ecosystem and BitSwap provides the best liquidity for… pic.twitter.com/bXo8i2FvxG

— BitSwap (@BitSwap_xyz) January 24, 2024

關於BounceBit 的一些延展思考

在了解BounceBit 的基礎設計後,有幾個比較有趣的點我們來展開探討:

CeDeFi 模式有其應用場景

使用者即使是進入BounceBit Chain 這樣相對去中心化的環境,但正如名字所暗示的,由於主打的是CeDeFi 形式,因此仍然可能面臨BBTC 或BB 隱含的CeFi 風險曝光。不過,我們不應該把中心化交易所(CEX)或所有中心化的元件視為洪水猛獸。例如現在多數的dAPP 用的是可升級的合約,控制權其實是在專案方手中的(這也正是,會說用戶擁有的是專案的token,而非equity);又或例如許多L2 現階段用的也是中心化的排序器(Sequencer)。但這不影響人們去使用它們。

去中心化是有光譜的,中心化交易所,例如幣安,對於小白用戶來說,很多時候是一個比掌管自己錢包,再在DeFi Protocol 上面交易更安全合理的行為。而對大戶來說,CeDeFi 也提供了一個相對保障資產安全性的前提下,透過中心化服務提供者增加收益的折衷選項。

收益來源與永續性

收益來源與其永續性是考察任何Web3 產品的核心。以BounceBit 來看,可以簡單分為三種收益:

a. 在BounceBit Protocol 端接取Binance 的資產管理收益

Binance 的資產管理收益目前看到主要是資金費率套利(Funding Rate Arb)。在正確執行的前提下,此策略幾乎可以做到Delta Neutral,算是風險較低且可控制的交易策略。

b. 在BounceBit Chain 上的質押獎勵

BounceBit Chain 上的質押獎勵來自於鏈上的交易費用與透過POS 增發的BB 代幣。

c. 生態DeFi 收益

DeFi 效益則取決於BounceBit 生態中DeFi 的活躍程度。

此外,鑑於Boucebit 生態現在處於發展初期,SSC 後續的再質押生態的發展是觀察BonuceBit 後勁的關鍵,推測團隊會推出相關活動或者黑客松等鼓勵應用的發展,從而使SSC 後續的再質押獎勵處於一個有吸引力的水平。

對於BTC L1 的價值

在最近比特幣生態爆發的時期,受到Mezo 的設計思路的啟發,我們也使用第一性原則的框架去評估任何的新項目:這個鏈/ 協議,為BTC L1 帶來什麼價值?

如果PoS / DPoS 的本質是想用分散式的資本來保護區塊鏈網路,那就可以分成兩個層面加強:一是更多資本,二是資本更分散。第二點不好論證,但在第一點方面,如果能將PoW 的資產也納入麾下,則採用PoS 作為共識的區塊鏈會有更強的保障。 BounceBit (只)在資產層面,為BTC 創造新的使用場景的設計思路,在我們看來是簡單暴力、直接坦白的,這與許多比特幣生態上其他的鏈形成明顯的對比。

起初我們認為這個手段是偷懶的,既沒有考慮如何做好原生EVM,也考慮如何使用原生UTXO 的架構。但在研究與思考後,我們認為這不失為一種直擊本質的做法:明擺著地告訴用戶,這是一個有中心化成分的產品,且只拿BTC 作為資產過來BounceBit 的鏈上使用。畢竟關鍵是以一種BTC 持有者可信賴的方式把BTC 用起來,增加其使用場景,具體的手段則可以靈活變通。

結語

如何把BTC 有效用起來無疑是BTC 生態的關注重心,不同的項目方在這場命題作文中交出了不同的答案卷。 BounceBit 的方案簡單直接,緊緊圍繞BTC 收益來創造價值,同時項目運行不到半年,即成為幣安Megadrop 第一期項目,團隊資源運作、整合能力可見一斑。不過長期,其SSC 是否能得到較好的發展,才是衡量BounceBit 真正成功的關鍵,暫時拭目以待。