作者:Yash Agarwal

編譯:深潮TechFlow

與VC 支援的治理代幣和TradFi 相比,Meme 如何以及為何提供更公平的發行的漫談和見解— 給加密創始人們的教訓。

A16z 的首席技術官最近辯稱,Meme 幣「對建造者沒有吸引力」,「如果考慮到外部影響,可能甚至是淨負面的」。

- 「一系列掩蓋賭場的虛假承諾」

- 「改變了公眾、監管機構和企業家對加密貨幣的看法」

- 「在技術上不具吸引力」

等等。

與此同時,Chris Dixon 發表了一篇更清醒的文章,強調了美國證券法律制度的系統性荒謬—— 強調了最佳項目如何陷入監管的困境,而Meme 幣卻能夠脫穎而出,因為它們沒有“假裝Meme 幣投資者依賴任何人的管理努力」。這間接承認了加密貨幣其餘部分的偽裝(假裝行為) —— 各種團隊對協議的管理努力,而我們稱它們為治理代幣。

我們的目標既不是為Meme 幣(或治理代幣)辯護也不是削弱其重要性,我們的目的僅僅是倡導更公平的代幣發行。

治理代幣是帶有額外步驟的Meme

我認為,所有的治理代幣本質上都是Meme,其價值取決於協議的Meme 起源。換句話說,治理代幣就是穿上西裝的Meme。為什麼這麼說?

通常,治理代幣不提供任何收入分配(由於證券法),它們作為社區導向的決策框架也表現得不太好(持有往往集中,參與熱情不高,或者DAOs 一般都功能失調),這使得它們的作用就像Meme 一樣,只是多了一些額外的步驟。無論是ARB(Arbitrum 的治理代幣)還是WLD(Worldcoin 的代幣),它們本質上都是附著在這些項目上的Meme 幣。

這並不是說治理代幣沒有用。歸根結底,它們的存在是一個不斷的提醒,為什麼需要更新法律。話雖如此,治理代幣在許多情況下可能會造成和Meme 一樣多的傷害:

- 對於建設者:許多知名的創投支持的治理代幣在產品發布之前就開始發行,造成了嚴重的幻滅感。這直接破壞了那些努力多年以求獲得採用的創始人的信譽。例如,Zeus Network 在甚至發布產品之前就以10 億美元的FDV 啟動,而許多創辦人即使在取得重大進展後也難以達到這樣的估值。

- 對於社群:大多數治理代幣是創投支持的,以高估值啟動並逐漸轉移到散戶投資者手中。

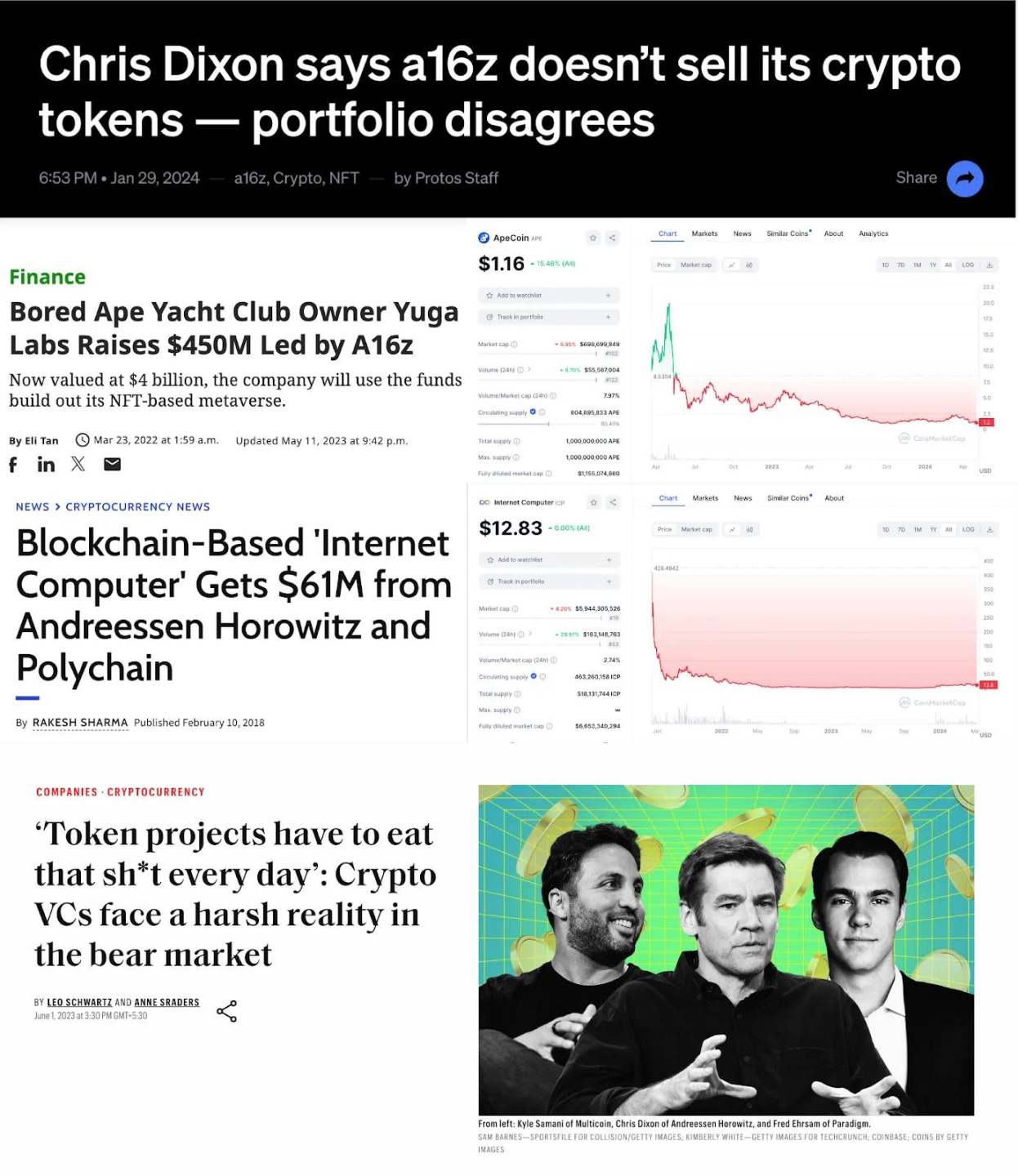

研究ICP、XCH、Apecoin、DFINITY 等,即使是2017 年的ICO 也比目前由風投支持的低流通量代幣更好,因為它們在發佈時大部分供應量都已解鎖。

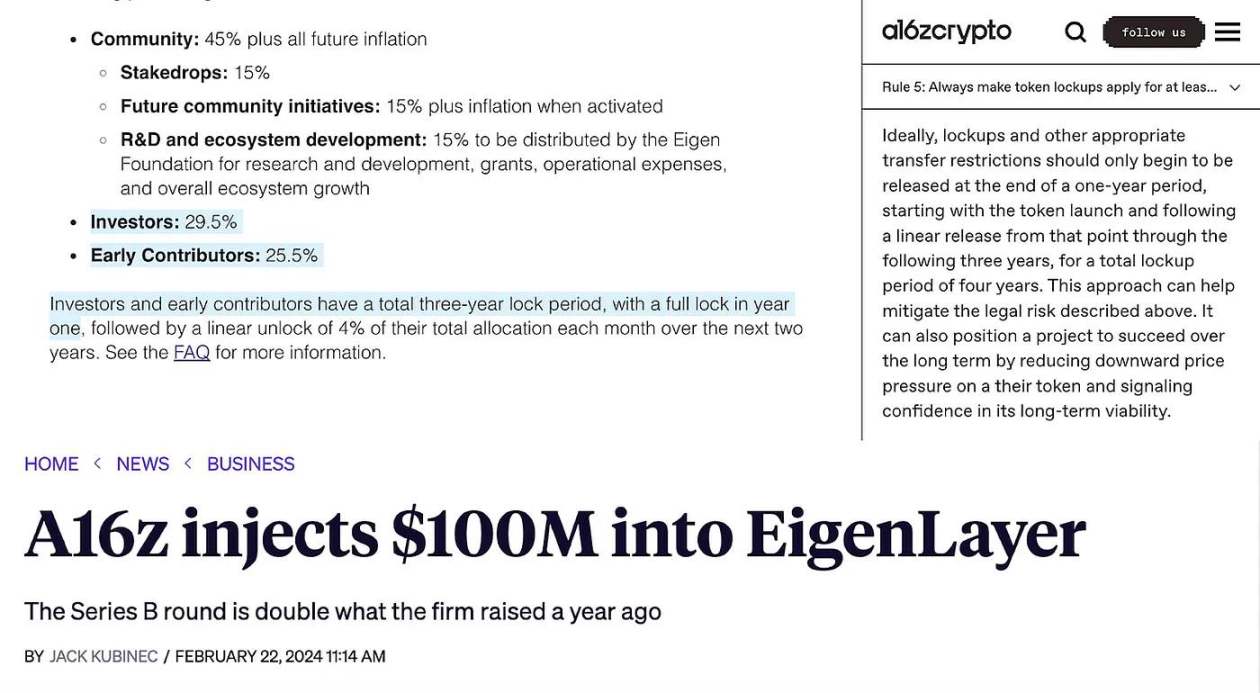

讓我們來看看EigenLayer 的情況:

EigenLayer,可以說是這個週期中最大的以太坊協議,就是一個經典的例子。內部人士(創投和團隊)持有相當大的部分,達55%,而最初的社區空投僅為5%。這是一個典型的低流通量,高FDV 的遊戲,由擁有29.5% 股份的創投支持。上一個週期,我們怪罪FTX/Alameda,但這個週期我們也好不到哪裡去。

由EIGEN 管理的EIGENDAO 現在就像任何Web2 治理委員會一樣,因為內部人士控制了大部分供應(最初社區供應僅為5%)。不要忘了,EigenLayer 的整個概念是重新抵押(槓桿化的收益farming),使得金融工程與Meme 一樣像龐氏騙局。

如果一群內部人士佔了供應量的一半以上(在這種情況下為55%),我們將嚴重阻礙了加密貨幣的再分配效果,使少數內部人士透過低流通量、高FDV 的發行變得極其富有。如果內部人士真的相信,考慮到代幣發行的天文數字估值,他們最好減少分配。

請真正的陰謀集團站出來

鑑於資本形成過程的荒謬性——我們最終會看到風投指責Meme,而Meme 製作者則指責風投導致了該領域的監管混亂和聲譽危機。

但為什麼風投對代幣如此有害?

創投公司抬高FDV 有其結構性原因。比方說一個大型創投基金投資400 萬美元換取20% 的股份,估值2,000 萬美元;從邏輯上講, 他們必須在TGE(代幣發行活動)上將FDV 提升到至少4 億美元,才能為LP 帶來利潤。協議被推動以盡可能可能最高的FDV 上市,以提升種子期/ 前種子期投資者的收益。

在這個過程中,他們不斷鼓勵專案在更高的估值下籌集資金。基金規模越大,就越可能給專案一個荒謬的高私人估值,建立一個強大的敘述,並最終以更高的公共估值上市,迫使在代幣發行時對散戶進行拋售。

- 高FDV 的啟動只會導致螺旋式下降和零關注。參考Starkware 的案例。

- 低FDV 的啟動允許散戶從重新定價中獲利,並幫助形成社區和思維份額。參考Celestia 的案例。

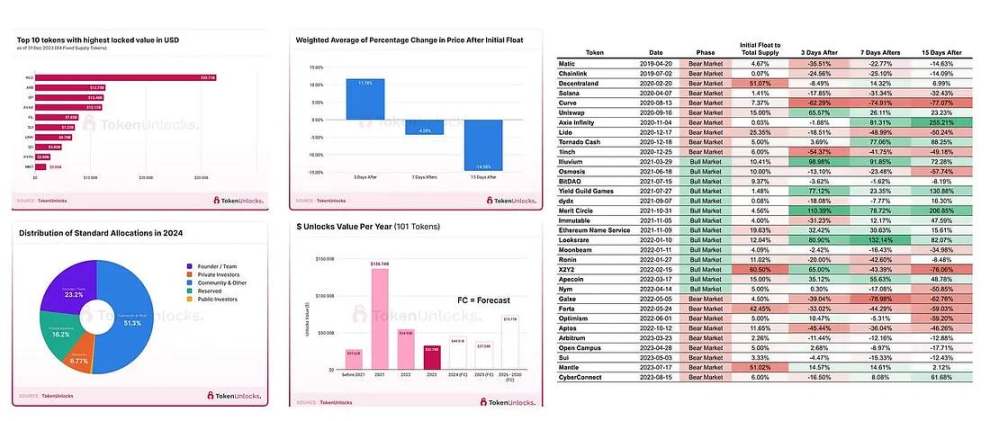

散戶比以往任何時候都更敏感於解鎖。僅在5 月,就有價值12.5 億美元的Pyth 將解鎖,加上來自Avalanche、Aptos、Arbitrum 等的數億美元。

一些解鎖數據

Meme 是金融體系崩潰的產物

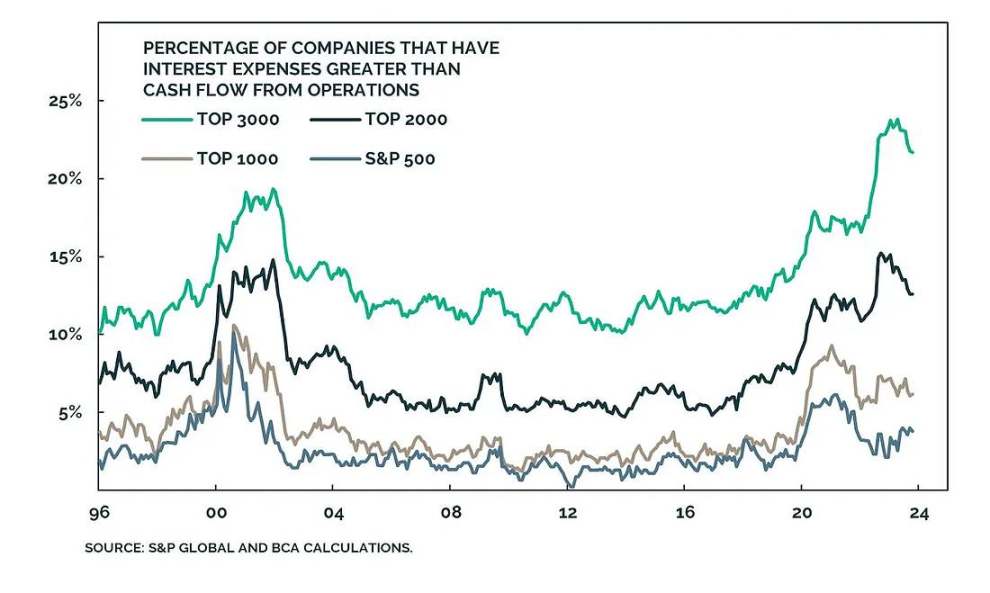

可以說,比特幣是最大、最古老的Meme 幣,誕生於2008 年的金融危機。負/ 零實際利率(利率- 通貨膨脹)迫使每個儲戶在新光鮮的資產類別上進行投機(例如,Meme 幣)。零利率環境所創造的市場環境中充滿了靠廉價資本維持的亡命之徒。即使是像標普500 指數這樣的頂級指數,也有約5% 的殭屍公司,而隨著利率的上升,它們的狀況即將變得更糟,使它們與Meme 沒有什麼兩樣。更糟的是,它們是由基金經理人推銷,散戶每個月都在不斷買入。

投機永不消亡是有原因的,這個週期來說它們是Meme。

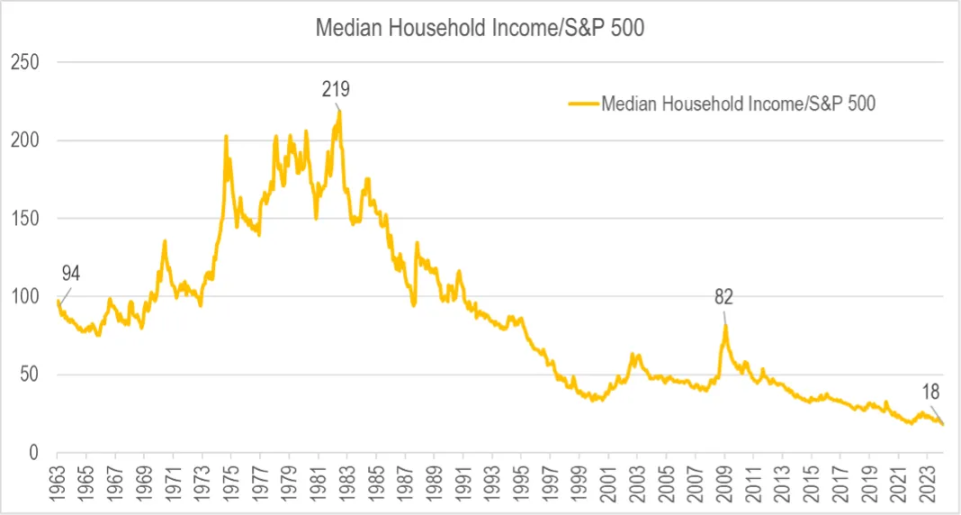

FRED via Kana 和Katana

在此基礎上,’金融虛無主義’一詞最近引起了很多關注。它概括了這樣一個觀點:生活成本正在扼殺大多數美國人,越來越多的人無法獲得向上流動的機會,美國夢基本上已成為過去式,而房價與收入的中位數比值達到了完全無法維持的水平。金融虛無主義的根本驅動因素與民粹主義相同,後者是一種吸引普通人的政治方法,他們對建立的精英團體感到厭倦——『這個系統對我不起作用,所以我想嘗試一些非常不同的東西』(例如,購買BODEN 而不是投票給Biden)。

Meme 正在測試基礎設施

Meme 不僅是一個很好的加密貨幣入門工具,也是測試基礎設施的絕佳方式。與A16z 的立場相反,我們認為Meme 對任何生態系統都有淨正面影響。沒有Meme 幣,像Solana 這樣的鏈就不會面臨網路擁堵,所有網路/ 經濟漏洞也不會浮出水面。 Solana 上的Meme 幣產生了淨正面影響:

- 所有DEX 不僅處理了有史以來最高的交易量,而且還超過了它們的以太坊對手。

- 貨幣市場整合Meme 以增加TVL。

- 消費者應用程式整合Meme 以獲得關注或用於行銷目的。

- 由於優先費和MEV,驗證者可以賺取巨額費用。

- 由於流動性和活動的增加,DeFi 中的網路效應更具效應性。

Solana 錢包Phantom 的每月活躍設備數達到700 萬,這是有原因的,因為它由memecoins 提供支持,可以讓普通人上機,這可能是目前加密貨幣中使用最多的應用程式之一。

對於真正的RWA 來說,在鏈上交易需要足夠流動性的基礎設施(看看頂級Meme,它們除了L1 代幣/ 穩定幣外,流動性最深),經過壓力測試的DEX,以及更廣泛的DeFi。 Meme 不會分散人們的注意力;它們只是存在於共享分類帳上的另一個資產類別。

Meme 作為籌資機制

Meme 現已被證明是一種有效的資本協調手段。研究Pump.fun,它已促成接近數百萬Meme 的發行,並為Meme 創造了數十億的價值。為什麼?因為這是人類歷史上第一次,任何人都可以在不到2 美元和不到2 分鐘的時間內創造一個金融資產!

Meme 可以作為一種極佳的籌資機制和上市策略。傳統上,項目透過分配15-20% 給創投來籌集大量資金,開發產品,然後在透過Meme 和行銷建立社群的同時發行代幣。然而,這通常導致社區最終被風投拋棄。

在Meme 時代,人們可以透過推出自己的Meme(沒有路線圖,只是為了好玩)並在早期形成部落社區來籌集資金。然後,他們可以繼續建造應用程式/ 基礎設施,不斷為Meme 增加實用性,而不需要做出虛假承諾或提供路線圖。這種方法利用了Meme 社群的部落主義(例如持有者偏見),確保來自社群成員的高參與度,這些成員成為您的BD/ 行銷人員。它還確保了更公平的代幣分配,對抗風投採用的低流通量高FDV 的抽水和傾銷策略。

這已經在發生了

BONKBot,一個Telegram bot(每日交易量高達2.5 億美元),源自BONK Meme,利用10% 的交易費用購買並銷毀BONK。它已透過費用累計銷毀了約700 萬美元的BONK,使其經濟與持有者保持一致。

Degen,Farcaster 生態系統中的一個Meme,使投稿者可以用DEGEN 獎勵/ 小費他人發布的優質內容。此外,他們還為degen 建造了一個L3 鏈。同樣,上一周期中最受歡迎的Meme 之一,Shibatoken 現在正在建造一個L2。

這種趨勢最終將導致Meme 和治理代幣的融合。重要的是要注意,並不是所有的Meme 都是平等的;騙局很常見,但它們比風投悄無聲息地進行的騙局更容易被揭露。

展望未來

每個人都想在下一個大事件上搶先一步,Meme 是散戶投資者能比大多數機構更早進入的少數領域之一。由於對風投私人交易的存取受到限制,Meme 為沙湖資本提供了更好的潛在市場契合度。雖然Meme 確實使加密貨幣看起來像賭場,但它確實讓社區重新掌握了權力。

那麼,解決方案是什麼?

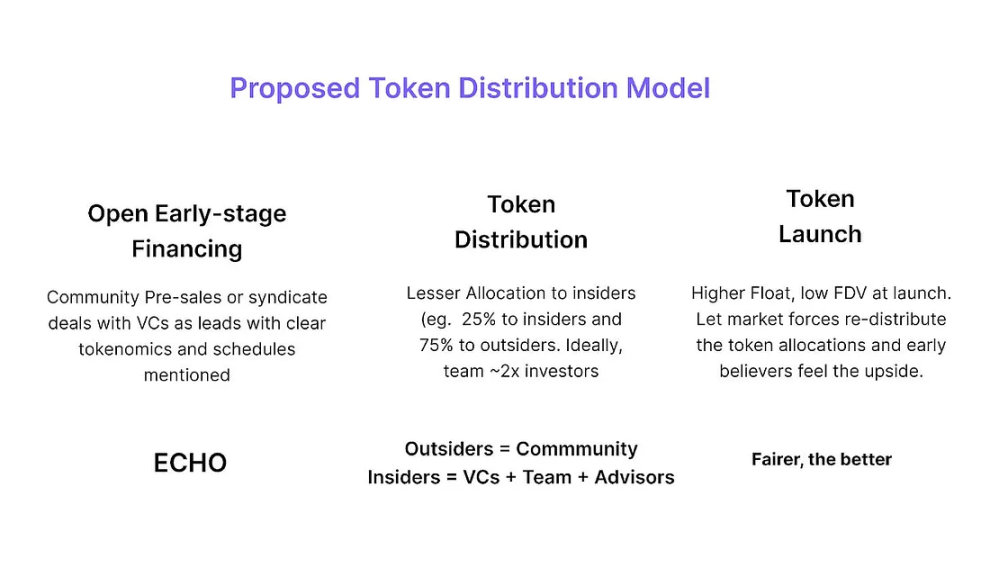

像a16z 這樣的創投應該聯合他們的交易,讓任何人都能參與其中。像Echo 這樣的平台非常適合。

對創投來說,將您的交易放在Echo 上,讓社區參與聯合交易中,並見證早期社區為專案集會的類似Meme 的魔力。

需要澄清的是,我們並不反對VC/ 私人資金,我們倡導更公平的分配,創造一個每個人都有機會獲得財務主權的公平競爭環境。創投應該因其早期的風險承擔而得到獎勵。加密貨幣不僅關乎開放和無許可技術,還關乎早期融資的開放,而目前早期融資與傳統新創公司一樣不透明。

總而言之

- 一切都是Meme。

- 研究Meme 作為籌款和社區建設機制。

- 專案應該傾向於更公平的啟動。

是時候讓早期融資更加開放了。