作者 | Ethena

編譯| GaryMa 吳說區塊鏈本文內容不代表吳說區塊鏈觀點

摘要

本文旨在概述Ethena 在未來幾個月的路線圖和統一願景。

i)我們為什麼認為 Ethena 很重要

ii)我們感到興奮的事:USDe與DeFi、CeFi、TradFi 領域的融合

iii)Ethena 終極目標:貨幣、網路、交易

Ethena 為何重要?

一直以來,加密貨幣的聖杯都是實現貨幣地位。

比特幣最初被設想為點對點的電子貨幣,隨著時間的推移逐漸演變為更狹窄、更簡化的價值主張:數位財富儲存。

接下來,以太坊實現了可程式智能合約平台和去中心化應用的願景。隨著時間的推移,以太坊的貨幣政策的各種迭代,ETH 作為資產的價值主張再次收斂到其用作貨幣的用途。

隨著我們繼續創建更多的基礎設施層,其中絕大多數都是完全無法透過任何費用產生的指標來證明其估值的虛擬產品,一次又一次地,估值再次與這些代幣能否在空洞的區塊空間的本地經濟中成為貨幣的可能性掛鉤。

儘管它們各自有不同的價值主張,以及我們共同製定的關於每個資產的敘事,但事實是,雖然比特幣、以太坊和您最喜歡的基礎設施層都表現出了貨幣的一些狹窄特徵,但加密資本市場內交易的命脈是用數位美元進行的。

與加密貨幣相關的交易量的所有數據,無論是在鏈上還是在中心化交易所,都證實了這一現實:穩定幣和與美元掛鉤的資產才是數位貨幣,其他所有東西都在競爭成為數位財富存儲的較弱地位。

與其根據我們希望它存在的偏見來看待世界,也許更好的方法是根據實際存在的世界來看待它。

或許最大的諷刺是,加密貨幣最重要的實際應用,也就是打算瓦解現有貨幣權力結構的系統,是數位美元的儲存、轉移和價值轉移。

無論您喜歡與否,無論它是否符合您對加密貨幣的理想化願景,數位美元實際上正在用作貨幣。

然而,我們尚未找到適合我們自己的與傳統系統脫鉤、獨立的原生貨幣。

那麼,為什麼Ethena 很重要呢?

如果您相信:

● 貨幣用例是聖杯

● 貨幣的可尋址市場在加密貨幣中是最大的

● 加密貨幣的殺手級應用程式是我們自己的原生貨幣形式

那麼,創造我們自己的貨幣形式,即使不是最重要的,也是最重要的任務之一,這是理所當然的。

也許您不同意,那也沒關係。

很可能我們不會成功,那也沒關係。

但我們確實認為這很重要,這就是我們在這裡的原因。

我們對什麼感到興奮? DeFi、CeFi 和TradFi 的融合

2014 年,Tether 永久改變了CeFi 的歷史。

2017 年,MakerDAO 永久改變了DeFi 的面貌。

2024 年,我們相信Ethena 將重塑並推動DeFi、CeFi 和TradFi 的融合:

1. DeFi

2. CeFi

3. TradFi

以USDe 作為連接它們所有的紐帶。

1. DeFi:網路債券抵押品

我第一次見到Synthetix 的Kain 是在Ethena 結束種子輪融資後。不幸的是,Kain 錯過了他的收件匣中的簡報稿件。他坐下來概述了他想要幫助我的所有方式;關於產品可能發展的方向、它如何適應DeFi 的其他部分、我應該與哪些其他構建者交談來對這個想法進行迭代,以及在規模上將新的美元原語引入鏈上可能意味著什麼。

在早餐結束時,我問他為什麼要在零經濟敞口的情況下幫助Ethena。他回答說:「我認為這可能是DeFi 中最重要的新發展之一,我只是想看到DeFi 勝利」。

DeFi 如何取勝?

美元是DeFi 中每個主要原語的命脈,生產美元是加密貨幣中最好的商業模式。這就是為什麼您幾乎可以看到每個主要的DeFi 應用程式都擴展到美元發行垂直領域的原因。

如果我們檢查DeFi 中的每個核心原語以及Ethena 的嵌入位置:

sUSDe 作為貨幣市場的抵押品

在Ethena 上市之前,貨幣市場的唯一有意義的用例是在WBTC 或ETH 上進行方向槓桿,或在stETH 上進行質押產生的收益上進行槓桿。引入一個新的可擴展的以美元計價的資產,具有結構上更高的市場收益率,而且也完全是DeFi 外生的,為貨幣市場提供了一個新的用例,為CeFi 中的現金套現交易提供了廉價的美元借貸槓桿。從DeFi 借款提供資金到CeFi 永續市場是一個規模達數十億美元的機會,它將迫使這兩個市場之間的利率收斂。我們已經看到DeFi 中的每個主要貨幣市場都迅速採取措施認識到這一點,包括Aave、Curve、Maker(透過Spark)、Ajna 和Morpho,在這些平台上,USDe 已成為最快增長的美元抵押品資產。

sUSDe 作為永續 DEX 中的保證金抵押品

僅與Ethena 相關的對沖交易量就佔據了所有永續DEX 未平倉總額的2 倍以上。與USDe 對沖相關的流動性將輕鬆將Ethena 協議選擇部署的任何DEX 市場的規模加倍。更有趣的是,每個DEX 都使用美元作為抵押品。透過將USDe 作為保證金抵押品與透過sUSDe 嵌入的收益率相結合,可以顯著提高資本效率和回報,CEX 平台的基差可以用來抵消DEX 上的交易費用。 Ethena 可以為這些平台提供有價值的單向非毒性流動性,同時將USDe 嵌入為抵押資產。更深的流動性、更高的未平倉量和降低的資金成本將有助於啟動健康成長的正循環,並將永續DEX 的可尋址市場擴大一個數量級。

sUSDe 作為穩定幣發行者的後端基礎設施

自Ethena USDe 上市以來,它已成為加密貨幣歷史上成長最快的美元計價資產。以美元計價資產產生結構上更高的經濟回報是加密貨幣中任何產品最強大的護城河之一。穩定幣發行者的潛在收益來源有3 個可行的來源,規模達數十億美元,用於其擔保背書:

i)RWA 收益

ii)對 BTC 和 ETH 的超額抵押貸款

iii)永續期貨和期貨基差的永續資金費用

與發行者如MakerDAO 和Frax 提供競爭性產品不同,Ethena 作為這些協議背後的中立基礎設施,它們可以選擇其自身背書與USDe組合。這為這些協議提供了一種以前無法獲得的巨大規模的回報來源-兩個協議都已宣布向USDe 分配高達12.5 億美元的資金。隨著其他穩定幣發行者在DeFi 中增長和增多,Ethena 也將隨之擴展。

sUSDe 作為利率互換的基礎資產

今年Pendle 的成長為DeFi 內利率互換產品解鎖了一個新的原語。到目前為止,這個體積的大部分集中在對預代幣項目的積分投機上,但一旦Ethena 被接納,這將解鎖首個可擴展的收益型美元工具,從而構建利率曲線。利率互換產品的發展處於非常早期階段,但sUSDe 提供了基礎資產,以解鎖加密貨幣中最大的實際收益:質押ETH 和中心化期貨市場的基差。期貨市場的基差是加密貨幣中最大的實際收益。因此,USDe 將是建構這些利率市場的核心原語。

USDe 作為 AMM DEX 中的貨幣

在任何一天,鏈上交易量最高的4 個資產中有3 個是美元計價的。同樣,數位美元在鏈上和外部的現貨市場中都是客觀上最重要的資產。隨著USDe 成為鏈上最流動的資產之一,它將繼續作為DEX 中現貨資產的交易對中的貨幣流通。

簡而言之,每個重要的DeFi 原語都由美元支援。我們相信USDe 是一個理想的加密貨幣美元構建,可以為其他金融應用程式提供基礎層資產。在其短暫的存在歷史中,USDe 已經成為DeFi 中最廣泛整合的資產之一。

2. Tether 的特權:CeFi 中的貨幣

Tether 不僅是加密貨幣中最偉大的企業之一。它也是有史以來在任何情況下都是最好的企業之一。

他們最強大的護城河是什麼?

USDT 其實是中心化交易所所上的貨幣。最大交易所上最流動的BTC 和ETH 交易對是USDT。重要的是,加密貨幣中交易最多的工具,永續掉期,主要是在USDT 上進行槓桿和結算。

中心化交易所也是唯一可行的規模通路。我不認為我們在鏈上有超過1,000,000 名真正的用戶積極參與,而最大的交易所持有超過100,000,000 名用戶的金鑰。

每個穩定幣的主要成功故事都與透過交易所進行分銷緊密相連。但是,這些關係往往受到發行者和分銷商之間的政治和競爭經濟動態的壓力。

儘管Ethena 和USDe 最初是從DeFi 鏈開始的,但更大的機會是在每個主要中心化交易所提供中立美元基礎設施以用作貨幣。

正如Arthur在他的文章中所概述的那樣,重要的是Ethena 不是由單一中心化交易所擁有或建構的。 Ethena 需要作為領域中的中立基礎設施廣泛擁有,透過這樣做,可以幫助用USDe 為所有這些場所提供動力,而不僅僅是單獨服務一個場所。

將USDe 嵌入為現貨交易對的貨幣、與Ethena 的整合解鎖了目前以美元抵押的200 億美元的永續合約的收益性抵押品,並在基於美元的「收益」產品中代表了最大的成長機會之一。

3. 最終Boss:TradFi 中的美元收益

固定收益市場是全球最大的流動性投資類別,規模超過130 兆美元。主權財富、退休金基金和保險資金池的大部分都位於固定收益產品中。世界上保存和保護財富的最重要的金融工具只是具有收益的美元。聽起來很簡單,但是對這種產品的需求是比整個加密貨幣市場大幾個數量級的。

Ethena 產生的收益有什麼獨特之處是:

i)它將兩種十億美元規模的加密貨幣原生實際收益結合起來

ii)收益率表現出與傳統金融中的匯率有弱負相關

iii)底層支援坐落在傳統金融可以承保的保管人手中

將可擴展的加密貨幣原生收益源打包成類似美元的產品,為這些分配器提供了簡單的途徑來存取和利用單一資產中的加密貨幣的過剩收益。在其現有的固定收益投資組合中查看時,去年以美元計價的美元產生了 >20% 的未融資利潤,這是前所未有的。

最有趣的是,當實際匯率最終下降時,加密貨幣中的投機活動會增加,並伴隨著對槓桿的長期需求,這將增加Ethena 產生的收益。隨著RWA 的基準利率下降,Ethena 從風險調整的角度來看變得更加有趣,以抵消傳統固定收益產品上的實際利率降低。

這種特性是千億美元TradFi 實體投資到Ethena 生態系統中最重要的原因之一。

RWA 永遠不會是能夠為加密貨幣帶來有意義的新資本的類別。

TradFi 為什麼會把美元投入到鏈上的加密貨幣化的國債上,面對著開曼群島的殼實體,加上附加的費用、運營風險、智能合約風險和監管風險,而不是直接訪問它們?

然而,由加密貨幣原生來源產生的更高風險調整後的美元收益率是一種產品,它將數十億美元的資金從舊系統引入互聯網系統。

儘管核心產品是合成美元,但Ethena 也可以被視為一種利率套利工具,它促使DeFi、CeFi 和TradFi 之間不同利率的收斂,而USDe 只是將它們統一起來的平衡因素。

超越USDe:Ethena 的終極目標

在加密領域創造一個價值1000 億美元的業務或協議需要什麼?

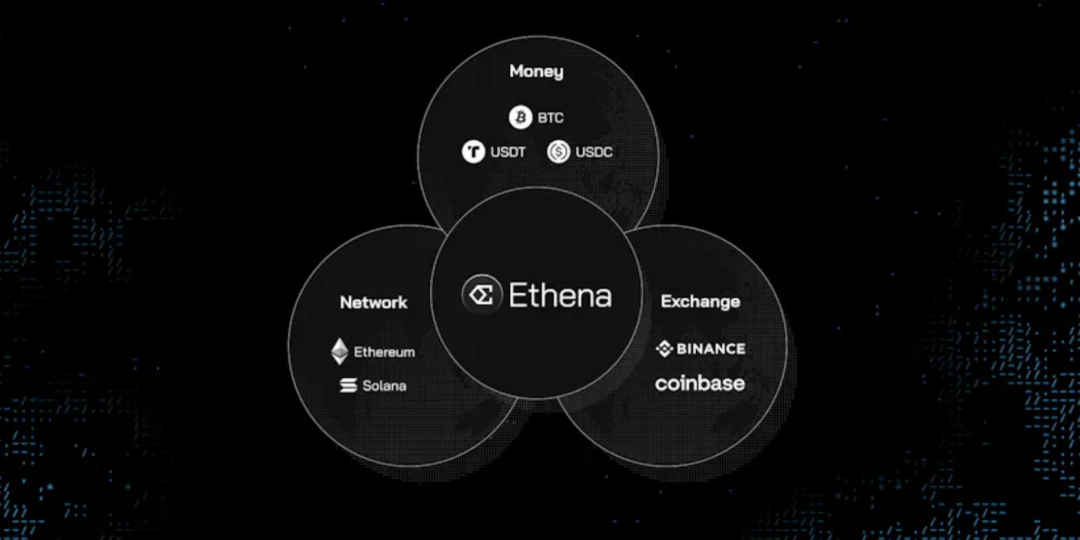

首先,你需要成為主導者,並且你有三種類別可供選擇:

i)貨幣:BTC 和ETH

ii)網絡:ETH 和SOL(2021 估價)

iii)交易所:幣安和Coinbase(2021 估值)

Ethena 的終極目標橫跨這三個類別。

i)貨幣:USDe

上面的摘要部分概述了我們為什麼認為USDe 是我們創造自己的貨幣的最佳機會。這一直是Ethena 的最終指導願景。

目前正在進行兩個額外的倡議的開發,這些倡議將建立在並支持USDe 的成長上。

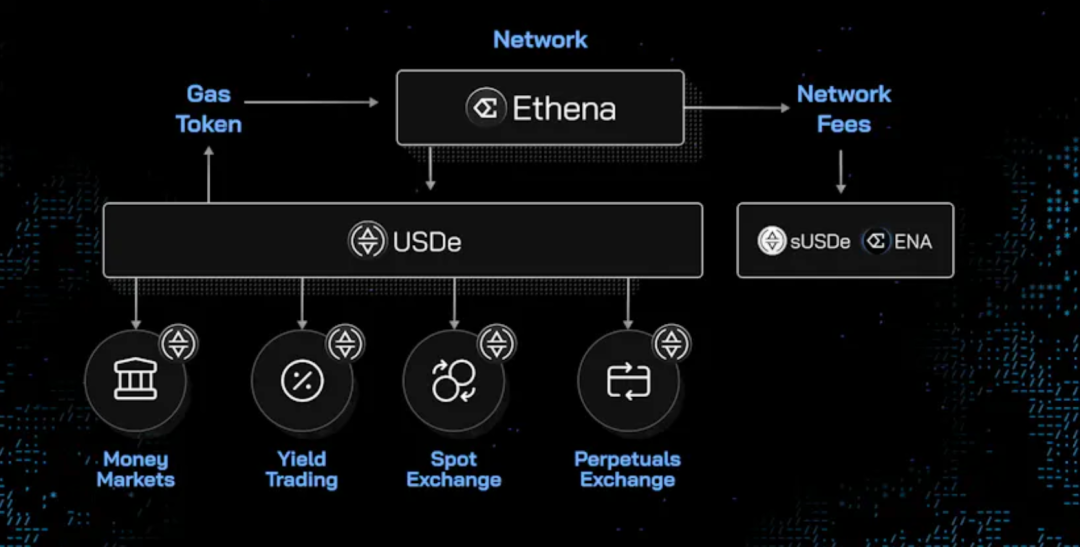

ii)網路:統一貨幣層

一旦你創造了貨幣,你現在就擁有了加密貨幣中最強大的產品,以及殺手級應用程式。

這核心產品的自然延伸是在其上建構一個經濟和網絡。

大多數基礎層基礎架構都是從平台開始,然後試圖吸引應用程式及其使用者。

我們認為這種順序不夠優化。

為什麼?

Ethena 從貨幣的殺手級產品開始。這項核心產品為其他金融應用程式提供了建立在其上的生命血液資產,其中許多已經與USDe 整合並從其存在中受益。

以USDe 為支點資產,這些應用程式可以在一個針對貨幣和金融用例進行最佳化的基礎層中整合和組合。正如我們已經概述的那樣,我們認為原生收益美元是其他金融應用程式建立在其上的單一最重要的資產。

對使用者而言,數位美元也是加密世界中每個參與者每天使用的唯一產品,也是加密貨幣向世界其他地區提供的唯一具有無可爭議的產品市場適配性的產品。

在不到3 個月的時間裡,僅Ethena 就已經吸引了足夠的以美元計價的TVL,使其在任何現有鏈中都排名第六,其中許多鏈已經存在數年。

我們如何在鏈上獲得十億用戶?

好吧,可編程美元的目標地址市場是整個世界。

當你讓這個美元更加有用、更加可組合且具有最佳風險調整的回報時,世界最終也會意識到這一點。

Ethena 從貨幣的殺手級產品開始,然後將在其上建立一個新的網路經濟和金融系統。

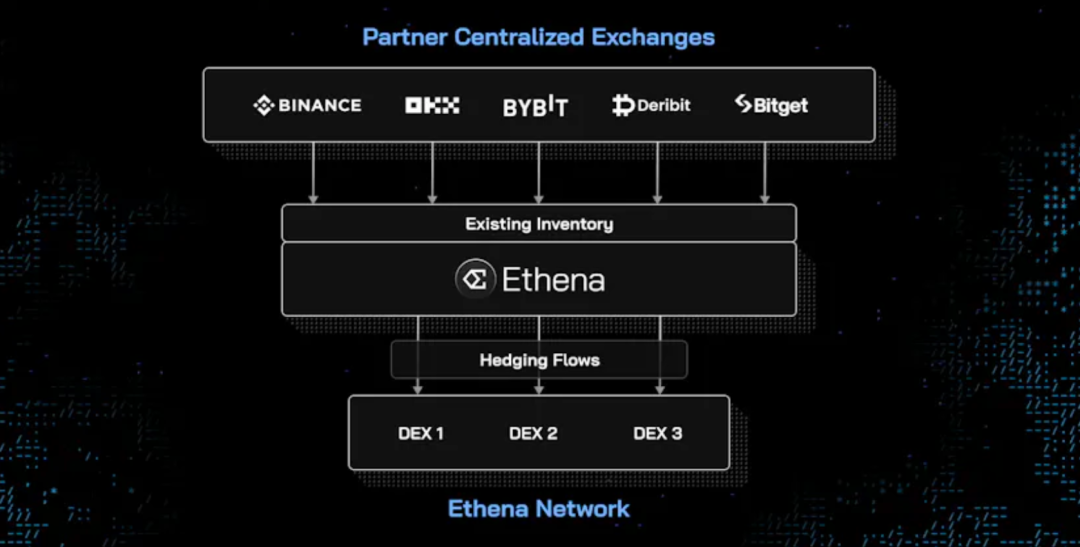

iii)交易:聚合流動性層

Ethena 在加密資本市場中擁有獨特的地位。

雖然USDe 已經對DeFi 在主要應用程式上產生了重要影響,但我們還沒有看到Ethena 所處的流動性以及它可能為現有和新的交易所解鎖的流動性的二階影響。

目前尚不廣泛理解的是,Ethena 最終將如何轉變為與其他CEX 和DEX 一樣作為流動性池之一。

具體而言,USDe 背後的現有支援和相關對沖流可以實現:

i)一個流動性聚合層,位於我們現有的中心化和去中心化交易所合作夥伴旁邊,以支持其場所上更深層的流動性

ii)在 Ethena 網路上引導新的孵化的去中心化交易所

就像USDe 被定位為跨DeFi 和CeFi 平台的中性基礎設施一樣,USDe 背後的支援也可以被概念化為現貨抵押品和永續債券的大量庫存池,可以透過匯總的交易所流動性層來支持其他交易所場所。

在任何時候,Ethena 都知道它想在哪裡買入或賣出現貨,在哪裡買入或賣出永續。這可以在所有主要交易所進行匯總,其中Ethena 的資產負債表將提供整個現貨和衍生品領域最深的訂單簿和場外交易池之一,而Ethena 本身是外部購買者的最大交易對手。

擁有支援在Ethena 網路上啟動新的去中心化交易所的串流的能力,也將使Ethena 能夠立即解決建構基礎層網路的新去中心化交易所的冷啟動問題。

流動性冷啟動問題是去中心化交易所開始有意義競爭的最具挑戰性的障礙。

流動性是任何交易所少有的與眾不同的品質之一,也是現有交易所目前唯一真正的護城河。在不到3 個月的時間裡,Ethena 現在是中心化交易所中最大的交易對手,比整個DEX 空間的總和還要大2 倍。

與Ethena 相關的流量已經是領域中任何實體中最重要的,並且在這種規模下,將是哪些場所發展,哪些場所消亡背後的決定性因素。

Ethena 的獨特定位是提供解決方案,以支援其網路上新場所的成長。

正如USDe 受益於在DeFi 和CeFi 中作為中立的基礎設施,而不是直接競爭,Ethena 交易層將坐在與USDe 相似的位置:

i)支持現有的合作夥伴場所,並在它們之間建立聚合層

ii)支持Ethena 網路上新場所的成長。 USDe 成長越大,加密貨幣的美元資本成本就越低。 Ethena 的規模越大,所有場所的深度和流動性就越強。

這就是我們一起贏的方式,三段論:

● 貨幣

● 網路

● 交易