作者:Lincoln Murr,比推BitpushNews

空投一直是加密貨幣領域最火爆的話題之一,最開始,空投的概念只是協議為了獎勵用戶發的「免費的錢」,但很快就發展為一個非常複雜的系統,有積分、高估的由創投支持的項目和未知的回報,本文將整理空投的起源、發展,以及未來潛在的機會。

簡單的來說,空投是指協議以追溯方式用其原生代幣獎勵其平台用戶。

第一次大型空投是由Uniswap 在2021 年進行的,當時他們向曾經在其交易所進行過代幣互換的用戶發放400 個UNI。這在當時是史無前例的,只需進行一次簡單的交易即可獎勵用戶數千美元。他們的理由是,UNI 代幣需要去中心化,以使DAO 能夠按預期運行,另外還有一個好處,即它不會因代幣過於中心化而使監管機構將其視為證券。它也獎勵了先前對協議做出貢獻的用戶—畢竟沒有用戶,協議就是一潭死水而已。

在接下來的幾年熊市中,以太坊域名服務ENS 和Optimism 進行了幾次空投,但規模都不算大。然而,在Optimism 之後,用戶開始意識到,他們使用多個錢包來得到空投資格並薅到數千個代幣作為回報是非常容易的。

這個新時代的第一次大規模空投來自Arbitrum,在2023 年春季,他們向所有使用過其L2 的用戶分發了ARB 代幣。由於幾乎沒有Sybil 檢驗,有些人透過這一空投賺了數百個錢包和數百萬美元。這引發了薅空投和擼幣熱潮,加密KOL 宣揚這將是下一個暴富的好方法,有關如何互動以及如何有資格獲得各種空投的指南在社交媒體被瘋狂轉載。

隨著空投的概念成為協議事實上的代幣分配計劃,社群用戶很容易猜到最有利可圖的那些項目。

理論上來說,估值最高的項目預計會分配最多的代幣,因此它們會看到大量用戶湧入,提供流動性、進行交易,並通常按照協議規定進行操作。有瞭如此龐大的追隨者,協議就能夠向創投投資人展示產品市場與龐大用戶群的契合度,並以更高的估值籌集資金。這反過來又產生了飛輪效應,更高的估值帶來了更多的空投擼毛黨,進一步稀釋了真實用戶,並將協議變成了資本和時間的短期爭奪地。

我們目前仍處於這個階段,儘管它已經略有發展,一些項目設計了複雜的積分系統,用戶需要學習如何透過積分系統賺取代幣。

積分最初由NFT 市場Blur 和L2 專案Blast 普及,但現在已被所有協議有效使用,積分就像信用卡積分或其他「沒有實際價值」的忠誠度獎勵系統,但每個人都知道它們最終會轉化為可出售、可轉讓的產品—代幣。

儘管這使得擼幣過程更加透明,但它也產生了副作用,使其變成了一種價值觀單一的挖礦活動。早在2020 年,在專案擔心監管機構之前,他們只是直接向用戶提供代幣以在協議內進行活動,就像SushiSwap 對Uniswap 的「吸血鬼攻擊」 一樣。現在,同樣的現象發生了,但用戶不知道他們將收到多少代幣或以什麼價格收到代幣,而是依靠用戶創建的計算器和電子表格進行粗略估計。這使得空投從一個獎勵真實用戶的簡單任務變成了一個複雜的遊戲,需要確定你是否在真正參與,還是你可能被反薅。

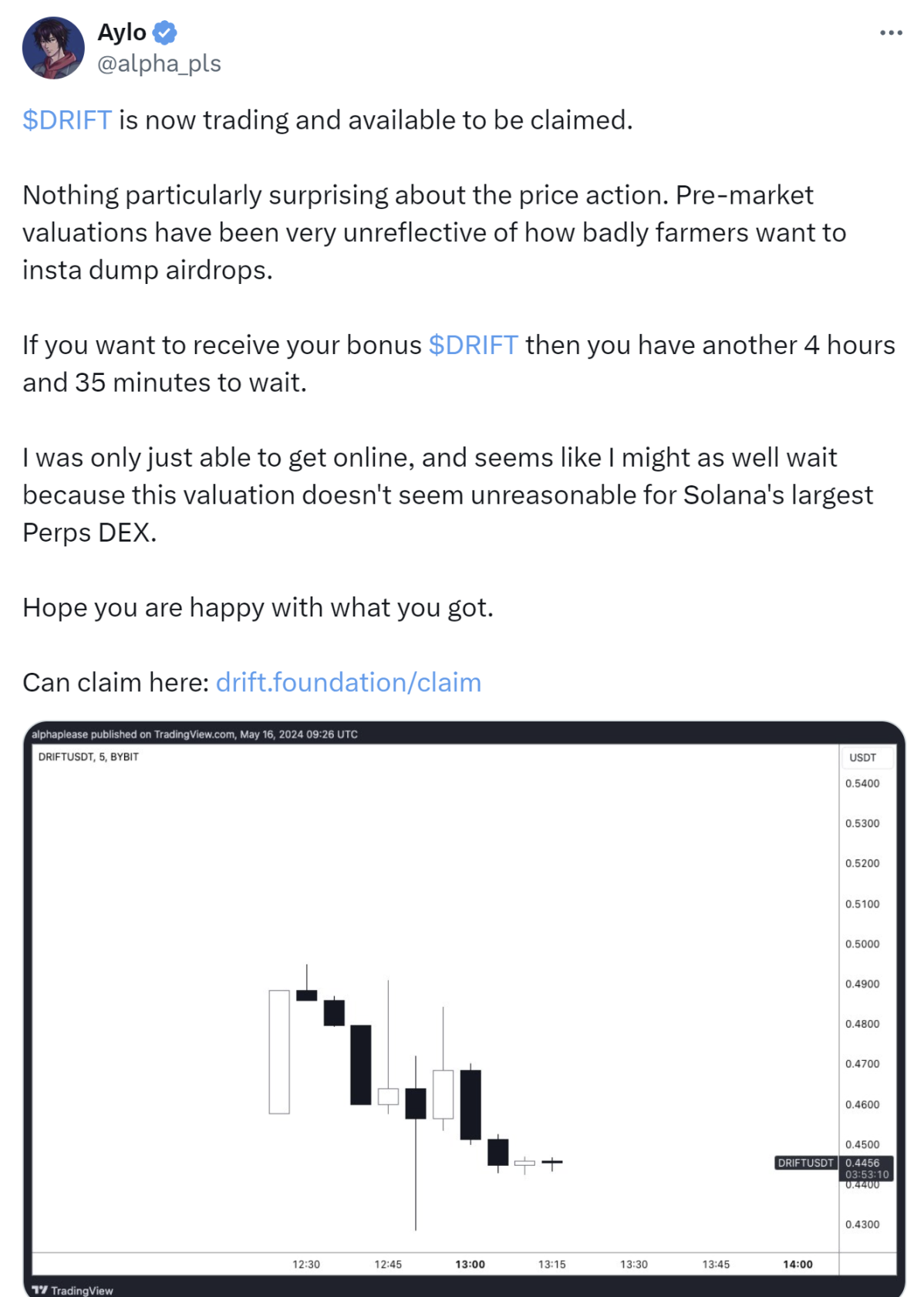

近期,不少專案在牛市中完成空投。雖然這些代幣在發行後最初價值飆升,但趨勢是它們立即拋售,因為用戶將其出售以獲得更安全的資產。這進一步強化了積分只是風險較高資產的收益率的想法。它也加劇了一個問題,即這些代幣在大規模風險投資的支持下以數十億美元的估值發行,當一個代幣已經發行到接近其公允價值甚至被高估時,散戶投資者就沒有獲利的空間,因此,圍繞代幣的真正社區也無處可尋。

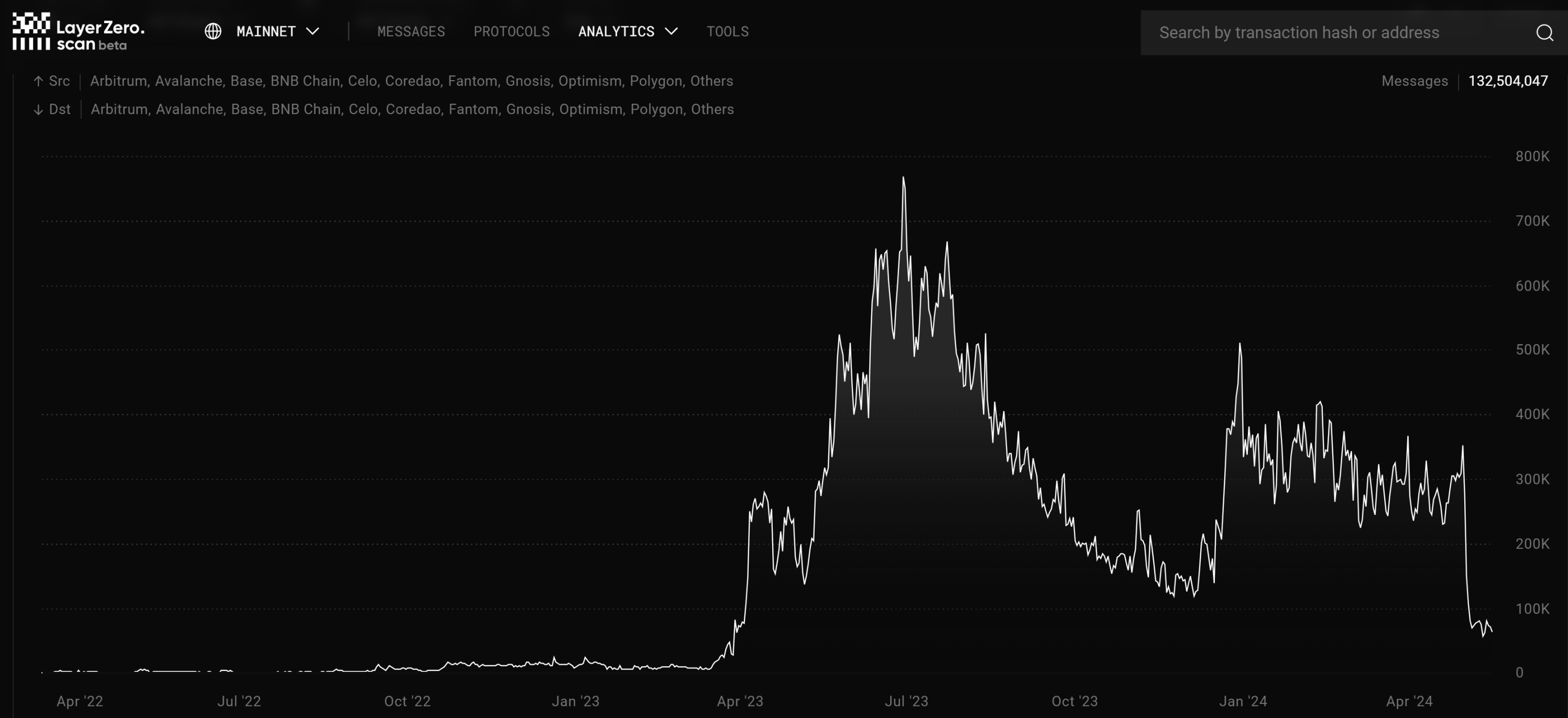

這可以從正在進行的LayerZero 空投中看出,空投消息已經炒作了一年多,最近發布了第一個快照。如下圖所示,該協議的用戶活躍度隨後立即下降,因為投機用戶不玩了,只剩下「真正的」用戶。

話雖如此,仍然有一些項目值得參與,例如在ETH 和穩定幣上賺取盡可能高的年收益。例如,Scroll L2、EigenLayer 及其流動性再質押協議(如EtherFi)和去中心化做市商Elixir 都提供了不錯的回報。不過,這一切都只是猜測,最終取決於團隊決定分發多少代幣、是否進行多輪空投等,真正的價值很難解析。

儘管空投最初是去中心化專案、獎勵用戶的時間和機會成本以及激勵資本流向生態系統的好方法,但它們已經演變成協議的一種機制,可以人為地獲得高估值、利害關係人獲利、散戶接盤、然後引發社區聲討。如果操作得當,空投系統仍然是獲得高投資收益的好方法,然而投入產出比以往任何時候都高。隨著協議和用戶偏好以及監管環境的發展,空投將繼續演化,在可預見的未來它仍將繼續存在。