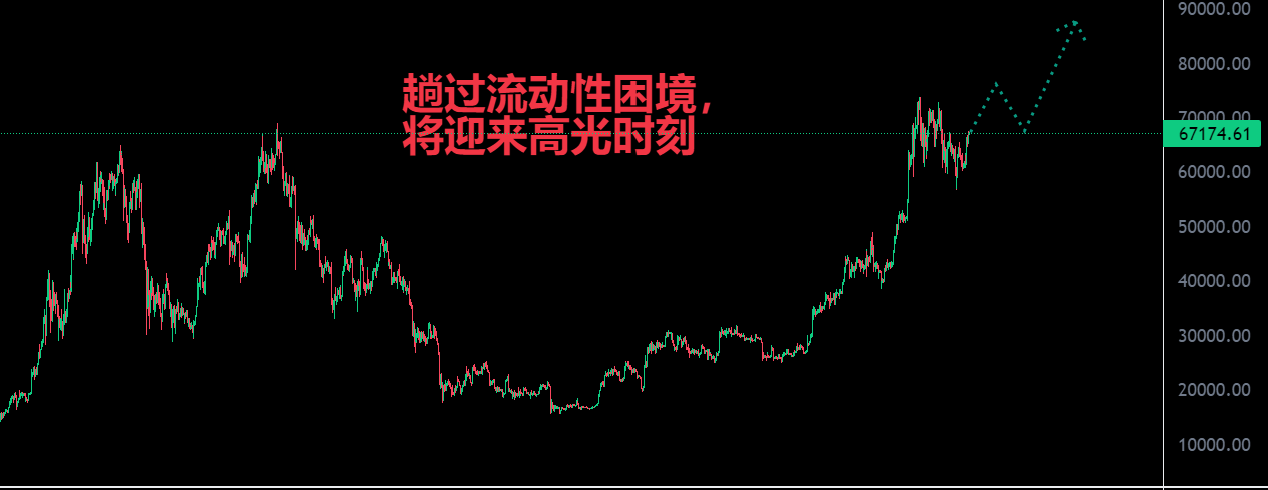

都說這個週期是BTC及其生態的牛市,但這段時間,加密行業似乎進入了“困難時刻”,加密貨幣總市值從2.721T跌至2.041T,跌幅達24.7%。

表現在具體的資產上就更為強烈:

在一層資產端,比特幣從$73777跌落至$56552,銘文龍頭$ORDI最大跌幅接近70%,ARC2O龍頭$ATOM趴窩一直沒起來,被全球眾望所歸的符文,蹦蹺不過2-3天,猶如曇花一現。

在二層生態端,代表BTC生態的龍頭$Merlin,TVL最高超過$35億,現已回落至$13.9億左右,其協議代幣MERL從最高2U左後,跌至0.44U,跌幅接近80%。曾被一度看好的「同構綁定」BTC L2代幣資產$CKB,跌幅也接近70%。

資產價格上漲讓人多興奮,那麼資產價格下跌就會讓人有多沮喪!但是什麼原因導致當前的局面呢?我認為就是「流動性困境」。

當談到流動性,其實包含了兩個方面,一個是流動性供應(供應端),一個是流動性轉換(需求端),這兩個面向歸結為人們對流動性的需求。這兩個方面需要相互匹配,相輔相成。

流動性供應,就是貨幣供應的增加,可以是局部的,也可以是全行業的,會帶來局部加密資產價格或整個產業市值的成長。局部例如BTC ETF通過,大量外部資金買入BTC,BTC價格隨即增長突破$73000,但這是局部的,同期其他加密資產並沒有顯著增長,例如ETH。

全行業例如聯準會放水,一部分資金轉化為穩定幣如USDT而進入全行業,帶來增量,導致加密貨幣普遍上漲。當沒有外部資金注入時,我們也會看到一些加密資產被不斷拉高,吸引圈內資金不停從一個生態流向另一個生態,從一個資產流向另一個熱點資產。這猶如潮汐,潮來水漲,潮去水退。表現為劇烈的「內捲」。

當外部資金進入圈內,增加了流動性,這些流動性必然會進行各類加密資產的“買入”和“賣出”,大規模交易就此發生了。而交易則是流動性供應走向流動性轉換的入口。

所謂的交易(交換),本質就是流動性轉換,就是一種資產能夠轉換成另一種資產(加密數位貨幣、穩定幣、法幣)的能力、效率和安全性。

能力是行不行的問題,如NFT能轉變為FT嗎?資產能從L1到L2嗎?

效率是好不好、快不快的問題,如無償損失大嗎?會被三明治攻擊嗎?跨鏈資產多久能被確認?

安全性則是基本要求。有中心化風險嗎?會被RUG嗎? …..

解決以上問題,就涉及生態基礎建設,它們需要去滿足資產在交易、支付、借貸、抵押、衍生品等應用中涉及到的流動性轉換、甚至收益的問題。我們看到在加密領域,其實大部分的基礎設施(DApp)都是直接或間接圍繞流動性轉換而構建,以此實現資產帶來的利潤或收益。

最基礎的設施就是CEX和DEX。 CEX目前格局基本上已定,如幣安、Coinbase、OKx等。但對於DEX,因為涉及BTC的二層擴展,如今才剛開始,但競爭也趨於激烈。

回到本文最初的問題-流動性困境。這個就表現在:

一是來自供應端,外部流動性不足,使得加密資產價格得不到支撐;

二是需求端,生態基礎設施不完備,仍難以實現大規模、絲滑的流動性轉換,因而無法吸引流動性供應增加。

三是關於資產收益問題,如大量閒置BTC真成為了數位黃金,不能產生收益。也使得透過BTC ETF購入的BTC沒有動力進入二層生態。不過諸如Babylon類似的解決方案,正在推動BTC成為生息資產。

但我認為,當前的流動性困境只是本次牛市的一個過程和階段。因為我們看到兩個面向比較確定的利好:

一是流動性能供應端:今年聯準會可能降息放水,將為加密產業帶來增量資金;同時隨著BTC ETF推進,越來越多的上市企業將BTC放入資產負債表的資產端,這無疑有利於BTC乃至整個產業。

二是在需求端:BTC L2目前雖然不完備,資產價格雖然不亮眼,但建設卻如火如荼。已經看到一些L2生態在持續發力,並具備規模發展的基礎。例如:Merlin、CKB、Babylon、B2、BEVM等。這些基礎設施正在釋放資產流動性轉換和創造收益的潛力,以此匹配即將到來的大規模流動性供應,它們正在為「流動性爆發」奠定基礎,並做足準備。

我們期待,在流動性供應大規模到來時,BTC生態已經做好了準備,我們一起迎接牛市爆發