作者:BloFin Options Desk&Research Department 負責人Griffin Ardern;Cycle Capital Yilan

前言

2024年5月23日,美國眾議院以279票對136票通過《21世紀金融創新與技術法案》(FIT21),該立法主要由眾議院共和黨人推動,將建立一個監管美國加密市場的製度,設定消費者保護措施,指定商品期貨交易委員會(CFTC)為數位資產的主要監管機構以及非證券現貨市場的監管者。眾議院民主黨人表現強勁。這項加密市場結構法案的通過標誌著該產業在國會中取得的最重要的立法成就。

在眾議院投票通過後,該法案將繼續移交參議院,最後透過總統行動決定是否可以成為法律。

此法案尤其對那些因不確定的監管環境而受到影響的非比特幣的加密貨幣具有重要意義。預計將減少目前許多加密貨幣面臨的法律不確定性和監管風險。這個令人矚目的法案能否最終成為法律以及ETH ETF是否能夠盡快通過審批也是山寨季是否能開啟的重要決定因素。本文從CME持倉數據,選擇權市場期限結構以及重要MM對沖點位的角度研究並總結了ETH在衍生性商品市場給出的市場情緒和方向。

主要觀點

-

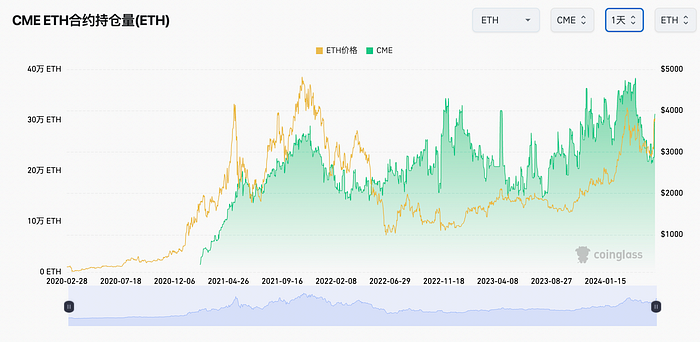

CME的持股量來看,比較BTC ETF透過前CME的持倉量成長情況,從2023年10月7.16萬枚成長至核准後(2024年1月12日)的高點13.82萬枚,將近翻倍,隨後BTC利好落地,進行了為期20天的調整,止盈1.3萬枚BTC至12.52萬枚持倉量;2月4日後開啟又一次主升,至3月22日到達截止目前的CME持倉量高點,17.61萬枚。

-

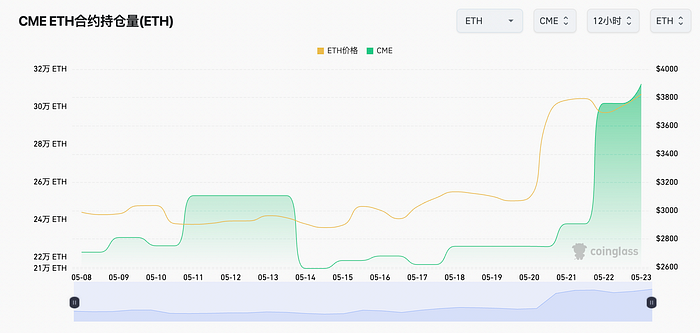

CME的持倉量來看,從5月20日22.59萬枚增長至5月23日的31.21萬枚,顯著加倉現象發生的時間跨度較短,也顯示出此前機構對ETH ETF的押注並不積極,也並沒有大量多頭提前押注。目前ETH CME持倉量仍處於上升趨勢。

-

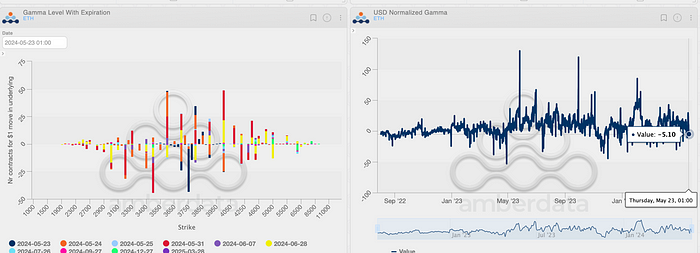

ETH在4000美元附近存在期權做市商對沖帶來的賣壓,而3750美元附近大量的末日期權對沖買入壓力已經被觸及,目前主要對沖支撐下移到3500附近。從對沖角度來看,ETH波動範圍存在於3500–4000附近,但如果有更多外部需求或供給出現,則會突破這個對沖區間。

-

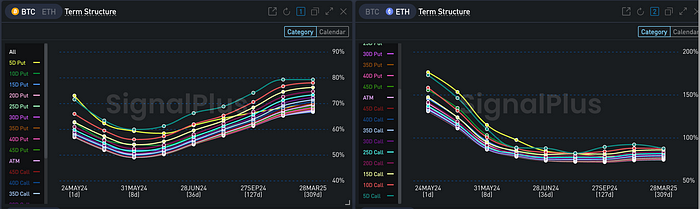

選擇權市場的期限結構和ETH/BTC的遠期匯率仍指示BTC在較長的期限看漲情緒更為濃厚。

數據來源:Coinglass

選擇權市場來看,首先期限結構上,BTC整體呈現上升的結構,隱含波動率隨到期時間的增加而上升,意味著市場預期遠端波動性會增加。 ETH則相反,市場對近期的市場波動預期很滿,IV在遠期逐漸回落。這意味著BTC依舊是市場長期選擇交易的標的,但ETH近期的波動表現令人期待。

資料來源:Signalplus

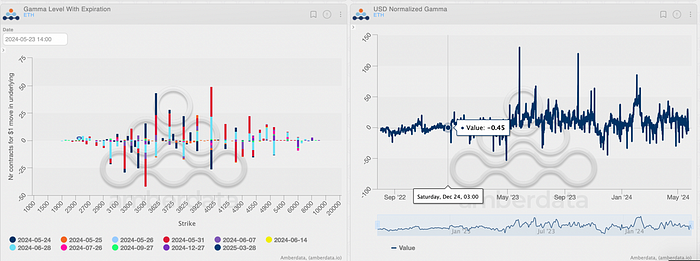

從選擇權gamma level各個期限資料來看,ETH在4000附近存在至少5000個ETH的對沖賣出壓,而3750美元附近大量的末日選擇權對沖買入壓力已經被觸及,目前主要對沖支撐下移到3500附近。因此從對沖角度來看,ETH波動範圍存在於3500–4000附近,但如果有更多外部需求或供給出現,則會突破這個對沖區間。

2024.5.23美東時間1:00

2024.5.23美東時間14:00

Gamma 是衡量Delta(選擇權價格相對於標的資產價格變動的敏感度)變動率的指標。

對於賣方而言,當標的資產價格上升時,賣出的看漲期權的Delta會變得更接近-1(例如如果開始時Delta是-0.3,它可能變成-0.6)。 Gamma為負意味著隨著標的資產價格上升,Delta的變動速度會減慢。這對賣方來說增加了風險,因為他們需要在上漲的市場條件下進行更多的買入對沖。

但是當整體市場處於淨買方,即gamma為正的頭寸更多時,對沖以高賣低買為主,即ETH在4000的位置有較多的賣出現貨進行對沖的需求。