1. 專案簡介

Lista DAO 是一個基於BNB鏈的流動性質押和去中心化穩定幣(LSDFi)項目,旨在為抵押加密資產(如BNB、ETH、穩定幣等)提供收益,並支持借貸去中心化穩定幣LISUSD (也稱為去中心化穩定幣)。

前身為Helio Protocol,2023年8月,Binance Labs向Helio Protocol投資1000萬美元,隨後Helio Protocol與BNB鏈上的質押基礎設施和流動質押提供商Synclub合併,成立了Lista DAO。

Lista DAO 旨在利用創新的流動性質押解決方案,打造一個低門檻的DeFi協議。其核心願景是在流動性質押的背景下,以BNB為起點,探索如穩定幣再質押等各種應用場景,最終在多鏈上建立一個低門檻的LSDFi協議。

該協議基於並擴展了MakerDAO模型,包含雙代幣模型LISUSD和LISTA,以及一系列支援即時轉換、資產抵押、借貸、收益農場等功能的機制。

2. 核心機制

2.1 穩定幣借貸機制

Lista DAO的核心產品之一是穩定幣借貸服務,主要透過超額抵押模式來實現。

2.1.1 運作機制

1. 超額抵押模式

Lista DAO 使用超額抵押模式來確保系統的穩定性和安全性。用戶可以抵押ETH、BNB、sLISBNB等加密資產,以藉入去中心化穩定幣LISUSD。抵押品的價值必須高於所借穩定幣的價值,這種機制可以有效降低借款違約風險。

例如,用戶抵押價值100美元的BNB,可能只能藉到價值70美元的LISUSD,以確保系統有足夠的緩衝來應對市場波動。

2. 去中心化穩定幣LISUSD

LISUSD 是Lista DAO的去中心化穩定幣,使用去中心化的流動質押加密資產作為抵押。與傳統穩定幣不同,LISUSD不完全依賴與法定貨幣的絕對價格掛鉤,但允許一定的價格波動,以更好地反映市場的實際情況。

LISUSD的設計目的是在保持去中心化的同時,提供一種相對穩定的價值儲存和交易媒介。

3. 抵押資產的種類與創新

Lista DAO 不僅支持傳統的加密資產如ETH和BNB,還推出了創新區(Innovation Zone),允許用戶抵押如etherfi的WEETH、stakestone的STONE等創新型流動質押資產。這為使用者提供了更多的抵押品選擇,增強了系統的靈活性和資本效率。

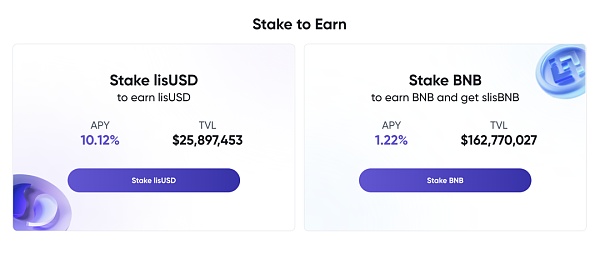

2.2 流動性質押

Lista DAO的另一個核心產品是流動性質押,透過此機制,使用者可以質押加密資產並獲得對應的流動性代幣,提升資金使用效率。

2.2.1 運作機制

1. 流動性質押(Liquid Staking)

用戶可將BNB等加密資產進行質押,以獲得流動性質押憑證(如sLISBNB)。這些憑證不僅可以在Lista DAO平台內使用,還可以在其他DeFi平台進行借貸、提供流動性等操作,同時仍能獲得質押獎勵。

流動性質押透過將質押資產的收益和流動性分離,使用戶在享受質押收益的同時,仍能靈活使用這些資產進行其他DeFi活動。

2. sLISBNB的生成與使用

-

質押BNB生成sLISBNB:使用者將BNB質押到Lista DAO的流動性質押合約中,會產生與質押BNB數量對應的sLISBNB。

-

使用sLISBNB:使用者可以使用sLISBNB在各種DeFi平台上進行借貸、流動性提供等操作,同時仍可獲得BNB質押的收益。 sLISBNB在不同平台上的應用情境包括提供流動性、借貸、收益農場等。

3. 收益和費用

-

質押收益:用戶質押BNB後,將獲得BNB網路的質押收益。這些收益會依照比例分配給持有sLISBNB的用戶。

-

費用結構:Lista DAO可能會收取一定的管理費用或交易費用,這些費用用於維護平台的營運和發展。具體費用結構會在協議的文件中詳細說明。

4. 抵押和借貸

-

超額抵押借貸:用戶可以將sLISBNB作為抵押品,借入去中心化穩定幣LISUSD。這種方式不僅增加了用戶資產的流動性,還能讓用戶透過借貸獲得更多的資金進行投資或其他操作。

-

借貸利息:借入LISUSD的用戶需支付一定的借款利息,目前借款利息為0%。用戶可以隨時償還借款並取回抵押的sLISBNB。

2.3 創新抵押品

為了提供更靈活和多樣化的抵押選擇,Lista DAO 引入了創新抵押品(Innovation Zone),允許用戶使用多種新型流動質押資產作為抵押品,以增加系統的靈活性和資本效率。

2.3.1 運作機制

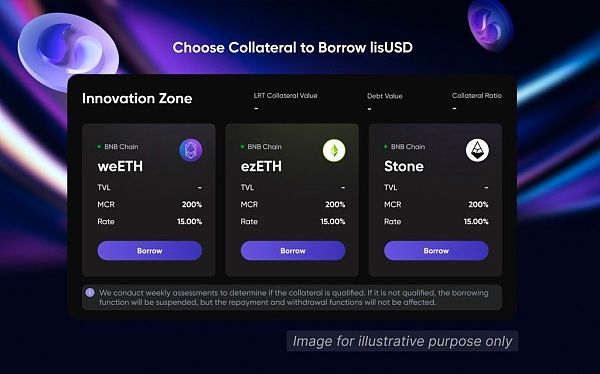

1. 創新區(Innovation Zone)

-

目的:創新區的設立旨在將符合條件的流動質押代幣(LST)和流動性再質押代幣(LRT)納入抵押品選項,為用戶提供更多選擇,提升流動性和資本利用效率。

-

抵押品種類:除了傳統的加密資產如ETH和BNB,創新區也支持Etherfi的WEETH、Stakestone的STONE以及Renzo的EZETH等創新流動質押資產。

-

抵押風險與比率:創新區的抵押品相比傳統抵押品風險係數較高,抵押比率也相應較高。 Lista DAO 專案方每週會對這些抵押物進行評估,以確定其是否符合抵押資格。

2. 具體抵押品種類

-

Etherfi 的WEETH:WEETH 是基於以太坊的流動質押代幣,用戶可以質押ETH並獲得WEETH。 WEETH 可以在Lista DAO上作為抵押品,用於借入LISUSD。

-

Stakestone 的STONE:STONE 是一種創新的流動質押代幣,用戶質押特定的加密資產後獲得STONE,STONE可以在Lista DAO上進行抵押和借貸操作。

-

Renzo 的EZETH:EZETH 是另一種創新的流動質押代幣,支援多種加密資產的質押和流動性管理。 EZETH 可以在Lista DAO上作為抵押品,增加使用者的資產彈性。

3. 借貸與流動性管理

用戶可以將這些創新抵押品用於借入去中心化穩定幣LISUSD。透過將這些流動質押代幣作為抵押品,用戶不僅可以獲得流動性,還能參與其他DeFi操作,如收益農場和流動性提供。

這種機制有效提升了用戶的資本利用效率,使得用戶可以更靈活地管理和使用其加密資產。

4. 收益和費用結構

-

質押收益:用戶透過質押創新抵押品,可以獲得相應的質押收益。這些收益會依照不同的抵押品種類和市場狀況進行分配。

-

借貸費用:用戶在藉入LISUSD時需要支付一定的借款利息和費用,這些費用用於維護平台的營運和發展。具體的費用結構在協議的文檔中有詳細說明。

3. 代幣經濟學

3.1 LISUSD

定義:LISUSD 是一種去中心化、無偏見的抵押穩定幣,軟掛鉤於美元。使用者可以透過在Lista 平台上抵押資產來借入LISUSD。 LISUSD 是透過存入Lista 抵押庫(CEVault)中的抵押資產來產生和保持穩定的。

流動性:使用者可以透過向Lista 的CEVault 存入抵押資產來借入LISUSD,這是LISUSD 進入流通的主要方式。其他人則可以透過經紀人或交易所購買LISUSD,或在去中心化交易所(DEX)上提供流動性來獲取LISUSD。 LISUSD 可以像其他任何加密貨幣一樣使用,用於支付、轉帳和購買商品與服務。

3.2 LISTA

定義:LISTA 是Lista DAO 的原生加密協議代幣,具有可轉讓性和多功能性。 LISTA 代幣設計為一種可互通的實用代幣,主要用於在Lista DAO 內部的參與者之間去中心化地進行支付和結算。

功能:

-

治理:LISTA 代幣持有人可以提出治理提案並進行投票,決定Lista DAO 的未來特性、升級和參數(如生態系統發展和增長的收入池分配、新金庫的添加、協議參數和費用水平等) 。

-

激勵機制:LISTA 代幣用於激勵用戶在Lista DAO 生態系統中參與和貢獻,透過存款、質押、交易和治理等活動獲得獎勵。

-

流動性:LISTA 代幣可以在去中心化交易所進行交換或放入收益農場池中,用戶可以透過這些操作最大化其資本效率、獲取借款和複合收益。

供應與流通:

代幣最大供應量:1,000,000,000 LISTA;

初始流通量:230,000,000 LISTA(代幣最大供應量的23%);

Megadrop 總量:100,000,000 LISTA(代幣最大供應量的10%)

目前,LISTA代幣場外報價為0.8USDT。

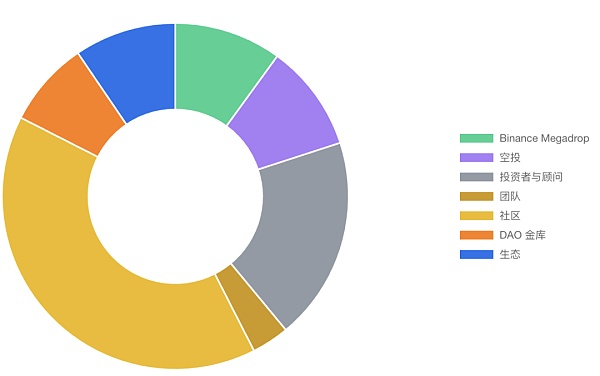

具體分配比例

-

Binance Megadrop:1億枚,佔總供應量的10%。

-

空投:佔總供應量的10%。

-

投資者及顧問:佔總供應量的19%。

-

團隊:佔總供應量的35%。

-

社區:佔總供應量的40%。

-

DAO 金庫:佔總供應量的8%。

-

生態:佔總供應量的9.5%。

3.3 代幣發行和用途

1. 發行

LISUSD 和LISTA 代幣的發行主要透過用戶的抵押和借貸操作,以及在生態系統內的活動和貢獻獲得。代幣的發行目的是為專案發展籌集資金,提高市場品牌知名度,以及社區建設和社交參與。

2. 用途

-

LISUSD:作為一種去中心化的穩定幣,LISUSD 可用於各種支付、轉帳和購買商品與服務,同時也可以在DeFi 作業中提供流動性和進行借貸。

-

LISTA:主要用於生態系統內的支付和結算、治理投票以及激勵用戶參與和貢獻。 LISTA 不代表任何股份、所有權或參與權,也不承諾任何費用、股息、收入、利潤或投資回報。

3.4 經濟激勵與流動性管理

1. 經濟激勵

參與激勵:用戶透過在Lista DAO 上進行存款、質押、交易和治理等活動,可以獲得LISTA 代幣獎勵。這種機制確保了使用者在參與生態系統的同時,也能獲得公平的報酬。

治理參與:LISTA 代幣持有者可以透過提出和投票治理提案,參與協議的管理和決策。這種去中心化的治理機制增強了生態系的透明度和參與度。

2. 流動性管理

市場定價:LISTA 代幣的二級市場定價不受Lista DAO 的操控,沒有任何機製或方案設計來控製或操縱二級市場價格。用戶可以自由選擇在去中心化交易所交換LISTA 代幣,以最大化其資本效率。

資金管理:透過去中心化交易所的流動性池,使用者可以提供流動性,賺取交易費用和獎勵。這種機制不僅增強了LISTA 代幣的流動性,也提升了整個生態系統的資本利用效率。

4. 借貸流程

1. 提供抵押品

使用者首先需要在Lista DAO平台上提供抵押品,這可以是BNB、ETH、sLISBNB等加密資產。抵押品的種類和價值會影響使用者能夠借入的LISUSD數量。

例如,用戶將價值100美元的BNB質押到平台上,系統會根據抵押率(例如70%)決定用戶最多可以藉入70美元的LISUSD。

2. 產生LISUSD

當使用者提供抵押品後,可以根據抵押品的價值借入相應數量的LISUSD。 LISUSD是Lista DAO的平台穩定幣,軟掛鉤於美元。

LISUSD的產生過程是基於使用者提供的抵押品,確保借貸的安全性和穩定性。

3. 借入LISUSD

用戶在提供足夠抵押品後,可以透過平台借入LISUSD。借入的LISUSD可用於各種DeFi操作,如支付、轉帳、購買商品與服務,或在其他DeFi平台上進行投資和收益農場。

借貸過程中會有一定的借款利息,目前借款利息為0%。這種低利率有助於吸引更多用戶參與平台的借貸操作。

4. 償還貸款

用戶可以隨時償還借入的LISUSD及相應的借款利息。一旦貸款償還完畢,用戶可以取回其抵押的資產。

償還貸款的過程也非常簡單,用戶只需將借入的LISUSD及利息回饋至平台即可。

5. 取回抵押品

當用戶完全償還貸款後,可以取回其抵押的資產。這些資產可以繼續用於其他DeFi作業或重新質押以藉入更多的LISUSD。

6. 清算機制

如果用戶未能按時償還貸款,且抵押品價值下降到一定程度,系統會觸發清算機制。部分或全部抵押品將出售以償還貸款,確保系統的穩定性和安全性。

清算價格和清算比例會根據市場狀況和協議參數進行調整。這種機制有效降低了借款違約風險,並保護了平台和其他使用者的利益。

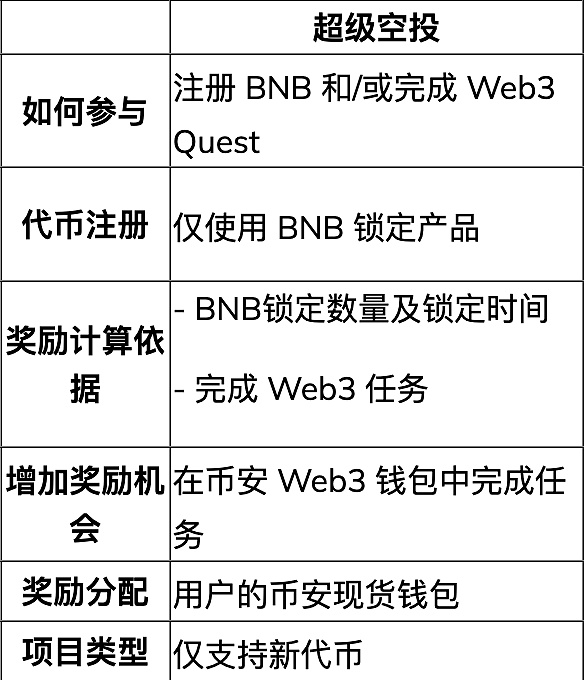

5. 幣安megadrop指南

5 月23 日,幣安宣佈在Binance Megadrop 上部署Lista(LISTA 代幣),用戶可以質押BNB 並完成Web3 任務來獲得獎勵。

Megadrop 是幣安推出的全新代幣發行平台,可讓用戶儘早存取並接收有前景的項目的空投。在Megadrop 上推出的專案保證在幣安交易所上市。

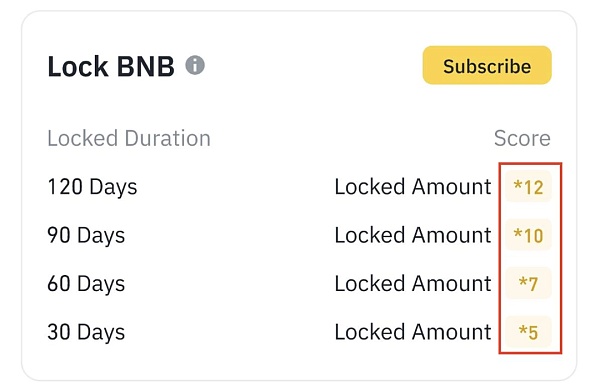

代幣獎勵根據用戶獲得的總積分進行分配。總積分取決於BNB 鎖定積分、Web3 Quest 係數和Web3 Quest 的獎勵。公式如下:

總積分= (BNB 鎖定積分x Web3 任務係數)+ Web3 任務獎勵

BNB 鎖定點

積分根據鎖倉BNB數量和鎖倉時間計算,時間越長積分越高,幣安依照每日平均鎖倉量快照計算積分(積分可能會因鎖倉波動而變動)。

BNB鎖倉點數有四個固定係數:30天、60天、90天、120天:

-

鎖倉時間不足59天,積分以30天倍數增加

-

鎖定時間不足90天,積分以60天的倍數增加

-

鎖定時間在90天至120天以下,積分以90天的倍數增加

-

鎖定時間為120天或以上,積分增加「120天」倍數

Megadrop 參與指南

要參與Megadrop,用戶需要在Binance Simple Earn 中鎖定BNB 代幣和/或在Binance Web3 錢包中完成Web3 Quest 任務。符合資格的用戶的獎勵是根據個人積分比率除以所有用戶的總積分來計算的。

-

在手機上存取幣安應用程序,選擇更多,然後選擇Megadrop。

-

瀏覽已啟動的Web3 項目列表,並選擇您想要參與的項目。

-

進入詳細資訊頁面後,仔細閱讀項目要求和規則。

-

註冊BNB鎖定適當期限。

-

完成任務部分的任務。

6. 團隊/融資狀況

Lista DAO 的成功離不開一個強大且具有深厚背景的團隊。核心團隊成員在區塊鏈技術、金融科技和營運管理等方面具有豐富的經驗和成就,為專案的發展提供了堅實的基礎和保障。

Toru Watanabe是Lista DAO的創辦人和CEO,負責專案的整體策略規劃和執行。身為創辦人,他在區塊鏈技術和專案管理方面有著豐富的經驗,領導團隊推動Lista DAO的發展。

共同創辦人兼營運長(COO)Terry Huang曾擔任幣安的區域經理和ChainNews的策略總監。他在區塊鏈領域有豐富的經驗,擅長營運管理和市場推廣。

Toru Watanabe和Terry Huang都有在幣安工作的經驗,這使得他們對加密貨幣市場和區塊鏈技術有深刻的理解和實踐經驗。幣安作為全球領先的加密貨幣交易所,為他們提供了豐富的行業資源和人脈。

Binance Labs 向Lista DAO(前身為Helio Protocol)投資1,000 萬美元,以協助轉型為流動性質押平台。該資金將用於在BNB 鏈上建立基礎設施,並擴展到以太坊、Arbitrum 和zkSync 等其他網路。 Helio Protocol 是超額抵押穩定幣HAY 的發行方,並在2023 年7 月與質押提供商Synclub 合併,成立了新基金會來管理Synclub 和Helio 的收入流。這筆資金將加速技術研發和平台升級,特別是在流動性質押和去中心化金融領域。投資也將用於市場推廣和用戶教育,提升Lista DAO 的全球知名度。透過與Synclub 的合作,Lista DAO 在技術實力和市場地位上進一步提升,未來可望成為去中心化金融領域的重要參與者。

7. 項目評估

7.1 賽道分析

Lista DAO 屬於去中心化金融(DeFi)賽道,具體涉及以下幾個子領域:

1. 流動性質押(Liquid Staking)

流動性質押允許用戶質押加密資產(如BNB、ETH)並獲得流動性憑證(如sLISBNB),這些憑證可以在DeFi生態系統中用於借貸、提供流動性等操作,同時用戶仍能獲得質押獎勵。

這項技術提升了使用者資產的流動性和資本利用效率,是DeFi領域的重要創新。

2. 去中心化穩定幣(Decentralized Stablecoin)

Lista DAO 提供了一種去中心化的穩定幣LISUSD,用戶可以透過抵押加密資產來借入該穩定幣。 LISUSD 的設計目標是維持價格穩定,類似MakerDAO 的DAI。

去中心化穩定幣為用戶提供了更安全和透明的金融工具,減少了對傳統金融系統的依賴。

3. 超額抵押借貸(Overcollateralized Borrowing)

用戶可以透過抵押一定數量的加密資產,借入穩定幣LISUSD。這種超額抵押模式確保了系統的穩定性和安全性,並防止借款違約風險。

這種機制在DeFi 生態中廣泛應用,是許多去中心化借貸平台的核心功能。

在DeFi 賽道中,有幾個項目在流動性質押、去中心化穩定幣和超額抵押借貸領域與Lista DAO 類似:

1. Lido Finance

-

領域:流動性押

-

簡介:Lido 是以太坊上最大的流動性質押平台,用戶可以質押ETH 並獲得stETH,stETH 可以在DeFi 平台上使用,同時用戶仍能獲得ETH 質押獎勵。

-

相似點:Lido 和Lista DAO 都提供流動性質押服務,提升使用者資產的流動性與使用率。

2. MakerDAO

-

領域:去中心化穩定幣

-

簡介:MakerDAO 是去中心化穩定幣DAI 的發行方,用戶可以透過抵押ETH 等加密資產產生DAI,DAI 價格軟掛鉤美元。

-

相似點:Lista DAO 的LISUSD 與DAI 類似,都是透過超額抵押產生的去中心化穩定幣,旨在提供價格穩定的加密資產。

3. Aave

-

領域:借貸

-

簡介:Aave 是一個去中心化借貸平台,使用者可以藉出或借入各種加密資產。 Aave 提供超額抵押借貸服務,確保系統的安全性和穩定性。

-

類似點:Lista DAO 提供的超額抵押借貸服務與Aave 類似,用戶可以透過抵押加密資產借入穩定幣,獲得靈活的資金使用方案。

7.2 項目表現

截止目前5月24日,Lista DAO的總鎖定價值463,853,482美元,抵押品價值為301,170,727美元,Liquid 質押為162,682,754美元,借入總額為60,274,786美元。

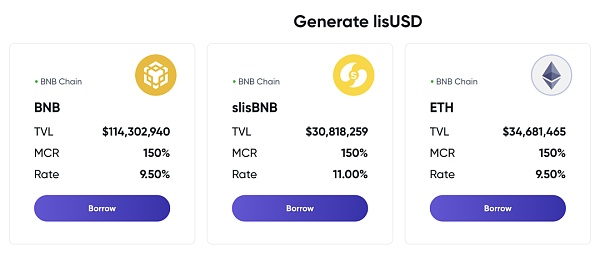

Lista DAO 專案在流動性質押和去中心化借貸方面表現出色。 BNB、sLISBNB 和ETH 的總鎖倉價值(TVL)分別為$114,302,940、$30,818,259 和$34,681,465,顯示出用戶對這些資產質押的高需求。最低抵押比率(MCR)均為150%,確保了系統的穩定性和安全性。借貸利率分別為9.50% 和11.00%,提供了彈性的資金使用方案。

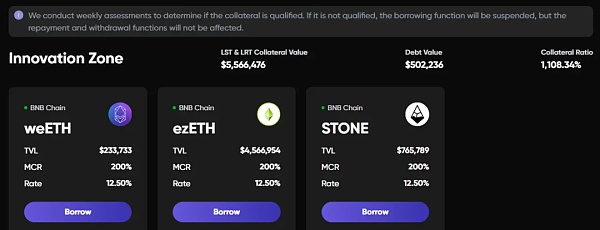

ListaDAO創新區支持抵押Ether.fi的weETH,StakeStone的STONE以及Renzo的ezETH,借入穩定幣lisUSD。截至5月23日,ListaDAO創新區抵押資產價值約556萬美元。

7.3 專案優勢

1. 去中心化與安全性

Lista DAO的借貸機製完全去中心化,使用者可以完全掌控自己的資產,確保了系統的安全性和透明度。

超額抵押模式進一步確保了系統的穩定性和安全性,並有效防範借款違約風險。

2. 靈活性和高效性

使用者可以靈活選擇抵押品的種類和數量,根據自身的需求和市場狀況進行調整。借貸流程簡單高效,使用者可以隨時借入和償還LISUSD。

透過流動性質押,用戶可以在享受質押收益的同時,靈活使用這些資產進行其他DeFi操作,提高資金利用效率。

3. 低利率和多樣化收益

借貸利率低,有助於吸引更多用戶參與平台的借貸操作。用戶可以透過借貸獲得更多的資金進行投資或其他操作,提升整體收益。

多樣化的收益管道使用戶能夠在不同的市場條件下獲得穩定的回報。

4. 降低質押風險

透過將質押收益和流動性分離,用戶在需要資金時不必解除質押,降低了因市場波動而帶來的風險。

流動性質押機制確保了使用者在任何時候都可以靈活使用其資產,同時仍能享受質押帶來的收益。

7.4 挑戰與未來展望

1. 市場波動風險

儘管有超額抵押和清算機制,加密市場的高波動性仍可能對用戶的資產和平台的穩定性帶來風險。使用者需要密切關注市場動態,管理風險。

Lista DAO需要不斷優化風險管理機制,確保系統的穩定性和安全性。

2. 用戶教育與採用

借貸機制相對複雜,需要使用者俱備一定的DeFi知識與經驗。 Lista DAO需要加強使用者教育,幫助使用者理解並使用平台的借貸功能。

提高用戶的採用率是專案成功的關鍵,需要透過多種管道和活動進行推廣和宣傳。

3. 多鏈擴展計劃

Lista DAO計劃將借貸功能擴展到以太坊等多個區塊鏈,為用戶提供更多樣化的選擇和更廣泛的應用場景。

多鏈擴展將進一步增強Lista DAO的生態系統,使其在去中心化金融領域中佔有更重要的地位。

8. 結語

總而言之,Lista DAO 計畫在去中心化金融(DeFi)領域展現了強大的潛力和穩健的成長。透過提供多種質押和借貸選項,包括BNB、sLISBNB和ETH,Lista DAO 為用戶提供了高流動性和靈活的資金利用方案,其總鎖倉價值(TVL)超過1.79億美元,顯示出用戶對該平台的高度信任。穩定的最低抵押比率(MCR)和有競爭力的借貸利率進一步增強了系統的安全性和吸引力。引進新資產如weETH、ezETH和STONE,更是展現了其創新能力和市場適應性。總之,Lista DAO 透過優質的服務和持續的創新,正逐步確立其在DeFi市場中的領導地位,未來可期。