作者: Wenser , Odaily 星球日報

前有川普賣NFT ,後有卡戴珊家族大爹Jenner 開啟Pump . fun 銷售Meme 幣…上一次各界名流爭相湧入加密產業的沸騰場面還是2021 年到2022 年的NFT 熱潮;而NFT 熱潮;現在,如同曾經的「萬物皆可NFT 」一樣, Meme 幣熱潮有望接力NFT ,成為無數名流、名人、 KOL 、匿名團隊等開盤收割的新陣地。

本文對Meme 幣與NFT 進行簡要的比較分析,供讀者參考。

共同點解析: Memecoin 與NFT 是孿生兄弟?

在《 3 分鐘速覽Meme 幣簡史:過去與未來》一文中,我們有提到,Meme 幣最早起源於比特幣之後的POW 幣,誕生於2013 年的DOGE 一般被視為「首個Meme 幣」,甚至遠早於NFT 的出現,因此,基於二者的相同之處,從時間上來說,Meme 幣是“哥哥”,而NFT 是“弟弟”。細分下來,二者主要在以下幾個方面有共同點:

起點類似:從社區來,到社區去

提到Meme 幣和NFT 之間的首要共同點,社群屬性無疑是排在第一位的。

無論是D OG E 、 SHIB 這樣的老牌Meme 幣,還是PEPE 、 WIF 這樣的後起之秀,亦或者Cryptopunks 、 BAYC 這樣的NFT OG 項目,以及Pudgy Penguin 、 Azuki 、 Weirdo Ghost Gang 這些在IP 運營領域不斷探索的NFT頭部項目,一個強大且團結的社區在一個項目的起點以及後續發展過程中都是必不可少的。

這也是許多NFT 玩家開始玩Meme 幣之後能夠快速融入進入的原因之一,因為一個好的項目,無論是社區氛圍,還是文化美學,相對來說都是比較一致的,臭味相投也好,志趣相惜也罷,總歸是能玩到一起才能組成社群。

符號類似:從動物園到名人明星

Meme 幣和NFT 的符號也是二者的一大共同點,無論是狗、貓、老鼠、猴子、青蛙、熊貓、企鵝等動物園符號,還是諸如川普、 Kanye West 、 Coinbase CEO Brian Amstrong 、 Steve Aoki 、 Snoop Dogg 等一眾名人,都是Meme 幣和NFT 項目的常用形象和視覺符號,尤其是川普與Pepe 形象相結合的Meme 內容,也曾經被用作其競選素材。

也難怪先前有消息稱,拜登競選團隊擬聘請meme 經理,試圖以此爭取年輕選民支持,畢竟, Meme 就是能夠引發共鳴的「文化公約數」,而Meme 幣和NFT 都可以作為Meme 的載體。

川普& Pepe Meme 內容

門檻類似: Meme 和「小圖片」

在進入門檻方面, Meme 幣和NFT 也存在一定的相似之處,例如,

1)二者的理解成本相對較低,一個是Meme 相關的代幣,一個則是「小圖片」;

2)二者的購買門檻相對較低,一個是單價小數點後好幾個0 的代幣,一個則是有著只付gas 、可以free mint 的非同質化代幣;

3)二者的售賣操作相對簡單,一個是直接透過DEX 進行鏈上交易或交易所賣出,一個則是透過不同的NFT 市場進行掛單交易。

當然,二者的進入門檻難度較低都只是相對DeFi 、 GameFi 、 SocialFi 等其他加密貨幣領域而言,畢竟一個錢包可能就擋住了無數Web2 人群,只能對加密貨幣行業的「空投」望洋興嘆。

差異點分割: Memecoin 比NFT 更讓人上頭?

相較於共同點, Meme 幣和NFT 二者的差異點更值得多說幾句。對許多人來說,之所以在NFT 領域越玩虧越多,玩Meme 幣之後這個現像也沒有太大改觀,就是因為對二者之間的差異點產生清晰認知,很容易掉入更為兇險的「 PVP 陷阱」,進而一虧再虧,只能無奈離場。具體來說, Meme 幣和NFT 之間的差異點包括:

流動性差異

業界有句話說得好,「不談流動性,只談地板價/ 單價的項目,都是耍流氓」。誠哉斯言,加密貨幣就是一個由無數流動性支撐起來才邏輯成立的行業,所以,只看Meme 幣單枚代幣價格或者NFT 的地板價,很難在風詭雲譎的市場上找到優質投資標的。

而且,相比較於NFT 專案業內約定俗成的5 K 或10 K 的數量限制, Meme 幣項目的總量則動輒幾十億枚乃至幾百億、幾千億枚,結合行業現在的主力人群仍然是代幣類玩家,以及相對NFT 市場買賣操作較為簡單的DEX ,二者的流動性差異龐大,主要體現在:

1)初始流動性。一般而言, NFT 的初始流動性遠小於Meme 幣,有的NFT 項目,幾十個ETH 就能將地板價抬起來,而Meme 幣的初始流動性要求更高;

2)流動性速率。一般而言, Meme 幣的流動性速率遠大於NFT ,如果成為短時間內的焦點,流動性、市值都能夠快速增長, NFT 則受限於NFT 交易市場的功能操作,很難實現這種價格快速上漲的效果;

3)流動性斷崖。一般而言, Meme 幣的流動性斷崖更為陡峭,在極限情況下,砸盤人數和代幣砸盤量能夠在短短的幾分鐘甚至幾十秒內極速減少,比NFT 的「買盤消失術」更為恐怖。

所以說, NFT 玩家轉戰Meme 幣領域,首先要注意的就是提高對專案流動性的優先重視。

訊息面差異

Meme 幣和NFT 項目對於訊息面的反應也有著很大的不同,而這些不同主要是由於二者之間的介質( Token VS NFT )不同所導致的。

對於NFT 專案而言,利好消息往往分為幾種,如:

1)專案創始團隊為業界知名團隊;

2)項目獲得巨額資本投資;

3)項目在Web2 領域引發巨大轟動或眼球效應等等。

而在這些訊息的背後,隱藏著的則是NFT 玩家對於「接盤者」的期待,也就是說, NFT 玩家只有看到實力更為強大的玩家進場,並且能夠接盤,才會選擇FOMO ,以圖將「小圖片」賣給「價值投資者」,所以,許多NFT 項目哪怕轉向發幣,沒有強力資本介入,也很難阻擋地板價下降的頹勢。

而Meme 幣則完全不同,對於社群屬性和Meme 屬性更強的Meme 幣專案來說,很多時候資本或機構的進入,反而會使得持有者爭相拋售,或許是因為Meme 幣寄託了更多人對去中心化主義精神的期待,也或許是很多人會覺得機構入場反而是價格頂點。

除此之外,區別於N FT 項目的“看喜不看憂”,很多時候,通俗意義上的“壞消息”,對於一個Meme 幣項目來說反而是好消息——例如Solana 生態Meme 幣項目SLERF ,在創始人因操作失誤將流動性池子銷毀之後,反而引發了加密社區的巨大關注,並由此使得“ Oh , Fuck ”成為一段時間內的著名Meme ,帶領幣價一路突破1 美元,并快速登入N 家主流交易所。

換句話說, Meme 幣項目更在乎「有沒有更多人關注」,而不是「這件事情是好是壞」。

傳播度差異

基於以上的差異,以及Meme 幣相比NFT 更具病毒性的文化載體,二者在傳播度上的差異也特別巨大。

一個好的Meme 幣能夠在短短的幾天甚至幾個小時實現數十萬乃至數百萬量級的人群傳播,而一個NFT 項目再怎麼努力,圈定的受眾人群也只能局限在相對有限的小圈子,數千人甚至數萬人已經是頭部計畫才能夠達到的影響量級。

畢竟, NFT 的圖片是有限的,而Meme 的傳播卻是無限的。

黑箱性差異

除此之外,由於人群範圍以及分發形式的區別, Meme 幣的黑箱屬性要比NFT 更強,畢竟, NFT 的老鼠倉往往只能透過白名單分發,而且地址數量相對較少,而Meme 幣的參與地址數量更多,因而老鼠倉地址更為隱蔽,出貨方式也更為多元。

Token 的彈性遠大於NFT ,這也是顯而易見的。

投資策略選擇

因此,基於以上差異, Meme 幣玩家的遊戲難度其實是高於NFT 玩家的,所以,投資策略主要就變成了3 種:

- 第一種,是運氣型,純看運氣,買中金狗並且還能僥倖不賣飛,那活該你賺錢;

- 第二種,是撒網型,廣撒網,看耐心,尤其是在Meme 幣熱潮中,單一項目投入少量資金,最終實現賽馬機制的勝利,也就是一個或幾個跑出來的項目覆蓋所有成本還有得賺,也是一條不錯的出路;

- 第三種,是追蹤型,適合「住在鏈上」+「訊息面靈敏」的Alpha 玩家,能夠在Meme 幣上線早期(一般為1-3 小時內)完成狙擊,隨後結合項目發展以及訊息面情況,分批賣出,也就是早期獲得較多籌碼,然後分批止盈,笑到最後,難度最高,收益最大,當然,風險也最大。

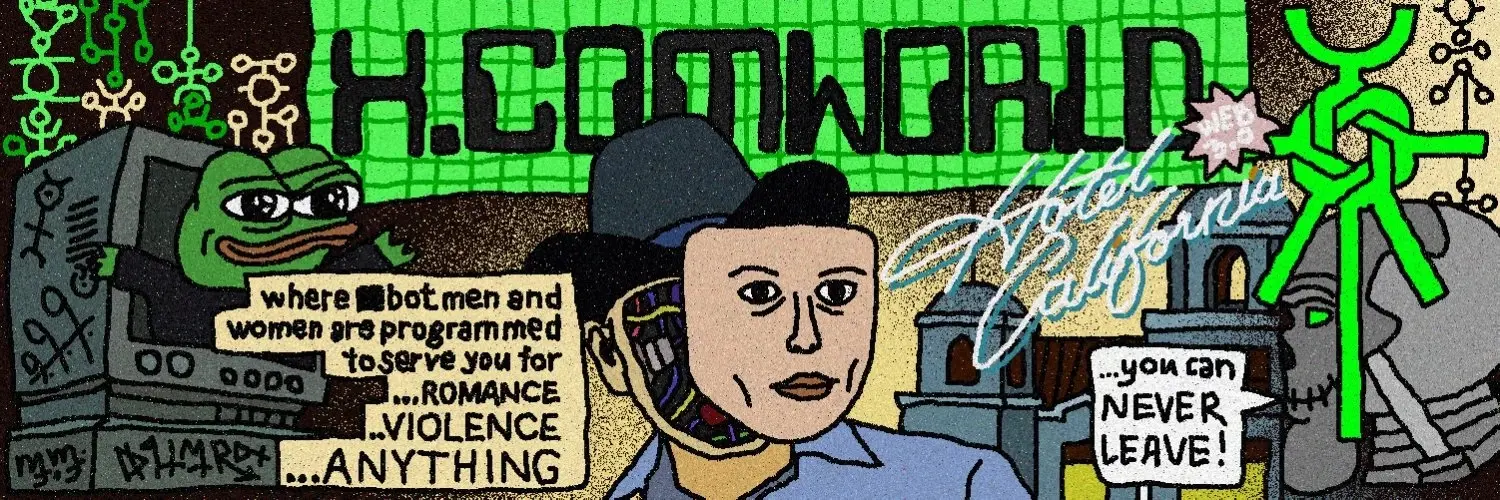

Darkfarms 1 帳號首頁背景圖

主體角色分析:時代變了,人還是這些人

聊完改變的,接下來說說沒有改變的,也就是目前場上的主要玩家,我們可以將其分為3 類,時代變了,但是人還是這些角色:

專案方

以往的NFT 專案方主要有2 種人群:一種是來自Crypto Native 團隊,無論是DeFi 團隊,或是業界人士,相對來說加密貨幣產業經驗更加豐富,專案成功率也較高;另外一種,則是在財富效應的影響下,從傳統產業進入Web3 領域,實現「 Web2 升級」的團隊,包括明星專案、傳統公司專案、 IP 專案等等。

相比較而言,現在的Meme 幣項目方也包括以上2 類人,但前者的比率要略高一些,原因無它,只是因為Crypto Native 的人群的生存能力更強,能夠穿越熊市,堅持到牛市,並且活躍在現今的「猴市」;而傳統團隊要不是已經被淘汰離場,就是已經快速融入,逐漸摸清產業規律、熟知產業潛規則,開啟了自己的「開盤收割之路」。

值得一提的是,今年的Meme 幣熱潮項目方一大主力人群是曾經的加密藝術家, BOME 在Darkfarms1 的努力下才成為引領Meme 幣熱潮、實現“ 3 天上幣安”成就的一大熱門項目,而他自己則是Pepe Meme 的忠實愛好者和創作者,同樣也是NFT 藝術家。

參與者

和以往NFT 賽道相對成分比較單一,或者說,可能是「為了藝術」、「為了美學」、「為了收藏品」等等目的而進入NFT 的參與者們不一樣的是,目前Meme 幣產業的參與者的成分更為複雜,既有腰纏萬貫的巨鯨、巨富、野莊,也有入圈追夢的小散,更有「為了改善生活」的有志青年,倒是大家的目的出奇的一致且純粹:就是為了賺錢。

不管是場內零和博弈,還是場外資金流入,讓我賺錢的Meme 幣專案就是好專案。

不同類型的平台

有別於以往NFT 交易市場的一超多強,以及「 Blur 一出, NFT 全滅」的局面,目前Meme 幣的出現反而有助於不同類型的平台不斷發展完善,既有DEX SCREENER 、 DEX TOOLS 、 BirdEye 這些聚合型平台,也有BananaGun 、 PepeBoost 、 Gmgn . ai 、 NFT Sniper 等機器人工具,靠著廣告、訂閱或手續費,在Meme 幣熱潮中吸金無數。

只能說,機會是留給有準備的人的,金錢也是。

Dex Screener 帳號首頁背景圖

萬變不離其宗的主題:資產發行與財富博弈

時光芿苒,牛熊繼續,改變的事情很多,不變的卻只有2 件事情:

資產發行:從NFT 組件平台到「一鍵發幣」

以往NFT 作為資產發行的一大途徑,有許多問題,如美術準備、合約部署( ERC 721、 ERC 1155 等不同標準)、專案營運準備、定價策略、 KOL 行銷、白名單機制、 Mint 期間gas 費用等等等,也催生瞭如NFT 組件平台、 NFT Mint 平台(如mint . fun 、 Zora 、 Manifold 等)以及掃地板平台( 如genie )等不同類型的平台,也無怪乎彼時有人開玩笑說,「很多NFT項目方明明能夠直接搶錢,還送我一張小圖」。

而現在, Meme 幣成為了時下最熱門的賽道,無論是名人、藝術家、明星還是L2 網路、熱門生態,都能夠透過Meme 幣實現資產發行以及市場注意力吸引,而Pump . fun 等「一鍵發幣」平台更是將Meme 幣熱潮推向了極致, Solana 生態Meme 幣的數量極速增加也得益於此。

這也反應出加密貨幣產業的一大長期趨勢:凡是能夠完成資產快速發行的模式,都會成為產業的一部分。

從過往的DeFi Summer ,到GameFi 狂潮,再到NFT Summer ,無不如此。

財富博弈:從信奉資本到互不接盤

相較以往,財富博弈的局面也發生了巨大變化,以往加密貨幣產業的發展往往離不開創投機構和加密貨幣基金等資本的助推,一方面,是出於資金支持的需要,資本的進入能夠帶來更穩定的現金流支持;另一方面,則在於資本帶來的除資金以外的影響,如行銷、法律合規、背書月台等等。

而在今年年初比特幣現貨ETF 在美國通過之後,情況發生了變化。

以往散戶為機構接盤的情況受到了市場的排斥,無論是L1 公鏈,還是基礎設施建設,亦或者L2 網絡,或者AI 、 DePIN 、 RWA 賽道,相比較於“至少明面上看起來更加”去中心化的Meme 幣賽道,吸引力都大不如前。

一方面,如果是出於投資部位分配的考慮,散戶可以透過美股進入加密貨幣市場,購買比特幣現貨;另一方面,如果是出於高倍數、高風險博弈的賺取財富的考慮,散戶則更傾向於投資購買門檻更低、更容易理解、沒有所謂的「價值賦能和路線圖畫餅」的Meme 幣。

不得不說,這屆散戶好像不如以前那麼好忽悠了。

也或者,市場環境確實發生了變化。

結論: Memecoin 或將成為後續的「加密新人第一課」

文章的最後,想用一個問題來收尾。

許多人都是透過場外人群的FOMO 程度來判斷市場情緒到達了哪個階段,有些人以圈外人(尤其是菜市場大爺大媽)是否詢問比特幣購買時機作為標準,有些人則以圈外人是否購買Meme 幣作為逃頂指標,關鍵有時確實很準。

但換個角度想,一個資產有限的普通人第一次進入加密貨幣市場,看著交易所或者DEX 上琳瑯滿目的代幣、花花綠綠的K 線圖、買入賣出的不同操作鍵,拿著手裡幾百美元、幾千美元的資金,他會選擇「穩紮穩打,投資比特幣、以太坊」,還是會選擇「傳染力強、情緒共鳴強、代幣單枚價格低到可以忽略不計而且可能擁有10 倍、 100 倍甚至1000 倍高收益的Meme 幣」呢?

說實話,我也沒有標準答案,而答案,在每個人的心中。