作者:Will阿望

投融資律師,Digital Assets & Web3;獨立研究員,代幣化& RWA & 支付。

加密市場的暴富神話每天都存在,大部分玩家來到這裡並不是為了翻倍,而是為了翻身。在這片暗黑森林中,加密做市商作為離錢最近的頂尖掠食者愈發顯得神秘。

價格操縱,拉高拋售,對韭當割,是加密做市商的代名詞,但是在給加密做市商扣上這些「貶義」的帽子之前,我們需要正視它們在加密市場中扮演的重要角色,尤其對於早期上幣項目。

在此背景下,本文將從Web3 專案方的角度來解釋什麼是做市商,我們為什麼需要做市商,DWF 事件,加密做市商的主要運作模式,以及存在的風險及監管問題。

希望本文對於專案發展有所幫助,也歡迎探討交流。

一、什麼是做市商?

全球領先的對沖基金CitadelSecurities 這樣定義:做市商在保持市場持續流動性中扮演著至關重要的角色,它們透過同時提供買賣報價來實現這一點,從而營造出一個具有流動性,市場深度,能讓投資者隨時交易的市場環境,這為市場注入信心。

做市商在傳統金融市場中至關重要。在納斯達克,每隻股票平均約有14 個做市商,市場上總計約260 個做市商。此外,在流動性不如股票的市場中,如債券、商品和外匯市場,大多數交易都是透過做市商進行。

加密做市商,是指幫助項目在加密交易所訂單簿和去中心化交易池中提供流動性和買賣報價的機構或個人,其主要職責是在一個或多個加密市場為交易提供流動性和市場深度,並透過演算法和策略利用市場波動和供需差異賺取利潤。

加密做市商不僅可以降低交易成本和提高交易效率,還可以促進新專案的發展和推廣。

二、我們為什麼需要做市商?

做市的主要目標是確保市場有充足的流動性,市場深度,並穩定價格,以此為市場注入信心,促進交易的達成。這不僅會降低投資者的入市門檻,而且還會激勵他們進行即時交易,這反過來又帶來了更多的流動性,形成一個良性循環,並促成一個投資者可以放心交易的環境。

加密做市商對於早期上幣項目(IEO)尤其重要,因為無論是為了保持市場熱度/知名度,還是為了促進價格發現,這些項目都需要有足夠的流動性/交易量/市場深度。

2.1 提供流動性

流動性是指資產在無磨損情況下快速變現的程度,描述了市場中買家和賣家能夠以相對容易、迅速、低成本地進行買賣的程度。高流動性市場減少了任何特定交易的成本,促進交易的形成而不引起顯著的價格波動。

本質上,做市商透過提供高流動性,來促進投資者在任何給定時間更快、更大量、更輕鬆地買賣代幣,而不會因價格波動巨大而中斷、影響操作。

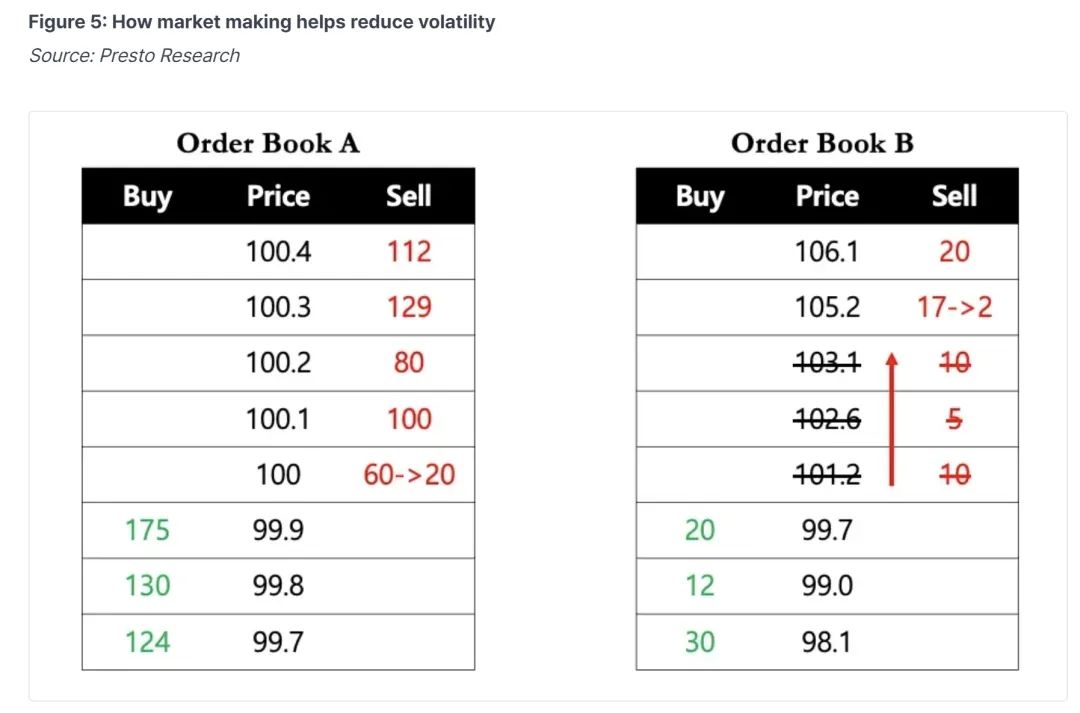

例如,有一位投資者需要立即購買40 個代幣,他可以在高流動性市場(訂單簿A)中,立即以100 美元的單價購買40 個代幣。然而,在低流動性市場(訂單簿B)中,他們有兩種選擇:1)以101.2 美元購買10 個代幣,以102.6 美元購買5 個代幣,以103.1 美元購買10 個代幣,以105.2 美元購買15 個代幣,平均價格為103.35 美元;或2) 等待一段較長的時間,讓代幣達到所需的價格。

流動性對於早期上幣項目至關重要,低流動性市場的操作都將對投資者的交易信心、交易策略造成影響,也可能間接造成項目的「死亡」。

2.2 提供市場深度,穩定幣價

在加密市場中,大部分資產的流動性都很低,且不具有市場深度,即使是小額交易也可以引發顯著的價格變動。

在上述場景中,投資者剛購買了40 個代幣後,訂單簿B 中的下一個可用價格是105.2 美元,這表明一次交易造成了大約5% 的價格波動。這在市場波動期間尤其如此,較少的參與者可能導致價格顯著波動。

而做市商提供的大量流動性,為訂單簿形成較窄的買賣差價(Spread),狹窄的買賣差價通常伴隨著堅實的市場深度,有助於穩定幣價,緩解價格波動。

市場深度是指在給定時刻訂單簿中不同價格水準的買入和賣出訂單的可用數量。市場深度還可以衡量資產在不發生重大價格變動的情況下吸收大訂單的能力。

做市商透過提供流動性來彌合這一供需缺口,由此發揮市場關鍵作用。試想你希望在下面哪個市場進行交易?

加密做市商的角色:1)提供大量流動性;2)提供市場深度以穩定幣價,最終都有助於增強投資者對專案的信心,畢竟每個投資者都希望能夠以最低的交易成本即時買賣其持有的資產。

三、加密做市商有哪些主要玩家?

做市商業務也可以說是食物鏈頂端的業務之一了,因為他們掌控著專案代幣上線後的命脈。做市商通常會與交易所合作,很容易形成壟斷局面,市場的流動性被幾家大型市商主導。

(Crypto Market Makers [2024 Updated])

(Crypto Market Makers [2024 Updated])

2023 年7 月,由OpenAI Sam Altman 共同打造的加密項目世Worldcoin 在正式上線的時候就做市商達成協議,向5 家做市商總計出借了1 億枚$WLD 用於提供流動性,並規定在3 個月後需歸還借出代幣,或以2~3.12 美元的價格買下代幣。

這5 家做市商包括:

A.Wintermute,是一家在英國註冊的公司,投資代表作:$WLD,$OP,$PYTH,$DYDX,$ENA,$CFG 等,自2020 年以來已投資100 多個項目。

B. Amber Group,成立於2017 年,是一家香港公司,董事會包括分散式資本等國人熟悉的機構。團隊成員也基本清一色的華人面孔。參與專案:$ZKM,$MERL,$IO 等。

C. FlowTraders,於2004 年成立在荷蘭成立,專注於交易所交易產品ETP 的全球數位流動性提供商,是歐盟最大的ETF 交易公司之一,基於比特幣和以太坊創建了交易所交易憑證,開展加密貨幣ETN 交易業務。

D. Auros Global,受FTX 牽連,23 年在維京群島申請破產保護,2000 萬美元的資產被滯留在FTX 上,有重組成功的消息爆出。

E. GSR Markets,2013 年成立於英國,是一家全球加密做市商,專門為數位資產產業的成熟全球投資者提供流動性、風險管理策略、程序化執行和結構化產品。

四、DWF 羅生門事件

DWF Labs,是最近市面上最熱門的「網紅」做市商。 DWF 的俄羅斯合夥人Andrei Grachev 於2022 年在新加坡成立了DWF。據報道,該公司現在聲稱總共已經投資了470 個項目,並在其短短的16 個月歷史中與佔據市值前1000 名代幣中大約35% 的項目展開了合作。

(Binance Pledged to Thwart Suspicious Trading—Until It Involved a Lamborghini-Loving High Roller)

(Binance Pledged to Thwart Suspicious Trading—Until It Involved a Lamborghini-Loving High Roller)

我們來回顧一下這個事件:

4.1 爆料

《華爾街日報》5 月9 日爆料,一位自稱前幣安內部人士的匿名消息人士表示,幣安調查人員在2023 年期間發現了價值3 億美元的DWF Labs 虛假交易。一位熟悉幣安運作的人士也表示,幣安先前並未要求做市商簽署任何管理其交易的具體協議(包括禁止市場操縱等任何特定的協議來規範其交易行為)。

這意味著,在很大程度上,幣安允許做市商依照自己的意願進行交易。

4.2 DWF 的市場推廣

根據2022 年一份向潛在客戶發送的提案文件顯示,DWF Labs 並沒有採取價格中性規則,而是提出利用其活躍的交易頭寸來推高代幣價格,並在包括幣安在內的交易所上創造所謂的“人為交易量”,以吸引其他交易者。

在當年為一位代幣專案客戶準備的報告中,DWF Labs 甚至直接寫道該機構成功地產生了相當於該代幣三分之二的人工交易量,並且正在努力創造一種「可信的交易模式(Believable Trading Pattern)”,如果與DWF Labs 合作,可以為專案代幣帶來“看漲情緒(Bullish Sentiment)”。

4.3 幣安的回應

幣安發言人就此表示,該平台上所有使用者都必須遵守禁止市場操縱的一般使用條款。

在提交DWF 報告的一周後,幣安解雇了監控團隊的負責人,並在接下來的幾個月裡裁掉了幾名的調查員,一位幣安高管將此歸因於節約成本的措施。

幣安聯合創始人何一表示:幣安一直在對做市商進行市場監控,而且很嚴格;做市商之間有競爭,手段很陰暗,會透過PR 攻擊對方。

4.4 可能的原因

在幣安平台上,DWF 是最高的「VIP 9」級別,這意味著DWF 每月為幣安貢獻至少40億美元的交易額。而做市商與交易所之間類似於共生的關係,幣安沒有理由為了一個內部調查人員而得罪其最大的客戶之一。

五、加密做市商的主要運作模式

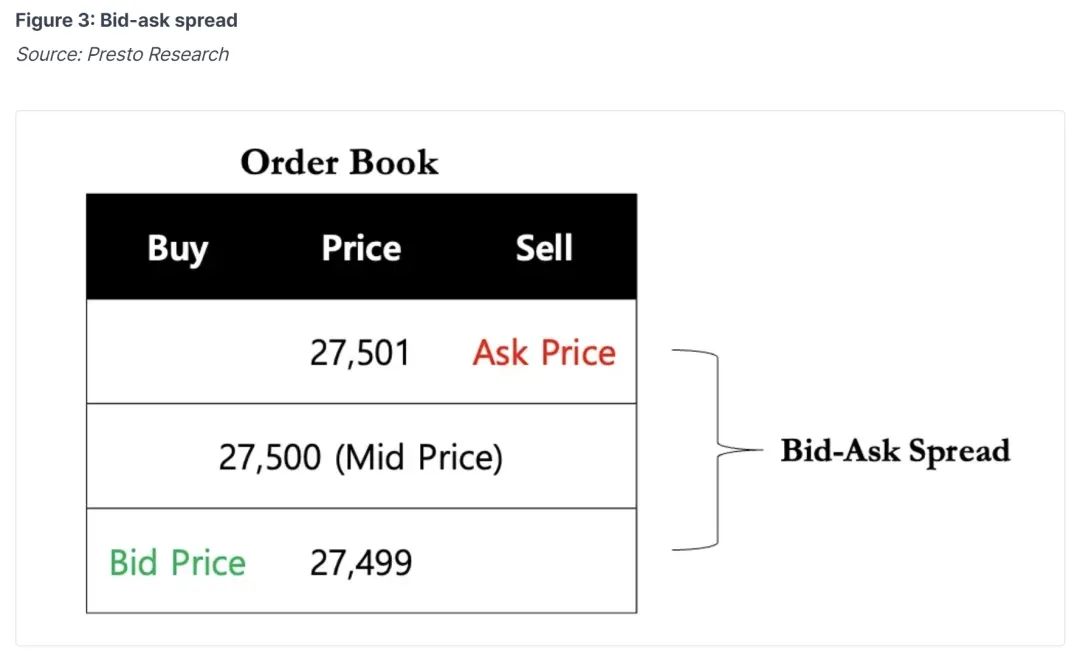

與傳統做市商一樣,加密做市商也是透過買賣的價差來獲得利潤。它們設定低買入價,高賣出價,從中獲得差價利潤,這種差價通常被稱為“Spread”,是做市商最主要的盈利的基礎。

在了解這個基礎之後,接下來我們來看看做市商對於專案方的兩種主要業務模式。

5.1 訂閱服務+ 交易提成(Retainer + Performance Fee)

在這種模式下,專案方為做市商提供代幣和對應的穩定幣,做市商使用這些資產為CEX 訂單簿和DEX 池提供流動性。專案方根據自身的需求為做市商設定KPI,例如多少的價格價差能夠接受,需要保證多少的市場的流動性和深度(Depth)等等。

A. 專案方可能會先給做市商一筆固定的Setup Fees,作為做市工程的啟動。

B. 之後專案方需要支付做市商固定的月度/季度訂閱服務費。最基礎的訂閱服務費用通常為2,000 美元/月起,高的取決於服務範圍,上不封頂。例如GSR Markets,收取10 萬美元的設定費(Setup Fee)、2 萬美元的訂閱費/月,外加100 萬美元的BTC 和ETH 貸款。

C. 當然,有的專案方為了激勵做市商為利潤最大化,也會支付KPI-based 交易提成費(做市商在市場上成功完成KPI 目標而獲得的激勵)。

這些KPI 指標可能包括:交易量(會涉及非法的Wash Trading),代幣價格,買賣價差(Spread),市場深度等。

這種模式下,做市思路較為清晰透明,專案方更容易把控,更適合那些已經在各個市場建構好了流動性池,且有明確目標的成熟項目方。

5.2 代幣借款+ 買權(Loan/Options Model)

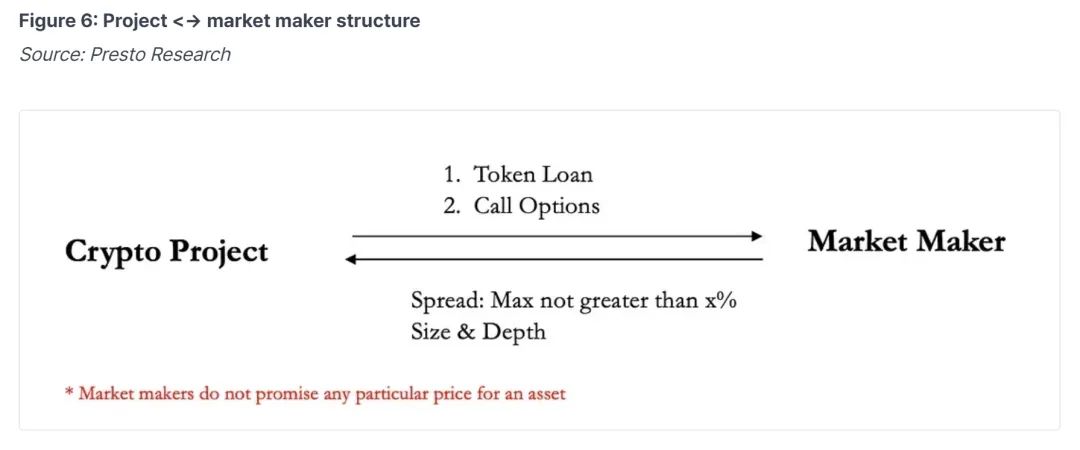

目前市面上最廣泛採用的做市商模式就是:代幣借貸(Token Loan)+ 買權(Call Option)。這種模式尤其適合早期的上幣項目方。

由於上幣初期專案方手頭資金有限,難以支付做市費用,且在項目上幣初期市場上流通代幣較少,將早期代幣出借給了做市商,做市商也會相應承擔了風險。

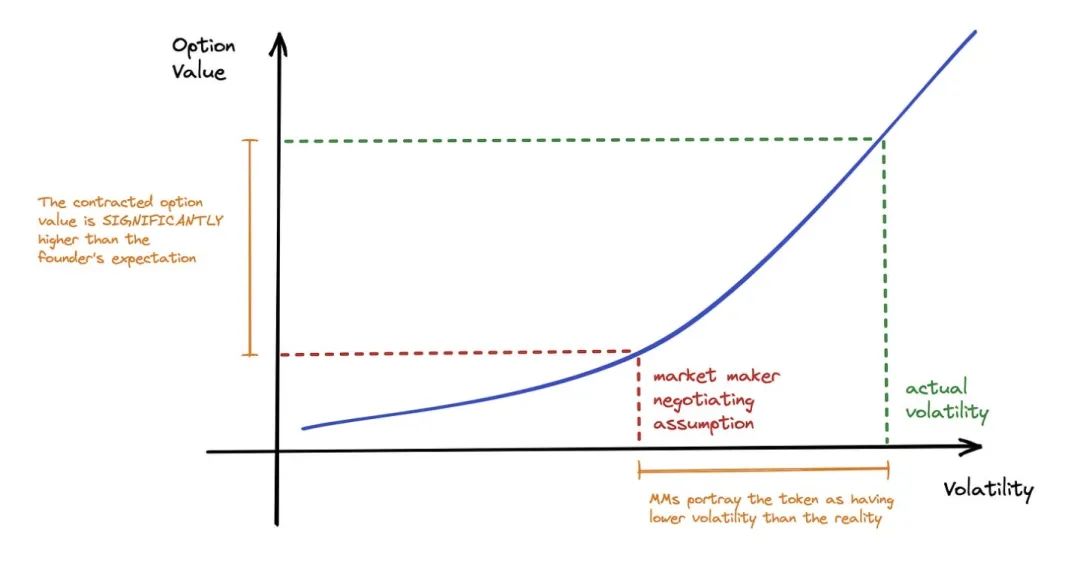

這種情況下,更適合做市商根據專案情況來自行設定KPI,並且為了補償做市商,專案方通常會在做市合約中嵌入一個看漲期權(Call Option)給予做市商來做代幣價格風險的避險。

這種模式下,做市商會向專案方手上借入代幣(Token Loan),以投入市場確保流動性及穩定幣價,一般約定1—2 年做市期限。

買權約定在合約到期日前,做市商可以選擇以預定的價格(Strike Price)從專案方購買先前借入的代幣。需要注意的是,這個選擇權是給予做市商的一個選擇的權利,而非義務(OPTION not Obligation)。

這個買權的價值與代幣的價格直接相關,就給做市商提升代幣價值的動機。我們來模擬一個場景:

我們假設Mfers 專案找了做市商,簽了Call Option,約定借100,000 代幣,行使價為$1,期限1 年。那麼在這段期間內,做市場商有兩個選擇:1)到期還100,000 個Mfer 代幣;或2)到期支付$100,000 美元(以$1 行權價)。

如果代幣價格上漲了100x 到$100(沒錯,Mfers to the Moon),做市商可以選擇執行選擇權,即以$100,000 的價格買到了價值$10,000,000 的代幣,獲取100 倍的收益;如果代幣價格下跌50% 到$0.5,做市商可以選擇不執行選擇權($100,000),而是直接在市場上以$0.5 價格購買100,000 代幣償還借款(價值是行使價值的一半$50,000)。

因為買權的存在,會導致做市商存在瘋狂拉盤,拉高出貨獲利的動機;同時,也存在瘋狂砸盤,低價進貨還幣的動機。

因此,在代幣借款+ 買權(Loan/Options Model)模式下,專案方可能需要將做市商當做交易對手來看待,需要特別注意:

A. 做市商拿到多少的行權價,以及多少的代幣借款數量,這決定了做市商的獲利空間和做市的預期;

B. 也要注意這個買權的期限(Loan Period),這決定了在這個時間維度的做市空間;

C. 做市合約的終止條款,萬一出現緊急情況下的風險控制處理方式。尤其是專案方將代幣借款給做市商後,對於代幣的去處是無法把控的。

(Paperclip Partners, Founder’s Field Guide to Token MarketMaking) 5.3 其他業務模式

(Paperclip Partners, Founder’s Field Guide to Token MarketMaking) 5.3 其他業務模式

我們也可以看到許多做市商都有一級投資部門,能夠透過投資與孵化更好地服務被投項目,為項目提供資金籌集、項目宣發、上幣listing 等服務,而且擁有被投項目的份額也有助於做市商觸達潛在客戶(投貸連動?)。

OTC 場外交易同理,從專案方/基金會手中低價購買代幣,並透過一系列做市運作使代幣價值升值。這裡存在著更多的灰色空間。

六、風險與監管

在了解了加密做市商的運作模式之後,我們就知道,拋開做市商在加密市場中的積極意義之外,它們不僅割的是韭菜,項目方也是它們「對韭當割」的對象。因此,專案方尤其需要掌握與加密做市商合作的風險以及監管可能造成的障礙。

6.1 監管

過去對於做市商的監管集中在「證券」做市商,目前對於加密資產的定義尚未明晰,那麼就造成了針對加密做市商以及做市行為的相對監管空白。

因此對於加密做市商而言,目前的市場環境是一個天高任鳥飛的局面,作惡成本極低,這也是我們將價格操縱,拉高拋售,對韭當割作為加密做市商代名詞的原因。

我們看到監管在不斷規範,如美國SEC 正在透過監管式執法的方式在明晰Broker & Dealer 的定義,歐盟MiCA 法案的推出也將做市商業務納入監管;同時也有合規加密做市商積極申請監管牌照,如GSR Markets 向新加坡金融管理局申請主要支付機構牌照(允許在新加坡的監管框架內開展OTC 和做市服務),年初完成5000 萬美元融資的Flowdesk 也獲得法國監管的牌照申請。

但是,主要司法轄區的監管並不妨礙一些加密做市商的離岸運營,因為它們本質上是各個交易所裡面的大資金帳戶,且大部分不存在任何在岸業務。

所幸由於FTX 事件,以及監管對Binance,Coinbase 等各大交易所的持續規範,共生於交易所的加密做市商也會受到交易所內控合規規則的限制,使得產業更加規範。

我們確實需要監管去規範這些不道德/不法行為,但是在產業爆發之前,我們可能更需要產業去擁抱泡沫。

6.2 風險

由於缺乏監管,加密做市商就會有動機進行不道德的交易和操縱市場以獲得最大的利潤,而不是有動機創造一個健康的市場或交易環境。這也是它們臭名昭著的原因,同時也帶來許多風險。

A. 做市商的市場風險

做市商也會面臨市場風險和流動性風險,尤其是在極端行情下。先前Terra Luna 的崩盤,以及FTX 的崩盤帶來的連鎖反應導致做市商全面潰敗,槓桿崩塌以及市場流動性枯竭,其中Alameda Research 便是典型代表。

B. 專案方缺乏對出借代幣的控制

在代幣借款的模式中,專案方缺乏對出借代幣的控制,並不知道做市商會拿專案方的代幣去做什麼事情,這裡可能是任何事情。

因此在出借代幣時,專案方需要將做市商想像成交易對手,而非合作夥伴,去構思因價格影響而可能出現的情況。做市商能夠透過對價格的調整來達到眾多目的,例如可能透過故意壓價,來為新的合約定一個較低的價格;也有可能透過匿名投票,透過對其有利的提案等等。

C. 做市商的不道德行為

不道德的做市商會操縱代幣價格、透過洗售交易誇大交易量,並進行拉高和拋售。

許多加密貨幣項目聘請做市商使用洗售交易等策略來提高績效指標,而洗售交易是指實體反覆來回交易同一資產以製造交易量的假象。在傳統市場中,這是非法的市場操縱,誤導投資者對特定資產的需求。

Bitwise 在2019 年發表了一篇著名的報告,表示不受監管的交易所95% 的交易量都是假的。美國國家經濟研究局(NBER) 2022 年12 月的一項最新研究發現,這一數字已降至70% 左右。

D. 背鍋的項目方

由於專案方對出借代幣缺乏控制,且難以約束做市商的不道德行為,或者也無從知曉這些不道德行為,那麼一旦這些行為落入監管的視野,實際運營項目的項目方就難辭其咎。因此,專案方就需要在合約條款或應急措施上下點功夫。

七、寫在最後

透過本文,能夠幫助專案方明確加密做市商透過提供流動性,在確保高效的交易執行、增強投資者信心、使市場運作更加順暢、穩定幣價和降低交易成本方面作出了巨大貢獻。

但同時透過揭示加密做市商的業務模式,提示專案方與加密做市商合作而產生的諸多風險,需要在與做市商談判條款、合作執行的時候特別注意。

Reference:

[1] Presto Research, Market Making: Predatory or Essential?

https://www.prestolabs.io/research/market-making-predatory-or-essential

[2] Paperclip Partners, Founder’s Field Guide to Token MarketMaking

https://mirror.xyz/ppclip.eth/w2ewtOAaku-iYi9CPdFuacky5f5XLmBPTvw9kUQbZBI

[3] Paperclip Partners,The Token Sutra Part 2: Unmasking theExploits

https://mirror.xyz/ppclip.eth/WG7-PLdK_0D8aQDWSok8nxkZkjxbdl5pfHgmAHp4KXg

[4] HTX Research, Market-makers: The Recluses through Cycles

https://htxresearch.medium.com/market-makers-the-recluses-through-cycles-96dfab8aa6fc

[5] What do crypto market makers actually do? Liquidity, or manipulation

https://cointelegraph.com/magazine/crypto-market-makers-legit-dodgy-fake-it/

[6] Hillrise Group, Guide to Crypto Market Making

https://medium.com/hillrise-research/guide-to-crypto-market-making-ebd80d766a08

[7] How DWF Labs makes deals and its tendency to talk about price

https://www.theblock.co/post/267354/how-dwf-labs-makes-deals-and-its-tendency-to-talk-about-price