作者:日月小楚,鬍子觀幣成員來源:X,@riyuexiaochu

要說牛市中會爆發的賽道,衍生性商品肯定算一個。

我們可以把賽道大致可以分成兩種,一種是概念型的,炒的新概念,炒過的新的大餅。

另外一種是產品數據實打實成長。在多頭市場中,交易類的肯定算一個。

以上個多頭市場的BTC的合約交易量為例,從20年3月的15.8億,21年4月最高達到272億,交易量直接增加了17倍21年的牛市,BNB、KCS、OKB這些交易所平台幣的暴漲,邏輯很簡單,就是交易量在暴增。

1 去中心化衍生性商品市場的潛力

在中心化交易所,合約交易量早已超過現貨交易量。舉個最簡單的例子,過去24小時全網的現貨交易量約為500億美金,而24小時合約成交量為1500億美金。合約交易量為現貨的3倍左右。

在上個牛市中,一個非常重要的趨勢是去中心化交易所(dex)流行,例如Uniswap、sushiswap等。 dex的經歷了,幣安OK火幣等對其先抗拒抵制、到被動接受、到最後積極擁抱。短短一年時間,Uniswap在21年的交易量和市值都超過二線中心化交易所。

去中心化交易方面除了現貨,還有衍生性商品。然而,上個牛市中,去中心化衍生品的項目雖然也有出現一些,但是並沒有得到很大的發展。核心原因是基礎設施沒有完善,因為衍生性商品對公鏈的性能要求更高。使用者體驗始終比中心化交易所要差距比較大。

但是,經過這輪週期基建的發展,以及衍生性商品賽道成員不斷創新和產品迭代,已經能夠提供使用者很好的產品體驗。

但從數據來看,衍生性商品依然處於低估的狀態。以簡單的數據為例,現貨的成交量為500億美金,而以Uniswap和Jupiter為主的dex,24小時交易量約為70億美金,佔比約14%。相對比,中心化交易所的合約交易為1500億美金。對於去中心化合約交易量為80億美金,佔比僅5%。

從市值來看,Uniswap 的日交易量為25億美金左右,流通市值為63億美金,FDV 106億美金。而dydx的日交易量為10億美金,流通市值為11億美金,FDV為15億美金。如果與Uniswap的交易量進行計算,至少低估了2倍。

所以概況來說,去中心化衍生性商品賽道的現在的交易量並沒有真正的發揮出來,跟現貨對比至少還有3倍以上的潛力。同時,在多頭市場來臨之際,整個市場的各類交易量可能還有10倍以上的成長潛力。

2 衍生性商品賽道的主要成員

在去中心化衍生性商品賽道,名字比較大的是dydx和GMX。

dydx 是一個老牌的去中心衍生性商品市場,採用訂單薄撮合交易的方式,也就是中心化交易所一樣的面向。 21年代幣上線的時候帶動眾多人暴富。它使用低費用、深度流動性和最高20倍槓桿,支援67個加密貨幣。 V4 是基於Cosmos 建構的Layer 1層公鏈

dydx一直採用交易獎勵情勢,相當於交易挖礦。交易量長期處於前三,每日交易量約20億美金。流通市值為11億美金,FDV為15億美金

GMX源自於Arbitrum,它的創新型是使用AMM機制。它引用LP池。跟傳統的撮合交易不同,GMX上沒有買方和賣方當對手盤。而跟LP池子進行對手交易,而LP提供者可以獲得交易手續費、MM費用等。 GMX在22年23年一度成為最大的交易量,並且寄予厚望。但隨著去中心化衍生性商品賽道的優秀選手不斷湧現,現在GMX經常不少項目超越。

GMX現在日交易量在2億~5億左右,GMX現在的流通市值為3.2億美金。

SynFutures

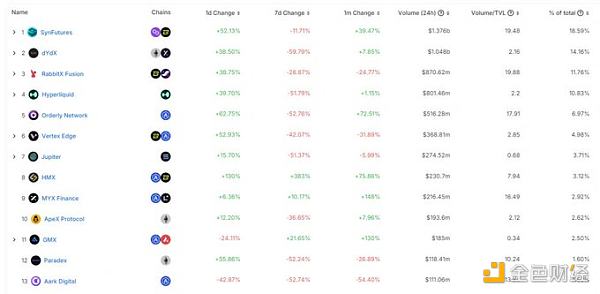

引起我們注意,是處於交易量榜首的SynFutures,它的24小時交易量比第二名的dydx還要多3億美金。

SynFutures 的成交量

根據DefiLlama的數據來看,SynFutures是從今年的3月份,數據開始有明顯的變好。一個重要的時間節點是,在2月29日SynFutures發布了V3 協定。從數據可以看到,SynFutures整個23年的每日交易量基本上處於15M~30M區間。

從24年的3月開始,每日交易量就開始了明顯的提升。首先是提高到80M左右,然後3月下旬達到300M左右。之後從4月開始,每日交易量已經提升到1B的量級,是去年的30~60倍。最高的每日交易量達到了1.7B。

從數據可以看到,SynFutures的日交易量並不是短暫的時間好刺激。而是從4月開始一直處於非常高的位置。

SynFutures這一系列靚麗的數據,讓我對它進行了仔細的研究。 V3版本主要上線了專門為合約打造了Oyster AMM (oAMM)系統,背後有兩大的優勢。

第一大優點是它可以實現每一個衍生性商品交易對都有單獨的流動性池,這樣不會導致全局的系統性風險。並且它可以Uniswap V3、Maverick那樣,允許流動性集中在特定的價格區間內。大大提高了資金的利用率並增加了交易深度。從數據來看,SynFutures的成交量與TVL的比值高達19.48,遠超過dydx的2.68和GMX的0.34。

而SynFutures第二大特點,是許任何人,在任何EVM 鏈,採用任何ERC 20 token 做保證金,並只需30s 內即可完成整個上幣流程。在我看來,這個在未來的潛力非常的大。

說到這裡,扯開來聊聊Uniswap成功的原因。

在上個牛市,去中心化交易所Uniswap實現的大的躍進,短短1年時間,交易量從默默無聞到直逼一線交易所。大部分人可能把它歸功於去中心化交易的必然趨勢,但我並不認同。真正的原因是它可以任何人自由的上幣交易。

讓我們回憶一下,在dex出現之前,一個幣要交易,即使是上小交易所,都需要BD、提交資料、等待審核回復等等,先不說交易所的上幣費用和各種要求,剛是流程都需要漫長的時間。而在uniswap只需要1分鐘,組成LP後可以交易。所以說dex的出現後,帶來了巨大的便利。在牛市中,每日都湧現出大量的新項目,uniswap自然成為了首選。

所以,在牛市中無需許可的上幣功能,屬於王炸等級的功能。現在這個賽道中只有SynFutures擁有,在可能成為未來再上一個階梯的利器。

小結:

在這個牛市,衍生性商品賽道是必須要注意的。可以肯定的是,在牛市中這個賽道的交易量至少是10倍以上的成長,是實打實的基本面變好。在衍生性商品中,競爭對手也比較多,老牌的有dydx和gmx,相對於現貨依然處於低估的狀態。

最近幾月的交易量冠軍SynFutures,也值得重點關注。它尚未發幣,擼毛黨可以提前參與。畢竟當年dydx上所帶富了大批人。融資超過3,600萬的SynFutures也受到Pantrea、Dragonfly等頭部機構的追捧。