作者:UkuriaOC, CryptoVizArt, Glassnode;編譯:鄧通,金色財經

摘要

-

大多數比特幣投資者都持有未實現利潤,投機興趣在經歷了兩個月的橫盤交易後,首次回歸市場。

-

短期持有者群體承擔了絕大多數市場損失,這種情況通常在牛市從新高調整時出現。

-

長期和短期持有者的賣方風險比率都經歷了重置,這表明已經找到了新的平衡。市場已準備好行動,近期的波動預期應該會增強。

Mt Gox 的進展

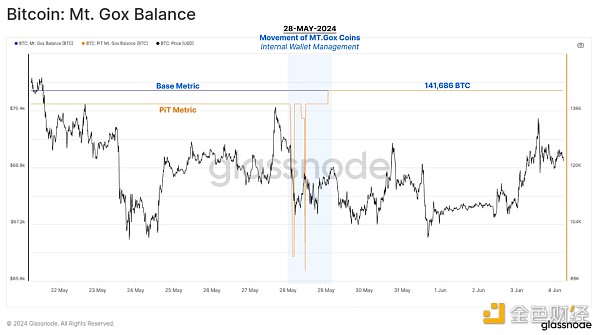

2024 年5 月28 日,市場對Mt.Gox 受託人(負責保管破產交易所的14.1萬BTC 的法人實體)的內部錢包整合做出了反應。十多年後,這是首次表明期待已久的Mt.Gox 分配事件即將到來。

Mt.Gox 前執行長Mark Karpeles 證實,代幣流動的性質是由於內部錢包管理為分配給債權人做準備。預計分配將於今年10 月完成。

透過評估Mt.Gox 餘額,我們可以利用Glassnodes 時間點(PiT) 指標來視覺化此事件。 PiT 指標是不可變的,並使用觀察時所有已知的錢包群集來反映每個指標的狀態。標準MtGox 餘額指標是可變的,並反映所有時間點的最佳估計值。

在這裡我們可以看到內部錢包管理,其中超過14.1萬BTC 在5 月28 日全天分幾部分轉移。

資本流動和組成

如此大量的長期閒置貨幣被使用,其主要影響在於,未經過濾的指標(如已實現市值、SOPR 和銷毀的Coindays)將顯示與這些Mt Gox 貨幣相關的大幅飆升。從理論上講,這些貨幣在錢包管理交易期間已被重新估值為更高的成本基礎。

我們可以利用已實現市值的實體調整變體來過濾掉這些不經濟的資金轉移,以保持對比特幣資本流入的清晰了解。已實現市值目前處於5800 億美元的ATH 估值水準。然而,我們可以看到,隨著市場整合,自4 月下旬以來,新的流入速度已經放緩。

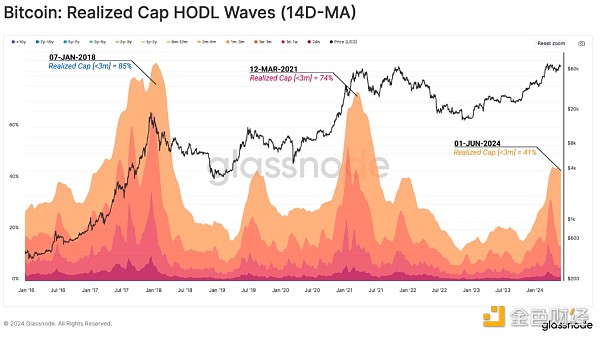

然後,可以使用Realized Cap HODL Waves 指標來檢查按時間劃分的整體財富組成。透過隔離3 個月以下的代幣,我們能夠評估「新需求」持有的流動性比例。

這群人目前佔網路財富的41%,證明財富分配正在朝著新需求的方向發展。相對於各週期的歷史終值,這種財富轉移通常會因新需求而達到70% 以上的飽和度,這表明長期投資者消費和出售的供應量相對較小。

雖然在過去兩個月中,流入的流動性和投機慾望都有所減弱,但68,000 美元的水平回升已促使大多數短期持有者重新持有未實現的利潤。

這表明,儘管最近價格走勢橫盤震盪,但大多數近期買家的成本基礎現在更有利,且低於當前現貨價格。

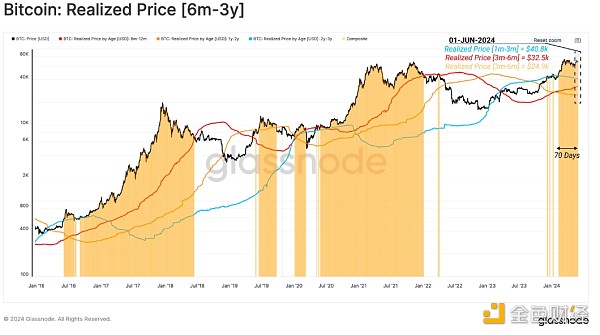

我們可以研究不同時段的平均買入價格,另一個值得關注的群體是單週期持有者(幣齡為6 個月至3 年)。我們注意到,自價格突破40,000 美元區域以來,該群體的所有成員都持有大量未實現利潤。

隨著價格上漲至73,000 美元的高點,市場吸收了該群體的大量賣出。我們可以預期,如果價格上漲,該群體出售更多供應的動機將會增加,並進一步提高他們的未實現利潤。

長期持有者市場

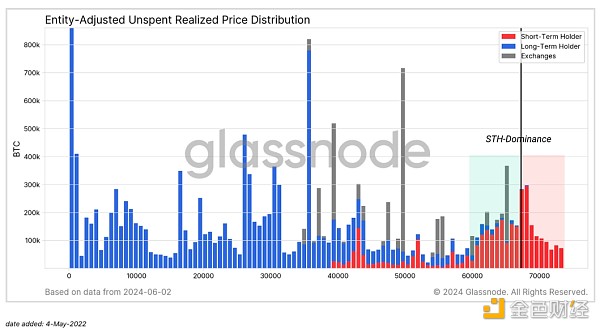

隨著市場在接近ATH 時進行盤整,我們可以使用URPD 指標,根據BTC 的收購成本基礎來視覺化BTC 的供應量。

有大量短期持有者代幣在接近當前現貨價格時累積。這表明在這個價格區域內進行了大量投資。然而,這帶來了投資者對任何方向的價格波動的敏感度增加的風險。

幾乎所有未實現虧損的代幣都屬於短期持有者群體,考慮到接近前幾個週期的ATH,這是有道理的。

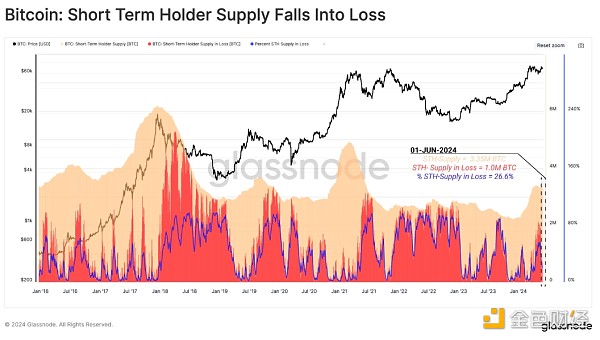

下圖是描述短期持有者損失比例的工具。此工具可用於觀察該群體何時對價格行為的變化表現出高度敏感性,尤其是當大量供應在短時間內陷入損失時。

市場最近回落至58,000 美元,反映了-21% 的調整,以及自FTX 崩盤以來的最大跌幅。在此走勢的低點,驚人的56%(190 萬BTC)的STH 供應量進入虧損狀態。

然而,雖然大量供應在技術上處於低點,但未實現損失的幅度仍與典型的多頭調整一致,並且隨著市場穩定而開始減弱。

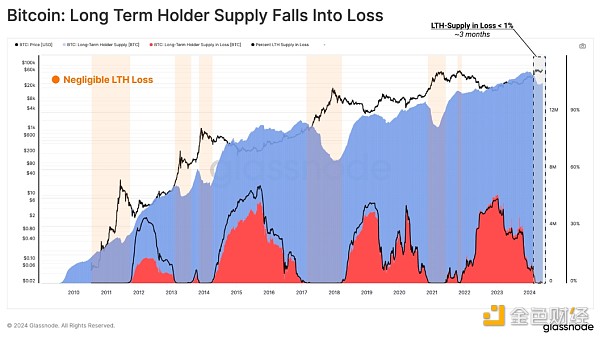

轉向長期持有者,我們可以看到虧損的LTH 供應總量可以忽略不計,只有49000 BTC(佔LTH 供應量的0.03%)高於現貨價格。鑑於新的ATH 僅在3 月(不到155 天前)設定,這些虧損的LTH 代幣是少數在2021 年周期頂部購買並一直持有的持有者。

另一種視覺化方法是透過所有損失供應的比例來衡量,這些損失屬於LTH 群體。在熊市的底部,LTH 往往承擔大部分未實現損失,因為投機者被趕出市場,而最終的投降導致代幣所有權大量轉移到堅定持有者手中。

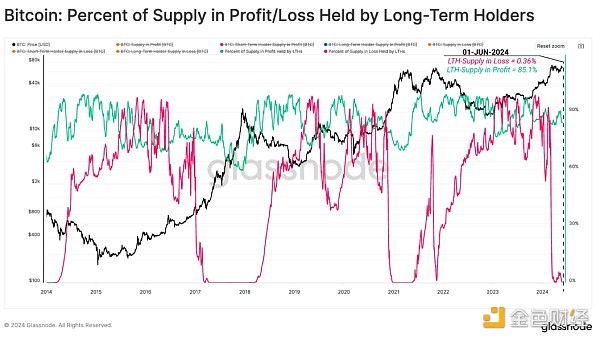

相反,在牛市的狂熱階段,LTH 對損失供應的貢獻趨於零。與此同時,STH 承擔了絕大多數市場損失,因為新需求在接近當地和全球價格高峰時購買代幣。

目前,LTH 持有的損失供應量僅為0.3%,而隨後的利潤佔供應量的85% 以上。

成長空間

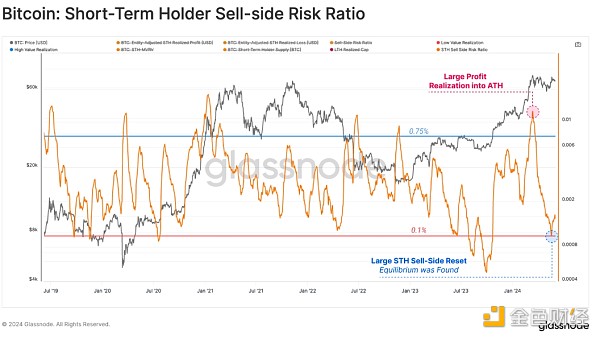

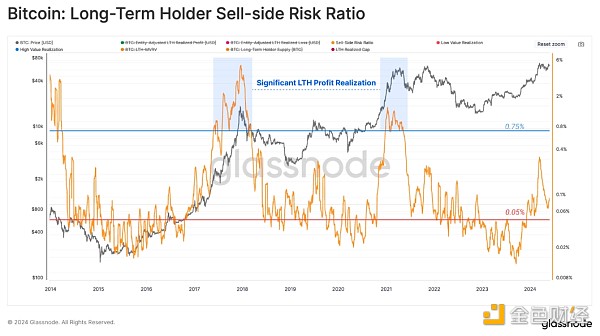

我們可以透過分析長期和短期持有者的消費行為來調查他們的活動。為此,我們可以利用賣方風險比率,該比率評估投資者鎖定的利潤加損失的絕對值與資產規模(以實際市值衡量)的關係。我們可以在以下框架下考慮這項指標:

-

高值表示投資者在花費代幣時,相對於其成本基礎而言,獲利或虧損較大。這種情況表明市場可能需要重新找到平衡,並且通常會在價格波動較大的情況下出現。

-

低值表示大多數代幣的花費相對接近其損益平衡成本基礎,顯示已達到一定程度的平衡。這種情況通常表示當前價格範圍內的「盈虧」已經耗盡,通常描述低波動環境。

值得注意的是,STH 群體的獲利和虧損都出現了重置,表明在最近的橫向價格盤整期間已經建立了一定程度的平衡。

對於長期持有者群體而言,隨著獲利回吐,他們的賣方風險比率顯著上升,直至達到73,000 美元的ATH。

然而,從歷史角度來看,他們的賣方風險比率與先前的ATH 突破相比仍處於較低水準。這意味著LTH 群體獲利的相對幅度相對於先前的市場週期較小。這可能表明該群體正在等待更高的價格,然後再加大其分配壓力。

總結

經過數月的價格盤整後,市場投機的曙光似乎正在回歸。新買家和單週期投資者主要持有未實現利潤。這項觀察結果得到了以下事實的支持:只有0.03% 的長期持有者處於虧損狀態,這是牛市早期階段的典型特徵。

在過去2 個月中,長期和短期持有者的賣方風險比率已重置並恢復到平衡狀態。這表明,在這個價格範圍內可能獲得的大部分利潤和損失已經實現,並暗示近期大幅波動的風險增加。