作者:VanEck

編譯:Felix, PANews

VanEck預計現貨以太坊ETF即將獲准在美國證券交易所交易。這項批准將使金融顧問和機構投資者能夠在合規託管人的保障下持有以太坊,並從ETF的定價和流動性優勢中受益。作為回應,VanEck更新了財務模型,重新評估了ETH。 VanEck也對ETH在傳統60/40投資組合中如何與BTC互動進行了一系列定量分析,重點關注了風險和回報之間的權衡。

(PANews附註:VanEck持有ETH及BTC;60/40投資組合,即標普500指數股票佔60%及10年期美國公債佔40%)

本文的要點如下:

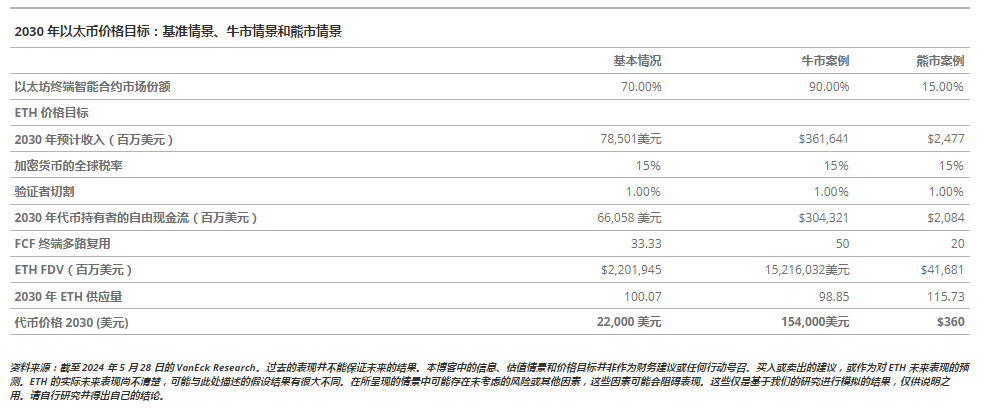

- 在對企業家強大價值主張的驅動下,以太坊網路可能會繼續從傳統金融市場參與者以及越來越多的大型科技公司快速擴大市場份額。如果以太坊在保持其在智慧合約平台中的主導地位的同時做到了這一點,VanEck認為到2030年,ETH將漲至2.2萬美元。

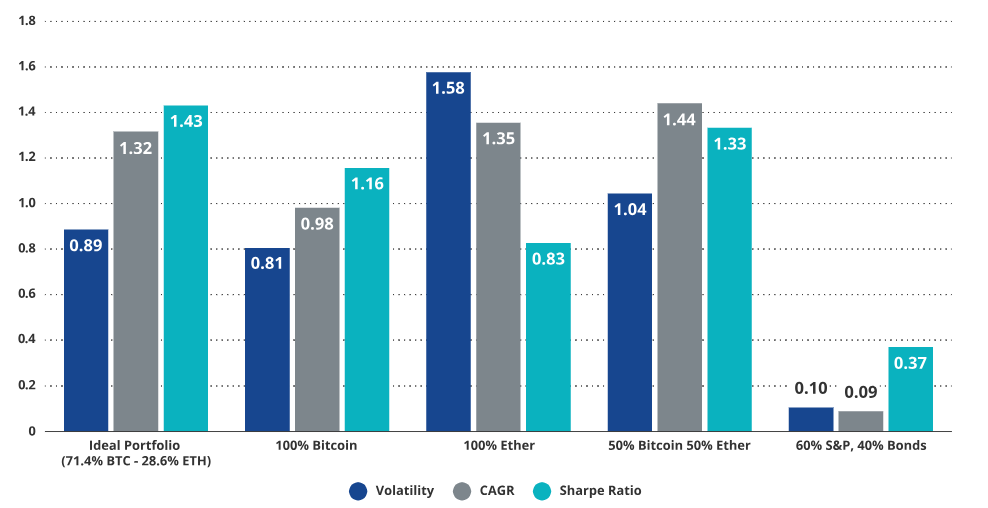

- 在傳統的60/40投資組合中添加適量的加密貨幣(最多6%)可以大幅提高投資組合的夏普比率,而對回撤的影響相對較小。對於純加密投資組合來說,比特幣和以太幣之間接近70/30的分配提供了最佳的風險調整回報。

以太坊的投資評估

以太坊的原生代幣Ether(ETH)是一種新型資產,向投資者提供了一個高成長、互聯網原生的商業系統,該系統有可能顛覆現有的金融業務和谷歌、蘋果等大型科技平台。以太坊是一個成功的數位經濟體,每月活躍用戶約2000萬,過去一年結算價值約4兆美元,並促成了5.5兆美元的穩定幣轉帳。以太幣擁有超過912億美元的穩定幣、67億美元的代幣化鏈下資產和3,080億美元的數位資產。以太坊系統的核心資產是代幣ETH,VanEck認為到2030年其價格將達到2.2萬美元,與今天的ETH價格相比,總回報率為487%,複合年增長率(CAGR)為37.8%。

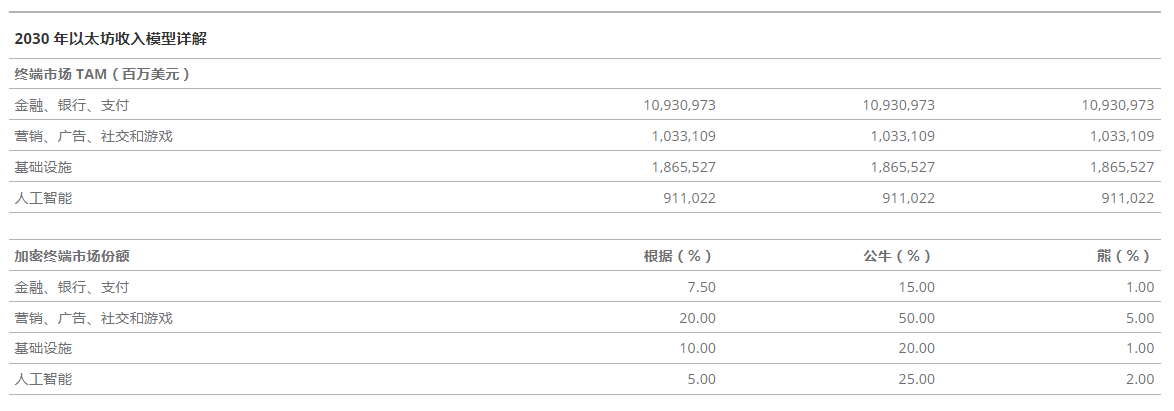

VanEck根據以太坊產生的660億美元自由現金流預測2030年ETH的估值。 VanEck估計這些現金流的估值倍數為33倍。由於以太坊是一個應用程式平台,VanEck透過估計區塊鏈應用程式將顛覆的商業領域的市場規模來估值。根據以下垂直行業的年收入,估計總潛在市場(TAM)為15兆美元:

- 金融、銀行與支付(FBP):10.9兆美元

- 行銷、廣告、社群和遊戲(MASG):1.1 兆美元

- 基礎設施(I):1.8兆美元

- 人工智慧(AI):1.4兆美元

根據TAM數據,VanEck利用以太坊等區塊鏈對這些收入的市場佔有率進行了估計。 FBP、MASG、I和AI的滲透率分別為7.5%、20%、10%和5%(圖6)。之後,預測在以太坊上建立的加密應用程式的份額,預估是70%。然後估計以太坊將向應用程式使用者收取的費用,VanEck計算出這個比例將是5-10%。 VanEck最近從2023年春季開始更新了ETH模型,增加了AI終端市場,以反映以太坊在該領域的巨大潛力。對先前模型的其他有影響的調整是增加了ETH銷毀,更大的終端市場佔有率,以及更高的潛在經濟活動採用率。根據基本面、最近的創新以及美國政治的變化,VanEck認為這些調整是合理的。

圖1:

圖2:

VanEck相信ETH是一種革命性的資產,在非加密金融領域幾乎沒有可比性。 ETH可以被認為是“數位石油”,因為它是透過參與以太坊上的活動來消耗的。 ETH也可以被視為“可編程貨幣”,因為ETH和其他以太坊資產的金融化可以在以太坊區塊鏈上自動發生,無需任何中介或審查。此外,VanEck認為ETH是一種“收益商品”,因為可以透過非託管方式質押給驗證者來賺取收益。最後,ETH可以被視為“互聯網儲備貨幣”,因為ETH是為價值1兆美元的以太坊生態系統、50多個連接區塊鏈中的所有活動和大多數數位資產定價的基礎資產。

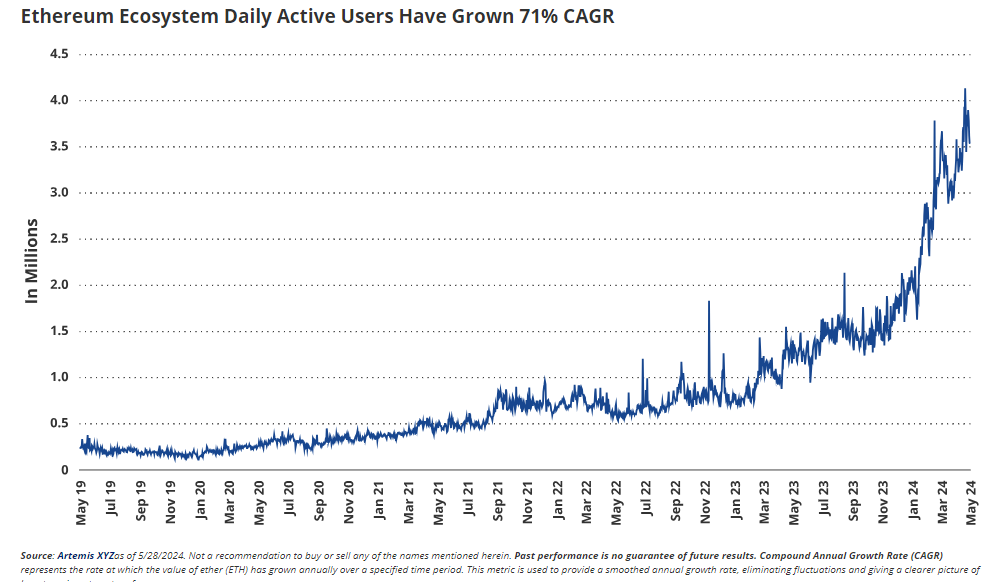

圖3:以太坊生態日活用戶年複合成長率達71%

無論歸類為哪種類型,ETH都受益於以太坊區塊鏈日益增長的使用。以太坊是一個充滿活力的經濟平台,可以被視為“數位商城”,其用戶數增長了約1500% ,自2019年以來,收入以161%的複合年增長率飆升。在過去一年中,以太幣創造了34億美元的收入,這筆收入直接歸ETH持有者所有。由於必須購買ETH才能使用以太坊,因此所有ETH持有者都受益於需求驅動的資金流入。此外,約80%的ETH收入用於回購和「銷毀」流通中的ETH。這類似於不可逆的股票回購。

在過去的六個月裡,價值15.8億美元的54.1萬枚ETH被銷毀,佔總供應量的0.4%。因此,由於用戶驅動的ETH購買和供應量的銷毀,ETH持有者從以太坊活動中獲得了雙重利益。 ETH用戶還可以獲得ETH的收益率,以ETH為單位,每年約為3.5%。這是透過將ETH「質押」給驗證者來完成的,為驗證者提供運行以太坊網路所需的抵押品。

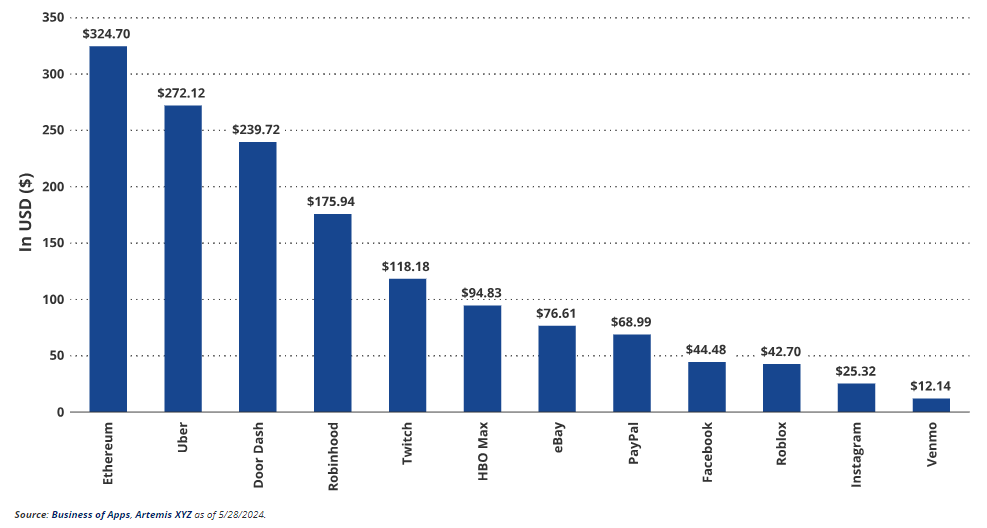

圖4:以太坊用戶平均收入超過了大多數Web2企業

與Web2應用程式相比,以太坊(34億美元)產生的收入超過Etsy(27億美元)、Twitch(26億美元)和Roblox (27億美元)。以太坊(2000萬)的月活躍用戶比Instacart(1400萬)、Robinhood(1060萬)和Vrbo(1750萬)還多。此外,以太坊的平均每月活躍用戶年收入為172美元,比Apple Music(100 美元)、Netflix(142美元)和Instagram(25美元)多。儘管將以太幣歸類為類似Apple App Store或Google Play的平台業務。然而,以太坊比Web2平台有巨大的優勢,因為以太坊為用戶和應用程式降低了成本。

以太坊最吸引人的是為企業和用戶節省潛在成本。蘋果和谷歌拿走了託管應用程式收入的30%左右,而以太坊目前拿走了大約24%(非DeFi應用程式為14%)。此外,隨著活動轉向成本較低的以太坊Layer2,以太幣的費率將在未來18個月內下降到5-10%。從付款角度來看,信用卡處理商和其他付款應用程式(如PayPal)會從所有付款中抽取1.94% (商業交易為2.9%),而Visa收取1.79-2.43%或更多。相比之下,在以太坊上,用戶只需為簡單轉帳支付約0.001%的費用,這還不到目前領先的支付應用程式的千分之一。

與Facebook等以數據為中心的社交網路平台相比,以太坊可以為創業家提供更強大、更有利可圖的應用程式。以太坊允許應用程式使用無需許可的部署環境和開源資料自由互連和創新。任何人都可以創建應用程式並獲取重要數據,包括鏈上的所有用戶活動,就像Visa免費提供客戶支付數據一樣。例如,社群媒體應用程式Farcaster目前每月活用戶的收入為75.5美元,而Facebook的收入約為44美元。值得注意的是,Facebook用戶每天在這款應用程式上的平均停留時間為31分鐘,而Farcaster用戶則為350分鐘。

以太坊的屬性導致大金融、大科技和大數據賺取的部分利潤可以以消費者福利的形式轉移給用戶。隨著越來越多的數據公開,越來越多的商業活動脫離昂貴的封閉金融管道,傳統商業護城河將被“侵蝕”,圍繞開源低利潤經濟的潛在業務形成。消費者和應用程式建構者將遷移到以太坊,因為其比當前的主流平台更便宜,提供的價值更高。相信在未來5-10年內,7%-20%的Web2/大金融業務收入(數萬億美元)可以被以太坊等系統吸收,並且大部分收入會返還給用戶和應用程式建構者。此外,以太坊獨特的所有權屬性允許在社交媒體和遊戲應用程式上實現無審查。如果政府對資訊的審查繼續加強,這些功能將變得越來越有價值。

此外,有充分的理由相信,像以太坊這樣的區塊鏈將成為人工智慧應用程式的重要後端基礎設施。人工智慧代理和人工智慧代理經濟的激增將要求不受限制的價值轉移以及明確的數據/模型來源。這些獨特的屬性在區塊鏈上可用,避開了現有的技術基礎設施。估計到2030年,加密貨幣和人工智慧的潛在收入總額或將達到9,110億美元,其中開源人工智慧應用程式和基礎設施的收入為455億美元,其中12億美元的收入可能直接流向ETH持有者。

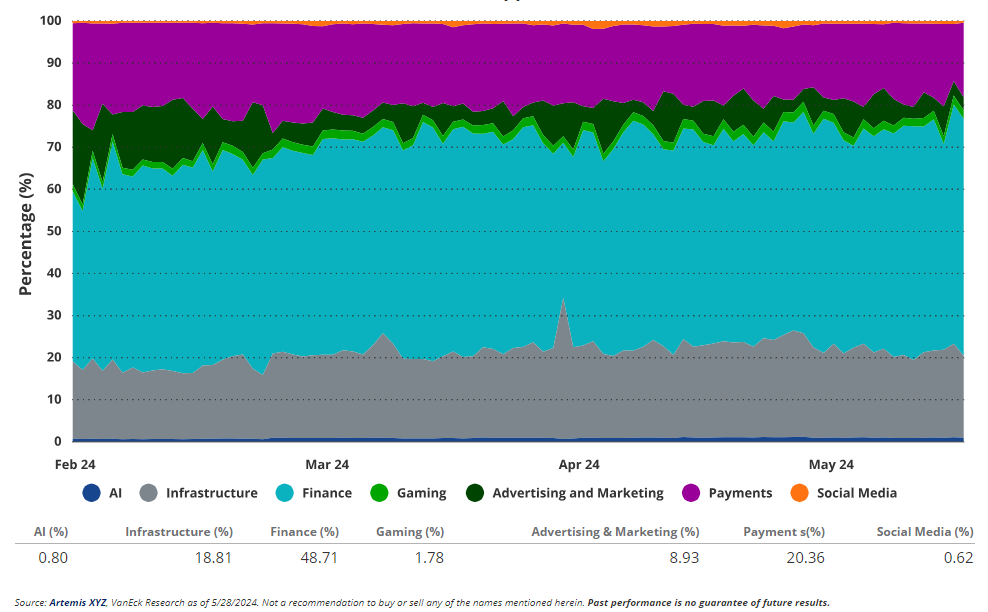

目前,以太坊上的大部分活動都是金融活動。去中心化交易所和「銀行」協議佔以太坊收入的49%,而簡單的價值轉移佔20%。這些收入屬於金融、銀行和支付(FGP)。同時,基礎設施佔據了第二大份額,約為19%。最後,將與社群媒體和NFT相關的活動分類為行銷、廣告、社群媒體和遊戲(MASG)類別。 MASG貢獻了其中11%的營收。目前,人工智慧在為以太坊創造收入方面發揮的作用非常小。

上述終端市場活動所產生的收入是以太坊的收入項目。其中包括交易費用、Layer2結算、MEV和安全即服務。交易費是用戶在以太坊上參與應用程式或轉移價值而支付的費用。 Layer2結算是以太坊Layer2區塊鏈向以太坊支付「結算」交易特權的收入。 MEV是用戶為交易區塊的訂單權付費而產生的收入。在過去的一年裡,約72%的以太坊收入來自交易,MEV約佔19%,L2結算約佔9%,而安全即服務尚未正式推出。

由於VanEck認為以太坊最強大的價值主張是金融,VanEck預計到2030年,以太坊71%的收入將來自金融業務(FGP)。由於實驗和以太坊開源金融和數據系統的好處,相信MASG將成長到17%,這將略微取代基礎設施,後者將提供8%的收入。整體而言,人工智慧將佔以太坊收入的2%。然而,如果去中心化的人工智慧軟體顯示出其巨大的潛力,預計人工智慧的收入貢獻將大幅成長。

從收入項目的角度來看,估計單一主網交易只佔收入的1.5%。在主網上捆綁交易的Layer2結算將大幅增加到收入的76%。這是因為預計大多數活動將發生在以太坊Layer2上,但這些交易的大部分價值將歸於以太坊。同時,MEV佔收益的18%,而安全即服務將佔以太坊收入的4.5%。

圖5:以太坊收入主要來自金融應用

圖6:

比特幣和以太幣:最佳投資組合配置

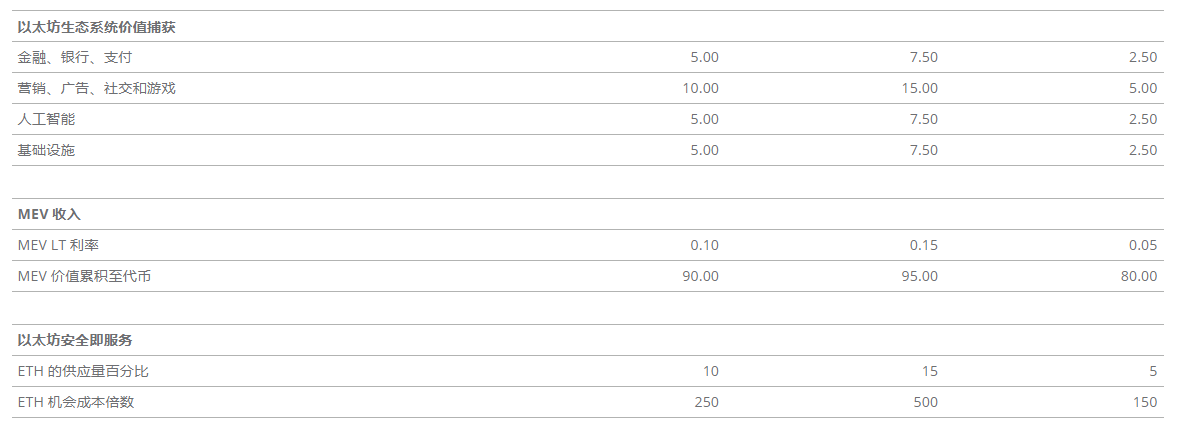

VanEck進行了一項研究,以評估將BTC和ETH納入傳統60/40投資組合的影響,研究時間為2015年1月9日至24年4月30日。分析透過五個主要部分進行:

- 傳統60/40投資組合中的最佳配置:評估了BTC和ETH在60%股票和40%債券投資組合中的理想權重,將最大組合配置限制在6%。這是使用169個樣本投資組合進行的,其中增加了加密貨幣敞口。

- 回撤和夏普比率分析:VanEck研究了16個代表性投資組合子集的回撤和夏普比率。在傳統的60/40投資組合中添加適量的加密貨幣(最多6%)可以顯著提高投資組合的夏普比率,而對回撤的影響相對較小。對於具有高風險承受能力的投資者(年化波動率最高約為20%),在最多20%的配置中,持續改善了整個投資組合的風險/回報。在BTC和ETH之間,VanEck認為大約70/30的權重可以提供最佳的風險調整回報。

- 純加密貨幣投資組合中BTC和ETH的最佳配置:VanEck分析了僅由這兩種加密貨幣組成的投資組合中BTC和ETH權重,旨在最大化夏普比率並得出理想的BTC/ETH權重。

- 使用最佳加密投資組合的效率前沿:VanEck研究了理想BTC/ETH投資組合的最佳權重,以在給定各種波動水平的情況下最大化回報,以說明在將加密貨幣添加到60/40時有效邊界的一部分(具有合理的波動水平)。

(PANews註:效率前緣指總風險相同時,相對上可獲得最高的預期報酬率的投資組合)

- 效率前沿結果的時間依賴性:VanEck考慮了不同起點對研究結果的影響。研究表明,在每個時間段內,更大的加密資產配置有助於投資組合的風險調整回報。

1. 傳統60/40投資組合中的最優配置

主要目標是在傳統的60/40投資組合中確定BTC和ETH的最佳配置,限制在最多6%的加密貨幣組合權重。分析涉及創建169個模型投資組合,其中加密貨幣敞口逐漸增加(BTC和ETH分別最高為3%)。

結果表明,3%的比特幣和3%的以太幣(加上57%的標準普爾500指數和37%的美國債券)的投資組合實現了最高的單位風險回報(標準差)。換句話說,在維持6%的保守整體配置的同時,對加密貨幣的最大允許配置實現了最高的風險調整報酬。

傳統60/40投資組合中BTC/ETH的最佳配置,以獲得風險調整後的回報

(2015年9月1日- 2024年4月30日)

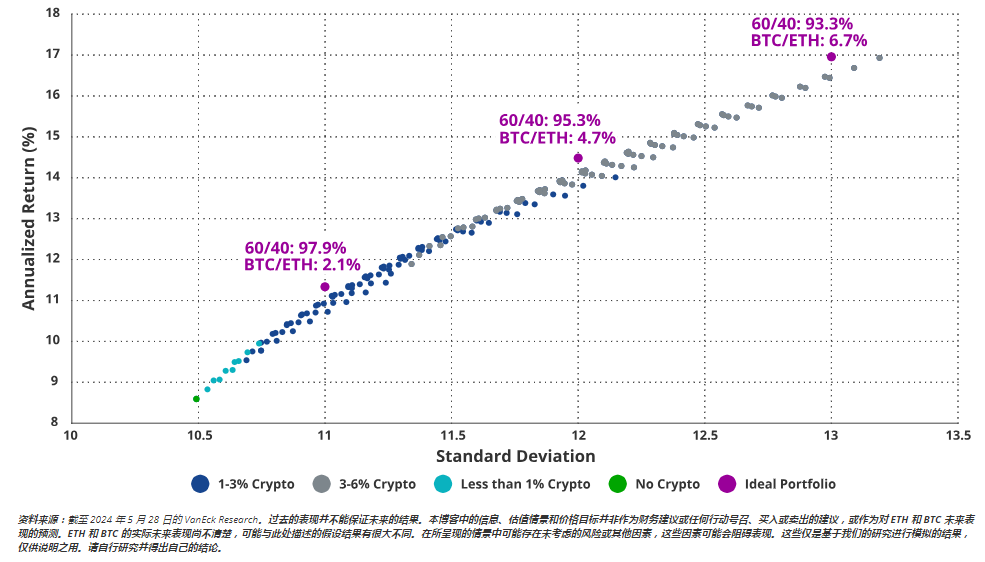

2. 回撤和夏普比率分析

為了評估風險與回報,VanEck分析了16個代表性的60/40投資組合,其中加密貨幣配置逐漸增加,最高不超過6%。主要發現如下:

- 夏普比率提高:隨著加密貨幣配置的增加,投資組合夏普比率顯著提高。

- 對回撤的影響最小:最大回撤只略微增加,因此更高的加密貨幣配置對於許多投資者來說具有一定的吸引力。

最大回撤和夏普比率的數據顯示,6%的加密貨幣配置導致夏普比率幾乎是60/40投資組合的兩倍,而回撤僅略有增加。這強調了在傳統投資組合中添加BTC和ETH非常有利。

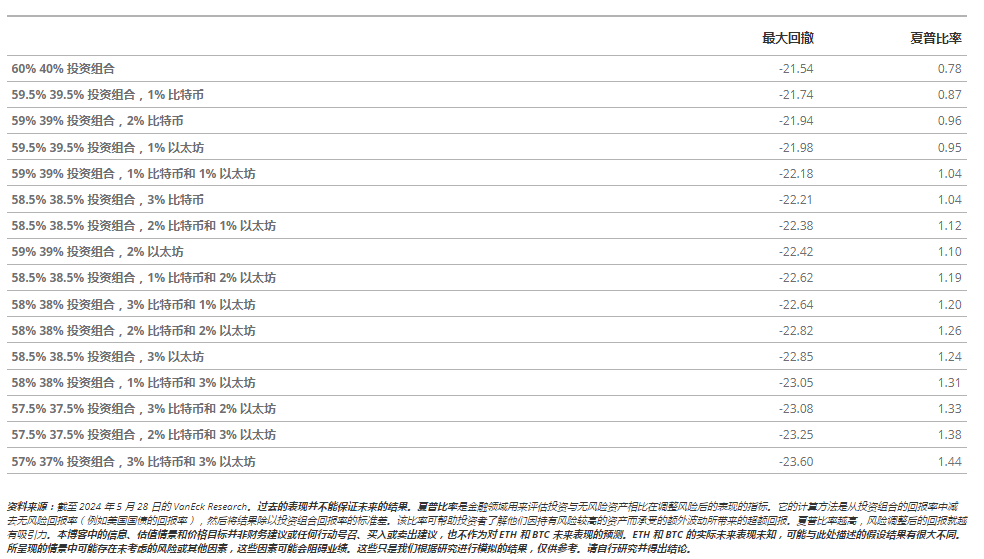

3. 純加密投資組合中BTC和ETH的最佳分配

VanEck測試了每種可能的權重組合,以確定最大化夏普比率的最佳組合。分析顯示,理想的配置是71.4%的比特幣和28.6%的以太幣。這種配置產生了最高的夏普比率。 50%的BTC和50%的ETH的配置也顯示出巨大的優勢。

各種BTC-ETH投資組合配置的比較指標4. 包含加密貨幣時的效率前沿

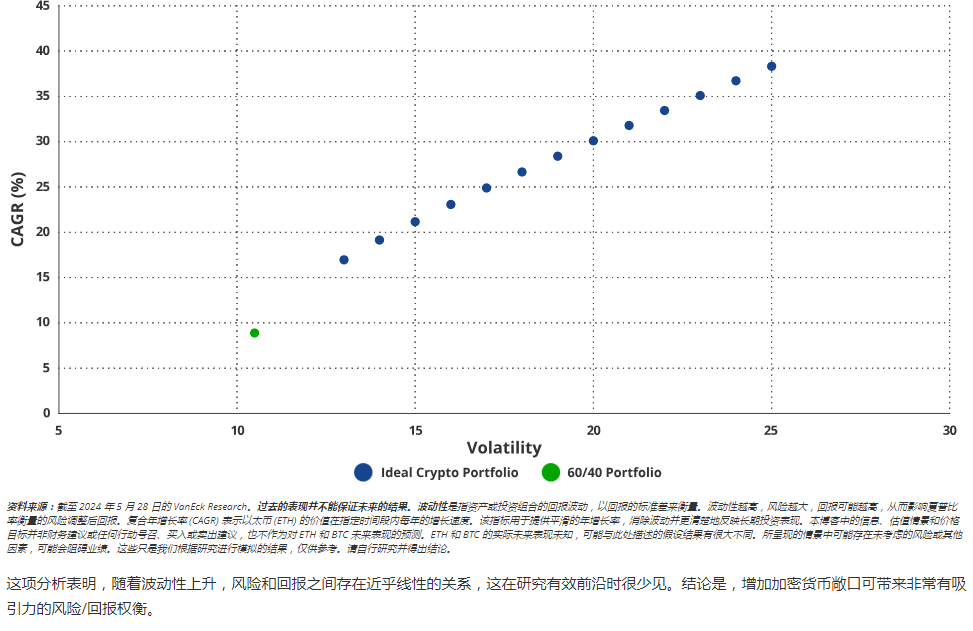

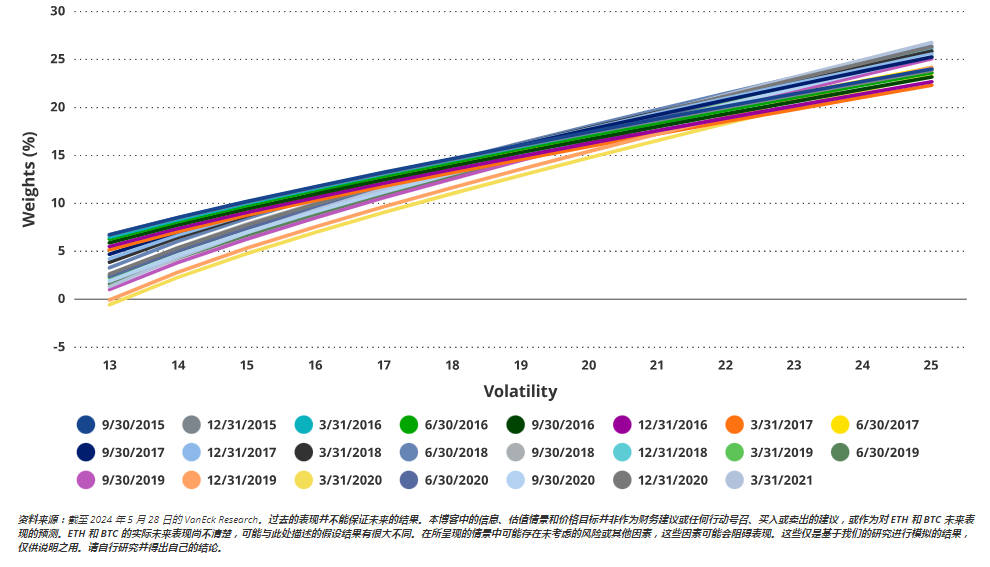

為了在不受約束的情況下實現對加密貨幣的最佳配置,同時保持合理的波動性,VanEck研究了理想加密貨幣投資組合(28.6% ETH和71.4% BTC)的最佳權重,將其添加到傳統的60/40投資組合中。所得的分佈圖表明,將最佳加密投資組合納入傳統的60/40投資組合可以顯著提高不同風險程度的回報。

數位資產的額外波動有助於整體回報

這項分析揭示了隨著波動性上升,風險與報酬之間存在著一種近乎線性的關係。結論是,增加的加密風險敞口導致了非常有吸引力的風險/回報。

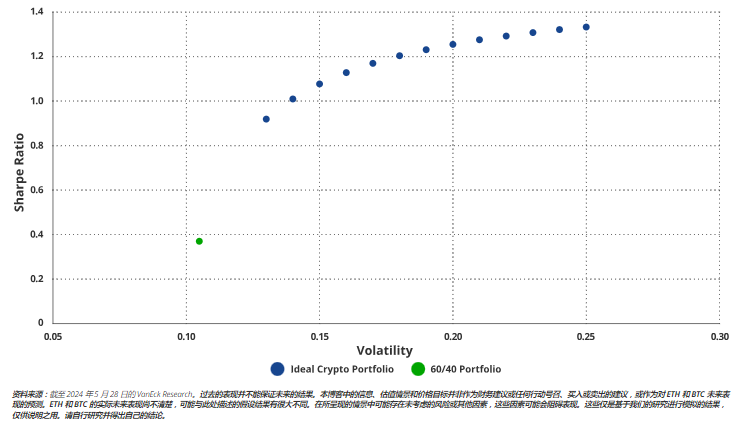

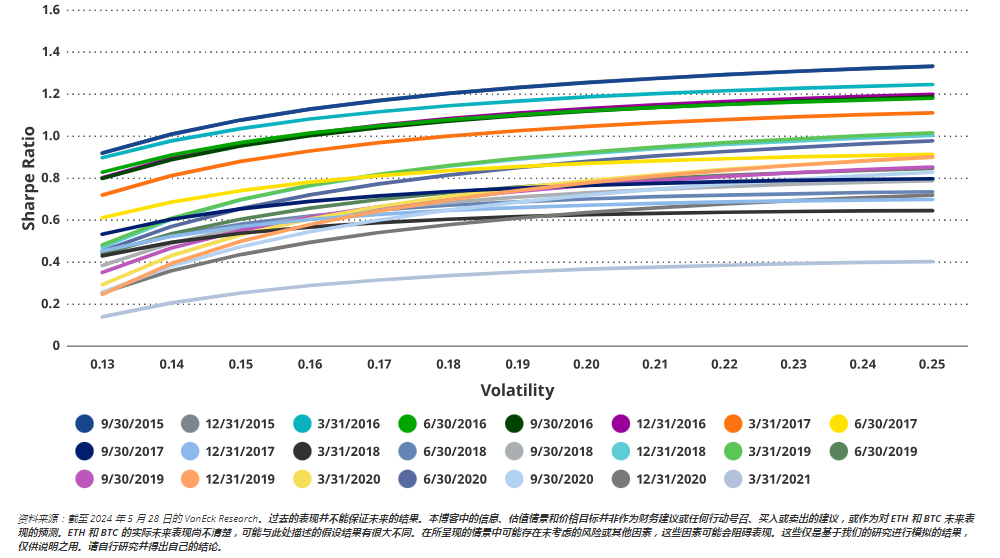

混合投資組合的夏普比率其波動率穩定在22% 5. 效率前沿結果的時間依賴性

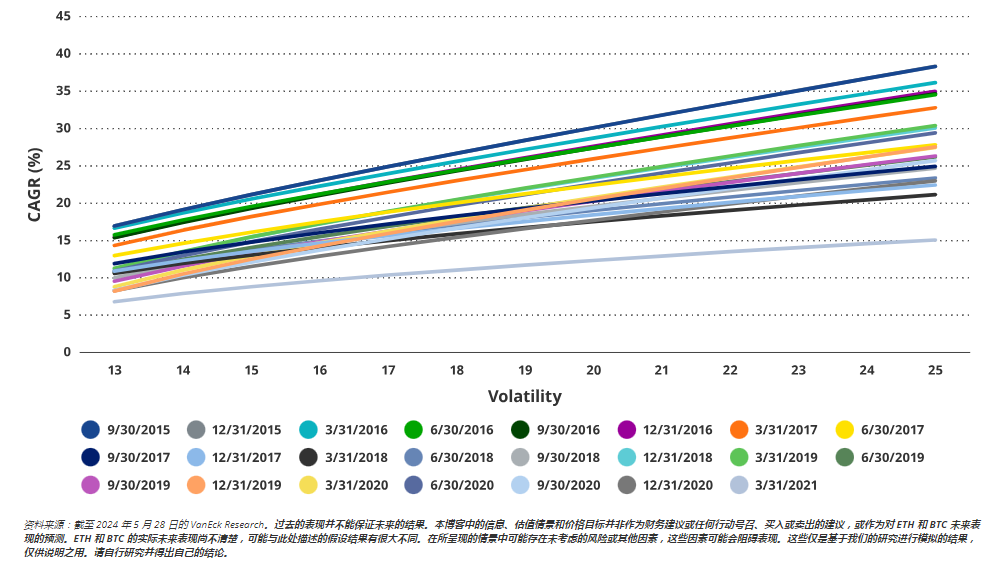

為了確定不同時段是否會影響理想加密貨幣和60/40投資組合的風險/回報狀況,VanEck重複了4次分析,重複將起點向前移動1個季度,產生23組結果。其發現是:

- 隨著所有時間內風險的增加,理想的加密貨幣投資組合的最佳權重也增加。

- 更高的加密分配在所有時間段內實現更高的複合年增長率。

- 夏普比率通常隨著波動性和加密貨幣配置的增加而增加。

以太幣投資風險

雖然ETH擁有超過4000億美元的市值,被認為是一個成熟的智慧合約平台,但重要的是要注意,投資ETH存在重大風險。

依賴投機

- 目前,以太坊的生態系統嚴重依賴投機來創造收入。如果整體風險偏好下降,ETH可能會表現出比標普500指數或那斯達克指數顯著下降的beta。

監理風險

- 此風險取決於監管。 ETH或其生態系內的許多資產可能被歸類為證券。這可能導致許多以太生態項目必須向SEC註冊,否則將面臨嚴重的法律後果。

- 大型金融公司都擁有許多遊說團體,以及被任命為全球大多數政府最高職位的前員工。這些前員工可以建立監管護城河,以阻止像以太坊這樣的破壞者。

利率風險

- 作為一種高風險資產,與其他資產類別相比,升息或其他限制全球流動性風險可能會對ETH的估值產生巨大影響。

競爭

- 新興的智慧合約平台領域競爭異常激烈。儘管以太坊遙遙領先,但Solana和Sui等高效能區塊鏈具有一些技術優勢,並專注於業務開發和用戶體驗。長遠來看,有可能挑戰以太坊的主導地位。

金融公司的發展

- 以太坊的最大優勢之一是能夠降低金融體系的成本,因為其消除了當前金融體系中許多高成本。如果金融公司採取節省成本的措施,就可以留住使用者群體。

- 現有的金融公司也可以創造與之競爭的區塊鏈智慧合約平台,從而削弱以太坊的長期潛力。

地緣政治

- 貨幣控制是政府權力最重要的領域。地緣政治事件,例如重大區域戰爭或地緣政治緊張局勢加劇,可能促使世界各國政府壓制非主權金融體系和貨幣形式。

結論

本文清楚證明,在傳統的60/40投資組合中添加適度的加密貨幣(最高6%)可以大幅提高投資組合的夏普比率,而對回撤的影響相對較小。對於純加密投資組合來說,比特幣和以太幣之間70/30的分配提供了最佳的風險調整回報。

投資者應考慮個人的風險承受能力,但數據表明,相對於引入的增量風險,比特幣和ETH的均衡納入可以在回報增強方面提供巨大的好處。研究結果凸顯了加密貨幣以可控和可衡量的方式改善投資組合績效的潛力。

相關閱讀:10x Research:為什麼我們看空ETH,看多BTC?