作者:Donovan Choy、Thor、hyphin 來源:onchaintimes 翻譯:善歐巴,金色財經

引言

PoW(工作量證明)和PoS(權益證明)區塊鏈的獲利能力如何?以太坊與Solana相比如何?對投資人來說,區塊鏈獲利能力是否重要? Vitalik如何處理以太坊的Gas費用?

最近,Crypto Twitter一直在圍繞這些問題進行激烈討論。本文嘗試解析Web3中L1估值這一棘手的主題的大局問題。

PoW以太坊的獲利能力

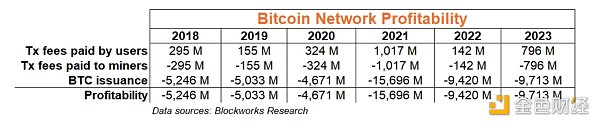

假設我們想確定哪個L1代幣具有最高的上漲潛力。研究的第一步是了解區塊鏈的基礎獲利能力。因此,如果你問華爾街分析師區塊鏈的獲利能力,他們可能會這樣計算:

收入(總交易費用) – 費用(總代幣發行) = 利潤

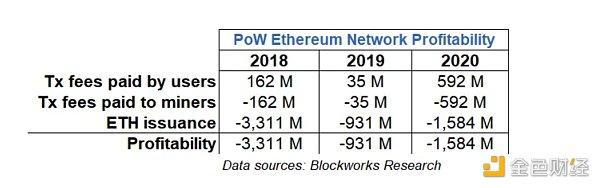

應用於PoW以太坊時:

結論很簡單:以太坊PoW是不獲利的,其商業模式根本上是破碎的。 100%的交易費用都支付給礦工,因此以太坊沒有收入。更糟的是,為激勵區塊鏈驗證而發行的ETH非常高,使得鏈條深度虧損。當然,我們事後知道ETH的價格上漲了,但那些年的價格上漲純粹來自於投機熱潮的推動,而不是內在因素。

EIP-1559和合併更新後的情況

今天在2024年,對上述簡單分析有兩大批評。第一個批評指出,自PoW以來發生了許多變化,而第二個則提出了更主觀的結構性論點(在下一部分詳細討論)。

發生了什麼變化?

1.自2021年8月EIP-1559以來,以太坊Gas費用分為基礎費和優先費。基礎費被銷毀,這使得ETH更稀缺,從而增加了ETH的價值,因此「實際」價值被低估了。優先費用則作為小費支付給驗證者。

2.自2022年9月合併以來,轉向PoS,代幣發行量大幅減少。

3.自Flashbot的MEV-Boost軟體發布以來,PoS以太坊的驗證者透過用戶的區塊包含支付額外費用,因此收入被低估了。

總之,有四個變數影響以太坊網路的獲利能力:

-

基礎費(被銷毀)

-

優先費(支付給驗證者)

-

MEV(支付給驗證者)

-

ETH發行/通貨膨脹(支付給驗證者)

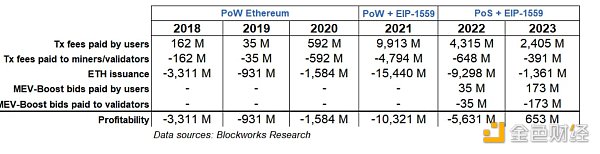

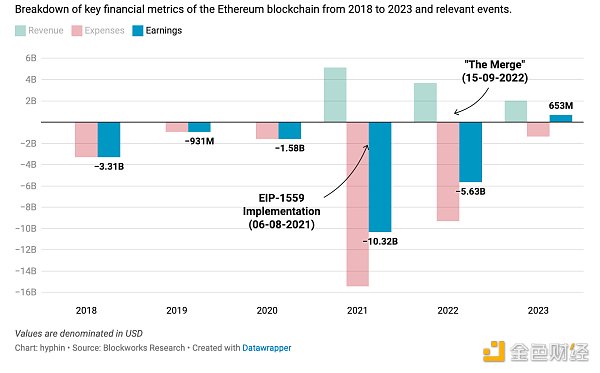

當我們更新上表:

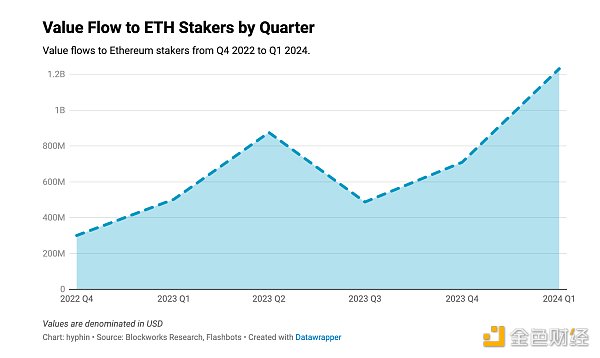

以年份計算的以太坊財務指標

-

自EIP-1559以來,部分網路交易費用被銷毀,如用戶支付的費用減去支付給驗證者的部分所示。

-

2023年是網路「獲利」的第一個完整年份,這主要歸功於向PoS的轉變。

-

MEV支付全額支付給驗證者,因此ETH持有者沒有看到這部分收入。

結論:以太坊PoW過去是深度虧損的,其商業模式從根本上是破碎的。但由於EIP-1559更有效的Gas定價和自合併以來大幅減少的代幣發行,以太坊今天運行著一個盈利的業務。

請注意,PoW礦工/PoS驗證者也會在電力和硬體上花費資金,但這裡忽略了這些外部成本,因為這是驗證者承擔的成本,而不是「網路」的成本。自2024年3月以來,blob費用也是L2 rollup支付給以太坊的收入項目,但這相對較小,因此也被忽略了。

代幣發行算是成本嗎?

第二個批評認為將代幣發行視為成本完全是錯誤的。這個論點由Jon Charbonneau、Kyle Samani和特別是Anatoly等知名人士提出,尤其是在最近與Justin Drake在Bankless的辯論中。

將代幣發行視為成本意味著代幣持有者被稀釋——就像聯邦儲備透過其印鈔機稀釋你的美元儲蓄一樣。但事實並非如此,因為用戶有權透過在Lido等流動性質押平台上質押來獲得網路的通貨膨脹代幣發行。此外,ETH質押者還賺取優先費和MEV付款。

如果你認同這種思路,那麼你會問自己這個問題:透過在流動性質押平台上質押,ETH的實際收益是淨正的。作為ETH持有者,我為什麼要關心以太坊是否“盈利”,因為我可以輕鬆獲得這筆現金流?

考慮一個思想實驗,如果央行印鈔的所有資金同時均等地分配給每個公民,那麼沒有人會變得更糟或更好。基尼係數沒有變化,每個人的法定持有量名義上更高,但相同數量的實際價值追逐相同數量的商品和服務。當然,這在現實世界中是不可能的。當印鈔機瘋狂印鈔票時,新增的貨幣供應在不同時間到達經濟中的不同參與者,從而使最早接收新增貨幣供應的人受益(稱為康特隆效應)。但這正是PoS區塊鏈經濟中發生的事情。

因此,就像痴迷於“美國經濟的盈利能力”是毫無意義的一樣,當每個人都同樣從央行的印鈔機中獲得相同的現金流時,關注以太坊區塊鏈的“盈利能力”也是毫無意義的。

這還不是結束。如果這種分析的邏輯是正確的,而代幣發行不是成本,那麼這意味著非質押者實際上正在被稀釋,因為他們沒有收到代幣發行。

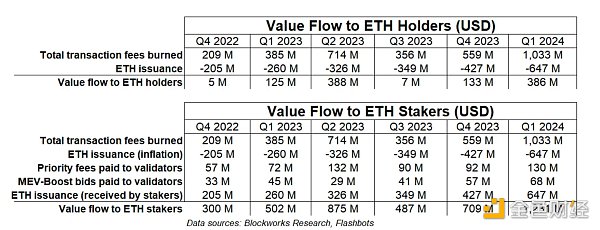

關鍵的分析問題是:ETH持有者和ETH質押者的價值流動有什麼不同?

這裡有幾點要注意:

-

優先費用、MEV支付和ETH發行現在都從「成本」變成了「收入」項目。

-

ETH持有者由於EIP-1559的燃燒和向PoS的轉變仍然是淨正的。但ETH質押者透過對網路驗證的貢獻獲得了更大份額的價值。

-

質押者這裡的一個可忽略的成本項目是Lido的約10%的佣金率。

總之,一個「無獲利」的區塊鏈看起來很糟糕,但質押者從價值流動中仍然是淨正的。傳統金融中的簡單收入-成本=利潤框架是有意義的,因為股東對股息支付或資產有法律索賠。但股票與L1代幣不同,因此「區塊鏈獲利能力」的宏觀經濟觀點不那麼相關。

Solana 網路的獲利能力與價值流動

現在讓我們來看看Solana。

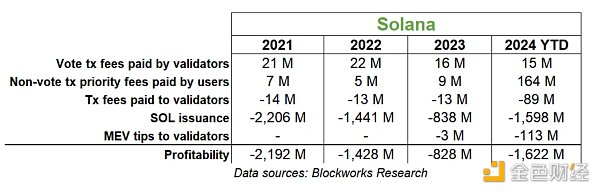

- Solana 的交易費用模型將費用分為投票交易和非投票交易。投票交易由驗證者提交,用於網路共識的投票簽名,而非投票交易是追蹤網路活動的主要指標,因為它涉及不同Solana 帳戶/智能合約之間的SOL 轉移。兩者都在此作為收入項目計算。

-

從網路的角度來看,Solana 是深度虧損的。

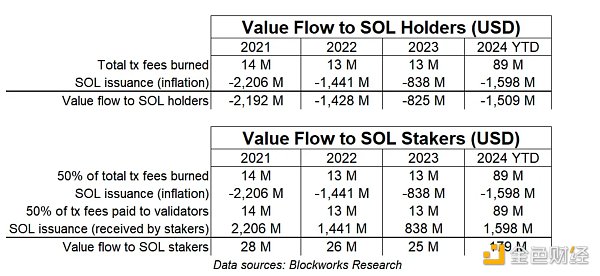

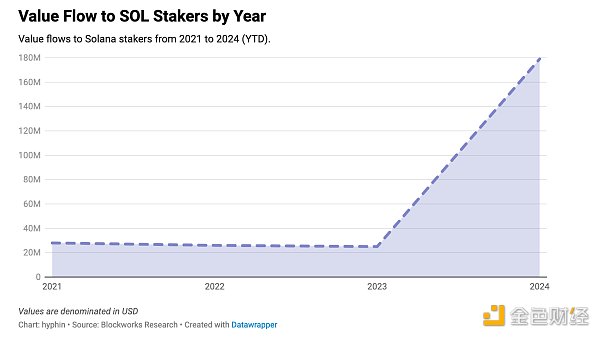

然而,Solana 的支持者通常認為,上述估值模型是無關緊要的,因為SOL 持有者可以透過質押來獲得網路發行。因此,讓我們看看SOL 持有者與質押者的價值流動:

-

正如預期的那樣,持有者的價值流動是深度負面的,因為SOL 持有者被網路發行大量稀釋。但SOL 質押者是淨正的,因為他們接收網路發行。

-

由於Solana 超低的Gas費,網路面臨先到先得原則垃圾交易的逆向激勵問題。為緩解這個問題,Solana 開發者為用戶提供了支付優先費用的選項,50%支付給區塊建構者(稱為「領導者」),另50%被銷毀。由於SOL 質押者從中獲益,這兩者都作為收入項目。值得注意的是,截至一週前,治理已將100% 的優先費用分配給驗證者。

關於PoW 共識的簡要說明

回到最初的觀點,價值累積僅適用於PoS 鏈的L1 代幣。

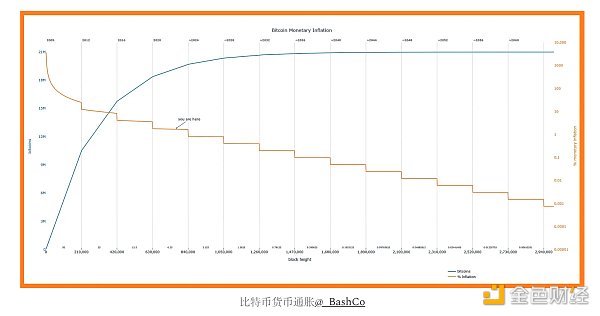

在PoW 鏈(如比特幣或合併前的以太坊)的情況下,由於沒有類似Lido 的平台可以選擇加入以獲得BTC 發行的一部分,因此沒有這種價值累積。 BTC 發行對網路來說是一種直接的成本,就像聯準會印製美元並稀釋任何持有美元的人的實際價值一樣。

更糟的是,100% 的BTC 發行支付給消耗大量電力以提供服務並換取獎勵的礦工。礦工將出售BTC 以支付其營運成本,因此對市場造成賣壓。總之,如果你持有BTC,不僅會因為代幣發行獎勵被稀釋,你的持有量還會受到礦工的顯著賣壓。

這一切都讓比特幣看起來像是一種建立在破碎代幣經濟學基礎上的糟糕數位資產。然而,這一結論是試圖將用於ETH 的相同估值模型應用於BTC。比特幣極端主義者可能會認為這是一個嚴重的分析錯誤,將BTC 和ETH 視為相同類型的資產,而BTC 更像是一種類商品的貨幣資產。

如果是這樣,那麼對BTC 的估值需要一種不同的模型,合理地將其貨幣溢價計入,而不是簡單的收入- 成本= 利潤框架。

結論

無論你站在哪一方,無可否認,在理想的世界中,代幣發行應為零或至少接近零。即使代幣持有者有簡單的方法來逃避稀釋,非質押者仍然存在價值損失,正如Polynya 指出的那樣。所有非質押者都承受著代幣發行的通貨膨脹壓力——包括任何為了安全將其代幣保存在冷錢包中的人,未上鏈的加密投資者,任何將其L1 代幣用於高風險收益DeFi 活動的人等。

以太坊社群的關鍵思想領袖通常站在「代幣發行是成本」爭論的一邊,而其他L1 則站在另一邊。考慮到以太坊開發者為了讓ETH 成為通貨緊縮貨幣而付出的巨大努力,以及圍繞進一步降低ETH 發行量的持續討論,不難理解為何以太坊領導者如此重視將發行視為成本。

另一方面,其他L1 往往有更高的代幣通膨,質押率往往比以太坊高得多,這可能解釋了他們試圖將代幣發行解釋為成本的動機。