6月13日晚間,Arkham發文表示,Curve創辦人Michael Egorov價值近9位數的借貸部位(1.41億美元CRV)已被全部清算,並在Curve的借貸平台Llamalend上共產生超過100萬美元的壞賬。

針對這次清算風波,當天Curve創辦人Michael Egorov在社群媒體發文回應,Curve團隊和本人今天一直在努力解決清算風險問題,正如大眾所知,自己的所有貸款倉位已被清算。

他也補充道,由於自己的持倉規模太大,對市場的影響過大,導致了約1000萬美元的壞賬,不過目前已經償還了93%,剩餘的部分壞賬將很快償還。

至此,這場持續12小時的清算風波似乎已被按上了暫停鍵,CRV幣價也維持在0.28美元上下震盪。

但導致這次CRV借貸倉位大規模清算的原因仍值得深究,且創始人Michael Egorov面對這次清算時的無動於衷,「不補倉、不拯救」的冷靜行為更是讓人意外,以致於社區質疑他是否在透過抵押貸款的方式拋售CRV套現?

1.41億美元CRV被清算或在預料之中

早在2個月以前,創辦人Michael Egorov在藉貸平台的CRV部位就被預警有潛在的清算風險,但是Michael Egorov並沒有採取任何行動,既沒有補倉也沒有歸還所借的穩定幣資產,當這次CRV被清算時並不意外,似乎早已在預料之中。

6月13日早間,數據平台Arkham發文提示,Curve創始人Michael Egorov在5個借貸平台上,抵押的1.41億美元CRV借出9570美元穩定幣(主要是crvUSD)的倉位頭寸,隨著CRV代幣的下跌將面臨被清算的風險。

Arkham指出,如果CRV的價格再下跌約10%,Michael Egorov的這些部位很大可能會開始被清算。

隨後,CRV代幣從0.35美元一路跳水至最低點0.21美元,日內跌幅一度超過40%,創下歷史新低。

Michael Egorov在Inverse、UwU Lend等多個借貸平台的CRV借貸部位全部跌破清算線,開啟清算模式。

6月13日晚間,Arkham發文表示,Michael Egorov地址上的1.41億美元(價值約9位數)借貸部位已被全部清算。

其實,早在2個月前,Michael Egorov的CRV抵押借貸部位就被提示已進入了危險區,面臨著被清算的可能。

4月14日,鏈上數據分析師餘燼就在社群媒體發文表示,隨著市場下跌,CRV價格也跌至0.42美元Michael Egorov的借貸部位也又進入紅線危險區了。

根據監測,Michael在Curve LlamaLend、UwU Lend、Silo及FraxLend等6個借貸平台,使用5個地址共抵押了3.71億枚CRV,借出了9254萬美元的穩定幣,共計有12筆債務。其中,多個部位借貸健康率已下降至1.1附近,根據推測,若CRV價格繼續下跌10%沒有補倉或還款的情況下,將會啟動清算。

當天夜間CRV價格一度跌到0.35美元,早已跌破0.42美元的10%,但奇怪的是Michael Egorov借貸部位並未被清算,而他似乎也沒有做出任何補救措施。

關於為何未被清算,有兩種觀點,一是預言機價格出現滯後,可能未追蹤到清算價格;二是藉貸平台Silo的清算機制是手動清算,不是自動清算,即使價格到了清算線,但是沒有手動執行的話,清算並沒有真實發生。

Michael Egorov似乎很幸運的躲過了4月的清算,部位也沒有受到任何威脅。

不過,面對自己岌岌可危的部位,在過去的兩個月時間內,他並沒有採取任何應對措施。所以當隨著加密市場行情的整體下跌影響,CRV價格再次下跌,Michael Egorov的CRV借貸部位被清算也早在預料之中。

Michael Egorov被質疑是透過借貸形式拋售CRV

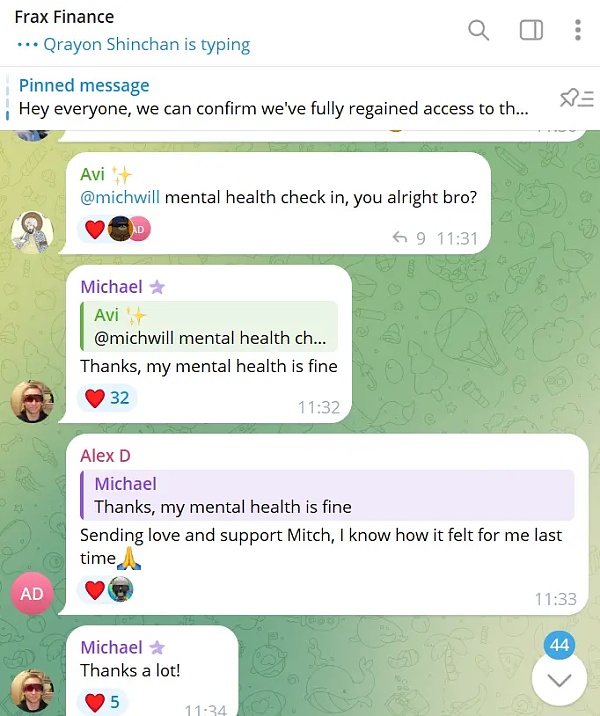

面對CRV這次大規模部位清算,創辦人Michael Egorov的表現更讓人吃驚,他在整個清算過程中沒有任何發聲,甚至無動於衷,既沒有主動補倉也沒有任何補救行動,且在倉位清算發生的6月13日上午,也曾在Frax Finance社區與用戶調侃,表示自己的精神狀態很健康。

在去年8月的CRV清算危機中,Michael Egorov為避免CRV價格下跌導致出現清算,主動補倉並向33位投資者或機構以OTC場外交易的方式出售了1.594億CRV,換取6376萬穩定幣來償還借款,拯救自己的部位。

與上次的火速在各個借貸平台上歸還部分資金,且增加CRV質押物狀態對比,Michael Egorov面對這次1.41億美元CRV倉位清算的表現異常冷靜,既沒有主動在OTC出售CRV來償還借款也沒將之前借出的穩定幣轉移部分回來還款,異常淡定反常。

有用戶質疑,這次清算是不是Michael Egorov預謀已久的套現方式。清算1.41億美元CRV倉位,最終獲得約1億美元穩定幣,且隨著CRV幣價下跌,損失好像不足30%,如果他將1.41億美元CRV直接拋向二級市場,以CRV如今的流動性,損失可能不止30%,還會在背上砸盤罵名。

對於本次CRV倉位清算,以太坊核心開發者eric.eth表示,Curve 創始人並沒有因為CRV被清算而受到“損失”,他從價值1.4 億美元的CRV 倉位中獲得了1 億美元的收益,而在市場上出售會導致相似的價格並引起社區的不滿。

用戶@0x_Kun在評論中表示,如果在二級市場上出售價值1.4億美元的CRV將會出現瘋狂的滑點,Michael Egorov用抵押的方式獲得美元穩定幣,清算雖損失了約30%的抵押品但最終獲得了1億美元。

他補充解釋道,抵押清算對於Michael Egorov是雙贏的套現策略,如果CRV價格上漲,他只需借更多錢,如果價格下跌就會清算,但可以保留所有借來的錢。

Youtube部落客@sassal.eth則用「你本來可以不買豪宅的」留言評論,嘲諷Michael Egorov的這次倉位清算行為與之前套現VC幣買豪宅並無差別。

CRV清算餘波:投資人受損

無論這次CRV清算是有預謀的拋售還是無意的行為,但上億美元的清算規模對加密市場的影響不容小覷,尤其是Curve相關的投資人影響最大,且已經波及了多個借貸。

其中,CRV價格的暴跌也引發了其它藉貸平台上的部位清算,根據Lookonchain數據顯示,有用戶在Fraxlend上被清算了1058萬枚CRV,價值330萬美元。

另外,凡是去年參與「Curve保衛戰」的OG、機構及VC等,如DWF、黃立成在場外OTC以0.4美元買入的CRV代幣,隨著CRV跌至歷史新低,倉位都是處於虧損狀態。

當然面對這場清算風波,也有人支持並獲利。如加密基金NDV聯合創始人、NFT巨鯨Christian表示,從Michael Egorov獲得3000萬枚CRV,以支持Curve和DeFi的未來。據悉,Christian場外買進的CRV約600萬美元,即每枚CRV代幣價格為0.2美元,以如今的0.28美元,帳面浮盈約40%。

自去年3月Curve創辦人被VC機構聯合討伐霸佔VC幣,套現買豪宅後,Curve平台的危機就一件接著一件,同年7月遭遇黑客攻擊,今年4月被提示清算風險,如今1.41億美元CRV倉位被清算等等。

曾一度與Uniswap並駕齊驅的DeFi頭部兩大王炸產品,Curve卻一直在走下坡路,有人將歸結於DeFi賽道的發展困境,但更多人認為Curve是一手好牌被Michael打得稀碎。

根據DeFiLlama數據顯示,6月14日,Curve平台現鎖倉的TVL已降至22.7億美元,與2022年高點的230億美元相比,TVL已縮水至不到原來的十分之一,在DeFi市場的排名也已降至15名外。