劃重點

① 從40000 美元到70000 美元,比特幣現貨ETF 的核准對比特幣價格起到了很好的催化劑作用。而現在,市場正在期待以太坊現貨ETF 的批准和全面交易進一步提振信心。

② 8 支現貨以太坊ETF 的19 b-4 表格已獲得SEC 的批准,預計在幾週後S-1 註冊聲明生效後正式開始交易。貝萊德等傳統資管巨頭的加入有望將以太坊帶入更多傳統投資者的視野。

③ ETF 的成本和流動性、發行機構的背景和聲譽是投資以太坊ETF 的重要考量。當前加密市場正迎來新的創新週期,疊加宏觀轉好、流動性有望進一步釋放的貨幣週期,以及即將到來的美國選舉週期,加密市場有望繼續迎來良好的上漲趨勢。

自美國SEC 於今年初批准比特幣現貨ETF 之後,加密資產作為新興投資類別的合法性得以大大加強。這對全球投資者無疑是重要時刻——我們距離傳統金融和加密資產融合的轉折點已經越來越近。

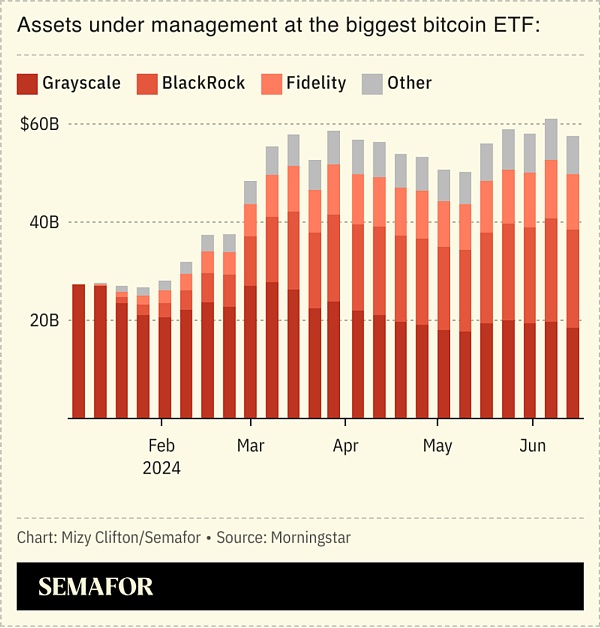

比特幣現貨ETF 推出至今,已吸引各類重要機構投資者的目光。美國州政府投資基金、各大銀行、頭部避險基金、知名資管公司、投資顧問公司、其他商業公司紛紛湧入。目前,美國威斯康辛州政府基金是貝萊德旗下比特幣現貨ETF 的最大持有者之一。

機構投資人大舉入場也對比特幣價格本身起到了很好的催化劑作用(2個月不到漲幅接近70%)。而現在,市場正在期待以太坊現貨ETF 的批准和全面交易進一步提振信心。

作為市值排名第二的加密貨幣,以太坊擁有最廣泛的去中心化應用生態(dApps)。幾週前,美國SEC 正式批准貝萊德、富達、灰階等8 隻現貨以太坊ETF 的19b-4 表格。這個消息不僅引發以太坊價格數小時內上漲超過10%,也為以太坊進一步走向傳統金融市場打開了大門。

雖然仍需S-1 註冊聲明生效後才能正式開始交易,但19b-4 的批准事實上鞏固了以太坊作為數位商品的地位。本文將就加密市場中第二大市值的加密幣種-以太坊的各支現貨ETF 的投資價值、挑選策略及未來展望展開分析。

1. 一年漲幅303%——ETHE

灰階以太坊信託基金ETHE 曾經是美股投資人投資以太坊的最重要工具之一。該基金由數位貨幣集團Digital Currency Group 的子公司灰階基金發行並管理,資產規模一度超過100 億美元。它成立於2017 年12 月,於2019 年7 月上市交易,採用和GBTC 相同的信託結構。

理論上ETHE 價格應該是圍繞以太坊的價格窄幅波動,但實際它的二級價格表現並非完全折市。自2019 年上市以來,它長時間維持對以太坊的正溢價,甚至一度超過1000%。但自2021 年2 月後,ETHE 進入慘淡的折價模式,並在熊市期間持續擴大。

長期折價主要與該產品無法直接贖回有關。此外,套利機會的限制、大型投機者的被迫平倉、機會成本的折現、競爭性產品的衝擊也導致了折價擴大,因此ETHE 過去幾年無法良好地追蹤以太坊價格本身。

但也因為熊市,這種折價反而創造出極佳的抄底機會——相比於過去一年以太坊漲幅接近100%,ETHE 的一年漲幅卻達到了300%。

鑑於多家發行商積極申請以太坊現貨ETF,灰階也積極推動把ETHE 轉換為現貨ETF,此舉可望抹平折價。在可見的未來,ETHE 有望成為美國最大的以太坊現貨ETF 之一,類似GBTC 之於比特幣。

2. 可望正式核准的以太坊現貨ETF

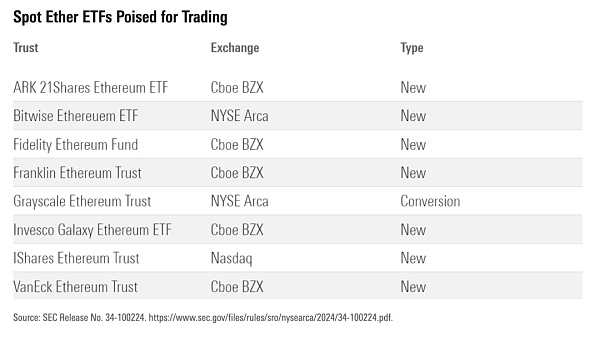

如前所述,8 支現貨以太坊ETF 的19 b-4 表格已獲得SEC 的批准,如下圖所示:

ARK 21Shares 以太坊ETF:由知名基金ARK 方舟基金和數位資產管理公司21Shares 共同申請。需要注意,其實ARK 先前已成功發行以太坊期貨ETF——ARK21Shares Active Ethereum Futures ETF(代號:ARKZ),它主要將資金分配給以太坊期貨產品。

Bitwise 以太坊ETF:Bitwise 已經率先更新以太坊現貨ETF 的S-1 表格,是近期所有ETF 發行商中第一個提交的。它還表示,Pantera Capital 有興趣購買1 億美元該ETF 產品。先前,身為Bitwise 的投資者,Pantera Capital 已經購買2 億美元Bitwise 旗下比特幣現貨ETF(代號:BITB)。

富達以太坊ETF:金融服務巨頭富達投資希望推出持有以太坊加密貨幣的ETF,而這份申請文件恰好是在貝萊德提交自己的以太坊ETF 申請後的第二天發布的。

富蘭克林以太幣ETF:富蘭克林的申請於2024 年初提交。

灰階以太坊ETF:如前文所述,灰階希望將其以太坊信託ETHE 轉換為現貨ETF 產品。

景順銀河以太坊ETF:這個由景順和銀河資本聯合申請的ETF 旨在提供以太坊現貨價格的敞口。

貝萊德iShares 以太坊信託:貝萊德於2023 年底提交申請。該ETF 旨在提供對以太坊的直接投資,並有望提高市場信心。

VanEck 以太坊ETF:作為美國知名資管公司和ETF 巨頭,VanEck 以其先鋒作用而聞名。該公司也積極申請以太坊ETF 產品。

值得注意的是,這些申請反映了主流金融機構對將以太坊整合到傳統投資組合中的重大興趣,而且他們多數和比特幣現貨ETF 類似,找到了Coinbase 作為資產託管人,如下圖所示:

為什麼以太幣現貨ETF 通過沒有使得以太幣迎來持續暴漲?準確來說,它還不算“完全通過”,我們需要明確兩個文件之間的差異:

19b-4 文件用於向SEC 通報允許ETF 在交易所交易的規則變更-例如引入新的產品、修改交易機製或其他相關的交易所政策。一旦提交,SEC 會對這個提案進行審查,並公開徵求公眾意見,然後決定是否批准。

但ETF 上市還需要ETF 發行人獲得SEC 批准的S-1 文件。 S-1 文件並不是最後一步,但它是美SEC 監管下非常關鍵的一步。只有SEC 批准S-1 文件生效,基金管理人才可以繼續準備ETF 的正式上市,包括確定上市日期和進行行銷。

19b-4 通過,代表這事兒有戲;S-1 通過,才算板上釘釘。目前這項流程需要數週到數月時間,所以以太幣價格短時間內不會突飛猛漲。

但是,既然多個現貨以太坊ETF 已在DTCC 網站列出,它們很可能會重演比特幣現貨ETF 的劇本。

3. 以太幣現貨ETF 簡明投資指南

先前在比特幣現貨ETF 的分析文章中,RockFlow 投資團隊給了一些策略,重點在於三個指標:費用、流動性和交易成本。買入並持有的投資者應專注於費用,活躍交易者應特別關注流動性,而所有相關方都應該關注發行人自己的交易成本如何最終影響ETF 業績。

作為普通投資者,如果希望投資以太坊ETF,思路其實也類似。鑑於第一批以太幣現貨ETF 的底層資產相同,最終帶來的收益幾乎不會有差異。因此RockFlow 投研團隊認為,大家可以專注於兩個維度:

1)以太坊ETF 的成本與流動性

對ETF 而言,成本顯然十分重要,優先考慮具有競爭力的低費率ETF將最大化你的長期回報;而流動性對於交易的便利性至關重要。管理資產越大的ETF,通常意味著投資者的信心和穩定性更強,因此更適合長期持有。

2)ETF 發行機構的背景和聲譽

第一批以太坊ETF 發行機構都是老牌公司,他們往往可以提供更高的可靠性,巨頭過去發行ETF 的表現也足以證明這一點。

4. 如何看待以太坊ETF 的未來?

彭博研究表明,如以太坊ETF 成功獲批,未來資金流入量將佔比特幣現貨ETF 流入量的10-20%。鑑於比特幣價格在ETF 推出時約為4 萬美元,兩個月後升至7 萬美元(漲幅75%),預計ETH 將出現類似走勢(推動該資產突破4800 美元的歷史高點)。

這個數字的背後邏輯取決於幾個因素:和比特幣相比,目前機構投資者對以太坊的興趣較少;目前以太坊期貨ETF 交易量遠小於比特幣期貨ETF(10-20%);目前以太坊現貨交易量小於比特幣(約50%);目前以太坊約佔比特幣市值的1/3。

話雖如此,以太坊和比特幣本身還是有很大差異,包括但不限於:

-

以太坊並不具備比特幣同等程度的“結構性拋售壓力”,因為以太坊驗證者不會像比特幣礦工那樣產生營運費用(迫使他們出售一部分開採的比特幣);

-

目前38% 的以太坊供應處於鏈上質押狀態,出售意願較低;

-

以太坊比比特幣更具反身性。這種反身性可以透過價格行為引領鏈上活動來表達,從而導致更多的以太坊被銷毀,這可以更好推動以太坊的敘事、更多的鏈上活動和更多的以太坊被銷毀;

-

以太坊是彈性更大的“加密牛市看漲期權”,而比特幣是“數位黃金”。短期內以太坊的波動可望持續擴大。

綜合來看,以太坊更有可能超過彭博社對比特幣淨流入量10-20% 的預測。

而從更廣闊的視角來看,當前加密市場正迎來一輪創新周期,疊加宏觀轉好、流動性有望進一步釋放的貨幣週期,和即將到來的美國選舉週期,現貨ETF 產品的通過顯然消除了市場重要的合規性擔憂。 RockFlow 投研團隊認為,加密市場可望繼續迎來良好的上漲趨勢。