原文標題:問題大了:賭場激增,賭客卻少了? !

原文作者:大宇

幣圈底層是資產發行,實質是花樣開賭。

一、ETH 之後的賭場爆發

$ETH 是最成功的資產發行,雖然慢,但從ICO到NFT,再到ERC20生態,賭法一度層出不窮,但持續幾年後終於乏力。

而當ETH模式成功後,從 $EOS $DOT 到 $SOL ,再到 $ARB $OP ,幾百條公鍊上市,其實就是提供了幾百個新賭場。

這些新賭場玩法沒有創新,在號稱速度最快的新賭場要做的事,在老賭場其實也能做——尤其是現在GAS只有1的情況下,甚至做得更安全。

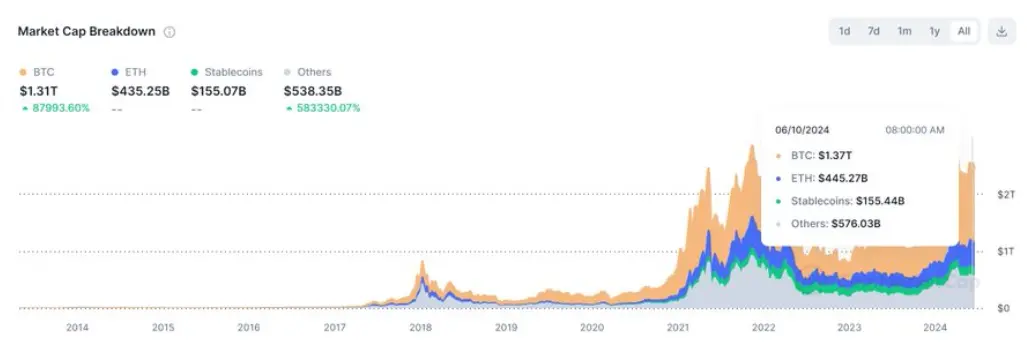

而整個區域的賭客沒有增加,在賭場內購買籌碼的總資金和2021年大牛市頂峰相比只有少量增加,從1360億到1500億。

更有趣的是,每個新賭場還在收會員費,老闆們和開發商把賭場建起來,向所有的賭徒發出了邀約,買我的賭場通行證吧,它雖然沒有任何價值,但也可能會有別的賭客想炒這個哦。

二、賭場爆發,賭客卻變少了

現在,我們能看到一個情況:

從21年到現在,公鏈賭場新開了300家,每一家都啟動了自身賭場的通行證賭博,但每家賭場裡所做的事和老賭場基本上一樣:DEX、借貸和MEME,並無新東西。

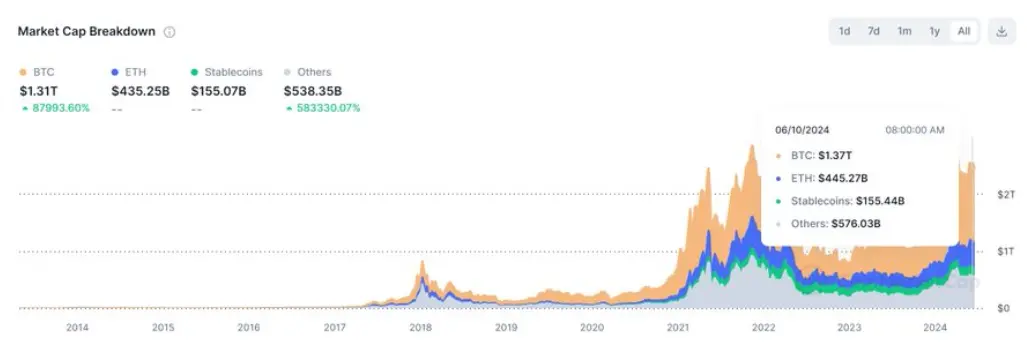

而重點是,賭客沒有變多,而是變少了,根據GOOGLE指數,可以看到,目前關注BTC和ETH的人比想像的少很多,基本上和熊市差不多,這一波看起來恢弘的BTC牛市,並未引起人們太多的關注,即使是ETF通過前後,也不過是比深熊好一點點。

而ETH的搜尋量,我原本會以為因為ETF通過的預期,會比較高,但看起來不是,非常低迷——因此,或許ETH的ETF通過後的情況,已經很大部分PRICE IN了。

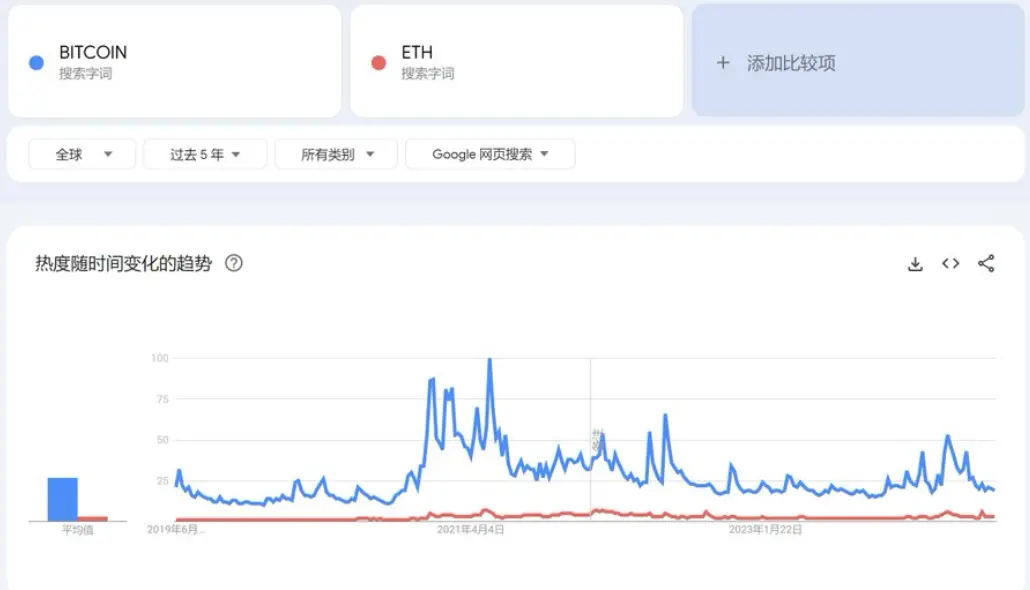

還記得在4月我先後在推特上做過幾次調查,發現比較震驚的是,滿倉和8成倉的比例比較高,如下圖:

我在多個平台,包括內部微信群做了幾次不同的調查,整體結果是趨向一致的。

滿倉的佔比在70-80%左右,事後再看,這個調查還是很有意義的──因為如果大家都在車上,都在等山寨幣拉盤,而山寨幣本身我已經在此前的文章從多個角度計算他們的恐怖拋壓,例如5月是30億的拋壓,6月份應該在20億左右,而未來還會不斷增長。

三、為什麼山寨跌得慘?

因為從專案方、做市商到交易所再到散戶,每個人都知道山寨就是一場投機遊戲,當然MEME更是如此,於是當大家都在車上,只要不漲,對山寨就是危險。

投資是與時間做朋友,而持有山寨則是時間的敵人。

這或許就是我認為任何質押都不宜參與,參與就容易成為提供利潤的人,比如參與了RBN質押的人,被莊家狠狠地騙了一次——這個幣通過拉盤AEVO,那邊騙人質押,騙到了一姐@heyibinance,割到了韭菜,至於後面項目成不成已經不重要了。

無數的山寨在路上洶湧而來,每一個空氣都熱情洋溢地邀請你上車,但是蒙眼狂奔的驢如今也已不堪重負,步履闌珊、傷痕累累,實在是接不住了。

低流通、高fdv的精妙模型加上不約而同的牛市密集發幣,迎面碰上的是面黃肌瘦、兩眼放光的韭菜,場面慘不忍睹。

四、「一陽改三觀」過時了?

一個傳統的看法是,“一陽改三觀”,但我認為這個說法實際上早就在不經意間開始過時了。

幾年前的人們還是情竇初開的懵懂時期,拉鍊確實是最有效的做法,但是到今年的時候,如果你有玩鏈上MEME,你會發現,拉鍊能吸引來關注,但是越來越多人能夠淡定地看待專案方的獨自拉動了。

倒不是韭菜變精了,而是實在是被割怕了,一陽改三觀的背後,其實是要長期向上,三觀才能形成,但現在你在全網幣種中找一下,你都很難找到21年幣安那種一堆百倍幣的盛況了,基本上幣安拉個一兩倍就是謝天謝地了。

至於鏈上,就更不要提了,一個MEME的壽命短則幾分鐘,長則幾天。上一秒吹得天花亂墜,下一秒原地撤池。

割得太多了,於是有人總結出了本輪牛市的典型規律,即互不接盤。

所以,「一陽改三觀」這個期待背後,思考三個問題:

如果你是莊家,當韭菜謹慎又恐懼時,你有多大把握你的拉盤不會變成別人出貨?

如果你是韭菜,你有沒有把握莊家超級有錢還有格局,只拉盤不砸盤,就是對世界充滿愛?會不會他也想先跑。

如果你是VC,你是的10倍-100倍的籌碼終於熬到了解鎖後,你是願意等項目方做事,莊家拉盤,散戶FOMO,還是直接原地先賣了再說?

如果大家都這麼想,山寨就難了,一場高度緊張的跑毒遊戲。

五、未來的推演:AI 吸血幣圈

山寨牛市會有,例如降息後水外溢過來了之類,但那需要很久之後,但等到那時候,90%的當前項目方都迎來巨量解鎖,每月預計50億以上少不了——而50億的拋壓市場難以接住,我看得出來,別人也看得到。

這會導致市場會跑得更快,而最有資格跑的人是vc和項目方鎖定的籌碼,所以考慮到從今年3月份起就是陸續越來越多項目方解鎖,那麼,這就會導致山寨就是一場完完全全的跑得快遊戲,跑得慢的就會掉進毒圈。

結論一:如果要玩,好像只能玩BTC、ETH等大幣,或是以非常靈敏的身法參與山寨幣。

重點是,寧可少賺,不要大虧──上車要謹慎,不大跌不上,套住了或勢頭不對就先觀察,賺了錢記得不停兌現利潤。

這套打法很考驗盤感,但假設市場還有往上的機會,那主流幣一定不會差,風險也相對小一點,你能賣飛,會少賺,但不會大虧。

如果根本就是直接進入熊市了呢?那大家都慘,沒別的了。

我自己幾乎不做短線,所以其實判斷這些挺難,而克服這種難的做法就是控制倉位,你把U拿穩,上車不要全倉進出,一點點進,一點點出,就容易多了。

結論二:幣圈如果不開新賭場,沒有新流量,未來的深熊會更可怕。

BTC的ETF通過後,BTC就成為美股的一個標的了,是一個高風險的風險資產,但目前來看,它的吸引力遠遠小於美股的科技股,英偉達不斷創下新高,蘋果、微軟、GOOGLE等不斷向上。

這背後其實是有一個重大的邏輯變化——幣圈狂飆突進的時候過去了。

一個數學題:

你可以認為ETH是“人類文明級別的創新”,但是遺憾的是這個上面只有DEX和借貸等幾個有點價值的應用,其他的東西比如頭部的PREP DEX,日活可能是幾百,那這個東西離「實現人類文明等級的創新」真的有點距離。

這個東西現在值4000億。

馬斯克的特斯拉現在5000億,它是未來全球自動駕駛系統+人工智慧機器人+大量的AI數據等多元的巨無霸。

再看BTC,我們幣圈人可以隨便亂喊:比特幣將來100萬美元一個! 但是朋友們,進入美股後,現在BTC的市值是1.3億,再翻個倍,差不多就是和英偉達比肩——而現在英偉達被人們普遍認為是AI時代基石,而AI時代是被認為是繼蒸汽革命和網路之後的第三大文明等級的躍進。

不要說100萬美元了,就是漲到10多萬美元,超越英偉達也變得好像不那麼合理了。

現在我們總結一下:

1.部分項目估值不低。幣圈頭部價值幣BTC、ETH對比美股價值標的,估值已然不低。

2.生態項目泡沫巨大。幣圈生態計畫普遍泡沫巨大加拋壓巨大──人們並不是腦中清醒過來不玩山寨幣了,而是被山寨幣割麻了才去玩MEME的。

山寨幣市值100億,鏈上活人30個,每個月5億的拋壓期待你去消化,價值在哪裡?

3. MEME不可持續。

MEME是共識和情緒,PEPE是其中最亮眼的代表,但上漲到幾十億美金後,想再上沖,需要的資金量會越來越大,沒有了21年的海量資金和馬斯克那樣的頂流KOL貼臉開大,靠社群互相喊1000億——這件事我在NFT家人群中見過太多,每次都是喊大最大聲的割我最多。

眾所周知,我最愛MEME,因為我個人對於情緒、社群、市場和敘事最為敏感,因此從中賺到錢相比價值幣多了不少,但是正因為我懂MEME,因此我不會認為MEME能夠扛起一輪山寨大牛。

MEME的情緒有多投機,參與者有多狂熱,崩盤時就會有多慘烈,請務必相信這一點,這是這個世界的客觀規律。

4. ai將持續吸血。美股的AI敘事吸引著全世界的大資金在衝,他們在革命,這一切都會在幣圈低價值、高泡沫的背景下持續持續。

如果美股崩盤呢?對不起,幣圈只會崩得更慘。

最後一句話總結:ETH ETF的通過也只會是短期利好,上述多方的合力,將極大機率迫使市場走向他的最小阻力方向。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:大宇