作者:revelointel 來源:substack 翻譯:善歐巴,金色財經

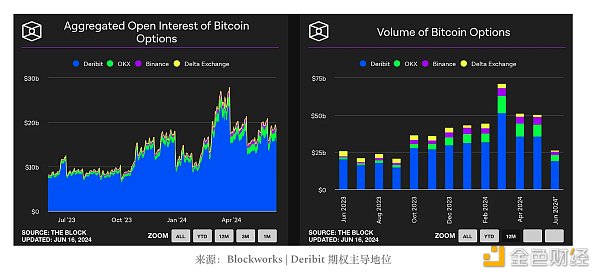

加密市場中的選擇權交易主要由中心化交易所(CEXs)主導,尤其是Deribit。光是比特幣選擇權的24小時交易量就超過5億美元,期貨交易量超過2.4億美元。這遠遠超過了任何在該領域建立的去中心化替代方案。 DefiLlama顯示跨鏈選擇權交易的名義24小時交易量約為27萬美元。在這個行業的初期,新協議比在更成熟的DeFi領域更容易出現。這尤其正確,因為可能有動機分散活動,不可能健康的是一個交易所佔據了幾乎所有的期權交易量,尤其是考慮到Deribit是一個CEX。

Stryke是Dopex的一個新品牌版本,但願景仍然相同,重點沒有改變。團隊仍然專注於選擇交易,只是給自己一個新的開始,擺脫以前協議相關的一些包袱。與Aevo這樣的協議不同,Aevo透過其永續交易和預市場交易選擇權而聞名,選擇權變成了一種事後考慮。隨著遷移到Stryke,新代幣也隨之而來,有了新的圖表,這在DeFi中已經多次證明是成功的,從AEVO到MNT等等。

總體而言,隨著更多機構進入該領域,DeFi市場可能為更多的選擇活動做好準備。預測市場越來越受到關注,像Polymarket這樣的熱門市場上作為二元期權運作的預測市場。特別是隨著選舉等事件驅動的催化劑,撰寫加密選擇權的活力顯而易見;挑戰在於建立足夠好的產品,以說服交易者上鍊並承擔智能合約風險,而不是使用Deribit。

Stryke背景

Stryke是一個去中心化的選擇交易所,建立在Dopex的基礎上,專注於增強DeFi中的選擇交易和流動性提供。它引入了創新工具,如集中的流動性自動做市商(CLAMM),使鏈上期權交易直觀且無縫。 Stryke的平台設計促進了跨鏈選擇權交易,旨在最大化流動性,最小化選擇權撰寫者的損失,並為選擇權購買者被動地最大化收益。整體而言,這提高了底層生態系統的資本效率。

此專案於2024年重新品牌為Stryke,前身為Dopex。 Dopex的創辦人Tztokchad在體驗了像Deribit這樣的平台後,對選擇權協議產生了興趣,並發現了許多不足之處,如低流動性、寬廣的買賣差價和苛刻的保證金要求。為了因應這些挑戰,該協議的開發於2019年開始。

當時,只有少數玩家在解決這個市場細分領域,提供了一個創建用戶友好解決方案的機會,能夠超越中心化交易所(CEXs)和去中心化協議。在初始開發階段,去中心化交易所(DEXs)面臨許多流動性相關問題,包括買家定價不公平、流動性提供者(LPs)在波動期間資產枯竭,以及由於以太坊高昂的Gas費而難以利用套利機會。此外,當選擇權滾動到不同的行使價或價格時,存在顯著的滑點。

在最初的構思期後,該專案開始透過建立一個可以提供以下功能的協議來實現其願景:

-

具有自動滾動的期權池,增強參與者的流動性和易用性。

-

歐洲選擇權,透過利用特定的市場動態與CEXs進行套利活動。

-

部署在以太坊二層解決方案上,以減輕以太坊高昂的Gas費用對套利的影響。

-

選擇權互換以最小化滑點,使用戶能夠更有效地執行交易並管理其頭寸。

儘管重新品牌為Stryke,但願景仍然相同:成為DeFi創新的主要參與者,專注於開發無法在鏈下提供的尖端選擇權產品。

此次過渡旨在為代幣持有者提供更高的價值,簡化運營,並為用戶提供更優質的選擇權產品。透過在Stryke品牌下整合努力,該專案旨在簡化運營,並創建一個更用戶友好和高效的選擇權平台。

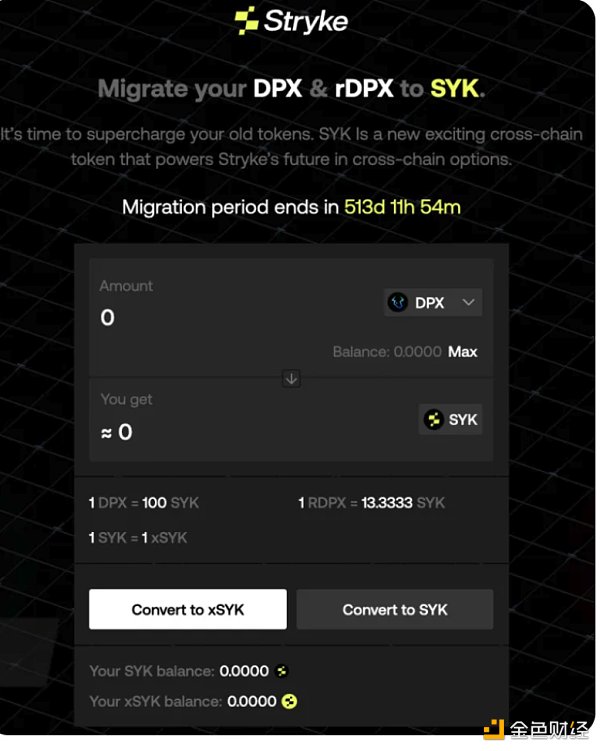

重新品牌的理由在於為代幣持有者提供更高的價值,並專注於提供頂級的選擇權產品。透過從Dopex使用的雙代幣模型($DPX和$rDPX)轉向統一的單一代幣系統($SYK),Stryke旨在改善治理和跨鏈功能,同時簡化營運。

請注意,為簡化營運並集中資源於核心產品,此次過渡代表舊產品的終結。這包括停用SSOVs(月度和周度)、$rDPX V2債券、永續看跌期權庫和rtETH-WETH LP。

Stryke的CLAMM(集中流動性自動做市商)

CLAMM融合了流動性提供和選擇權交易的概念,形成一個單一的、統一的平台。受Uniswap V3在流動性管理方面的創新啟發,CLAMM透過將選擇權交易與集中流動性提供機制相結合,增強了選擇權交易。

CLAMM特點

-

LP範圍選擇器:此功能允許使用者在單筆交易中選擇一個存款範圍。這樣就無需手動選擇每一個價格檔,顯著簡化了流動性管理流程。消除了與代幣比例平衡和手動價格檔選擇相關的障礙,提高了流動性管理效率和選擇權交易體驗。

-

流動性儲備系統:在其他系統中,LPs需要主動監控其流動性以確保其未被用於活躍的選擇權合約。使用流動性儲備系統,LPs可以儲備其提供的流動性。一旦選擇權被行使或到期,流動性將被儲備並從選擇權LP中提取,保持在Uni V3 LP中,隨時可被提取。此流動性不能被任何人購買或鎖定。

-

多重DEX支援:符合Stryke對跨鏈相容性的更廣泛願景,此功能旨在加深流動性,並將大型做市商和策略DEX合作夥伴引入LPDfi領域。透過多DEX支持,CLAMM的流動性將在鏈上和不同DEX中可用。

-

CLAMM Hooks:目前的選擇權使用者被預先定義策略所限制,缺乏靈活性和客製化。 「Hooks」功能允許將自訂邏輯整合到交易活動中,允許個性化控制交易策略並適應個人需求和市場條件。例如,用戶可以設定避免在波動性較低的週末進行交易,或建立自己的時間框架。

-

原生$USDC支援:雖然$USDC.e(跨鏈橋接)仍在傳統池中使用,但該平台完全相容於原生$USDC,允許跨協定相容性。

-

美式選擇權:美式選擇權允許對池而不是個別對手方進行結算。這種設定確保交易者可以根據池中的流動性行使其選擇權,而不是依賴潛在不太可預測的市場價值。這種結算方法提高了價格可預測性,特別是在選擇權流動性較低的市場。

-

細化行使價:V3 DEXs在tick基礎上運行,這意味著LPs可以在其偏好的多個tick範圍內提供流動性。另一方面,買家可以非常具體地選擇其行使價。

-

全額支持的選擇權:每個選擇權都由交易所發生的池本身支持。沒有其他對手風險可能影響選擇權交易。

$SYK代幣經濟學

SYK是Stryke平台的原生代幣,作為策略轉變的一部分引入,將先前使用的DPX和rDPX代幣整合成更有效率的代幣系統。此過渡旨在簡化代幣結構並改善Stryke生態系統內的經濟運作,促進交易、治理和激勵機制。

xSYK代幣是SYK的託管版本,旨在促進持有者的長期持有和治理參與。質押SYK以獲得xSYK允許用戶更深入參與生態系統,影響獎勵分配和協議更新等決策。 xSYK質押結構旨在激勵持續的參與和平台的穩定性。

轉換率為1:1,表示每個SYK用戶可以獲得一個xSYK。 xSYK框架具有獨特的贖回機制,平衡了即時流動性需求和長期生態系統利益。

選擇鎖定其代幣的xSYK持有者將獲得收益。贖回xSYK需要一個歸屬期。 Stryke提供兩種選擇。持有者可以選擇將其xSYK鎖定最少7天或最長6個月。 xSYK的目標是獎勵計畫的長期參與並增加治理參與。為了實現這一點,xSYK持有者透過多種形式受到激勵,包括治理、增強鎖定獎勵、獎勵測量和其他社群驅動的利益。

遷移到SYK涉及根據預先定義的轉換比率從DPX和rDPX代幣過渡到SYK,以確保現有利害關係人的無縫轉換。轉換比率如下:

1 $DPX = 100 SYK 1 $rDPX = 13.333 SYK

此過程透過智慧合約實現,允許自動鑄造SYK代幣。遷移合約將在部署後1.5年內對所有DPX持有者開放,以轉換其代幣。

Stryke為先前的DPX和rDPX持有者設置了一個簡單的過程,以遷移其代幣到新的生態系統。這個過程經過精心設計,以便以前的持有者保持其代幣的相同價值,同時團隊透過為用戶提供更好的價值和代幣效用來實現其新願景。