作者:Hyphin,On Chain Times;編譯:五銖,金色財經

儘管主流加密貨幣和美國股市持續表現出有利的價格走勢,但對山寨幣的信心似乎處於異常低點。先前週期所灌輸的預期讓許多人感到失望和難以置信,而他們的投資組合回報卻停滯在上升趨勢中。

現狀

這個領域的情緒往往變化無常,因為人們經常誇大其詞,尤其是當他們過度暴露時。偏見可能會隨心所欲地改變,這使得社群媒體上的情緒成為形成準確市場前景的不可靠指標。然而,我們能做的就是在圖表上繪製一些相關數據,並進行分析,以確定情況到底有多嚴峻。

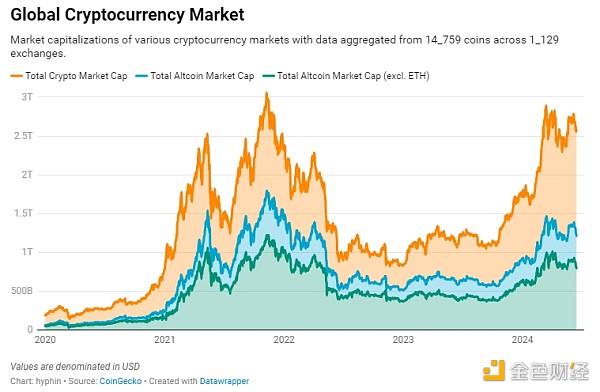

追蹤各種全球指標的指數和聚合圖表讓我們對整個市場有一個廣泛的了解,有助於確定大部分價值在哪裡以及它是如何變化的。

加密貨幣總市值在過去一年半中顯著成長,且波動性卻出乎意料地小。儘管比特幣創下了歷史新高,但尚未突破2021 年狂熱期間的水平,這主要是由於山寨幣無法跟上比特幣的增長速度。流向投機性較高資產的資本低於預期,令許多人措手不及。

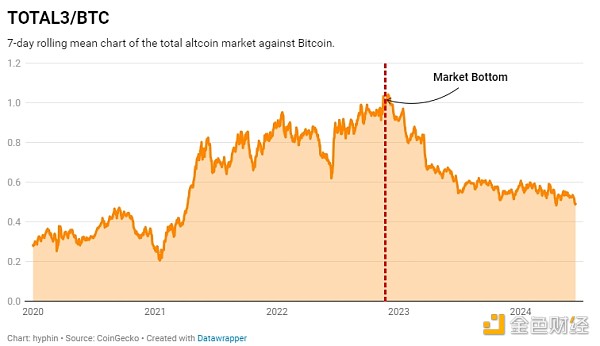

透過直接繪製比特幣與山寨幣市場(不包括以太坊)的圖表可以更好地說明這一現象,擁抱其持續升值。

不用說,這一次,比特幣搶盡了風頭,在其上漲過程中不斷獲得越來越多的市場份額,從而脫穎而出。基本上讓山寨幣望塵莫及。比特幣和其他市場之間曾經利潤豐厚的追趕遊戲現在變成了一個白日夢。由於缺乏流動性,阻礙了啟動適當的市場替代季節的任何嘗試。

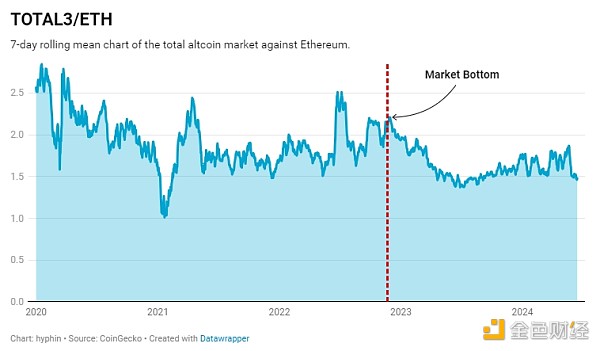

儘管以太坊因其平淡的價格走勢而受到嘲笑,但它仍然設法保持領先地位。除了memecoin 或任何以穩定幣計價的東西之外,將自己定位於鏈上生態系統代幣的投機者已經在煉獄中度過了愉快的時光。我們向那些愛上ETH beta 孩子的人們致以最誠摯的貢獻。

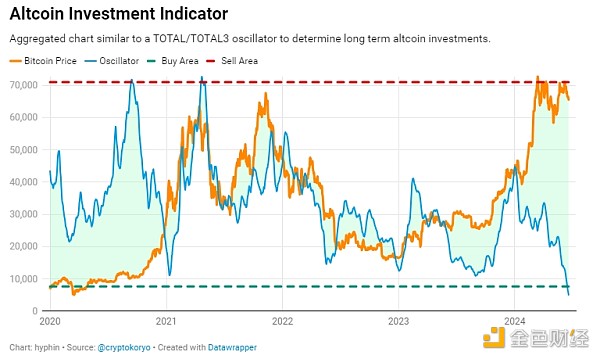

廣泛用於尋找進入或退出替代市場的有利條件的指標一直在傳達令人擔憂的信號,表明人們對市場動態的普遍看法可能不適用於當前情況。

事實證明,主要資產與其他資產之間的相關性對於確定市場的當前狀況非常有用。透過合併一個追蹤兩者之間差異的振盪情況(藍線),可以配置參與水平並隨後用於融合。低振盪值加上比特幣價格上漲,通常被視為買入的理由,因為假設山寨幣被低估並最終會被低估。最近的數據顯示,山寨幣的看漲期逐漸變得更短、更弱,刺激了短期投資,而不是不確定的較長時間框架的投資。

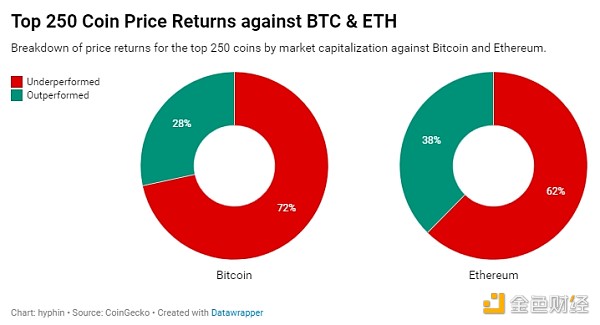

儘管許多看似有前途的代幣具有較高的上漲潛力,但它們仍難以提供卓越的回報。

與兩大資產相比,前250 家資產的表現平平就反映了這一點,而這兩家資產由於天文數字般的估值而在一定程度上被該領域的許多參與者所忽視。進一步壓低情緒。

大海撈針

顯而易見,隨著時間的推移,情況已經發生了變化,為了超越指數,識別趨勢和敘述變得比以往任何時候都更加重要。一切加密貨幣同時上漲的日子似乎也結束了。流動性分散和交易量下降將大部分顯著收益集中到了少數幾個行業。雖然一般指標表明山寨幣作為一個具有邊際增值的集體正陷入困境,但它們確實掩蓋了單一資產組的不同增長。

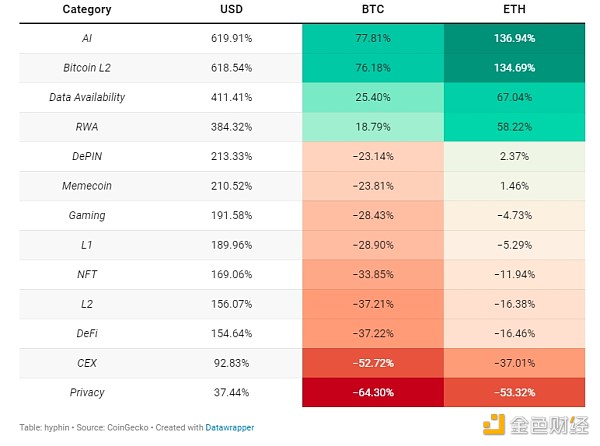

加密貨幣類別成長

自市場觸底以來個別資產類別相對各種其他貨幣的市值增長。

嚴格觀察反彈開始以來各個籃子的市值變化表明,大多數成熟類別均跌破基準。另一方面,擁有大量機會、吸引力和新發展的新興地區表現得非常好。值得注意的是,任何行業都可能存在異常值,而策劃組內的成長只能模糊地代表所涵蓋資產的表現。

為了回顧迄今為止發生的一切並確定誰對誰錯,讓我們重點介紹一些相關類別並衡量其最有價值資產的價格回報。

價格回報計算法:

為了考慮到最近推出的產品已躋身同類產品之首,起始價格要么從2022 年11 月21 日開始查詢,要么從CoinGecko 上的第一個條目開始查詢。當前價格是在撰寫本文時(2024 年6 月18 日)查詢的。

Price_return_% = ((目前價格- 起始價格) / 起始價格) * 100

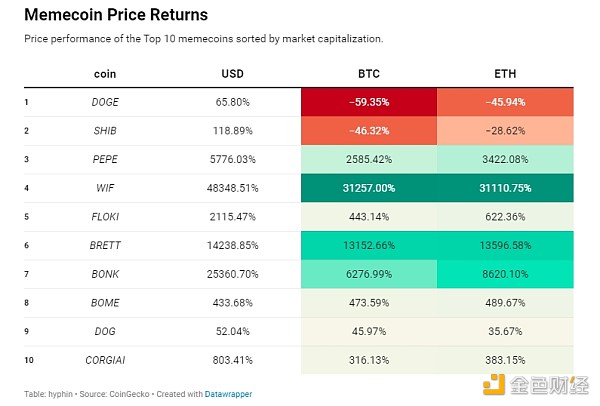

Memecoins

Memecoins 無疑是本輪的主題。去年,Memecoins 催生了比彩券還多的一夜致富神話,同時也帶走了足夠的財富,足以與稅務人員相抗衡。

Memecoins 的總估值百分比變化並沒有像人們預期的那樣大,因為狗狗幣和柴犬等幣佔據了近一半的市場份額,但幾乎沒有上漲。除了以太坊上一些非常成功的代幣之外,大部分的迷因活動都發生在Solana 以及最近的Base 上。最高報酬率和新進入前10 名的公司(3) 來自Solana,其中兩次百分比超過五位數。

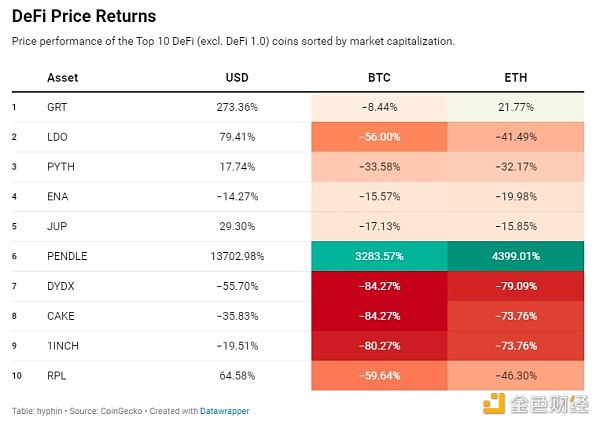

DeFi

收入。基本面。金融的未來。隨著越來越多的人涉足區塊鏈,協議使用率、交易量和總價值鎖定指標都在上升。這一切是否意味著新的擴張?嗯,不完全是。

撇開新和產品市場契合度不談,DeFi(不包括1.0)代幣的價格回報簡直是可怕的,因為除了Pendle 和The Graph 之外的所有項目都一敗塗地。過去幾年,流動性質押市場出現了大規模成長和採用,但代表流動性包裝器的治理代幣卻沒有這樣。與去中心化交易所相關的代幣在所有代幣中遭受最嚴重的價格波動,只有Jupiter 保持綠色。

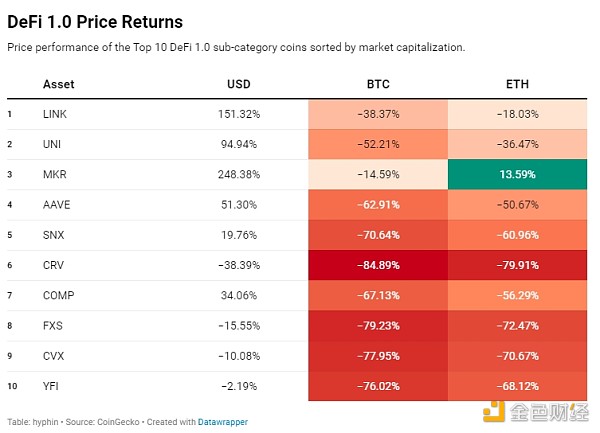

儘管上表為該領域開創了令人擔憂的先例,但也許該行業的鼻祖——DeFi 1.0,卻成功地超越了預期。

不考慮其高估值、高收益和高利用率,除非採用收益策略來抵消折舊,否則傳統協議已被證明是一個糟糕的投資週期。由於性能平平,DeFi協議的一個反覆出現的主題是,除了流動性挖掘之外,它們的代幣缺乏用例。費用轉換可能是一個可取之處,因為它透過為用戶提供實際收益,而不是稀釋他們的持股,為代幣創造了巨大的購買壓力。

L1s

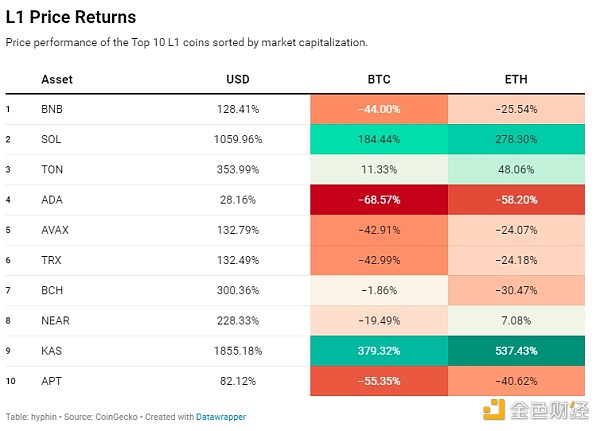

迄今為止,Layer 1區塊鏈是投機者中最受歡迎和交易最頻繁的類別,它是該行業的代表,並且由於比特幣和以太坊的領先,歷史上一直表現出穩健的價格走勢。該領域的進步催生了數百萬種爭奪市場主導地位的替代選擇。他們的成功與促進繁榮的生態系統的能力密切相關,該生態系統吸引了熟練的建構者並吸引了不斷與應用程式互動的龐大用戶群。在某些情況下,僅技術規格就足以建立存在。

清單中的許多條目都成功地創造了倍數,其中只有三個超過了該類別的領先者。 Solana 被譽為該週期的Layer 1遊戲,不僅是因為它的回報,它從底層崛起,迅速成為市場上最常用的鏈之一和事實上的memecoin 中心。儘管Kaspa 缺乏主流關注且交易量相對較低,但它並未受到關注,但其收益率卻超過了Solana。

L2s

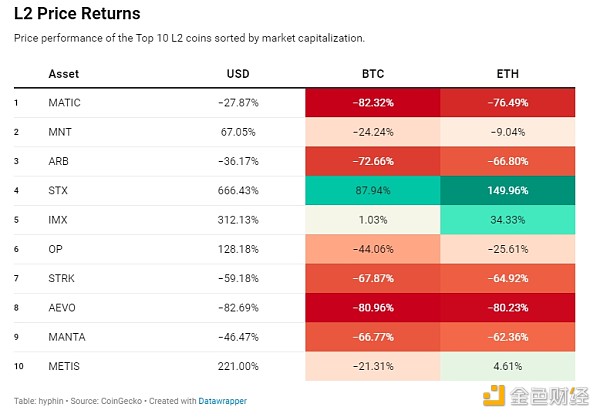

為了解決可擴展性和昂貴的交易費用的問題,roll-up 已經鞏固了自己作為鏈上生態系統不可或缺的一部分的地位。

與它們所利用的基礎層不同,L2 的收益平平,而Starknet 和Arbitrum 等低流通量、高估值的創投鏈則陷入了嚴重的虧損。任何顯著的價值增長都是由那些與零知識和比特幣基礎設施相關的新概念相關的人所表現出來的。

結論

在面對殘酷的市場現實和收到的清算電子郵件後,人們不能因為認為山寨幣已經過氣而受到指責。很明顯,如果不追隨某種潮流,在這個時刻在比特幣和以太坊上取得勝利已經變得越來越困難。除非您最終在線或有影響力,否則不可能利用每一種趨勢。這些價格帶來的負面情緒暗示著需要重新平衡投資組合並考慮風險。山寨幣市場的未來尚不確定,但很難想像它會變得更糟。