背景

目前以太坊Rollup L2 生態初見雛形,整體單日TVL 超過了$37b,是Solana 的3倍以上,超過以太坊的⅕。從用戶的角度來看,主流L2的近期日平均用戶數達到158k,超過Solana 100k左右的數據。

然而,Rollups 的幣價短期表現不如預期。以市值來看,主流Rollups 中,Arbitrum 市值$7.8b,Optimism 市值$7.3b,Starknet 市值$6.9b,剛完成空投的zkSync FDV $3.5b,而同期Solana 的FDV 達$74b。近期zkSync 近期上線,較差的市場表現也沒有滿足市場對Rollups 的預期。

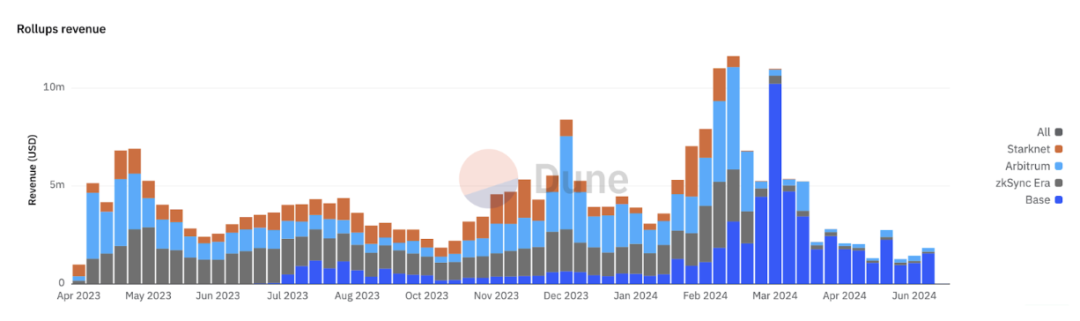

從收入的角度來看,以太坊在2023年的收入達到了$2b,而同年表現較好的Arbitrum 和Op Mainnet 的年收入分別達到了$63m 和$37m,與以太坊有較大差距。今年新進市場表現較好的Base 和zkSync,分別在2024年上半年獲得了$50m 和$23m 的收入,而同期以太坊創造了$1.39b 的收入,差距仍未縮小。 Rollups 目前還未能做到與以太坊匹敵的收入規模。

部分Rollups 目前的低活躍度固然是原因,這是大部分公鏈都面對的問題。我們更想知道的是,Rollups 在其作為Mass adoption infra 的使命上完成度到底如何,其價值是否因為目前的低活躍度被低估?

一切還是要回到最早的命題,Rollups 的誕生起源於以太坊的日漸擁擠,費用達到了使用者無法接受的程度。因此Rollups 先天帶有「降低交易成本」的目的問世。 Rollups 的優點,除了大家所熟知的以太坊L1 等級的安全性外,還包括其顛覆性的成本結構,所謂「用戶越多,Rollups越便宜」。

如果這點能很好落地,我們相信Rollups 是有無法取代的價值的。更合理的成本結構也能提高Rollups 在面對市場變化時的韌性。健康的現金流帶來的持續投入是競爭力的來源,在利潤率上有優勢的協議也自然會有更高的估值和長期的競爭力。

本文簡單分析了目前Rollups 的經濟結構,並展望未來的可能性。

1. Rollups的商業模式

1.1 概述

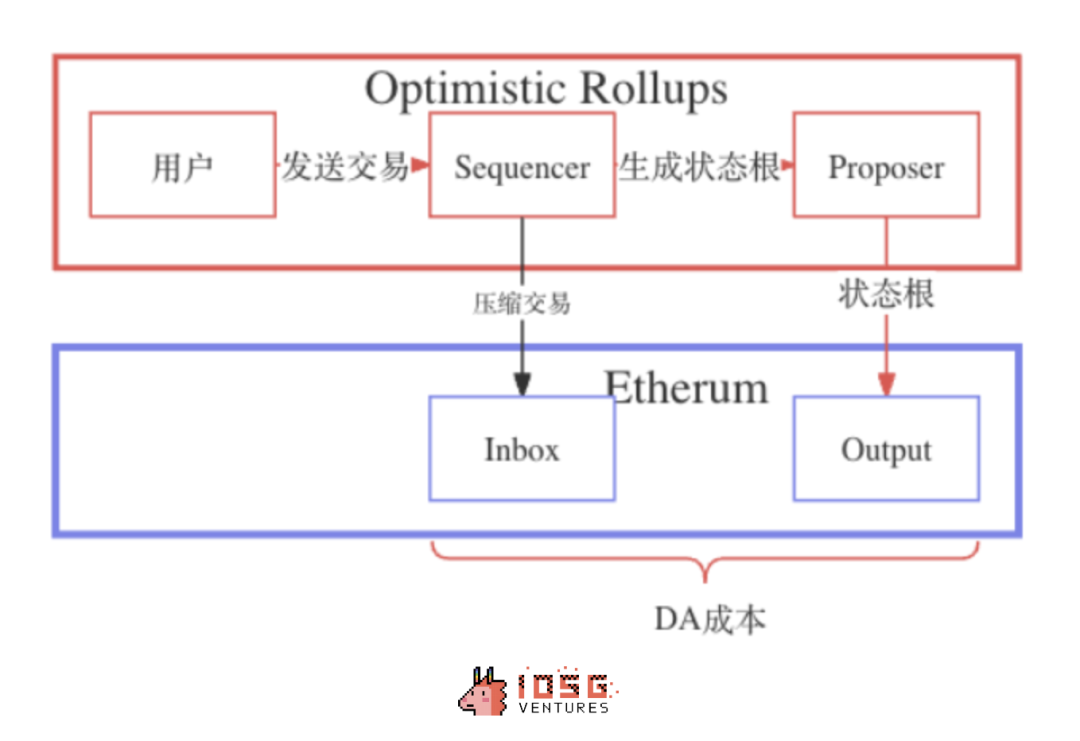

Rollups 協議以Sequencer 為收支點,對用戶在Rollups 上的交易收取費用以覆蓋L1 和L2 上產生的成本,以及獲得額外的利潤。

收入側,Rollups 向用戶收取的費用包括:

- 基本費用(含壅塞費用)

- 優先費用

- L1 相關的成本費用

協議自己制定策略可以捕獲的潛在費用包括:

- MEV 費用

成本側,包括目前佔比較小的L2 執行成本和占主要部分的L1 成本,包括:

- DA 成本

- 驗證成本

- 通訊成本

Rollups 相較其他L2的商業模式的不同在於其成本結構,如佔最大比例的DA 成本被視為隨資料量變化的可變成本,驗證成本和通訊成本更多被視為維持Rollups 運作的固定成本。

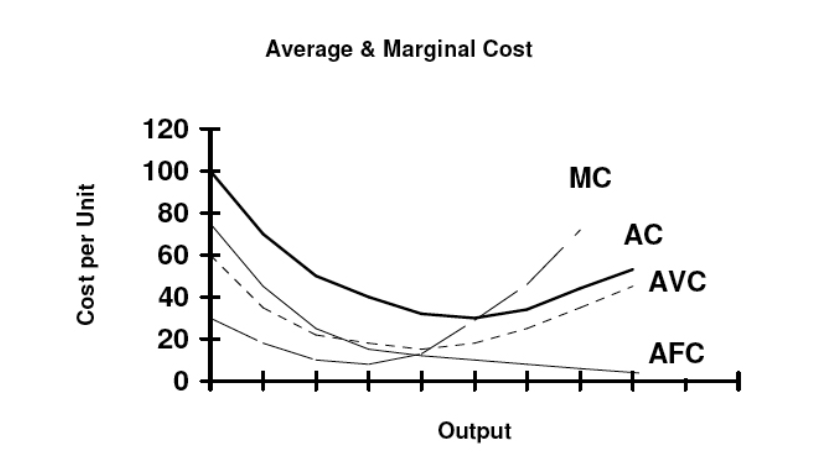

從商業模式的角度,我們希望釐清Rollups 的邊際成本,即一個額外交易的新增成本多大程度能小於每個交易的平均成本,來驗證「用戶越多,Rollup越便宜」成立的具體程度。

這背後原因是Rollups 批次處理資料、資料壓縮、驗證聚合,導致相較其他公鏈效率高且邊際成本較低。理論上Rollups 的固定成本能被很好的攤銷到每一筆交易中去,因此在交易量足夠大的情況下甚至可以忽略不計,但這一點也需要我們的驗證。

1.2 Rollups收入

1.2.1交易費收入

Rollups 主要收入來自於交易手續費即gas,手續費的目的在於覆蓋Rollups 的成本,並獲取一部分利潤以對沖長期L1 ga s變化的風險,以及獲取部分利潤。部分L2會收取交易優先費用,讓使用者優先執行緊急的交易。

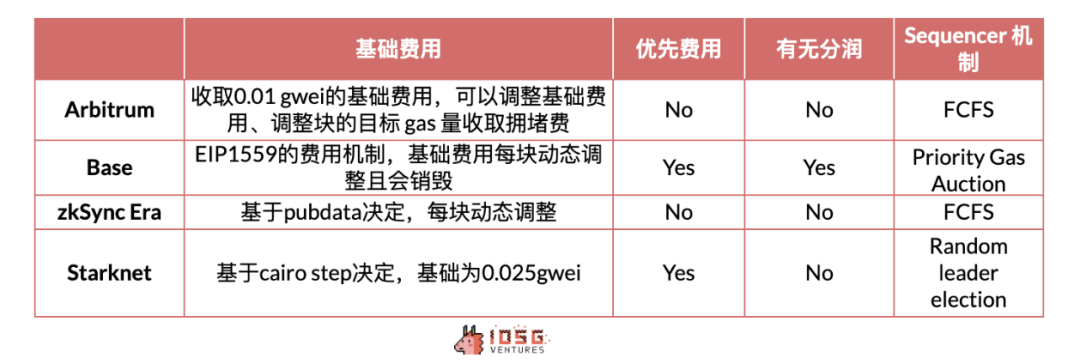

Aribtrum和zkSync採取FCFS的機制,即交易處理的順序為先來先處理,並不支援「插隊」請求。 OP stack在此類問題上採取了彈性處理,允許支付優先費用進行交易的「插隊」。

Source: IOSG Ventures

對於用戶來說Rollups L2 的費用在鏈上較不活躍時,會由下限基礎費用決定。在鏈上較為繁忙時,會由各個Rollups 對於擁堵程度的判斷收取擁堵費用(往往呈指數級上升)。

由於Rollups 的L2開銷極低(僅有鏈下工程和運維成本),而收取的執行成本自主性較高,導致幾乎所有用戶用於支付L2費用的收入都將成為協議的利潤。由於中心化營運Sequencer,Rollups對於基礎費用下限、擁堵費用、優先費用擁有控制權,因此L2執行費用將是協議的「參數」遊戲,在生態較為繁榮,以及價格不會引來用戶的反感的前提下,執行費用的多寡可以任由設計。

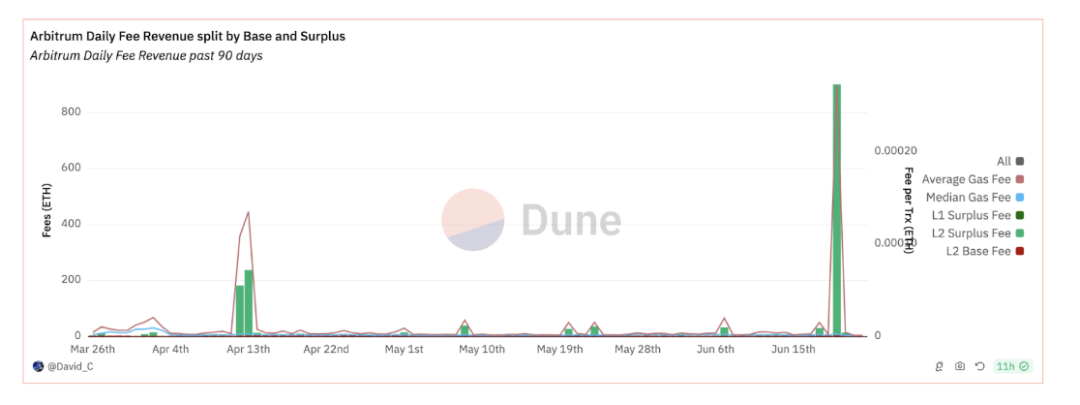

Source: David_c @Dune Analytic

1.2.2 MEV收入

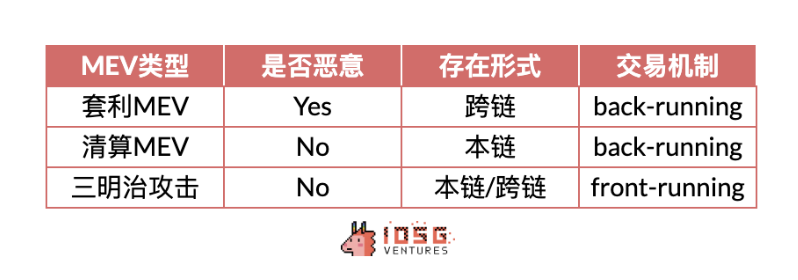

MEV交易分為惡意MEV和非惡意MEV,其中惡意MEV為類似於三明治攻擊的front-running交易,更多的在於搶奪用戶的交易價值,例如,三明治攻擊中,攻擊者會在用戶的交易之前插入自己的交易,導致用戶以更高的價格買入或更低的價格賣出,即所謂的「被夾」。

而非惡意MEV為套利和清算等back-running交易,套利行為可以在不同交易所之間平衡價格,提高市場的有效性;清算行為則可以移除不良槓桿,降低系統風險,被視為有益的MEV行為。

Source: IOSG Ventures

與以太坊不同的是,Rollups 不提供一個公開的mempool,只有排序器可以在交易最終確定之前看到交易,因此只有排序器有能力發起L2 鏈上的MEV,由於現絕大部分L2都是中心化排序器,暫時不太會存在惡意MEV的情況,因此目前的MEV 收入將需考慮套利和清算類型。

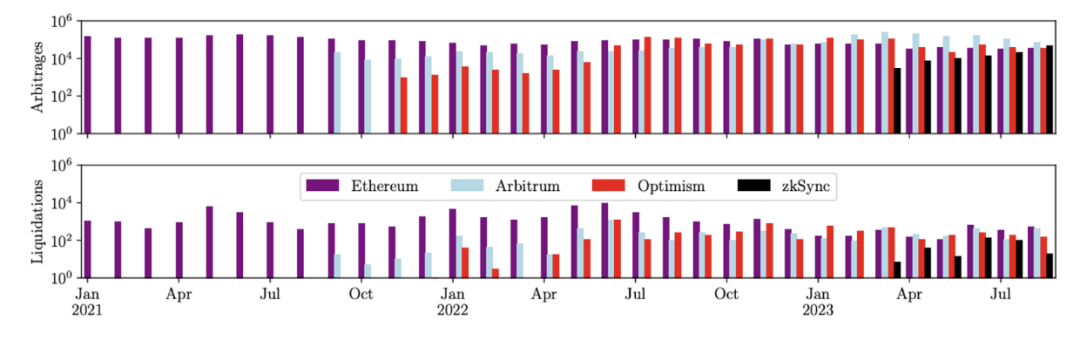

根據Christof Ferreira Torres等人的研究,其回放了Rollups 上的交易,得出的結論是Arbitrum, Optimism, Zksync 是存在鏈上非惡意MEV行為的,三個鏈目前總計產生了$580m的MEV 價值,足以作為一個值得關注的收入來源。

Source: Rolling in the Shadows: Analyzing the Extraction of MEV Across Layer-2 Rollup

1.2.3 L1相關的成本費用

這部分是Rollups為了涵蓋L1 相關成本而向使用者收取的費用,具體的成本構成後文會講到。不同Rollups 收取的方式不一樣。除了對L1 gas 進行預測去覆蓋L1數據的費用外,Rollups 還會產生額外費用,作為應對未來gas 波動風險的預備資金,本質上是Rollups 的一筆收入。如Arbitrum 會加上一筆「Dynamic」費用,OP stack 會將費用乘以「Dynamic Overhead」係數。這部分費用在EIP4844 升級前,估算下來為DA 費用的1/10左右。

1.2.4 分潤

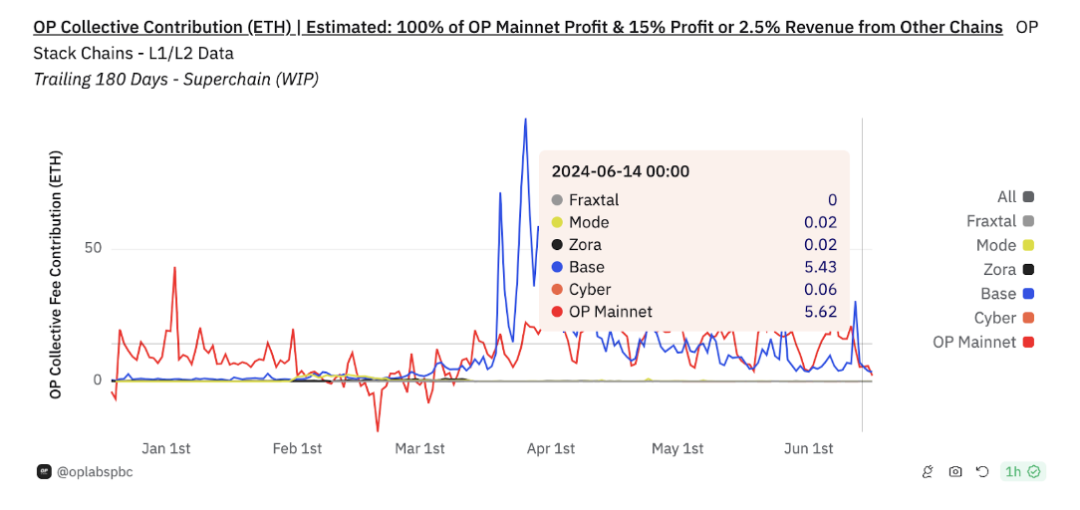

Base 由於採用了OP stack 會相對特殊一點有一個分潤,Base 承諾貢獻總收入2.5%/L2交易中扣除向L1 提交數據的成本後的利潤的15%二者中取其高,給到OP stack 。作為回報,Base 將參與OP Stack 和Superchain 的鏈上治理,並獲得最多2.75% 的OP 代幣供應量。以最近的數據來看,Base 給Superchain 的收入貢獻在5 ETH/天。

我們可以發現Base 為Optimism 提供了不小的收入比例,除了現金流之外,健康的網路效應也讓OP Stack 生態在用戶和市場的眼中更具吸引力。儘管Arbitrum 的某些表現如TVL 或穩定幣市值高於Base + Optimism,但目前已無法超過後者的交易量和收入。從兩者的P/S ratio 也能看出這一點——考慮Base收入後,$OP 的PS ratios 高於$ARB 16%,體現了生態帶給$OP 的額外價值。

Source: OP Lab 1.3 Rollups成本

1.3.1以太坊L1數據成本

每條鏈具體的成本結構不同,但大類基本上可分為通訊成本,DA成本,ZK Rollups特有的驗證成本

通訊成本:主要包括L1 和L2 之間的狀態更新、跨鏈互動等。

DA成本:包括向DA層發布壓縮後的交易資料、狀態根、ZK證明等。

在EIP4844前,L1成本主要成本來自DA成本(對於Arbitrum 和Base 來說超過95%,對於zkSync 超過75%,對於Starknet 超過80%)

在EIP4844後,DA 成本大幅下降,而由於不同L2 的機制,DA 成本的降低程度也不一樣,大概有50%-99%的成本下降。

1.3.2驗證成本

主要為ZK Rollup 所用,用於透過ZK 手段驗證Rollups 交易的可靠性。

1.3.3其他成本

主要包括鏈下工程以及維運成本等。由於目前的Rollups 運作方式,節點的運作成本接近雲端伺服器成本,相對較小(接近企業AWS 伺服器成本)

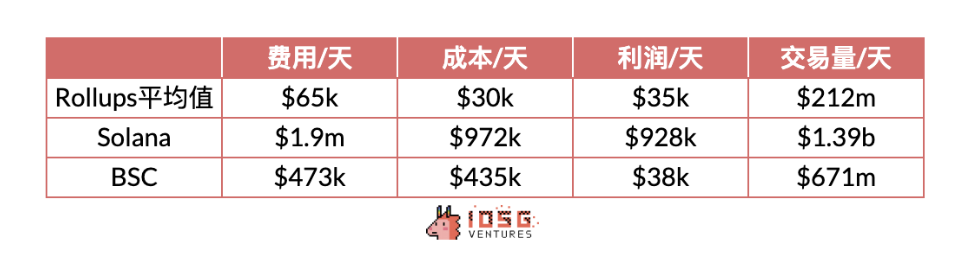

1.4 L2的利潤和其他L1的數據對比

至此,我們大概了解了Rollup L2 的整體收入-支出結構,可以和Alt L1 做一個對比,這裡Rollups 選擇了Arbitrum,Base,zkSync,Stakrnet 周平均數據作為數據來源。

Source: Dune Analytic, Growthepie

可以看出,Rollups 整體的利潤率和Solana較為接近,相較BSC有明顯優勢,體現出Rollups 的商業模式在獲利能力和成本管理方面的優秀表現。

2. Rollup橫向對比

2.1 概述

Rollups 發展的不同階段,基本面表現差異顯著。如當交易有發幣預期時,Rollups 會迎來顯著的交易量提升,隨之而來的手續費收入和費用支出也會顯著提升。

Source: IOSG Ventures

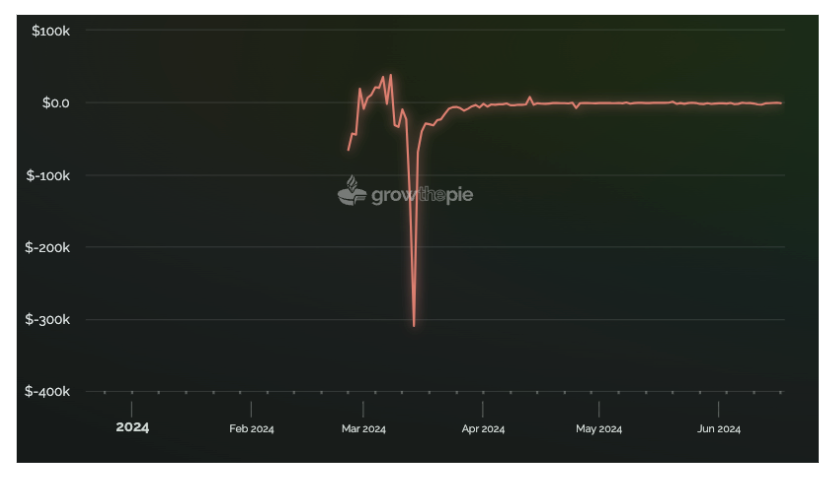

絕大部分Rollups 仍處於早期,絕對的獲利能力對其來說沒有那麼重要,更多的是保證收支平衡,保證長期發展。這也是Starknet 一直宣告的不向用戶收取額外費用並以此獲利所希望達到的理念。

但從三月中起,Starknet就持續負收益的狀態運作持續至今,其鏈上活躍度表現確實不佳,但負收益根本原因到底是什麼,會長期持續嗎?

讓我們帶著這個問題繼續深入。實際上,Rollups 的收入結構相對趨同,而由於每條鏈的Rollup機制帶來的邊際成本結構有區別,數據壓縮方式等計算機制不一樣也帶來了成本上的差異。

Source: IOSG Ventures

我們希望在Rollups 中進行成本的對比,以幫助我們橫向對比不同的Rollups 有著什麼樣的特性。

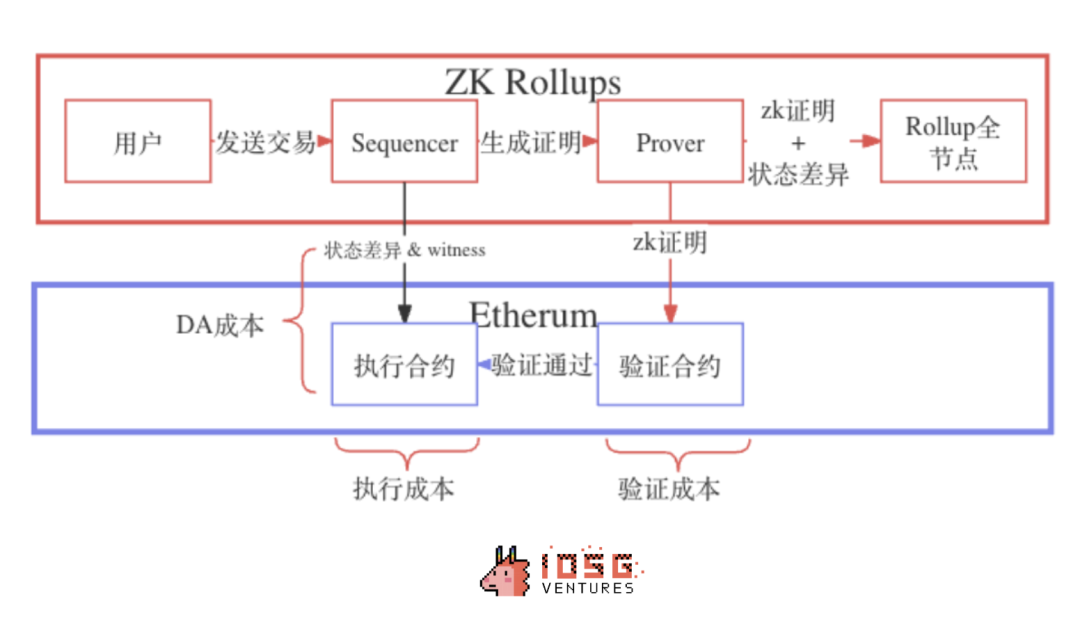

2.2 不同類型L2的成本結構ZK Rollup

ZK Rollups 主要在驗證成本有差異,驗證成本往往可以被視為其固定成本,難以透過分攤手續費收取,也是造成Rollups 出現入不敷出狀況的根因。

Source: David Barreto@Starknet, Quarkslab, Eli Barabieri, IOSGVentures

本文主要討論兩個比較成熟有交易量的ZK Rollups。

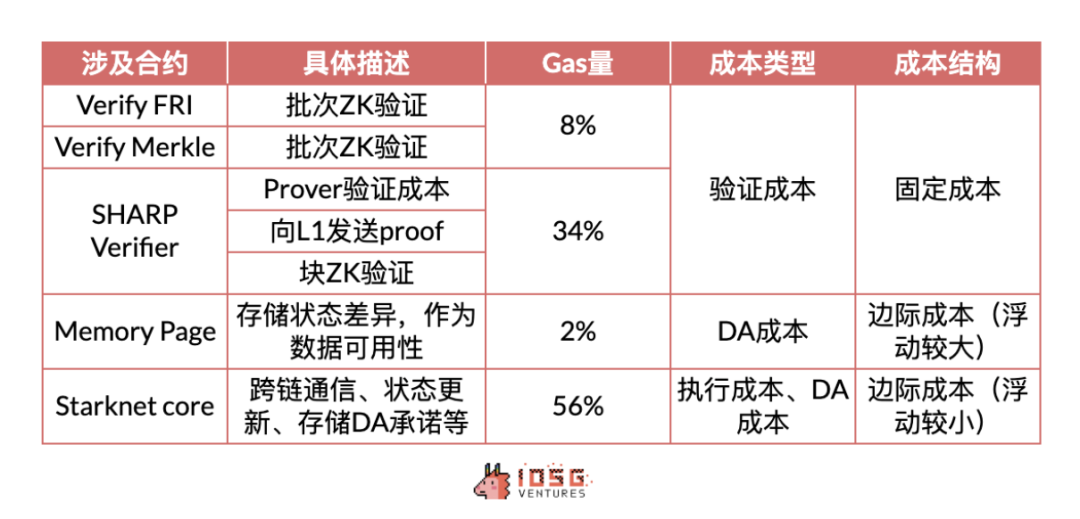

Starknet

Starknet採用共享自家的驗證服務SHARP,交易排序、確認、出塊後,組成批次透過SHARP建構交易證明,發送至L1合約驗證,透過後將proof傳送至Core合約。

Starknet中的驗證和DA的固定成本分別來自區塊和批次。

Source: Starknet community – Starknet Costs and Fees

Starknet中的變動成本隨交易數量增加而增加,主要是DA成本,這部分理論上並不會產生額外的支出。實際上甚至相反——Starknet 的交易費用是按每次寫入收費的,但其DA 成本僅取決於更新的記憶體單元數量,而不是每個單元的更新次數。因此,Starknet 在先前收取了過高的DA 費用。

交易費用的收取和營運成本的支付存在時間差,可能會導致部分虧損或獲利的發生。

因此我們看到,只要有交易還在產生,Starknet就需要不斷出塊並支付區塊和批次的固定成本。同時,交易數量越多,需要支付的變動成本也就越多。固定成本並不會顯著增加邊際成本

Source: Eli Barabieri – Starknet User Operation Compression

Starknet由於每個區塊有計算資源的限制(Cairo Steps),其gas fee計算方法是根據計算資源和資料量大小,分別覆蓋固定成本和變動成本。由於出塊/批次的成本難以分攤到每個交易,但由於每個區塊是到達了一定計算資源後才關閉(固定成本被觸發),因此可以透過計算資源的維度來計算並收取一部分的固定成本。

但同時由於出塊時間的限制,如果交易量不足(單一區塊中的計算量不足),計算資源並不能很好的衡量所需要攤掉的價格,因此固定成本仍然無法被完全覆蓋。同時「運算資源的限制」會受到Starknet網路參數升級的影響,EIP4844後短期營運的大幅虧損便體現了這一點,虧損直到收取的費用裡的運算資源參數被調整後才有所緩和。

Source: Growthepie

Starknet的收費模式並不能在每一筆交易中有效地填補固定成本,因此當Starknet主網更新及交易量極低時,就會出現負收入的情況。

zkSync (zkSync Era)

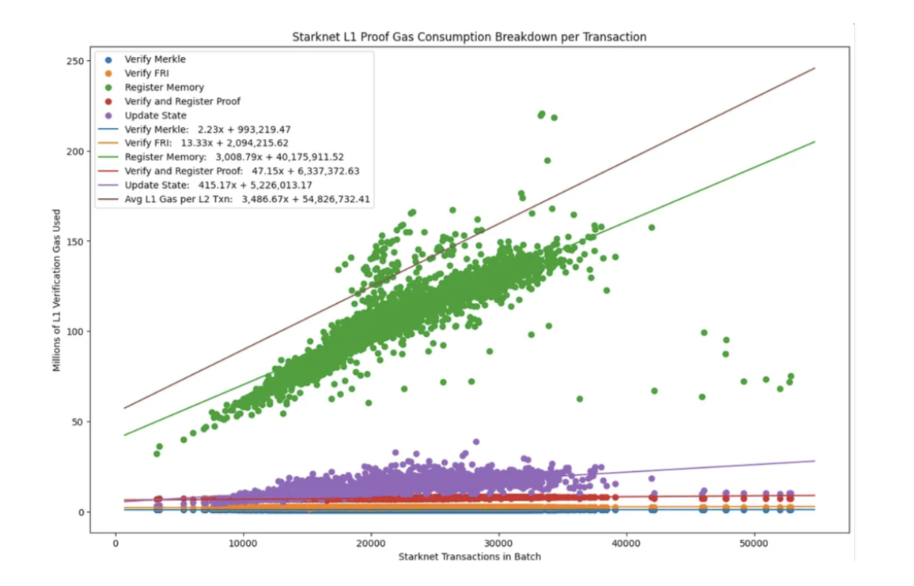

zkSync era在Boojum升級後從區塊驗證轉向了批次驗證和儲存狀態差異,有效降低了驗證和DA成本。流程基本上類似Starknet,Sequencer提交批次到Executor合約(狀態差異和DA承諾),證明節點提交驗證( ZK 證明和DA 承諾),驗證通過後執行批次(每45個批次執行一次);區別在於Starknet對於區塊和批次都有驗證成本而zkSync僅有批次的驗證成本。

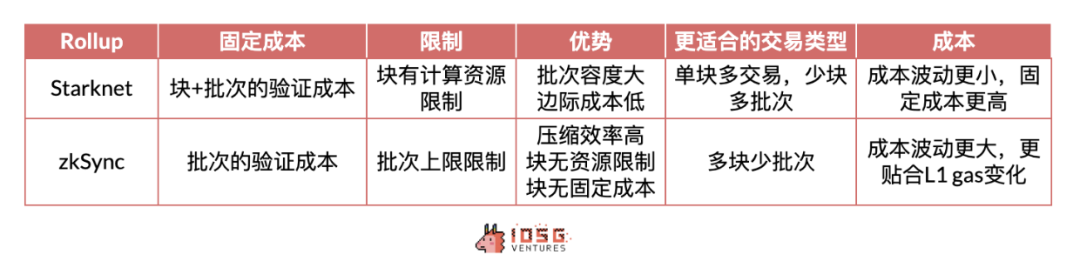

zkSync和Starknet的成本對比

Starknet批次大小比zkSync Era 大得多,zkSync Era 每批的交易限制為750 或1,000,而Starknet 沒有交易限制。

Source:IOSG Ventures

這樣看來,Starknet的scale能力更強,由於每個區塊都有運算資源限制,單一區塊中處理更多交易和批次的能力使其在高頻交易和需要處理大量簡單操作的場景中表現更好,但在交易量較小的時候會出現固定成本過高的問題。 zkSync的壓縮效率和靈活的塊資源使其在需要靈活應對L1 gas價格波動和自身鏈上活躍度匱乏的情況下更具優勢,但在出塊速度方面會有限制。

對使用者來說,Starknet的收費模式會更用戶友好,與L1相關性較小,規模效應更強。 zksync的費用更有效率但隨L1波動會更大。

對於協議來說,在活躍度低的階段,Starknet高昂的固定成本會帶來更多的虧損,而zkSync會更適用於這種場景。在活躍度高的階段,Starknet更適用於進行大量高頻交易並控製成本,zkSync目前的機制在高交易量上表現可能會略遜一籌。

2.3Optimistic rollup

Optimistic Rollup的成本結構相對簡單,在沒有驗證成本的情況下,用戶僅需要支付L2的計算成本和發佈到L1數據的DA成本,其中狀態根的發布由於和出塊相關,更偏固定成本,而壓縮交易的上傳為易於預估易於分攤的變動成本。

和Zk Rollup相比,其固定成本更低,更適合交易量適當的場景,但由於每筆交易需要包含簽名,導致DA即可變成本會更高,在大規模採用階段邊際成本帶來的優勢也就相對較小。

Source:IOSG Ventures

基於目前的採用規模,ZK Rollup的固定成本可能會導致無補貼交易更高的費用下限,相較OP Rollups為用戶帶來成本,但ZK的優勢明顯在於規模化:

高交易量和證明聚合將驗證成本分攤,最終L1節省的邊際成本將超過Optimism Rollups;運行Validiums/Volitions和僅需狀態差異的DA、更快的提款速度等會更適合規模型的經濟需求和RaaS生態。

2.3 數據對比

收入

Rollups向用戶收取的gas fee,可以看到Base收入較高,Starknet收入較低,Arbitrum和zkSync持平,交易量的差異導致了橫向和縱向的差距,因此我們計算每交易收入。會發現在EIP4844升級前,Arbitrum的每筆交易收入較高,升級後Base的每交易收入較高。

Source:IOSG Ventures

成本

從每筆交易的成本來看,Base在EIP4844前,由於DA成本過高,導致交易成本過高,實際上處於邊際成本較高的情況,由於規模效應導致的成本優勢並沒有反映出來。而在EIP4844後,隨著DA成本的大幅降低,Base的每單交易成本直線下降,目前是所有Rollup裡交易成本最低的。 OP和ZK相比,可以看到OP Rollups是升級更大的受惠者,StarkNet 的L1 DA 的實際成本可以降低約4 到10 倍,略小於OP Rollups一個數量級。這也與理論推論一致:在EIP-4844 升級中,ZK Rollups 的收益不如OP Rollups 大。 ZK Rollup在升級後的費用表現也反映了固定成本對其的影響。

Source:IOSG Ventures

利潤

數據來看,Base由於規模效應毛利最高,遠超過Optimistic的Arbitrum。同為ZK Rollup的Starknet由於交易量過低,無法覆蓋固定成本導致交易毛利為負,zkSync則為正但同樣受限於固定成本,低於OP Rollup。 EIP4844的升級並沒有為利潤率帶來直接的幫助——受惠的主要將是用戶,其費用成本大幅降低。

Source:IOSG Ventures

3. 總結

3.1 成本側

目前看來大部分Rollups仍處於其Margin curve的前半段,隨著交易量的提高邊際成本逐漸降低,同時平均固定成本也會顯著降低。但未來以太坊L1或L2生態交易量興起後,受網路的容量影響平均交易成本的上升會導致邊際成本逐漸呈上升趨勢(從Base3-5月的表現可見),這是Rollup長期發展不可忽視的問題。在關注短期採用所導致的成本變化時,我們也需要關注Rollups在長期成本曲線上所做的努力。

Source: Wikipedia – Cost curve

而短期看來,對於Rollups來說,更有效地減少邊際成本是最好建立障礙的方法,其中針對市場狀況調整收入和成本模式是比較好的解決方案。

3.2 收入側

為了維持長期的競爭力,協議盡可能不對用戶額外收費,甚至倒貼費用讓用戶支出盡量保持低且穩定,如我們看到Starknet現在的情況。優先費用固然會帶來更多收入,可前提是鏈要有足夠的活躍度。

在EIP4844後,部分Rollups的收入產生了大幅下降(如Arbitrum),這是由於一部分利潤差來源-DA資料費用部分的隱性收入已經幾乎被抹除。 Rollups的收入模式將會變得相對單一,主要從L2費用當中挖掘,隨著交易量的增長,產生的優先費用和擁堵費用會是重要的收入組成部分。同時在主動收入方面,透過Sequencer提取MEV也將是未來Rollups重要的收入來源之一。

總的來看,Rollups的商業模式的確具有規模經濟的優勢,尤其是ZK Rollups。目前的市場狀況並不適合Rollups發揮優勢,都需要等到類似今年3-5月的Base時刻。商業模式的多樣性和不同Rollups在不同市場狀態下的適應能力也讓我們看到以太坊L2 Rollups生態的深遠考量。

References

https://community.starknet.io/t/starknet-costs-and-fees/113853

https://medium.com/nethermind-eth/starknet-and-zksync-a-comparative-analysis-d4648786256b

https://blog.quarkslab.com/zksync-transaction-workflow.html

https://www.alexbeckett.xyz/the-economics-for-rollup-fees/

https://davidecrapis.notion.site/Rollup-are-Real-Rollup-Economics-2-0-2516079f62a745b598133a101ba5a3de

https://arxiv.org/pdf/2405.00138

https://blog.kroma.network/l2-scaling-landscape-fees-and-max-tps-fe6087d3f690

https://forum.arbitrum.foundation/t/rfc-arbitrum-gas-fees-sequencer-revenue/24730

https://mirror.xyz/filarm.eth/aZwXFN-tfuZKrMjzT9rXchlY15HGuYJGGj_5FPtPZ88

https://x.com/ryanberckmans/status/1768290443425366273

https://mirror.xyz/lxdao.eth/CnZFjWYHbR1Vu9Z4UPa7JKDceLtVtNf1EfsQ98Zq7JI