作者:鑑叔

知之非難,行之不易。 對於二級市場的投資來說,大家都知道不能貪心,也不能追漲殺跌,可是多少人又能控制自己的雙手做到知行合一呢?在道德經中,老子提到道、法、術。道指的是規則、自然法則,核心理念,法指的是方法、法理,制度,而術則指的是行為、操作方法。道法術結合在一起被視為指導人們生活和社會發展的重要原則和準則。

對於二級市場來說,我們也可以將投資分為道、法、術,而三者缺一不可

道:代表投資理念和投資信仰,即投資的方向、目標和價值觀。包括市場長期趨勢、宏觀狀況、基本面的分析。

法:代表投資的法則與規則,包括投資策略、風險管理、資產配置。

術:代表投資的技術分析、量化分析、交易心理

今天本報告將專注於交易中的“術”,其目的是分享技術指標和技術分析在實戰中的應用,對於絕大多數人來說,並不需要學習很多和偏門的技術指標,因為技術指標都是落後的,無法直接獲利,本報告將分享常用的技術指標方法,讓更多人知道技術分析的意義。

聲明:本報告提到的幣種和指標均不構成投資建議,僅學習使用。所提及的投資建議和指標用法並不適用於所有幣種和產品。區塊鏈風險極大,你有可能失去全部本金,請做好自己的研究。

文章主要包含:

一、MA及MACD指標解釋及運用

二、Boll及RSI指標解釋及運用

三、旗形整理變式

四、總結

一、MA均線指標解釋及運用

MA指標,又稱Moving Average(移動平均線/均線),其計算數字內的平均價格,如MA5為例,這代表著5個時間段(包括當前)蠟燭圖的平均價格,無論是分鐘級別、小時級別、天級別。 MA數字越小,代表波動越靈敏,則更專注於短期的波動,相反MA數字越大,則代表波動緩慢,專注於長期的波動。

MA的數字是根據用戶的喜好來設置,在這裡分享我常用的兩套MA交易方法,分別為維加斯通道和夾逼通道。

維加斯通道

維加斯通道,其簡化解釋即運用144、169均線,透過三種均線來判斷中長線趨勢,此方法並不適用於15分鐘以下週期,適用於1小時以上週期使用。

為什麼要用這兩條均線?

仔細觀察,我們可以看到144和169分別為12和13的平方,其原理隱含江恩的正方形理論及斐波那契數列。即144數字來自於江恩正方形理論,169數字是斐波那契數列數字13的平方數,二者結合在一起,方可在實戰中的較好的應用效果

舉列解釋:

我們以OP的四小時走勢舉例,我們發現144日均線上穿169日均線時,形成金叉(金叉則代表144均線上穿169均線),即代表中長期看漲,可以嘗試入場,而價格到頂部時,144均線下穿169均線,形成死叉(死叉代表144均線下穿169均線),則中長期出場觀望。

那麼有人要問,你這麼說也太絕對了,那橫盤之前的均線來回金叉和死叉穿插,你怎麼去解釋? 你這賭博罷了!

這裡我給的建議是,由於144均線和169均線並無法判斷短期的走勢,滯後性較強,所以在此基礎上可以添加7和14日均線用於輔助判斷短期走勢。讓我們再放大op的走勢,透過大等級的MA均線判斷中長期行情變化,再透過小等級的MA均線金叉進行二次確認,可以將確定性做到最高。

維加斯通道用於判斷中長期走勢,由於維加斯通道的滯後性,仍需要搭配短期均線進行輔助驗證,強勢的行情必須要做到144和169均線上揚,如果價格橫盤到144和169均線附近,則代表短期行情較弱,不適宜入場。同時144和169均線有較好的支撐和壓力作用,適用於超短線超跌反彈等操作。

夾逼通道

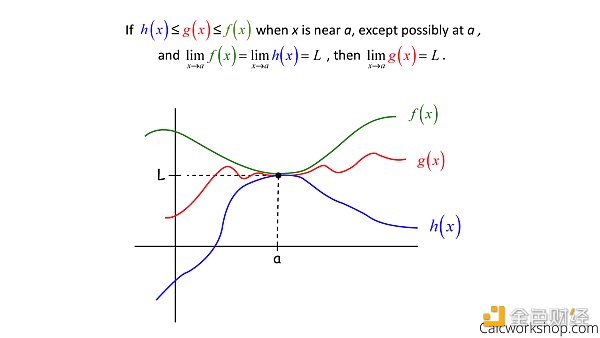

夾逼通道,主要出處來自於數學微積分的夾逼定理(Squeeze Theorem),其簡化解釋是,如果一個函數在某個點附近被另外兩個函數“夾逼”住,而且這兩個函數的極限相同,那麼這個函數的極限也會趨向相同的值。

在二級市場交易中,我們也可以運用類似的夾逼定理模型,我們可以簡化出兩條均線,分別為111和350均線,由於350均線的周期較長,這裡推薦在短線交易上使用。

為什麼是這兩條均線?

350和111均線相除,我們得到的數字最近似於圓周率,即3.15,或者說我們將350除以3.14,得到最接近的數字是111。

舉例解釋:

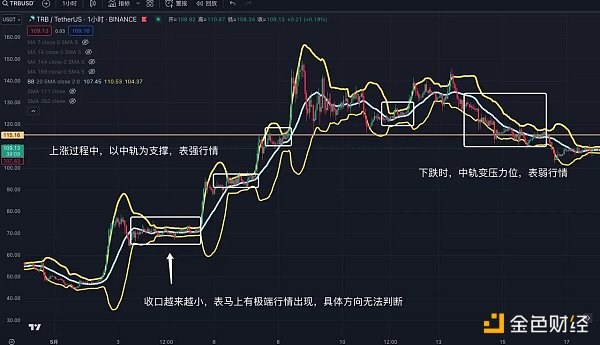

我們以TRB的1小時走勢舉例,當藍線(350)均線在上,黃線(111)均線在下,形成類似或近似三角形形狀時,則代表「夾逼」成功。成功後,後期走勢看漲,不過需要注意是,一個正確的「夾逼」形態,111均線必須穿過350均線,如果只有一邊穿過,則不成立。

該通道適用於1小時和四小時級別,不過準確率一般,但一旦成功,後期的走勢將是超大級別行情,所以當出現夾逼形態時候,可以加強留意和關注,我們也可以通過其他技術指標來進行輔助判斷。

MACD(平滑異同移動平均線)

MACD(Moving Average Convergence and Divergence)是交易中最常用的技術指標,其指標的核心是透過比較不同週期的移動平均線來分析價格動量的變化,從而提供買入和賣出訊號。 MACD主要分為零線、MACD線、訊號線三種,同時主要看三種變化。

MACD的三種變化:

1.MACD線和號誌線交叉:

-

買進訊號:當MACD線(藍色)從下方穿過訊號線(黃色)時,表示市場動能轉向積極,可以考慮買進做多

-

賣出訊號:當MACD線(藍色)從上方穿過訊號線(黃色)時,表示市場動能轉向消極,可以考慮賣出

2.MACD線與零線的關係:

-

零線上方:當MACD線位於零線上方時,表示短期平均線高於長期平均線,市場處於上漲趨勢

-

零線下方:當MACD線位於零線下方時,表示短期平均線低於長期平均線,市場處於下跌趨勢

3.長條圖的變化:

-

長條圖由負變正:當長條圖由負值變為正值時,表示MACD線在訊號線上方,動能正在增強,是買入訊號

-

長條圖由正變負:當長條圖由正值變成負值時,表示MACD線在訊號線下方,動能正在減弱,是賣出訊號

舉例解釋:

我們以ETH的4小時走勢舉例,當MACD線穿過訊號線時,則代表行情看漲,當訊號線穿過MACD線時,則代表行情看跌。同時MACD適用於各時間段,不論長線或短線,不論1分鐘級別或週線級別,依舊適用。

MACD和MA的進階使用

除了基本的MACD和MA用法外,光學會這些是遠遠不夠。說到底這些技術指標用法都可以透過公開資料來查詢,很多主力和莊家也會透過這點故意製造“假走勢”,讓你以為再不買就來不及了。其實正是騙你上車的伎倆。

如何防範和甄別這些「假走勢」?

假走勢主要是透過MACD金叉來引導新手入場,以BB的15分鐘走勢為例。當15分走勢突破新高後,轉而快速下跌,MACD進入死叉,即代表開啟回調,可是在回調當中,其走勢正在快速收回,甚至逼近前高,但這時MACD卻剛開始金叉。我們可以理解這種走勢為“心有餘而力不足”,即價格已經反彈達到前高,而MACD卻剛剛金叉。 這種走勢80%以上的結果都會跟這張圖一樣,硬氣沒一會就軟了。

我們接著以ETH的1小時走勢為例,MACD金叉,綠柱大幅上升,價格跟著上漲。這種上漲是優質的漲幅,即代表可以入場跟進,接著價格進入橫盤調整階段,MACD轉為死叉。調整後,MACD進入金叉,但是關注到漲幅和走勢並像之前金叉一樣延續,而是無力上漲,MACD量柱也不是持續增強的狀態。這種「吊著一口氣」狀態十分危險,雖然MACD金叉,但是力度不強,而且這種持續的狀態越久則越危險。 這種當價格突破新高而MACD並沒有新高的情況下,我們稱之為“頂背離”,是一種強烈賣出信號。同理當價格突破新低而MACD並沒有新低的情況下,我們稱之為「底背離」也是一種買進訊號。

二、BOLL及RSI指標解釋及運用

BOLL(布林通道)

BOLL主要是美股分析家約翰布林根據統計學中的標準差原理設計出來的一種非常簡單實用的技術分析指標,個人認為他在區塊鏈的二級交易上用處很大。 BOLL是由上、中、下三條線組成,也叫上軌中軌下軌。布林線的上中下三條分別有壓力和支撐的意思,當幾個到達布林線上軌時,會因為壓力而回調,當達布林線下軌時,會因為支撐而拉起,股價漲出布林線上軌道時代表超買,有回檔的可能,也代表目前這個股很強勢,相反,股價跌破布林線下軌時代表超賣,也代表行情極弱。當股價從布林線上軌跌到中軌時,中軌起到支撐作用,如果跌穿中軌,則變成壓力位,當股價從布林線下軌漲到中軌時這也面臨著壓力,突破中軌並且站穩代表壓力位轉成支撐位。

以下是布林線的10條黃金基本準則,十分重要:

1.價格衝出上軌提防回檔2、價格跌出下軌提防反抽 3、強勢行情總在中軌上方

4.弱勢行情總在中軌下面5、上下軌變窄隱藏著突變 6.開口越大行情勢頭越大

7.中軌線指引著趨勢方向8、通道突然收口預示反轉9、通道突然開口盤整不再

10.通道收窄時間越長,收口越小,後市變化越明顯且劇烈。

舉例解釋:

我們以BTC的一小時走勢舉例,BOLL主要分為三條線,分別為上軌,中軌,下軌。當價格超過上軌時,即代表超買,回檔的機率較大,當價格跌出下軌時,即代表超賣,拉回的機率較大

我們接著以TRB1小時的走勢舉例,當BOLL帶收窄時,即代表將有極端行情出現,但是BOLL並無法準確判斷具體方向,需要其他指標輔助判斷,收窄時間越長,BOLL帶越短,代表未來行情越激烈。同時在強勢上漲行情中,BOLL會沿著中軌緩步上漲,而超強勢行情中,BOLL將持續超上軌上漲。相反弱勢行情中BOLL會沿著中軌下跌,此時中軌從支撐位置轉為壓力位置。超弱行情下,BOLL將持續超下軌下跌。

RSI(相對強弱指標)

RSI(Relative Strength Index),其原理是透過計算股價漲跌的幅度來推測市場運動趨勢的強弱度,並據此預測趨勢的持續或轉向。 RSI的數值變化浮動為0–100,即無論如何價格都不會超過這個範圍,我們可以簡化理解為,當RSI達到70時,即代表行情超買,回調風險加大,而當RSI跌破30時,即代表行情超賣,可能會上漲。

舉例解釋:

我們以BTC的1小時走勢舉例,當RSI跌破30時11,即代表需橫盤和回調,而這種回調並不絕對,只能代表市場行情很弱,無法作為直接買入依據。其次當RSI突破70時,即代表超買,可能會有回檔風險。但這依舊無法作為買賣依據,只能作為輔助判斷。 注意:極端行情下,RSI可以達到99或1,所以不要透過RSI作為主要判斷依據,

我們接著以EDU的4小時走勢為例,RSI突破70之後,持續上漲,RSI最終達到99。因此我們無法透過30抄底70賣出的方法來。我們要判斷股票/幣種的性質,是否為小市值,MEME類幣種,或高控盤幣種。相較於藍籌幣種,其他小幣的RSI判斷可能需要提升到90和10範圍,而並非30和70,這需要透過自己判斷。

三、旗形整理變式

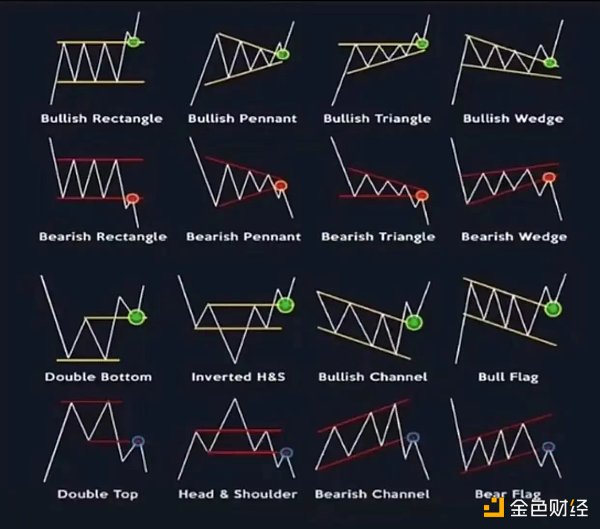

旗形整理也叫三角形整理,該整理並非指標判斷,而是K線上的走勢變化去判斷,我們可以總結為16種常見基本的變化類型,如果看到類似走勢可以買入,一般成功率很大,後續看漲,不過也有失敗的時候,建議在旗形的低點購買,當突破三角形區域上漲時,突破區域變成支撐位置,後期下跌可以在支撐附近介入。

舉例解釋:

我們以APT的15分鐘走勢為例,其走勢就標準複刻了上圖的第三種和第十種走勢。不過要注意,這只是成功案例,很多主力和莊家會故意做出類似圖形來騙人上車,我們需要注意甄別,或者及時停損。

我們再以TRB的1小時走勢舉例,我們觀察到TRB正是運用了三週旗形整理的走勢,實現了一周三倍的上漲,所以當我們在市場再看到類似走勢時,可以自己畫出來用於驗證。

四、總結

正所謂,在交易中道、法、術三者缺一不可,本報告只專注於交易過程中的“術”,僅僅學會和掌握技術指標的運用是遠遠不夠的,市場上的坑很多,而市場每過三個月左右,其走勢和上漲拉盤,以及下跌方法都會大更新,所以需要不斷多看去總結,觀察市場的細微變化。

人是活的,指標是死的,技術指標的存在是讓我們在充足的了解和風險控制後用來輔助判斷交易的方法,並不能直接用來盈利,畢竟所有的技術指標都是滯後的,無法做到100%準確。只有我們充足了解和風控後才能輔助投資,否則就是賭博。

同時,所有技術指標並不是報告中闡述的那麼簡單,每個指標都有不同的變形和方法論,如果細心研究,每個指標都可以研究好幾年,所以文章並沒有提到所有的變形和方法。同時每個人的風格不同,指標使用的情況也不同,需要依照自己的交易風格逐漸調整。