Jito Network是Solana生態首個兼具MEV和流動性質押業務的協議,並將MEV收入作為質押獎勵,提高了協議質押收入,下圖是對Jito協議中Solana資金流向的高度抽象。 Jito在Solana生態的MEV和流動性質押業務中都佔據絕對的龍頭地位,且隨著Solana生態在本輪市場的大幅增長,MEV和流動性質押兩項業務也獲得了快速增長。本研究期刊將從MEV及流動性質押兩方面,解析Jito的技術原理與業務進展,以及Jito未來業務可能的成長點及投資重點

1 MEV龍頭:重塑Solana的MEV模式

1.1 Solana MEV困境與解決方案

MEV(Maximal Extractable Value)指礦工在區塊鏈網路上產生區塊時,透過移動交易順序而可以提取的最大價值,MEV的例子有許多,例如:

- 三明治攻擊:最典型的MEV種類,MEV搜尋者觀察可能影響資產價格的待處理交易,在交易之前和之後分別提交交易,透過推高或拉低交易代幣的價格而獲益,也使得原始交易付出了更高的成本。

- 清算:時時監控是否有抵押不足的貸款頭寸,發現後快速搶佔清算人的資格完成強酸而活力。

- NFT鑄造:在NFT鑄造活動期間,透過搶佔前排鑄造者的位置來獲得高價值的NFT。

- 空投領取和賣出:在空投開放領取後,快速領取空投並在極早期賣出,可以獲得相對較高的出手價格。

MEV的實例還有許多,但本質上都是對交易順序的搶佔而最大化個人收益。對MEV的討論最初集中在以太坊上,但在Solana等區塊鏈網路中同樣存在,因為Solana網路本身的交易處理機制,Solana上的MEV問題與以太坊不完全相同。

相較於以太坊,Solana的差異在於:

(1)不存在公開的mempool:交易直接發送到驗證者,驗證者會立即處理交易,而在以太坊上會先儲存在一個公開的交易池中等待礦工包括進區塊中;

(2)按照先到先出(FIFO)的原則處理交易,即按照交易到達的先後順序進行處理,而以太坊上的礦工可以自由選擇和排序交易,以太坊會優先選擇高gas費的交易處理。

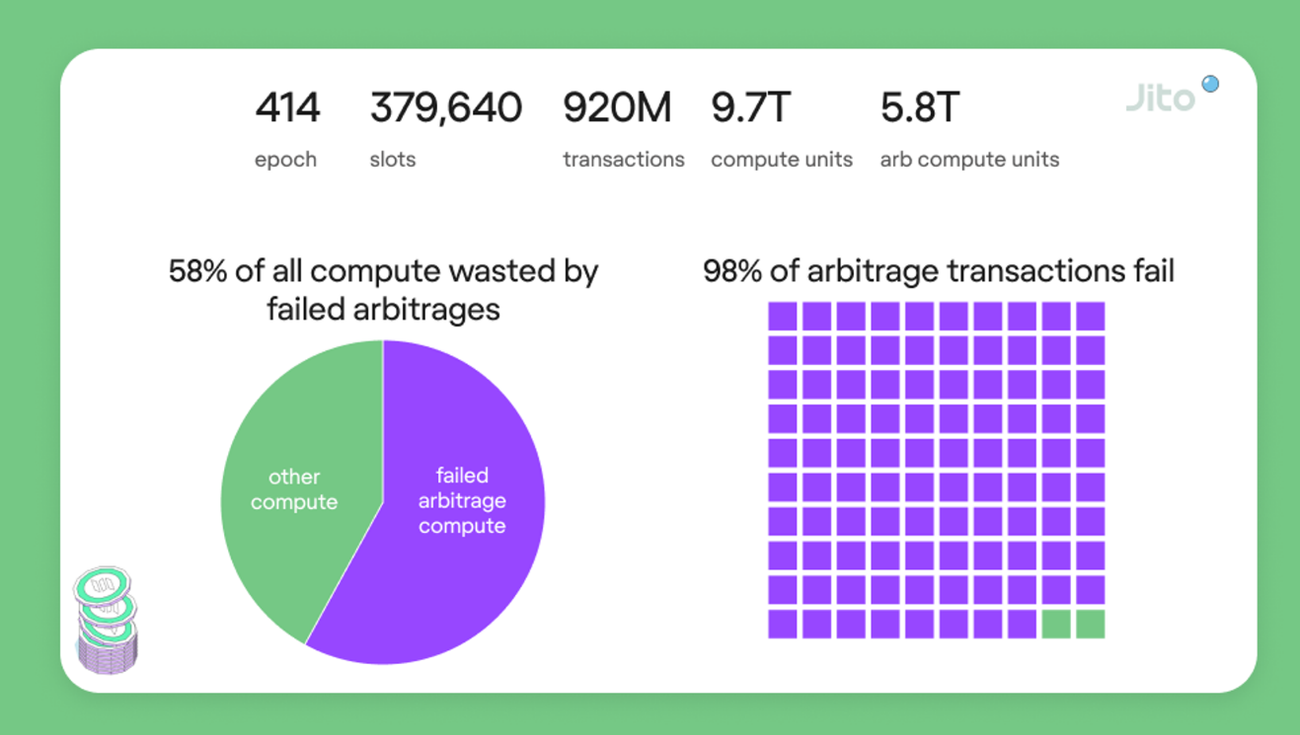

因此,Solana對交易順序的競爭從“高費用”變成了“低延遲”,不是通過gas費的競爭,而是爭取最先到達驗證者,加之Solana的交易費用非常低,為了贏得優先排序,機器人會發送大量的垃圾交易到Solana上,而相同交易中只有最先被執行的那個會成交,其餘交易將會失敗。根據Jito Network的數據統計,在Epoch 414中,有60%的區塊計算被無效的套利交易佔用,而超過98%的套利交易都失敗了,這使得Solana驗證者將大量的計算資源用於處理在失敗的交易上,大大浪費了運算資源,降低了網路效率。

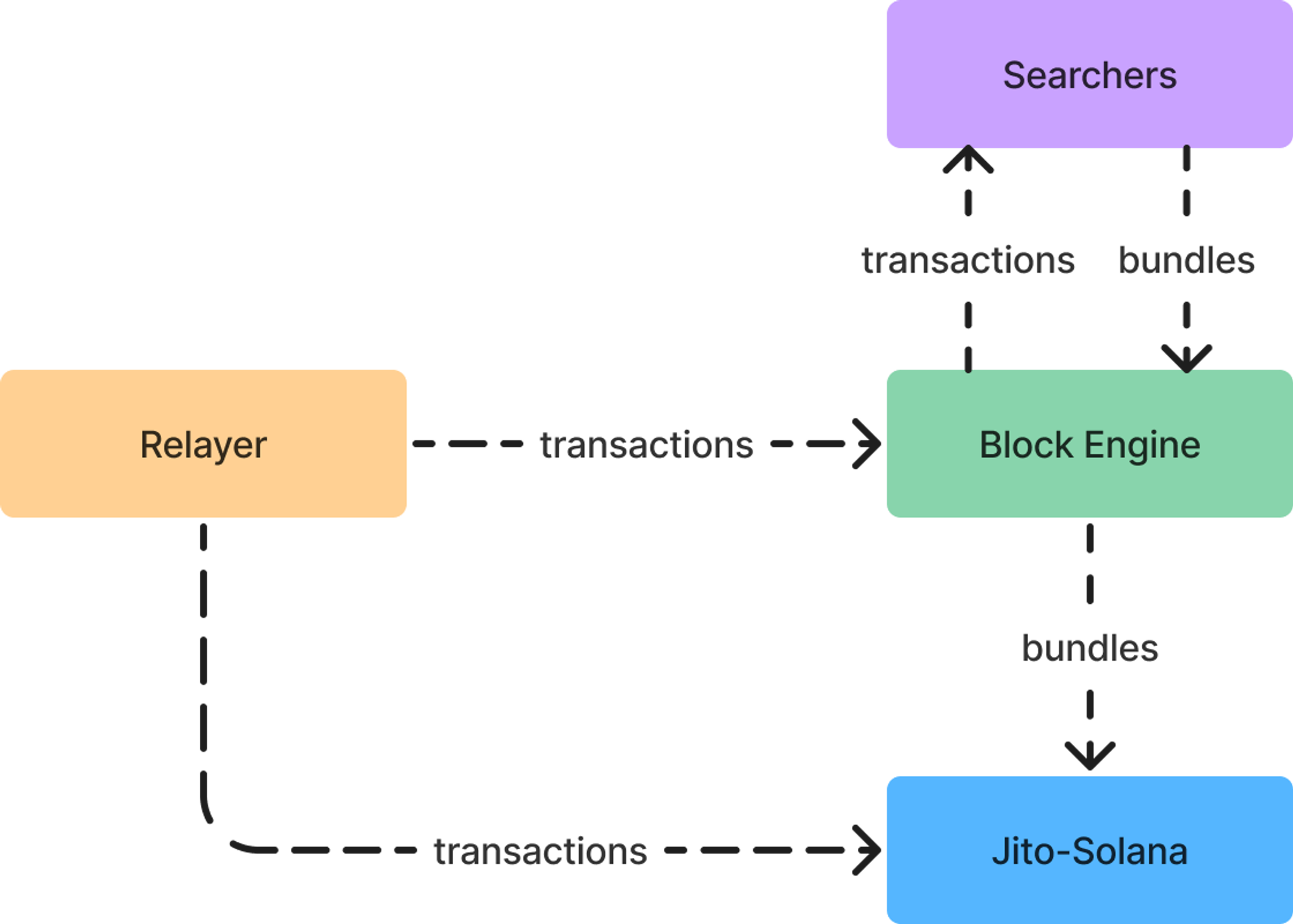

為了減少Solana被無效垃圾交易佔用,Jito透過引入mempool和區塊空間拍賣,重塑Solana的MEV模式。 Jito解決方案的基本架構如下圖所示,包含四個主要的組成部分:搜尋者(Searchers)、中繼器(Relayer)、區塊引擎(Block Engine)和Jito-Solana驗證客戶端。中繼器先完成對交易資料的過濾和對交易的簽章驗證,然後把交易資料交給區塊引擎和驗證客戶端;搜尋者提交期望執行的Bundles(一組已經排好順序的交易,驗證者要完全按照順序執行該組交易,這組交易的執行是原子性的,即要么全部執行,一旦一個交易失敗,則該Bundle均不會被執行)和Tips(即激勵驗證者執行該Bundle的費用),區塊引擎在眾多被提交的Bundles中尋找利潤最高的交給驗證者,由驗證者完成交易的執行。

1.2 MEV業務數據概覽

從數據來看,Solana鏈上的MEV收入正在快速成長,而Jito對於Solana上的MEV捕捉能力也在增加。

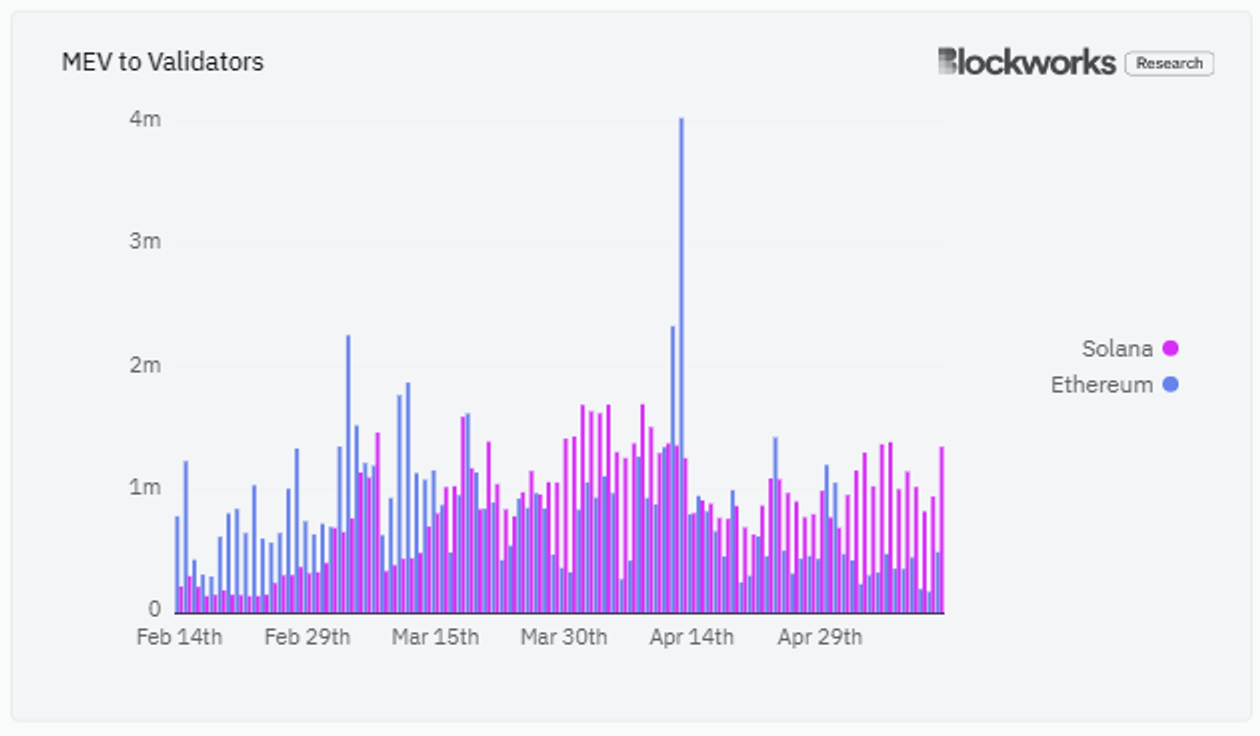

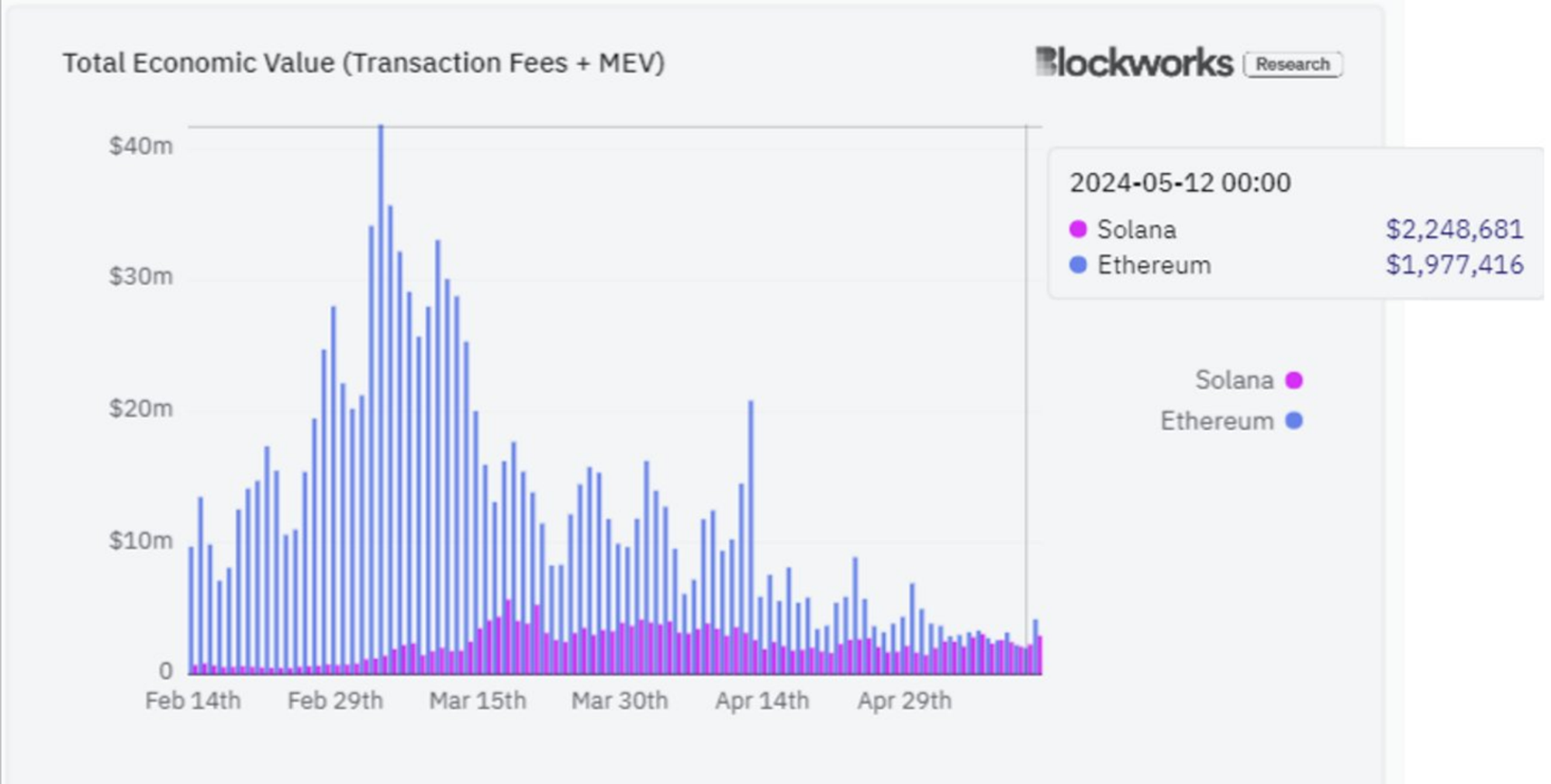

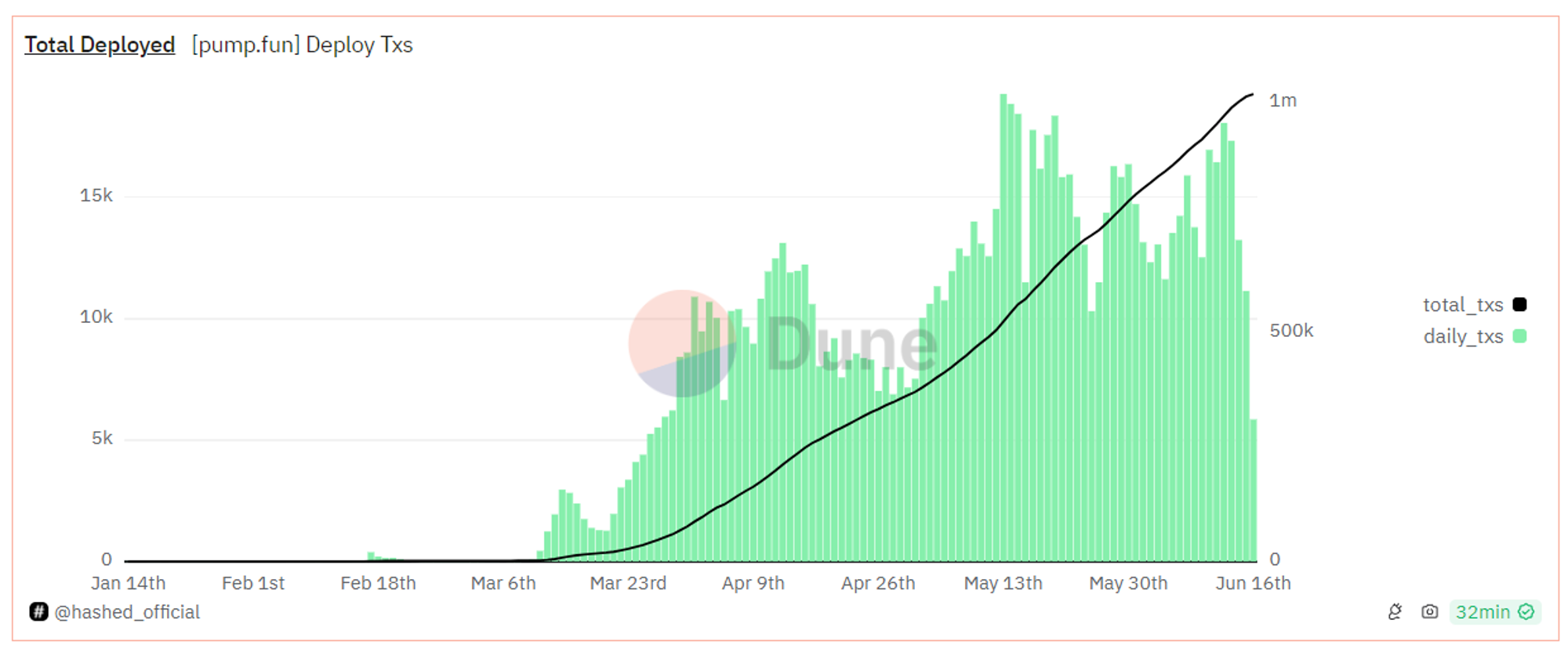

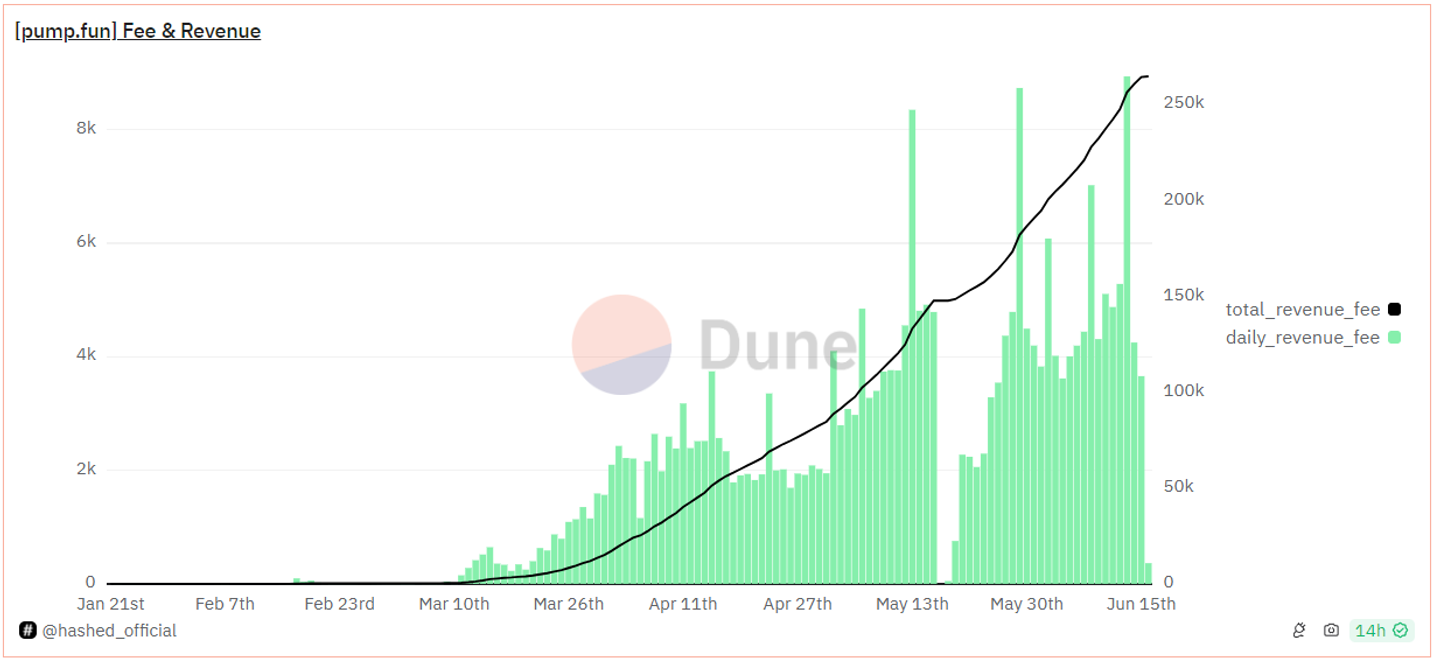

根據Blockworks Research數據,在2024年3月份開始,Solana上驗證者獲得的MEV收入開始超過以太坊,並在5月份開始大幅領先於以太坊,5月12日,Solana在一天內產生的總經濟價值(交易費用+MEV收入)首次超過了以太坊。 Solana上meme代幣的狂熱增加了MEV的機會,尤其是在pump.fun誕生之後,一個meme代幣的生命週期可能只有幾分鐘,這使得交易順序變得格外重要,例如,一些dev在創建代幣時需要累積自己的籌碼,在代幣創建的一刻同步在多個錢包買入,這對交易順序要求嚴格,而對於遇到交易fomo期,jito tip也會出現高幅波動。

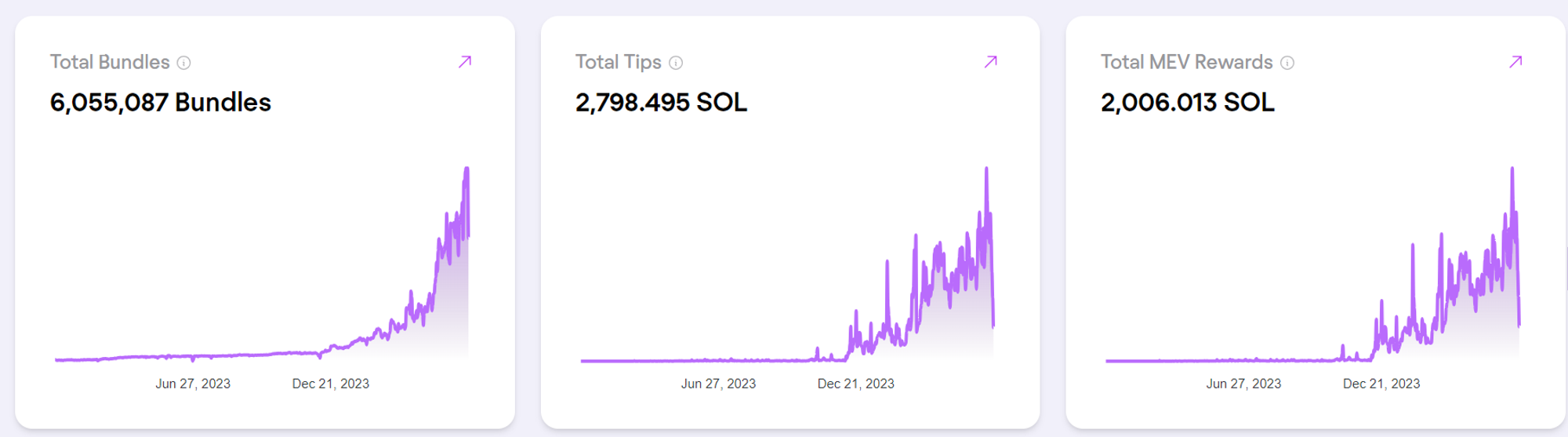

Solana MEV的成長大幅被Jito Network捕獲。根據新聞數據,Jito-Solana客戶端的採用率已經超過78%,而這個數據在2023年底僅為31%,這意味著多數驗證者已經採用了Jito提供了MEV解決方案。 Jito的MEV收入同樣反映了這一點,Jito上每日提交的Bundles數量正在迅速增加,6月14日達到超過9M個,由此帶來的每日Tips收入和給予質押者的收入獎勵也在迅速增加,目前每日Tips數量已多日超過10000SOL,6月7日甚至來到16000SOL的水平。

Solana生態的復甦帶來了MEV的回暖,MEME熱潮帶來的交易量激增則直接推動了MEV收入的暴增,而對MEME代幣交易的積極性,並未因近幾個月大盤遇冷而受挫——以pump.fun數據為例,自4月以來所部署的代幣一直處於相對高位水平,交易費和收入也一直保持相對穩定。對MEME代幣交易的熱情一定程度上保證了MEV的收入一直處於高位。 2024年3月9日,Jito Labs官方在社群媒體發文表示,由於對用戶造成的負面外部效應,Jito暫停mempool的使用,這減少了透過交易排序和三明治攻擊造成的用戶損失,從數據來看,這項措施並未對Jito的MEV收入造成太多影響。

2 流動性質押:快速搶佔市場份額,躍居龍頭

2.1 Solana流動性質押市場格局

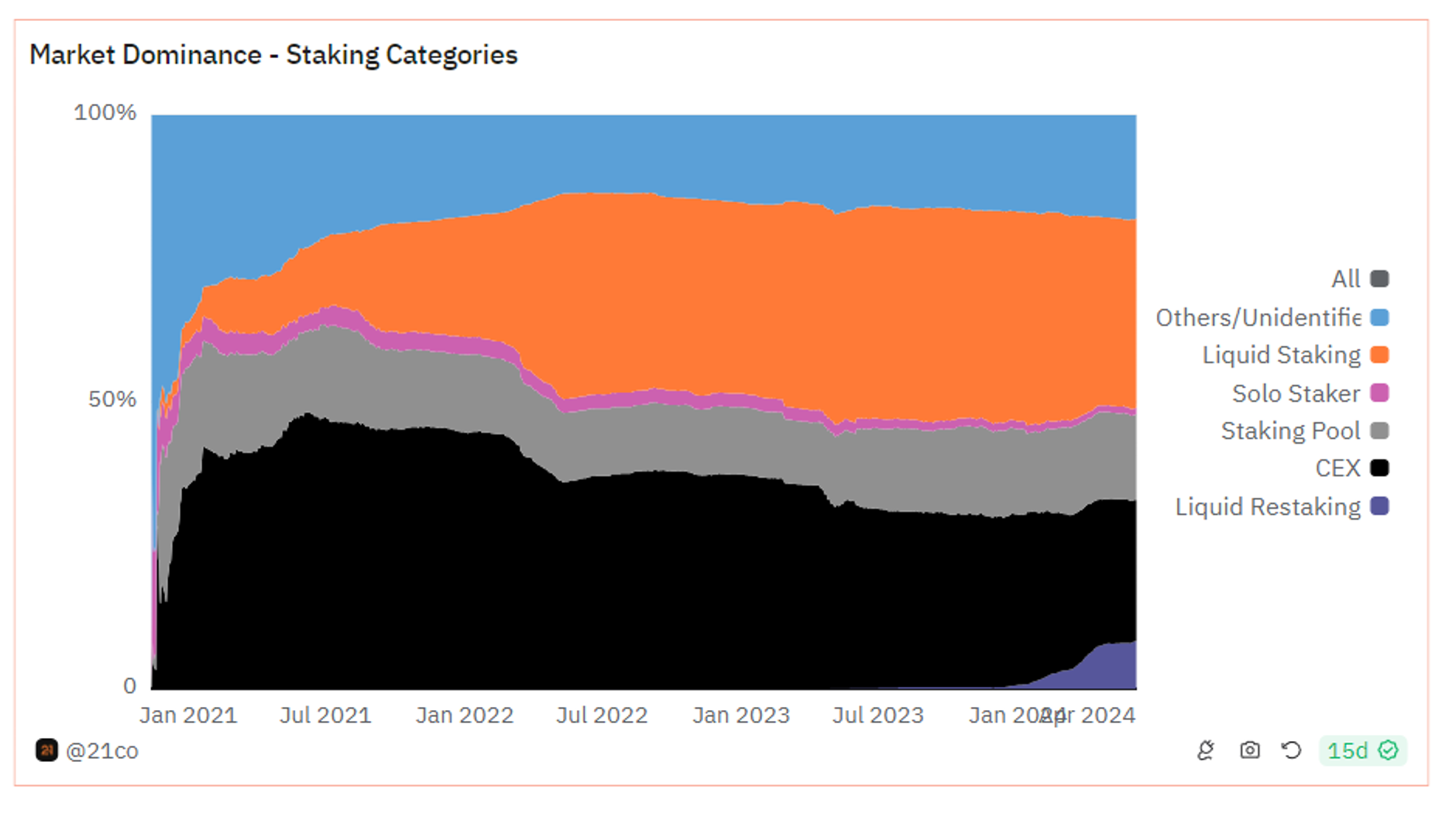

相較於以太坊,Solana的流動性質押賽道發展的相當緩慢,我們來看一組數據:Solana的質押比例超過65%,而以太坊的質押比例僅為27%左右(Coinbase數據),但約95%的Solana質押是原生質押,而近一半的Staked ETH選擇了流動性質押和流動性再質押。

這一差異由兩條鏈的技術和生態差異決定:

(1)以太坊成為驗證者有最小的質押量要求:32ETH,而Solana則沒有最小質押量要求,從而降低了成為驗證者的門檻;

(2)以太坊原生協議不支援委託質押,即普通用戶無法直接透過以太坊委託質押給一個驗證器,只能透過其他第三方協議實現委託質押,想要實現原生質押,只能自己運行一個驗證器,並需要32ETH;

(3)Slashing機制在Solana上尚未生效,因此對普通用戶來說,選擇驗證器不太重要,而由於以太坊上存在Slashing機制,用戶必須謹慎選擇驗證器,否則將為驗證器的失誤付出代價,這就需要有第三方協議來為普通用戶提供這個服務,即質押池;

(4)Solana上的DeFi生態尚不成熟,因此即使持有LST資產,能夠進行Farming的管道也乏善可陳,在沒有足夠收益率的誘惑下,用戶持有LST資產的需求不強,而以太坊上DeFi生態非常豐富,以stETH為首的LST資產已經被多數DeFi協議作為基礎底層資產,DeFi協議之間層層疊樂高,用戶的槓桿和收益率都能成倍增加,

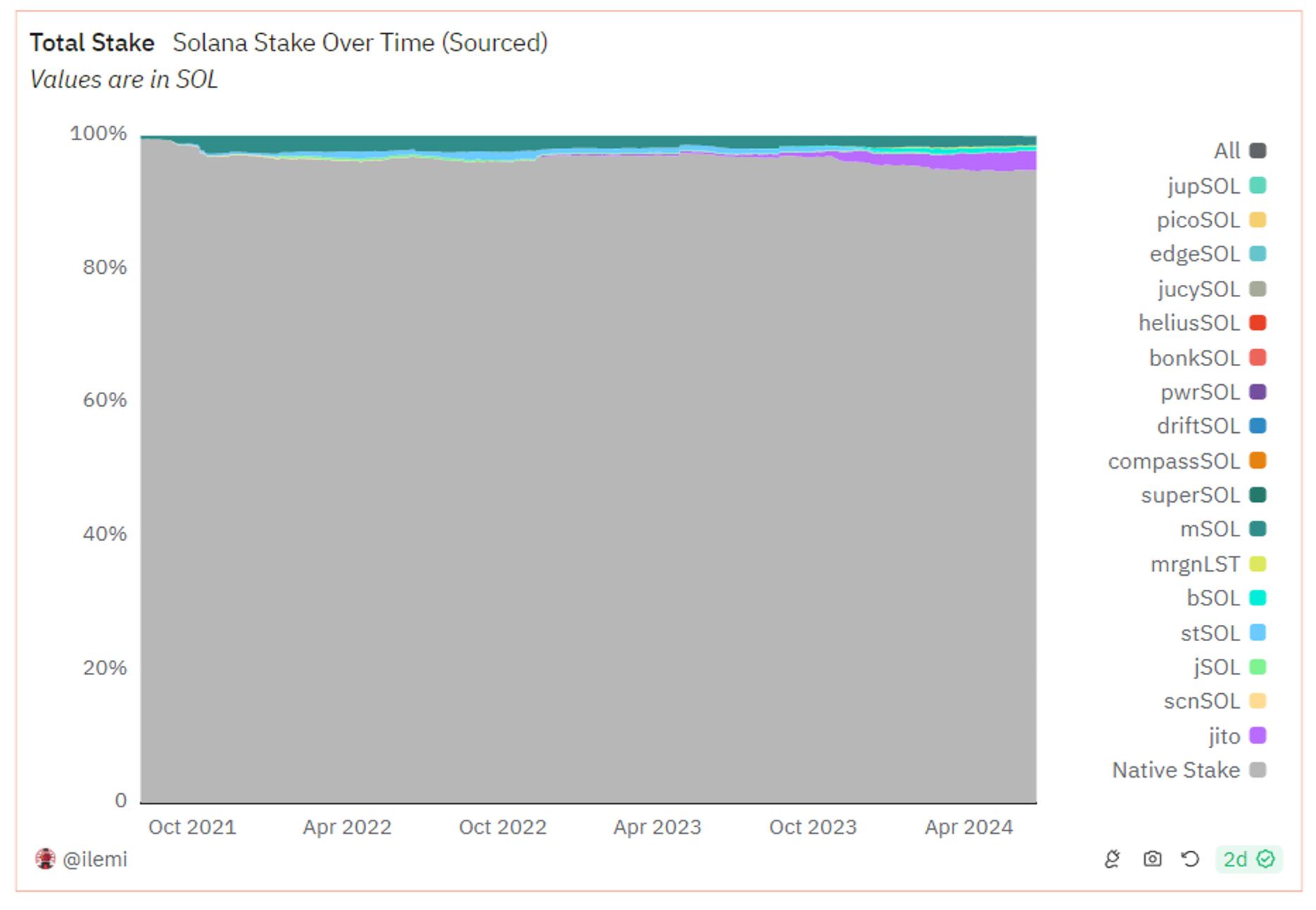

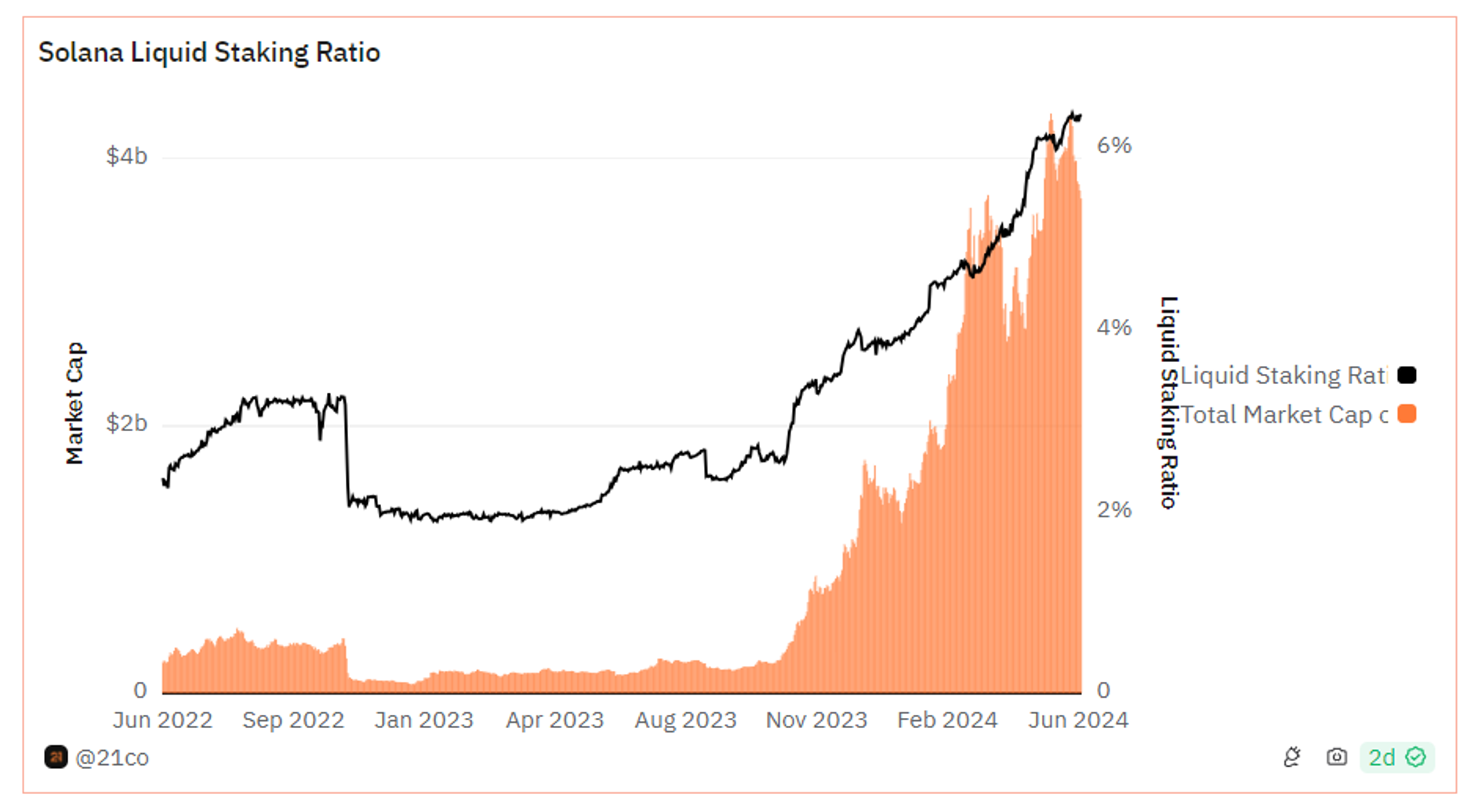

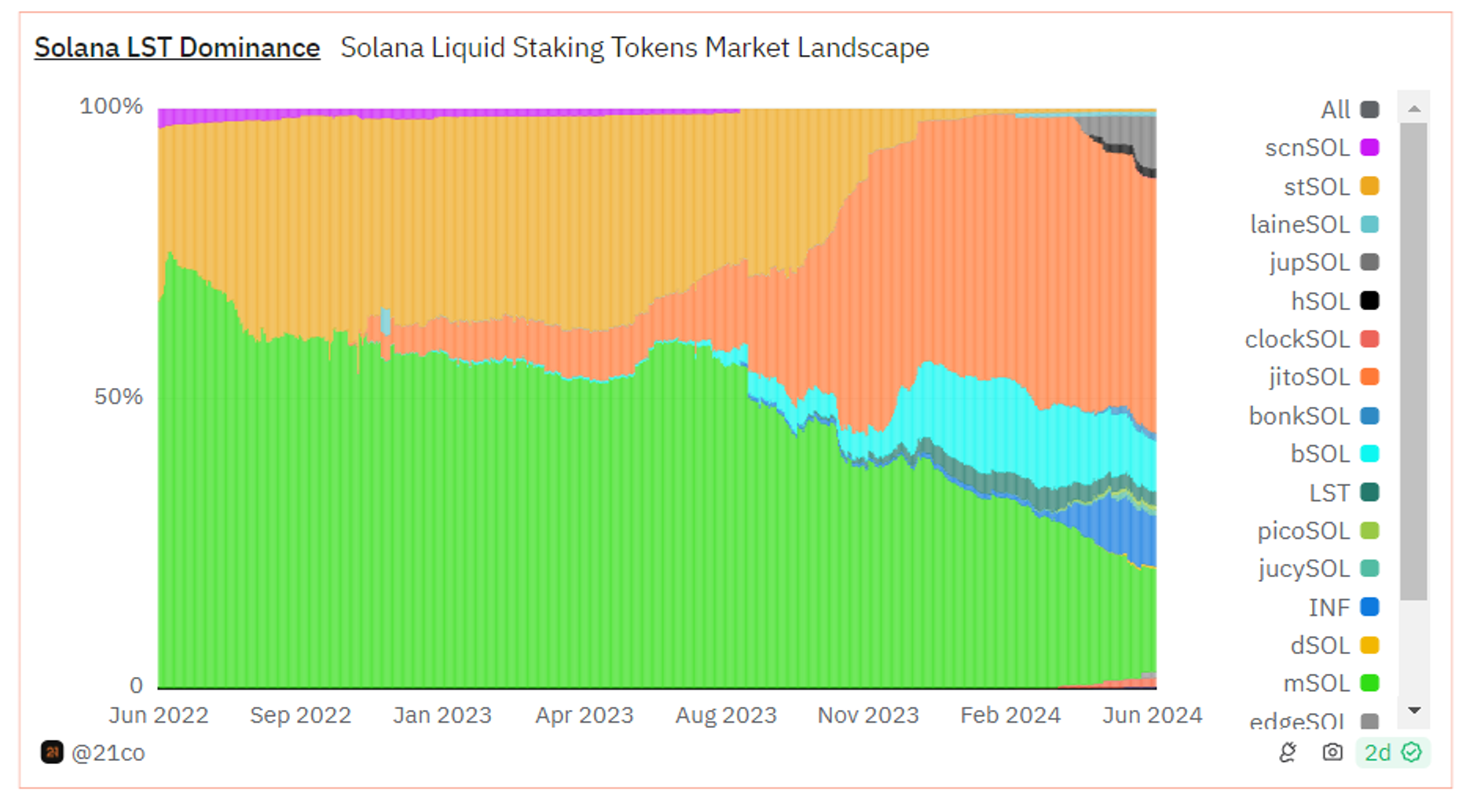

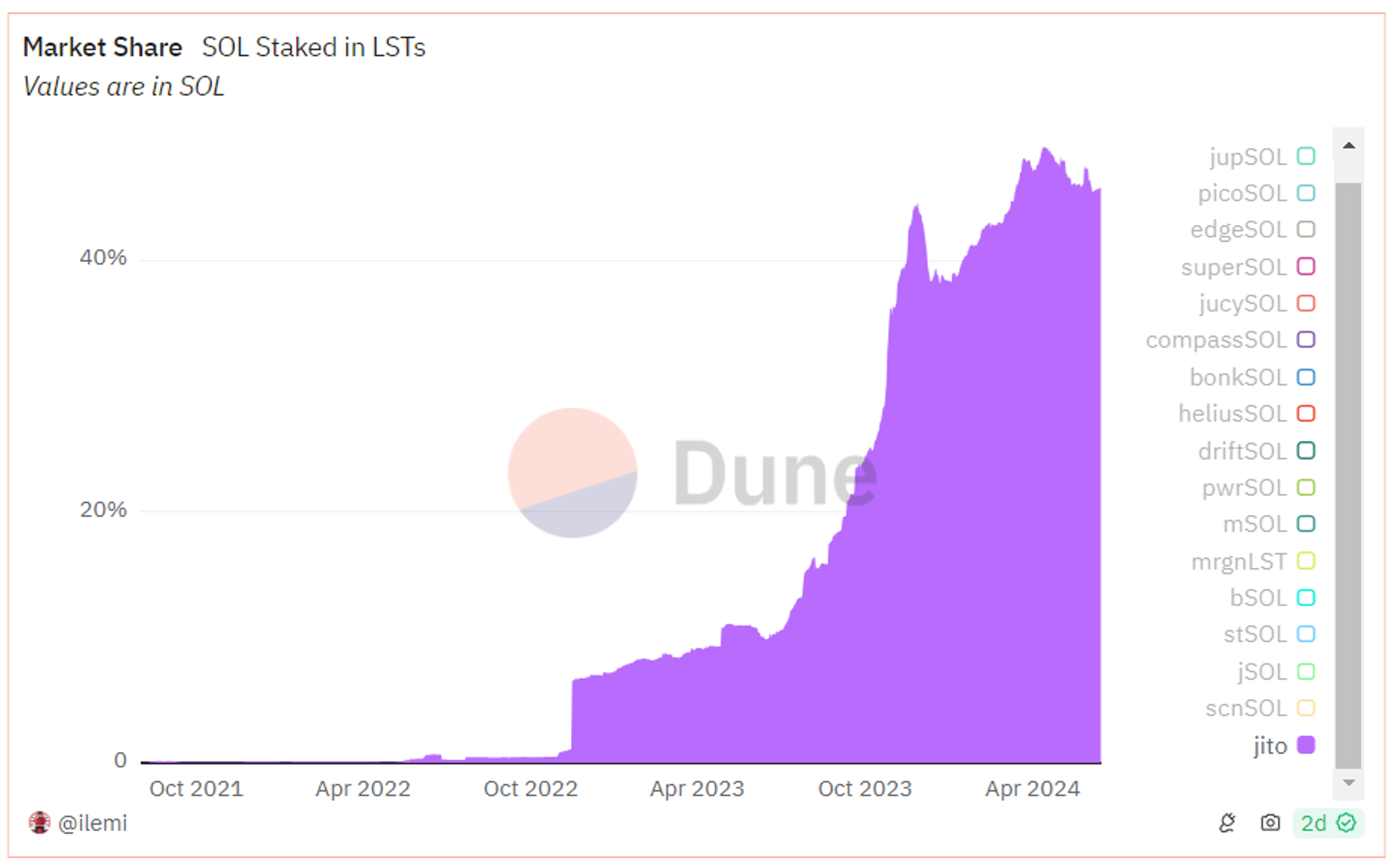

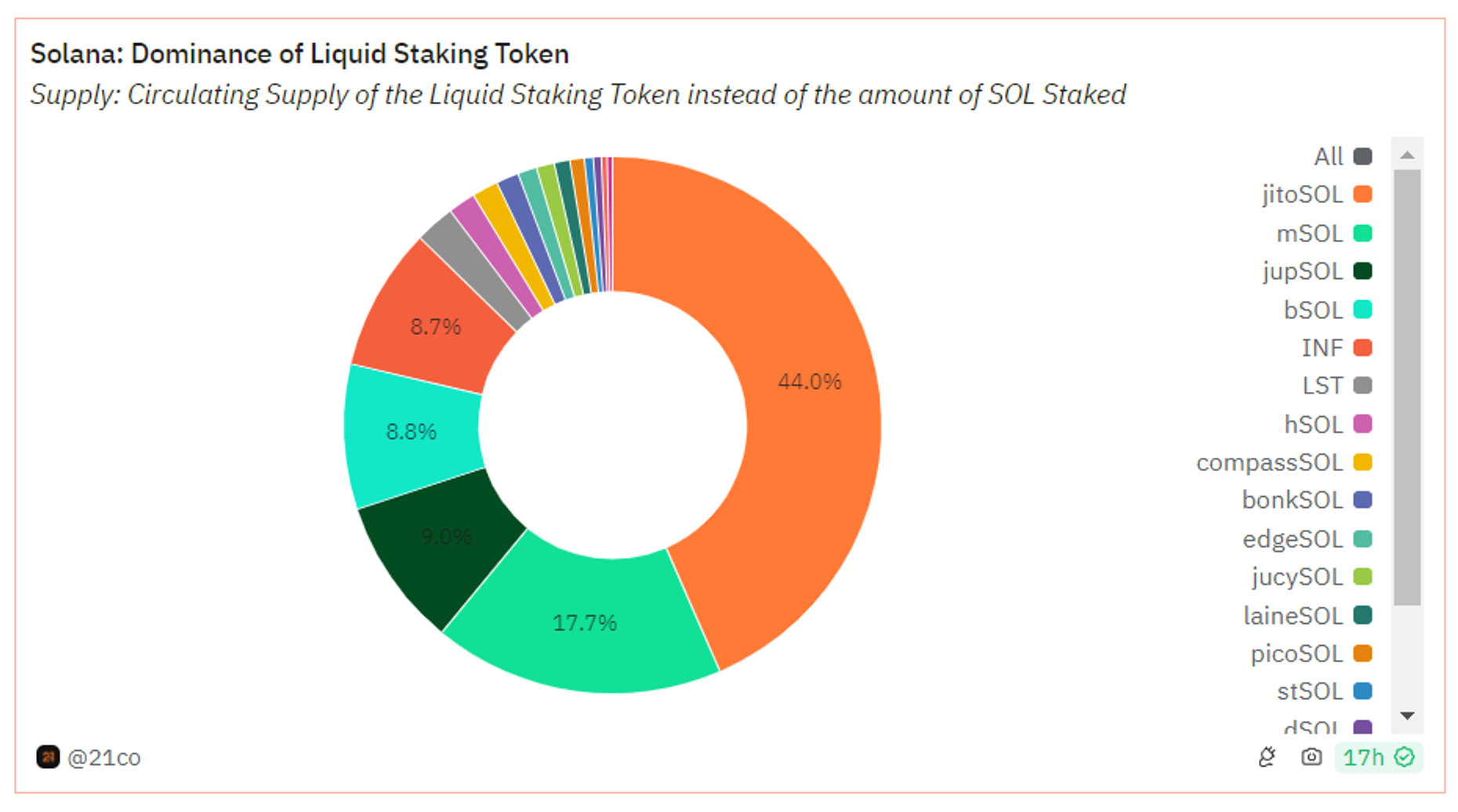

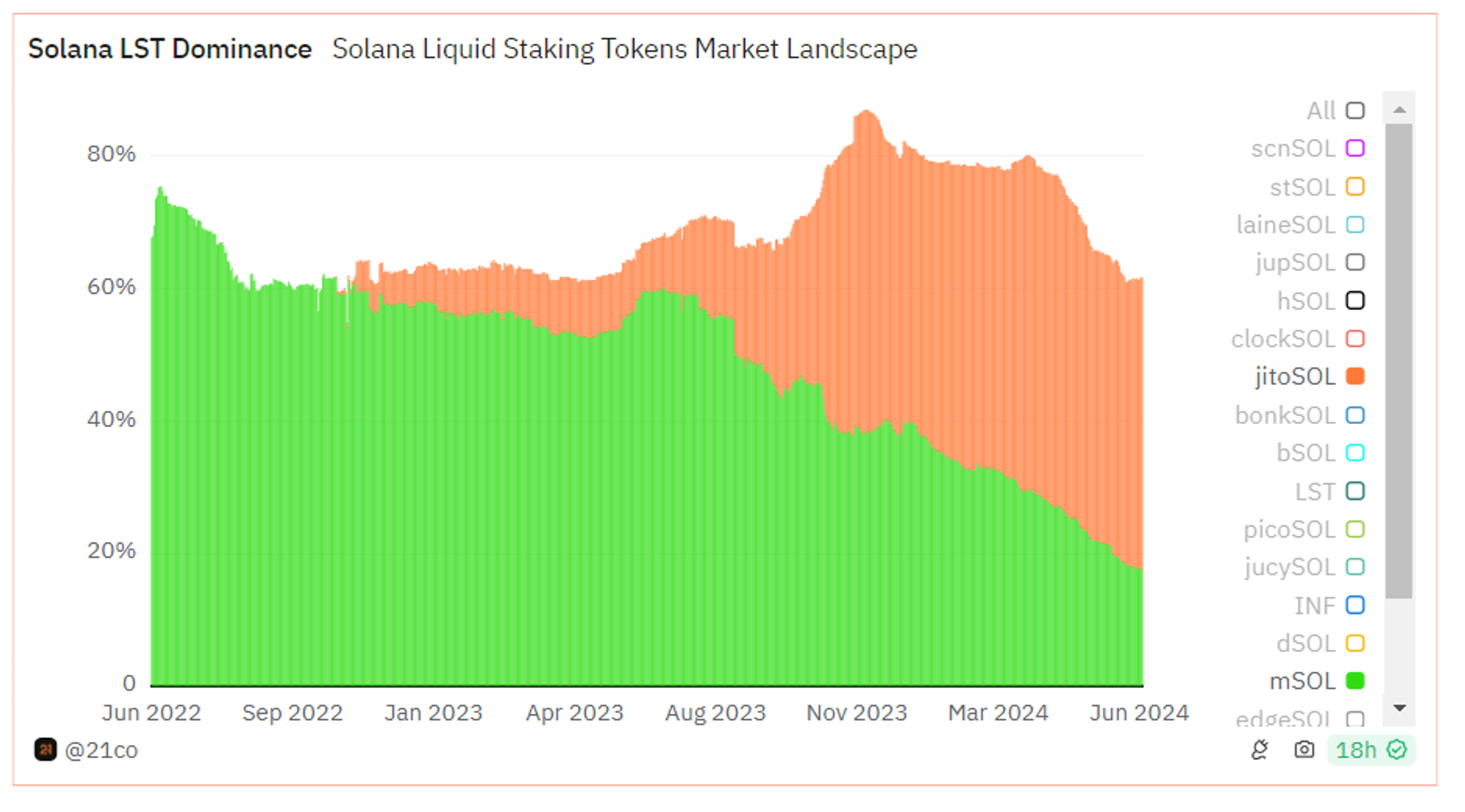

因此,Solana上的用戶進行流動性質押的需求不強,用戶習慣還沒有被培養起來。但從現有數據來看,Solana上流動性質押比例正在穩步增加,從2023年6月份的2%左右增長到目前的6.38%,一年內實現了三倍左右的增幅。在LST資產的市場份額上,stSOL和mSOL曾經二分天下,但隨著Lido退出Solana生態以及Jito對市場份額的快速爭奪,目前JitoSOL的佔比已經超過40%,是第二名mSOL的2.5倍左右。 Solana流動性質押的商業模式證明了Jito的統治力,也透過數據說明了Jito在流動性質押業務上依然存在極大的成長空間。

2.2 Jito流動性質押業務資料概覽

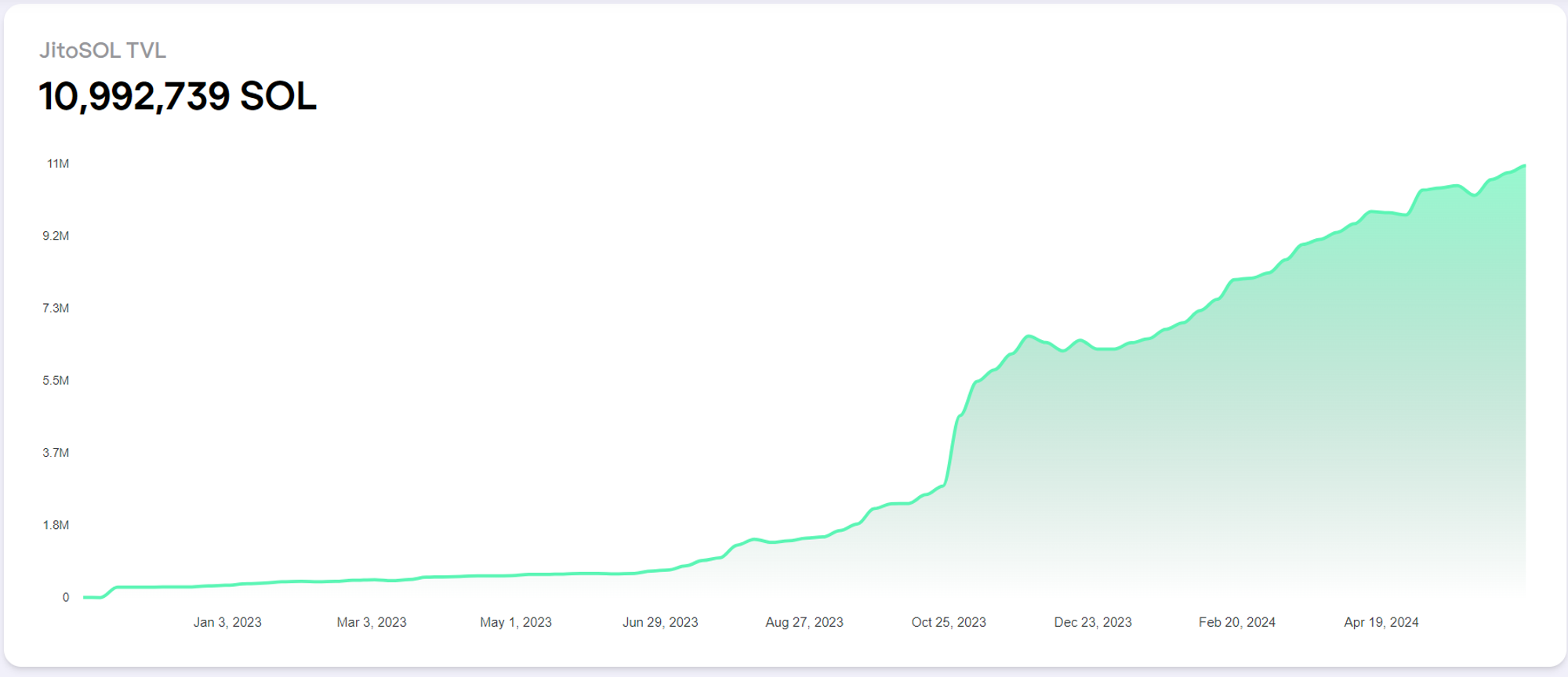

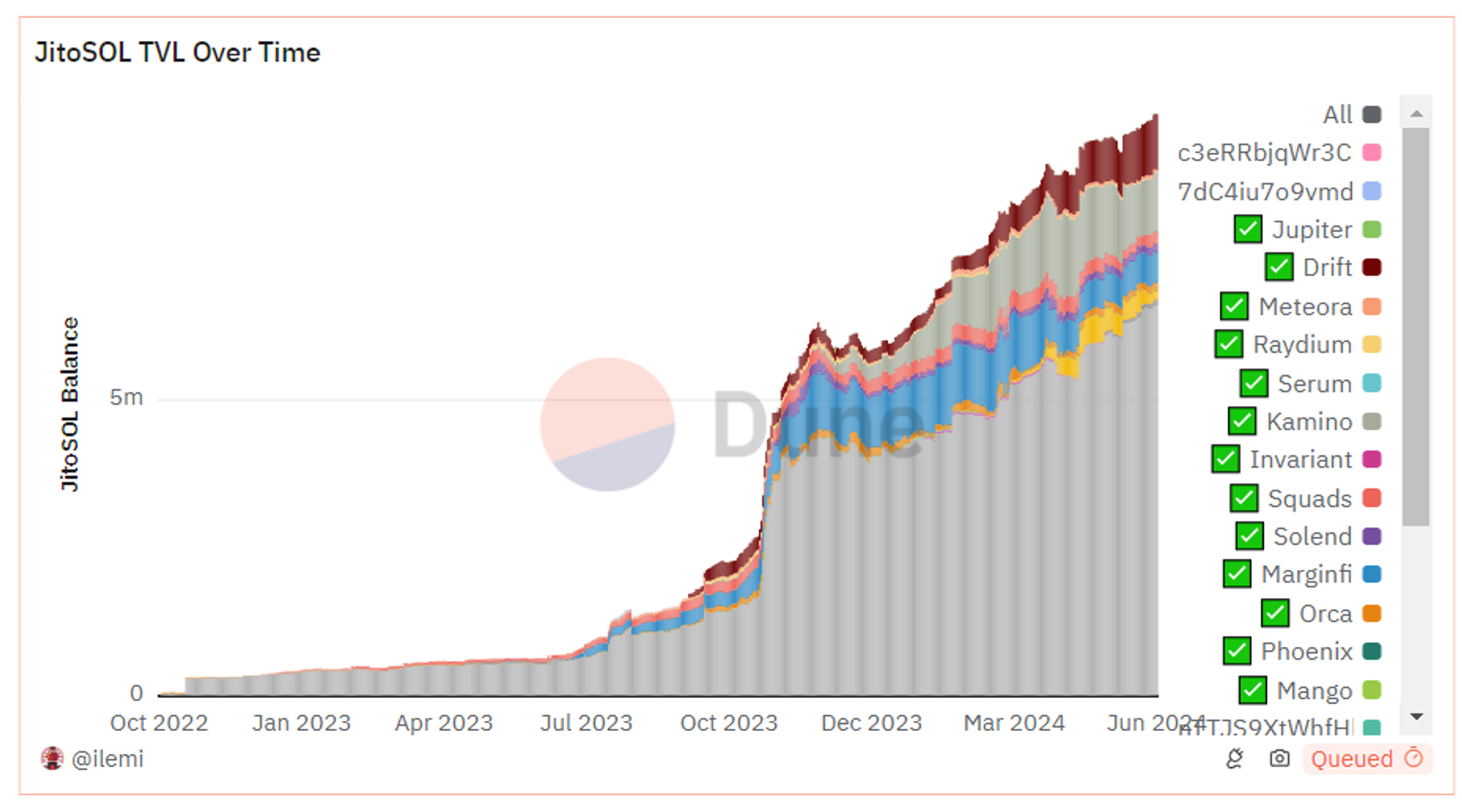

Jito的流動性質押業務正快速成長-JitoSOL的TVL和市場佔有率均在快速成長,2023年9月15日-2023年11月25日,Jito推出積分計劃,獎勵持有及在DeFi協議中使用JitoSOL的用戶,並對應空投發放,這使得2023年9月後JitoSOL TVL進入快速增長期,也完成了對mSOL的市場超越,在空投發放後TVL與市場佔比出現小幅回落後進入相對穩定的成長期,目前Jito的TVL已經超過16億美金,成為Solana生態TVL最高的協議。

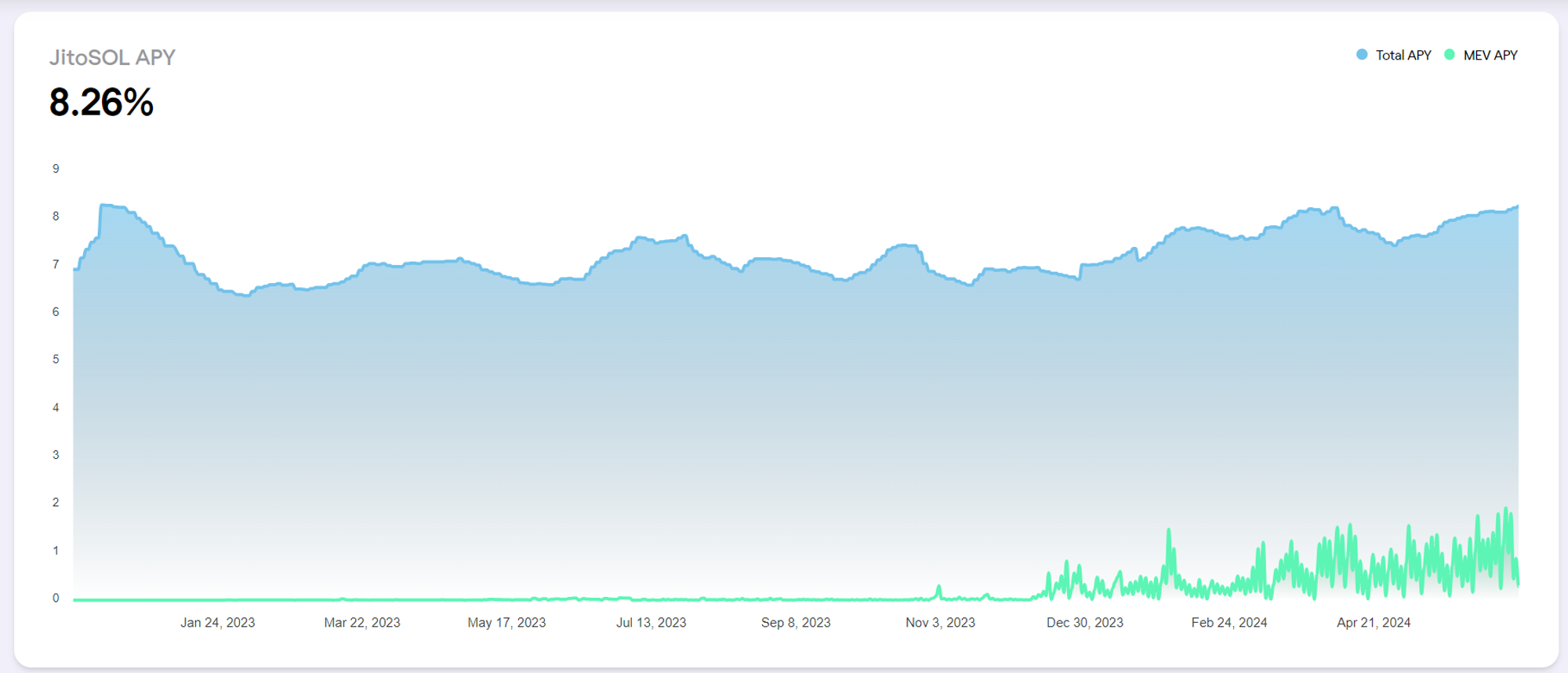

JitoSOL的質押APY目前為8.26%,該APY由兩部分組成:Solana質押收益率和MEV收入分成,其中Jito所收到的MEV Tips的5%歸Jito協議,95%歸屬驗證者,驗證者獲得的MEV Tips絕大部分會給到委託質押者。 MEV APY較不穩定,鏈上交易量較大時能夠達到1.5%的收益率。

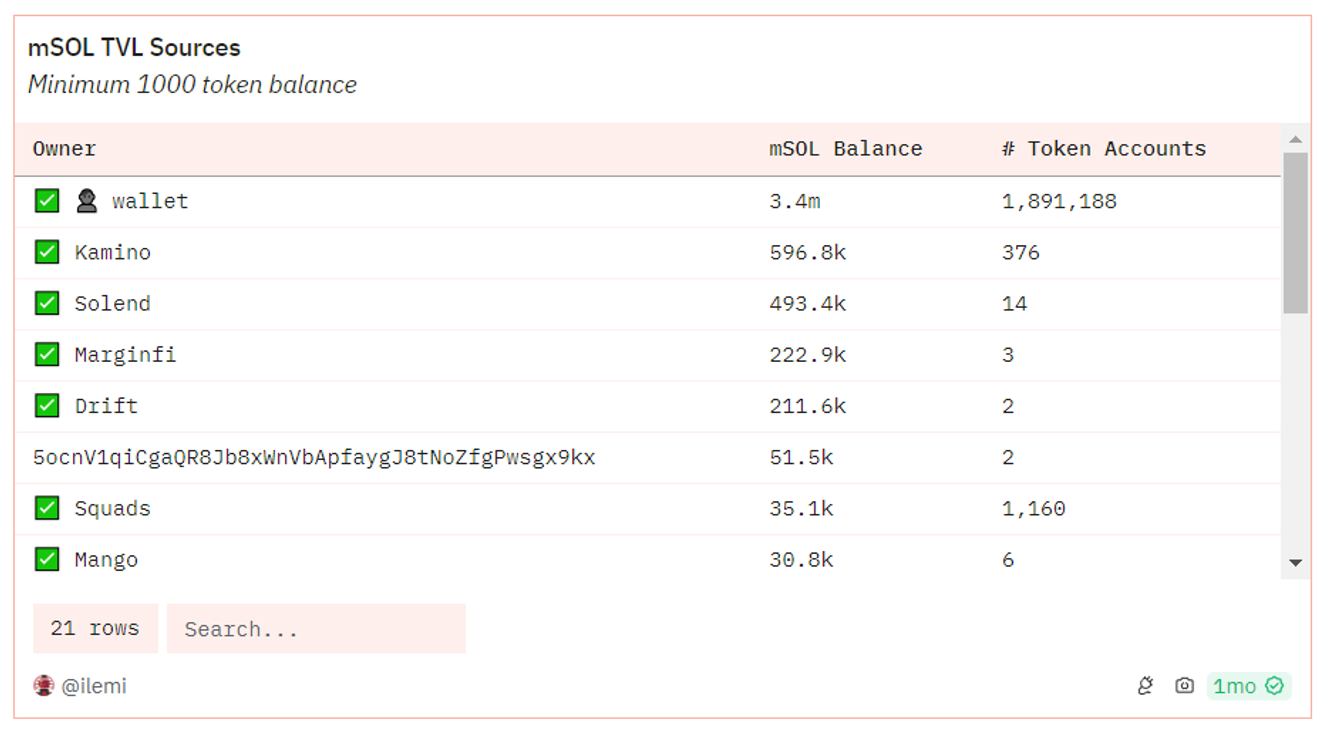

在LST的使用場景上,JitoSOL的DeFi協議整合正在快速拓展,目前TVL最高的協議為Kamino和Drift,但注意到仍然有超過60%的JitoSOL存在於錢包中,意味著流動性質押資產的意義並沒有發揮,Jito想要發展業務,首要任務依然是拓展Farming的通路與安全性,提高挖礦獎勵。

2.3 競爭格局分析

根據Solana生態流動性質押協議的市場佔比,目前與Jito具有可比性的龍二協議為Marinade.Finance,而bSOL、jupSOL和INF的佔比均為JitoSOL的五分之一左右,目前競爭力相對較弱,在此主要就Marinade與Jito進行比較分析。

從業務差異來看,Jito和Marinade都支持流動性質押,而Marinade提供流動性質押和原生質押兩個服務模式,Marinade原生質押可以幫助用戶選擇更優秀的驗證器,減少用戶篩選成本,但由於Solana天然支持原生質押,並沒有罰沒機制,第三者原生質押服務也沒有解決痛點問題,也無法為協議創造收入。 Jito的優勢則體現在MEV領域的領先地位,但MEV收入並非只有JitoSOL持有者獨享,根據Marinade文檔顯示,只要透過協議委託質押給jito-solana驗證器的用戶,均可以獲得MEV收入的分成,但考慮到jito-solana驗證器與Jito Labs的關係,相關驗證者仍會對Jito具有更強的忠誠度。

從業務數據變化來看,jitoSOL自2023年8月開始迅速搶佔了mSOL的市場佔有率,9月份開始的空投積分計劃加速了這一趨勢,jitoSOL市場份額的擴張趨勢到2023年底空投發放後進入減速期,但mSOL的市佔率仍持續降低,目前未見緩解趨勢,業務擴展明顯受阻。

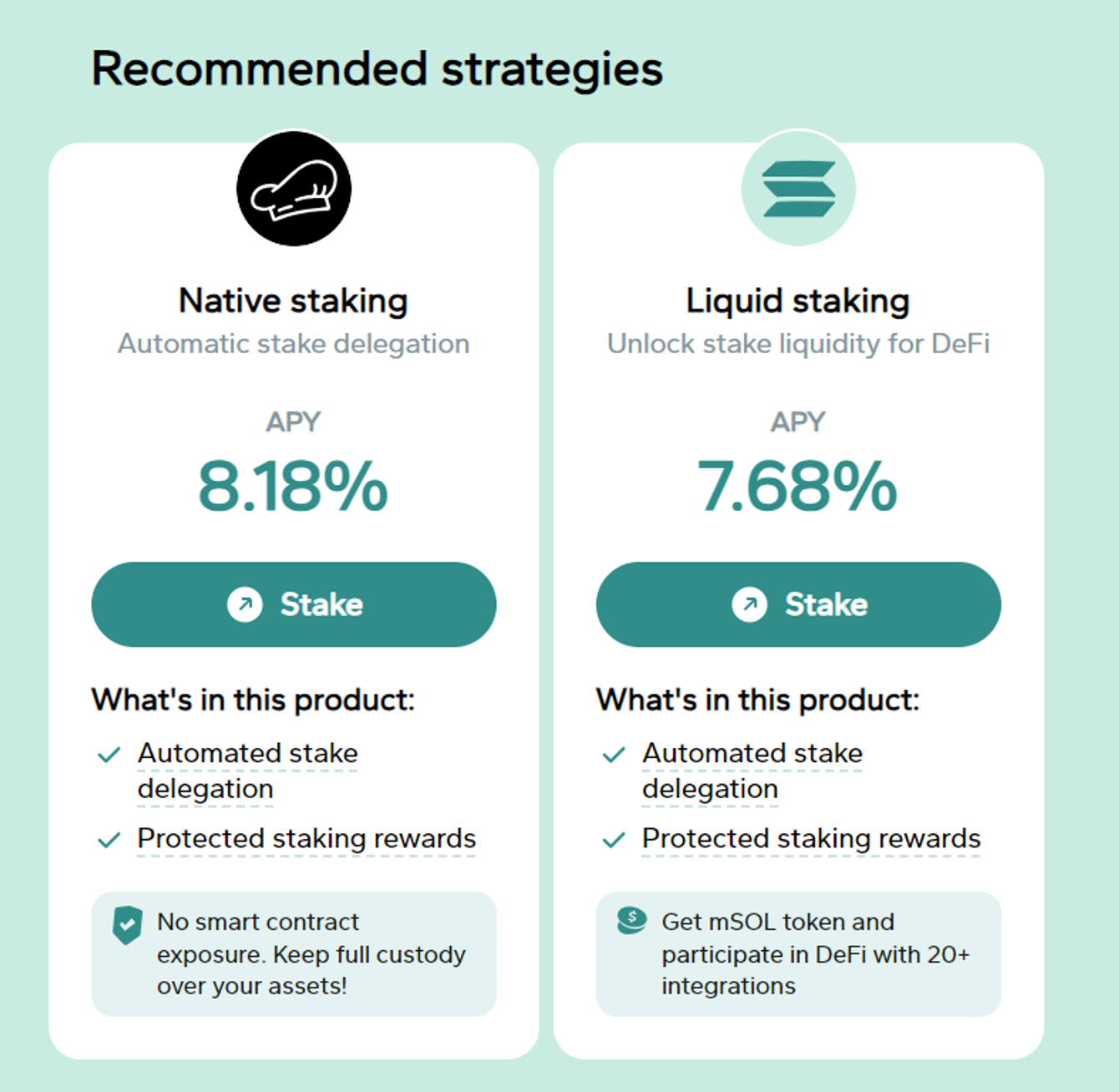

從收益率來看,Jito目前為用戶提供8.26%的APY,而Marinade原生質押APY為8.18%,由於協議對mSOL收取6%的管理費,流動性質押的APY略低,只有7.68%,相對來說二者差異不大。

從DeFi協議的整合度來說,目前mSOL總量約為5.5M,其中3.4M分佈在錢包中,佔比約61.8%,這一數據和JitoSOL相差不大。由於Solana的DeFi生態協議較少,二者主要的Farming策略相差不大,均是在主要的DEX中提供各幣對流動性、在藉貸協議中作為抵押資產或借出mSOL,mSOL的策略相對更為豐富,例如,mSOL已整合多個CEX,包括Coinbase、Gate等,在與SOL的兌換上更便捷,此外還整合了選擇權交易、NFT購買等。

從代幣經濟學來看,二者的代幣用途相似,均是與協議相關的治理功能和DeFi Farming的流動性挖礦排放,目前Marinade Earn第3季即將開啟,將提供25M的MNDE代幣激勵用戶參與特定Farming策略。

最後,從二者的估值和TVL對比上,Marinade與Jito的TVL相近,但市值僅是Jito的十分之一不到,從業務數據來看,Marinade相對低估。但從幣價來看,MNDE在過去一年到現在的漲幅僅一倍左右,完全沒有跟上SOL的上漲之勢,在過去6個月中甚至跌幅50%,團隊和做市商對幣價缺乏維護,也使其逐漸失去了市場關注度(數據時間:6月22日)。

項目名稱TVL 市值FDV Marinade 1.16B (394.3M為原生質押,762.06M為流動性質押) $31,596,919 $119,467,628 Jito 1.57B $326,308,804 $2,658,010,586,0

綜上分析,Jito在2023年9月份推出了空投積分計劃,正逢Solana生態百廢待興之際,彼時競爭對手僅有Lido和Marinade,隨著Lido退出Solana,Jito快速搶佔了這部分市場份額,且空投積分計劃和Solana的復甦步調一致,因此捕獲了本次復甦過程中的新資金,快速完成了對Marinade的超越。 Marinade無論在商業數據或代幣價格來看,目前均缺乏與Jito進行後續競爭的能力,但注意到此時市場已不是Jito和Marinade的二虎相爭,Solana的複蘇引來更多流動性質押協議,jupSOL、INF兩個新晉競爭者表現亮眼,目前的APY均超過9%,在同類協議中領先,並迅速攫取了將近20%的市場份額。其中,jupSOL背靠DeFi龍頭Jupiter,同時團隊提供了100k的SOL質押,將質押收益分配給jupSOL持有者以提高收益;INF所屬的Sanctum是LST流動性解決方案,INF可以分享Sanctum平台上的交易手續費,這項獨特業務使得INF的收益率領先於其他一眾方案,並且是INF持有者獨享,相比之下Jito雖然有著領先的MEV業務,但MEV獎勵並不是jitoSOL持有者的專屬福利,jitoSOL在空投完成後,TVL擴張略顯乏力,需警惕新晉對手的市場爭奪,快速採用新的激勵措施保證業務持續擴張。

3 代幣經濟學與價格表現

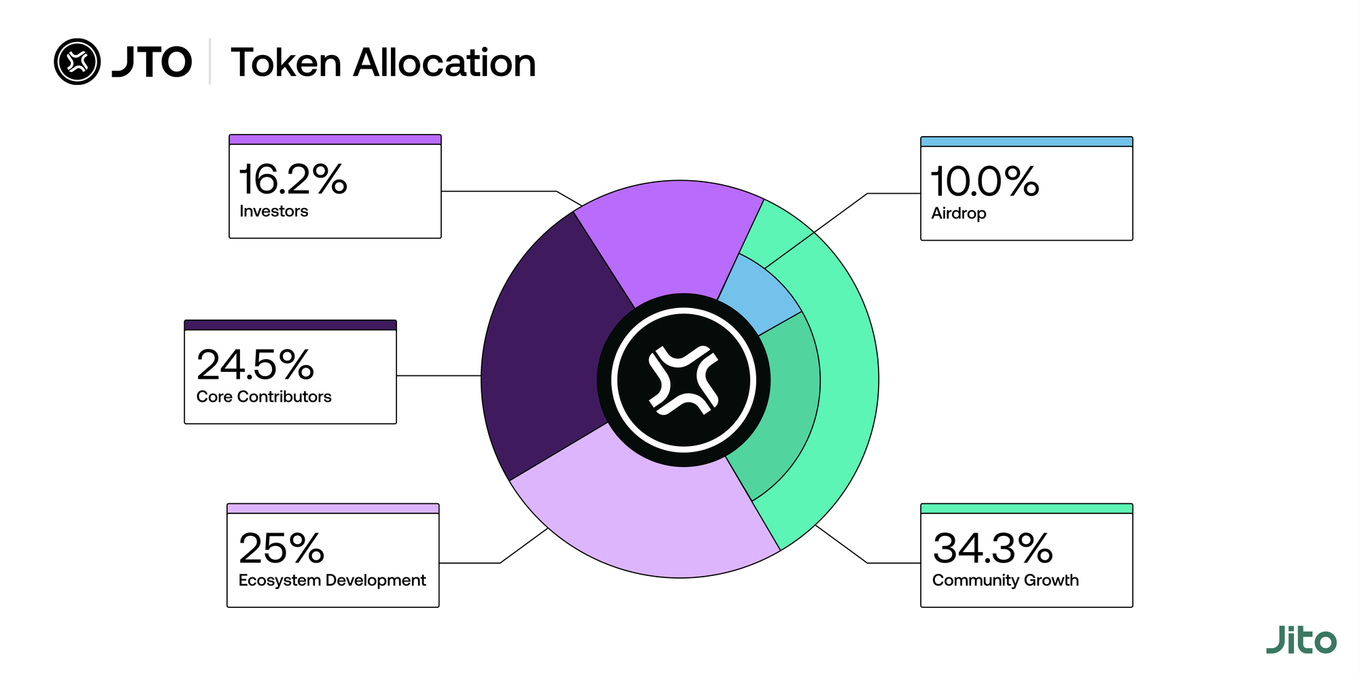

2023年11月25日,Jito基金會宣布推出JTO治理代幣。 JTO總供應量為1B,分配情況如下圖所示:

- 10%(1億枚)用於追溯性空投,其中80%(8000萬枚)空投給JitoSOL積分用戶,15%(1500萬枚)空投給Jito-Solana驗證者,5%(500萬枚)分配給Jito MEV搜尋者。這些空投的90%立即解鎖,剩餘10%將在一年內線性釋放;

- 24.3%由DAO治理決定使用與分配速度;

- 25%用於生態系統發展,包括資助社區和貢獻者,幫助推動Solana 上首要的流動性質押協議的擴展以及相關網絡的進步,交由Jito基金會進行控制;

- 其餘分配給團隊和投資人,均設有1年cliff和3年的線性解鎖。

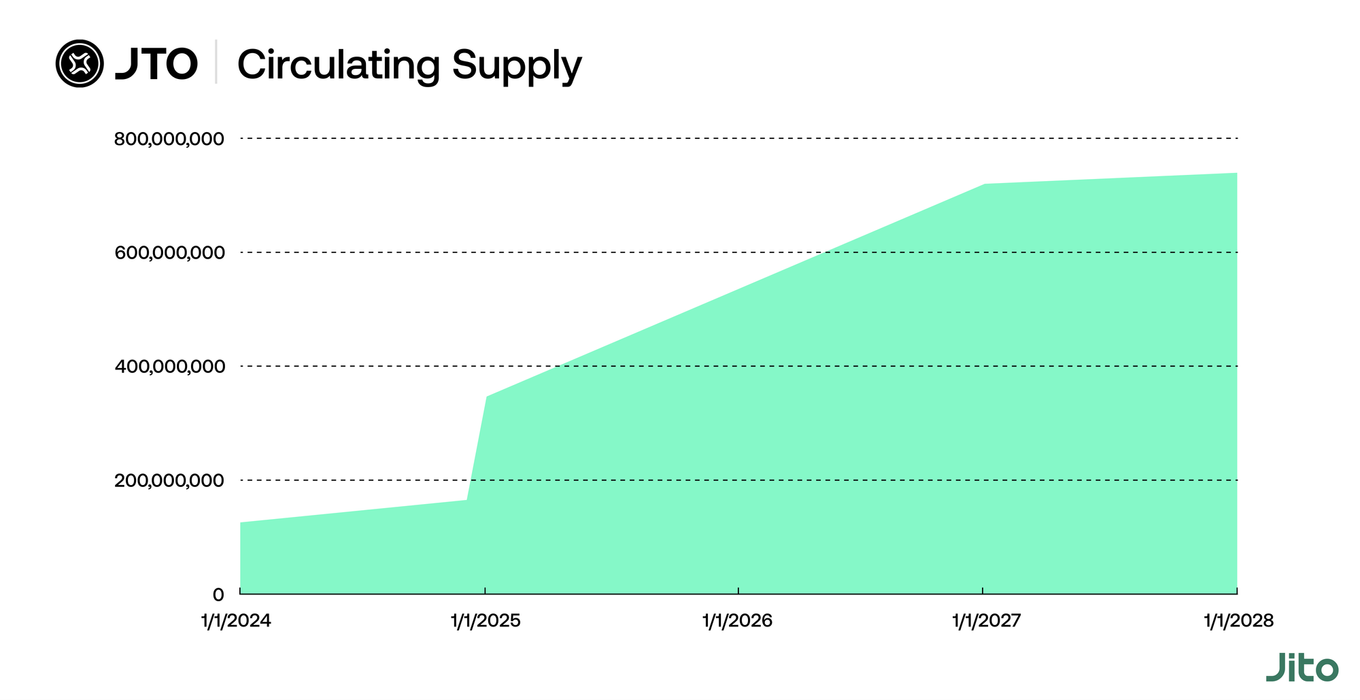

根據分配計劃,目前JTO的主要通膨來自於空投中10%的線性解鎖,和用於生態系統發展代幣(25%)的線性釋放,根據Token Unlock數據,每日的代幣釋放量約為198.44 k JTO。由於投資人和團隊存在一年cliff,JTO在未來半年內不會迎來大額解鎖,首次解鎖將在2024年12月。

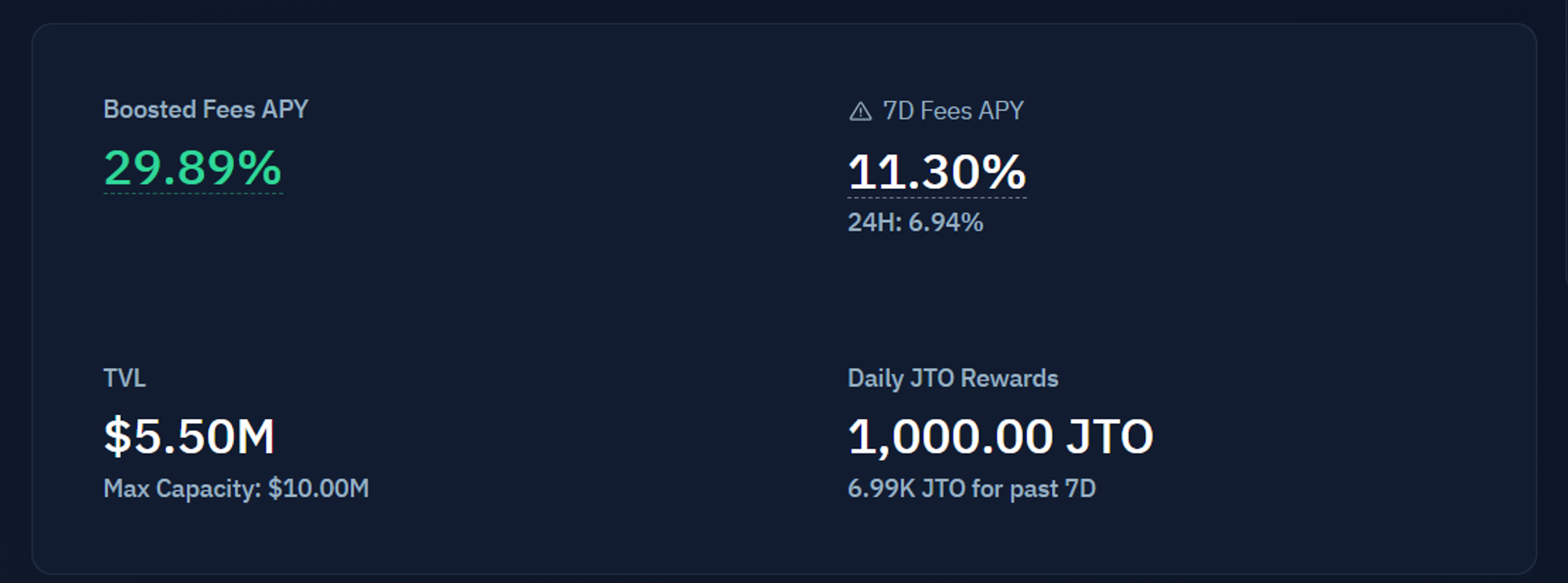

從代幣用途來看,JTO目前沒有太多實際功能,主要用於治理投票,此外JTO在Kamino和Meteora上作為流動性挖礦的激勵,提高JitoSOL的DeFi收益。

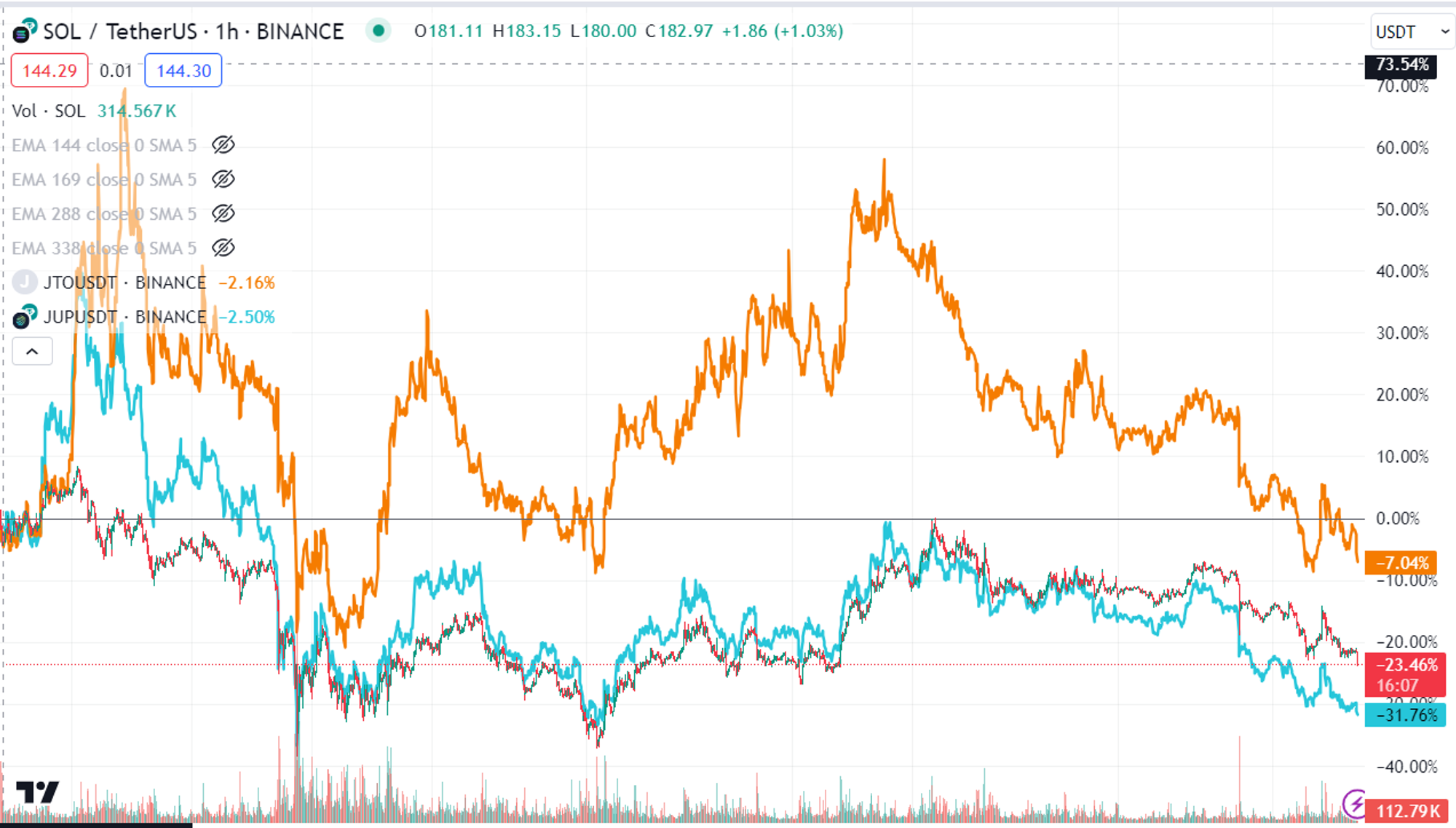

從幣價表現來看,JTO基本上保持與SOL相同的走勢,在此我們對比SOL、JTO和同樣被看作Solana Beta的JUP。可以看出,在過去三個月中,三者走勢基本上相似,但JTO的幣價浮動程度明顯高於二者,將JTO作為Solana Beta投資標的,會是風險與收益都更高的選擇。目前Solana生態整體走弱,部分源自於ETH ETF預期炒作使得市場關注點發生轉變,從JTO走勢來看,其在上線後經歷了約兩個月的洗盤後開始突破增長,兩次下跌下探到2.3-2.7左右的區域,目前從籌碼區間和K線走勢來看,這一區間是JTO較強的支撐位,目前已經在這一區間的低位(數據時間:6月22日)。

4 小結:Jito的投資要點

綜合上述分析,在此對Jito的投資重點總結如下:

- 業務基本面:Jito的核心業務為流動性質押和MEV,核心關注數據包括Solana整體MEV增長情況、Jito-Solana驗證器使用比例和JitoSOL的TVL與市場份額。 MEV收入提高了流動性質押的收益率,但這並非Jito的壟斷優勢,其他質押在Jito-Solana驗證器中的LSD協議同樣可以獲得MEV收入。 JitoSOL的資料成長對Jito來說最為重要,在LST APY相差不大的情況下,首要競爭力體現在DeFi協定整合度、策略豐富性和安全性。

- 競爭格局分析:JitoSOL在過去一年市場擴張速度較快,得益於(1)積分空投計劃;(2)Solana生態迅速復甦;(3)早期流動性質押協議發展乏力,三個因素在同一時間段疊加促成JitoSOL的成功。但隨著空投完成、賽道競爭對手增加,JitoSOL的市場拓展目前難度升級,需要持續關注Jito與新興協議的競爭情況。

- 代幣經濟與價格分析:JTO作為治理代幣,本身除治理功能外沒有太多賦能,也沒有任何價值捕獲手段。 JTO目前的主要通膨來自於在DeFi協議上的流動性挖礦,激勵越高越能提高用戶對jitoSOL的需求,從而做高TVL來吸引用戶投資JTO,因此團隊有一定的拉盤需求。從價格分析來看,JTO基本上保持與SOL相同的代幣走勢,但波動性更高,相較於我們曾經分析的JUP,JTO的業務成長性更強,價格波動性更高,是投資Solana生態風險性和收益率都可能更高的標的;目前,山寨幣和Solana生態整體走勢不強,JTO已經跌破主要支撐位,等待反轉跡像或許是更好的交易機會。