撰文:Wenser,Odaily 星球日報

6 月24 日,Berachain 生態流動性質押協議Infrared Finance 宣布完成新一輪融資, Binance Labs 參投,具體金額暫未揭露。根據Infrared 匿名聯創兼CEO Raito Bear 的說法,此次融資為Binance Labs 以唯一投資者身分參與的策略輪融資。

5 月,前Polygon Labs DeFi 負責人Jack Melnick 加入Berachain 負責DeFi 生態建設;4 月,Berachain 宣布B 輪融資規模已增至1 億美元,由Brevan Howard Digital 的阿布扎比分公司和Framework Ventures 共同領投, Polychain Capital、Hack VC 和Tribe Capital 等機構參投,其估值已超10 億美元規模。

在眾多L1、L2 網路大戲落幕之後,基於最近提出的Proof Of Liquidity(POL)機制,Berachain 或許將成為「重振L1 公鍊榮光」的關鍵角色。 Odaily 星球日報將於本文簡要分析,供讀者參考。

市場現況:「天下苦積分制久矣」

在先前Odaily 星球日報資深作者南枳撰寫的《天下苦積分制久矣,一文回顧積分模式盛極轉衰之路》一文中,我們可以看到,積分制的出現是有其特殊的市場環境等條件的。

首先,從出現時機上來說,Blur 誕生於市場遇冷的熊市時期,而積分制是有效拉長計畫生命週期的一大手段。至少從時間上來說,可以延後發幣預期,延緩發幣時間的迫切性。

其次,從專案差異上來說,通常涉及與交易買賣、掛單操作、流動性鎖定等環節的項目更傾向於採用積分制。一方面是明確使用者的行為軌跡及投入成本,另外一方面則是給到使用者相對直觀清晰的「數值激勵」,相信很多人都感受過積分數值不斷跳動著成長帶來的視覺刺激。雖然不是餘額的變化,但確實比以往靜態的介面更具優勢。

再次,從使用者裂變層面來說,積分制能夠透過邀請連結獲得更大範圍的社交裂變。而且,排行榜單的產生也能夠為專案的行銷、營運帶來更顯著的轉換效果。很多時候,大戶巨鯨為了一個「榜一大哥」的名頭會投入大量資金,這和Web2 直播平台打榜的心理作用和行銷優勢有著一定的相似性。

最後,從場外交易層面來說,積分制也為代幣上市提供價格指引。無論是Aevo、Whales Market 這樣的場外交易平台,或是採用雙押模式的場外OTC 交易群,都能夠借助積分制聚集一定的流動性。而且,圈內人也知道,由於時間差與匿名性因素的影響,場外交易有時存在一定的溢價效應,因而容易助推項目積分的價格上漲。

除此之外,近日Wormhole 基金會聯合創始人Robinson Burkey 針對W 代幣空投上線近3 月以來取得的一些進展,發表了對積分制的看法。 「我認為最好的空投是那些用戶預期之外的空投。然而,我想我們已經無法能回到那個單純的時代,不得不進入積分活動和女巫戰爭。積分活動就像是協議和’新用戶’之間的默契,即空投耕作(airdrop farming)是可以被接受的。負擔(即減少與反女巫工作相關的時間)。

當然,在應接不暇的項目積分活動後,目前的積分制已經讓人感到了審美疲勞甚至逆反心理,究其原因在於:

- 積分制對流動性鎖定的限制。 Blast 的資金鎖定限製成為了令人深惡痛絕的鮮明案例。

- 積分制對市場散戶的不友善。巨鯨大戶透過大額資金獲得豐厚回報,但散戶卻收穫寥寥。

- 積分制對生態網絡的長期傷害。很多時候積分製成就了項目的虛假繁榮,正如LayerZero 空投結束後,每日交易量相較峰值暴跌超95% ,積分制活動結束後,給項目留下的只是一地雞毛。

因此,市場在呼喚能夠對積分制推陳出新,Berachain 的Proof Of Liquidity(簡稱POL)應運而生。

Proof Of Liquidity:對流動性提供獎勵,反哺生態

先前,Berachain 的聯合創始人Smokey 發文表示:「Berachain 是第一個將流動性垂直整合到基礎層的鏈。來自驗證者的區塊獎勵流向鏈上的應用程序,最終給到他們的用戶,將流動性帶入Bera 生態上的DApp。

POL 機制圖示

那麼,什麼是POL 機制,該機制又有何特色及優勢?以下是具體介紹。

何為POL 機制?

根據Berachain 官方發布的最新解釋,簡單來說,POL 機制是Berachain 應用層的加速器——透過使用者、協議和驗證者的共同努力,實現對生態的流動性和安全性的擴展。

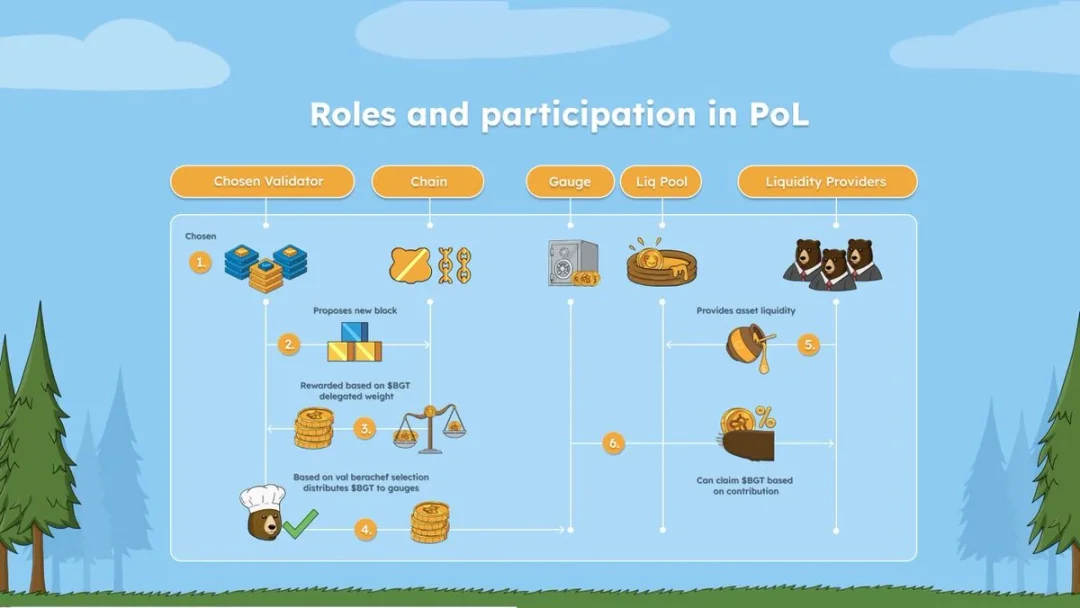

在這過程中,三者扮演的角色有所區別,其中:

使用者:提供流動性並質押LP,累積BGT 獎勵以及LP 費用(流動性池子的BGT 獎勵是根據驗證者流動性池子的全球加權平均值計算的)。

用戶的BGT(Berachain 生態治理代幣)收入則基於2 個因素:1. 計入質押的總資產;2. 發送到儀表板的BGT 數量。

驗證者:輪流建立區塊,並根據委託給他們的BGT 數量獲得區塊獎勵。

驗證者透過他們的「berachef」將透過區塊建構獲得的一部分BGT 定向投入到他們選擇的專案流動性池子。

berachef 介面見:https://bartio.station.berachain.com/validators/0x40495A781095932e2FC8dccA69F5e358711Fdd41

應用專案:建立提案以建立新的流動性池子,使獎勵金庫有資格獲得驗證者的BGT 投入。

因為流動性池只是一個接受單一資產質押的智能合約,所以它能夠以Berachain 生態的DEX 池子或其他任何資產池的形式存在。

POL 機制中的角色和參與部分圖示

POL 機制中的角色和參與部分圖示

POL 機制的優勢如何展現?

如果上述版本聽起來略為複雜,說人話的版本就是,Berachain 的POL 機制透過引入「驗證者」這個中間角色,實現了BGT 流動性和不同的應用代幣回報之間的匹配:

- 使用者質押資產到驗證者所建構的儀表板;

- 驗證者調動BGT 資產支持不同的應用,並獲得對應的應用獎勵;

- 應用專案則需要透過發起提案,吸引驗證者的支持,並加以回報,供驗證者和使用者分配。

同時,在這過程中,使用者和驗證者可以較為靈活地實現資產的進入和退出,同時,使用者、驗證者、應用專案三者形成了一個「利益共同體」,能夠透過流動性的加速流通實現正向飛輪,進而推動Berachain 整個生態的發展,具體而言:

- 使用者:透過為應用專案提供流動性並將BGT 委託給統一的驗證者來獲得回報,實現質押資產的利益最大化;

- 驗證者:透過更多的BGT 委託和服務協議流動性賞金來獲得回報,與應用專案有效協作,創造更大的獲利;

- 應用專案:透過與驗證者合作引導流動性並直接透過BGT 代幣發行激勵用戶,與常規的流動性挖礦相比,提高流動性資金的流通效率。

在這個過程中,BGT 成為了生態內的主要流通資產,而應用專案則可以發行自己的資產並以此形成於BGT 資產的兌換和流通,最終實現多方共贏。除此之外,POL 機制也使得激勵的生成權限與分發權限得到了一定的去中心化處理,用戶、驗證者、應用項目都能夠決定BGT 的流向,更高效的流動性流通且多方共贏的方案無疑是最佳選擇。

小結:利益共同體才能助推生態共同體,而非相反

區別於積分制,POL 機制讓Berachain 生態內的不同角色找到了自己的「生態位」,進而締結成為一個相對完整的「利益共同體」,而非強行捏合三者,使不同角色不得不因為積分獎勵而參與其中。

相比較於Blast 生態把積分和黃金積分作為「吊在用戶面前的蘿蔔」且透過各種機制稀釋前期的流動性投入及獎勵的傲慢做法,Berachain 的POL 機制無疑更加透明化且公平化,有望以此吸引更多用戶、驗證者以及應用程式項目的加入。

而作為頗具Meme 屬性的L1 公鏈,以「無限金融遊戲的樂園(playground for infinite economic games)」而著稱的Berachain 或許將成長為另一個極具特色的區塊鏈網絡。