作者:Charles Yu

編譯:Luffy,Foresight News

關鍵要點

- 比特幣現貨ETF (2024 年1 月11 日推出)截止2024 年6 月15 日累計獲得了151 億美元的淨流入資金。

- 9 家發行商正著手在美國推出10 隻以太坊現貨ETF。

- 美國證券交易委員會(SEC)在5 月23 日批准所有19b-4 文件,預計這些ETF 將於2024 年7 月開始交易。

- 與比特幣ETF 一樣,我們認為主要的淨流入資金來源是獨立投資顧問,或與銀行、經紀/ 交易商有關聯的投資顧問。

- 我們預計前5 個月以太坊ETF 的淨流入量將占同期比特幣ETF 淨流入量的20-50%,我們的預估目標是30%,這意味著每月的淨流入量為10 億美元。

- 總體而言,我們認為ETHUSD 對ETF 流入的價格敏感度高於BTC,因為ETH 總供應量的很大一部分被鎖定在質押、跨鏈橋和智能合約中,而中心化交易所持有的數量較少。

幾個月來,觀察家和分析師一直低估了美國證券交易委員會(SEC) 批准現貨以太坊交易所交易產品(ETP) 的可能性。悲觀情緒源自於SEC 不願明確承認ETH 是一種商品,市場沒有SEC 與潛在發行人之間接觸的消息,以及SEC 正在調查和採取與以太坊生態相關的執法行動。彭博分析師Eric Balchunas 和James Seyffart 曾估計,5 月批准的可能性為25%。然而,5 月20 日星期一,彭博社分析師突然將批准幾率提高到75%,因為有報告指出SEC 已聯繫了證券交易所。

事實上,當週晚些時候,所有現貨以太坊ETP 的申請都得到了SEC 的批准。我們期待這些工具在S-1 申請生效後真正推出(我們預計會在2024 年夏季某個時候推出)。本報告將參考比特幣現貨ETP 的表現,預測以太幣ETP 推出後的需求。我們估計,以太坊現貨ETP 在交易的前五個月將實現約50 億美元的淨流入(約佔比特幣ETP 淨流入的30%)。

背景

目前有9 家發行商競相推出10 隻現貨ETH 的交易所交易產品(ETP)。過去幾週,一些發行商已經退出。 ARK 選擇不與21Shares 合作推出以太坊ETP,而Valkyrie、Hashdex 和WisdomTree 則已經撤回其申請。下圖顯示了按19b-4 申請日期排序的申請人目前狀態:

Grayscale 正尋求將Grayscale Ethereum Trust (ETHE) 轉換為ETP,就像該公司對其Grayscale Bitcoin Investment Trust (GBTC) 所做的那樣,但同時Grayscale 也已申請「迷你」版以太坊ETP。

5 月23 日,美國證券交易委員會批准了所有19b-4 文件(允許證券交易所最終上市ETH 現貨ETP 的規則變更),但現在每個發行人都需要與監管機構反覆討論其註冊聲明。直到美國證券交易委員會允許這些S-1 文件(或ETHE 的S-3 文件)生效,產品本身才能真正開始交易。根據我們的研究以及彭博社的報道,我們認為以太坊現貨ETP 最快可能在2024 年7 月11 日當週開始交易。

比特幣ETF 的經驗

比特幣ETF 推出已近6 個月,可作為預測以太幣現貨ETF 可能受到歡迎程度的基準。

資料來源:彭博社

以下是比特幣現貨ETP 交易前幾個月的一些觀察:

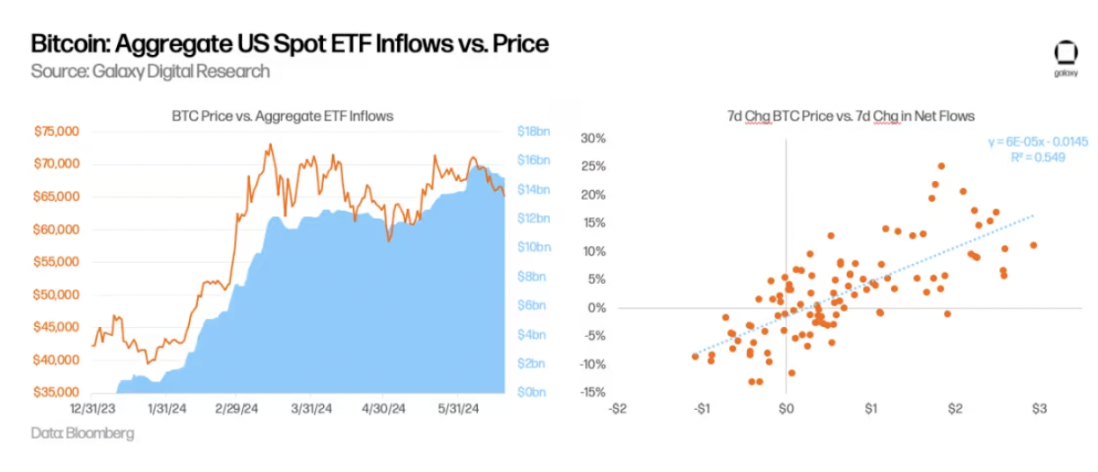

- 到目前為止,資金流入量一直呈現上升趨勢。截至6 月15 日,美國現貨比特幣ETF 自推出以來累計淨流入量超過150 億美元,平均每個交易日淨流入量為1.36 億美元。這些ETF 持有的BTC 總量約為87 萬BTC,佔BTC 目前供應量的4.4%。 BTC 交易價格約6.6 萬美元,所有美國現貨ETF 的AUM 總計約580 億美元(註:ETF 推出前,GBTC 持有約61.9 萬BTC)。

- ETF 流入是BTC 價格上漲的部分原因。透過對BTC 價格的1 週變化和ETF 淨流入進行回歸,我們計算出r-sq 為0.55,顯示這兩個變數高度相關。有趣的是,我們也發現價格變化是流入量的先行指標,而不是相反。

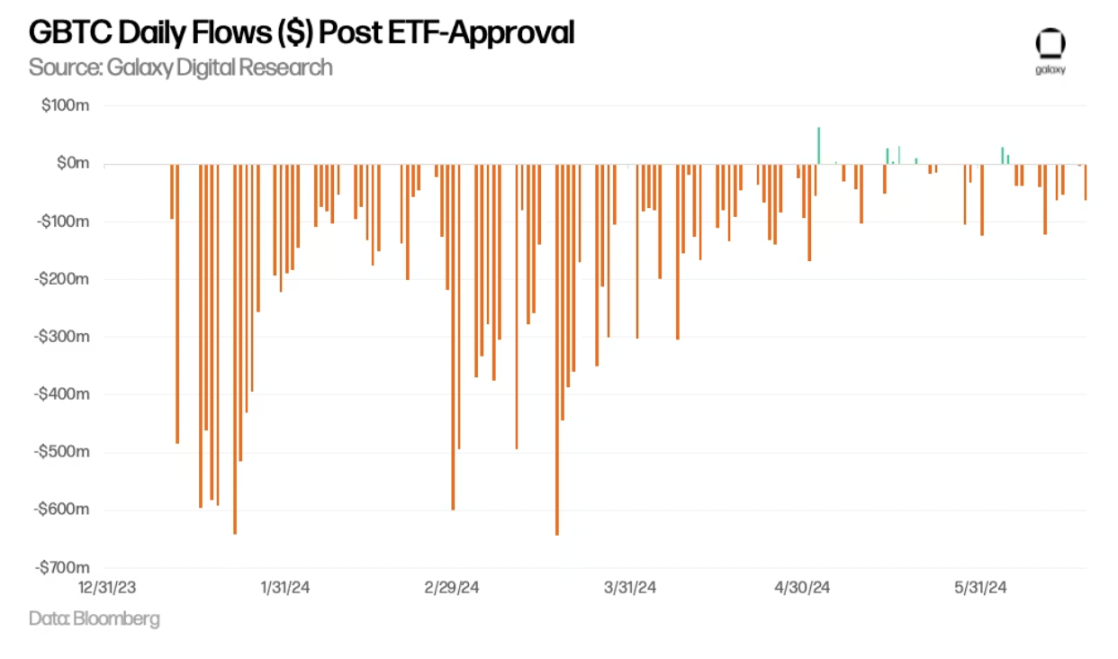

- GBTC 一直是ETF 整體流動的一大隱憂。自從將信託轉換為ETF 以來,GBTC 在最初幾個月經歷了大量資金流出。 GBTC 每日資金流出量在3 月中旬達到峰值,2024 年3 月18 日的資金流出量為6.42 億美元。此後資金流出量有所緩和,GBTC 甚至從5 月開始出現了幾天的正淨流入。截至6 月15 日,自ETF 推出以來,GBTC 持有的BTC 餘額已從61.9 萬枚下降至27.8 萬枚。

ETF 需求主要由散戶驅動,機構需求正在回升。 13F 文件顯示,截至2024 年3 月31 日,超過900 家美國投資公司持有比特幣ETF,持有價值約110 億美元,佔比特幣ETF 總持有量的約20%,顯示大部分需求是由散戶驅動的。機構買家名單包括各大銀行(例如摩根大通、摩根士丹利、富國銀行)、對沖基金(例如Millennium、Point72、Citadel)甚至退休基金(例如威斯康辛州投資委員會)。

財富管理平台尚未開始為客戶購買比特幣ETF。最大的財富管理平台尚未允許其經紀人推薦比特幣ETF,不過據報道,摩根士丹利正在探索讓其經紀人招攬客戶購買。我們在報告《比特幣ETF 的市場規模》中寫道,財富管理平台(包括經紀自營商、銀行和RIA)幫助客戶購買比特幣ETF 可能還需要數年。到目前為止,財富管理平台的資金流入很少,但我們認為,它將成為近期至中期內比特幣採用的重要催化劑。

ETF 核准後GBTC 每日流動量(美元)

估算潛在的以太幣ETF 流入量

參考比特幣ETP 的情況,我們可以近似估計市場對以太坊ETP 的潛在需求。

BTC 與ETH ETP 市場的相對規模

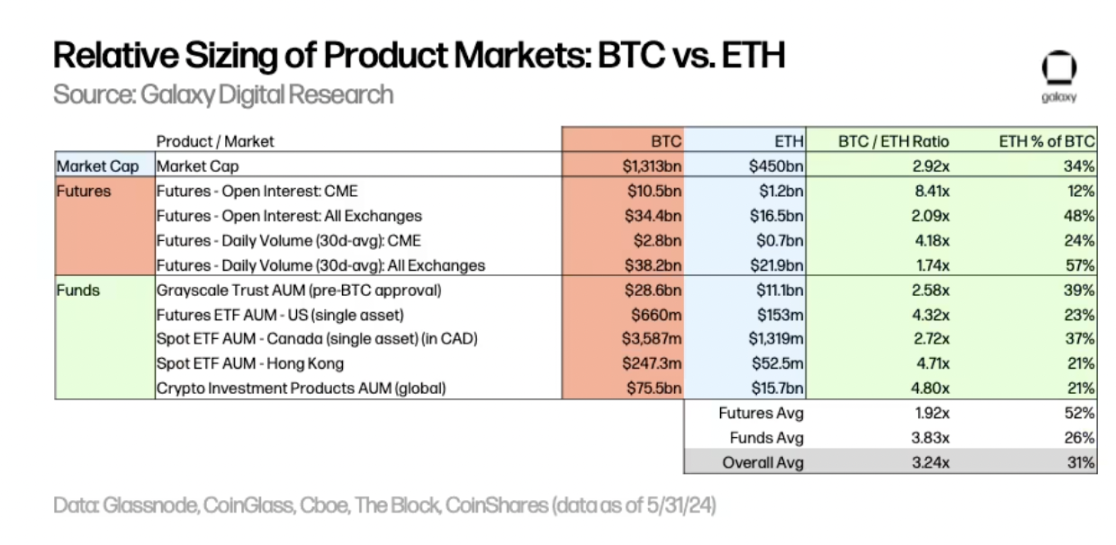

為了估算以太坊ETF 的潛在流入量,我們根據BTC 和ETH 交易的多個市場的相對資產規模,將BTC/ETH 倍數應用於美國比特幣現貨ETF 流入量。截至5 月31 日:

- BTC 的市值是ETH 的2.9 倍。

- 在所有交易所中,根據未平倉合約水準和交易量,BTC 的期貨市場大約是ETH 的2 倍。具體到CME,BTC 的未平倉合約是ETH 的8.4 倍,而BTC 的日交易量是ETH 的4.2 倍。

- 現有各種基金的AUM(按灰階信託、期貨、現貨和選定的全球市場劃分)顯示,BTC 基金的規模是ETH 基金的2.6 倍- 5.3 倍。

基於上述情況,我們認為以太幣現貨ETF 流入量將約為比特幣現貨ETF 流入量的1/3(估計範圍20%-50%)。

將此數據應用於6 月15 日之前的150 億美元比特幣現貨ETF 流入量,意味著在以太坊ETF 推出後的前五個月,每月資金流入量約為10 億美元(估計範圍:每月6 億美元至15 億美元)。

美國現貨以太坊ETF 流入量預估

由於以下幾個因素,我們看到一些估值低於我們的預測。話雖如此,我們先前的報告中預測的第一年比特幣ETF 流入量為140 億美元,這還是假設財富管理平台進入,但比特幣ETF 在這些平台進入之前就已經出現了大量流入。因此,我們建議在預測以太坊ETF 需求低迷時,請保持謹慎。

BTC 和ETH 之間的一些結構/ 市場差異將影響ETF 流動:

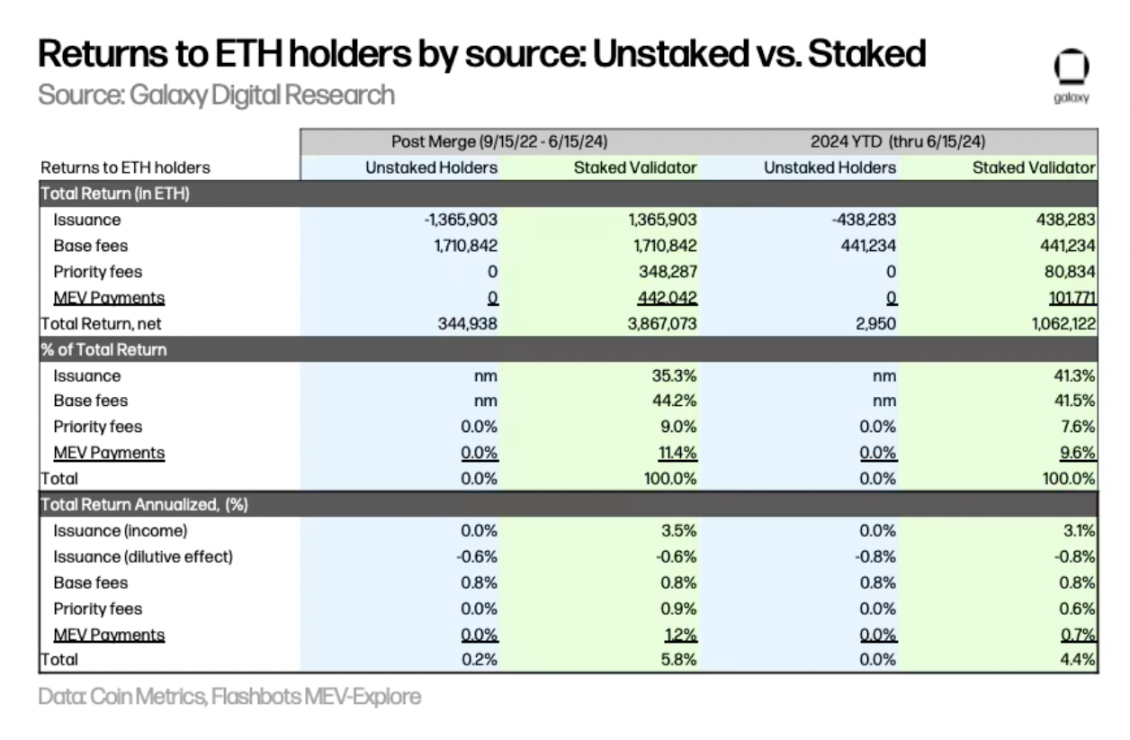

由於缺乏質押獎勵,現貨以太坊ETF 的需求可能受到影響。非質押的ETH 具有放棄以下行為的機會成本:(i) 支付給驗證者的通膨獎勵、(ii) 支付給驗證者的優先權費用,以及透過中繼器支付給驗證者的MEV 收入。根據2022 年9 月15 日至2024 年6 月15 日期間的數據,我們估計放棄質押獎勵的年化機會成本對於現貨ETH 持有者為5.6 %(若使用年初至今數據得出結果為4.4%) ,這是一個不小的差異。這會降低現貨以太坊ETF 對潛在買家的吸引力。請注意,在美國以外其他地方(例如加拿大)提供的ETP 透過質押為持有人提供額外收益。

未質押與質押ETH 持有者的收益來源

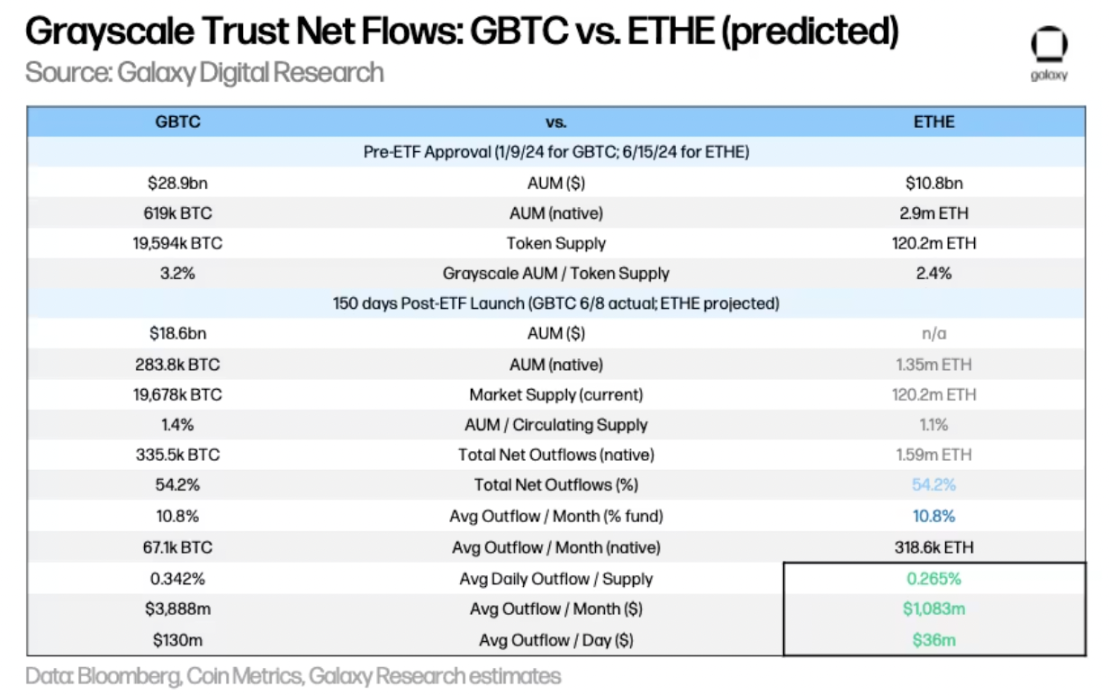

Grayscale 的ETHE 可能會拖累以太坊ETF 的流入。正如GBTC Grayscale Trust 在ETF 轉換中經歷了大量資金流出一樣,ETHE Grayscale Trust 轉換為ETF 也會導致資金流出。假設ETHE 的流出速度與GBTC 在前150 天內的流出速度相符(即54.2% 的信託供應被提取),我們估計ETHE 的流出量將為每月約31.9 萬ETH,按當前價格3,400 美元計算,將達到每月11 億美元或日均3,600 萬美元流出量。請注意,這些信託持有的代幣佔各自總供應量百分比為:BTC 3.2% 、 ETH 2.4%。這表示ETHE ETF 轉換對ETH 價格的壓力小於GBTC。此外,與GBTC 不同的是,ETHE 不會因破產案件(例如3AC 或Genesis)而面臨強制出售,這進一步支持了這樣一種觀點,即ETH 與灰度信託相關的拋售壓力會相對小於BTC。

GBTC 與ETHE(預測)淨流量

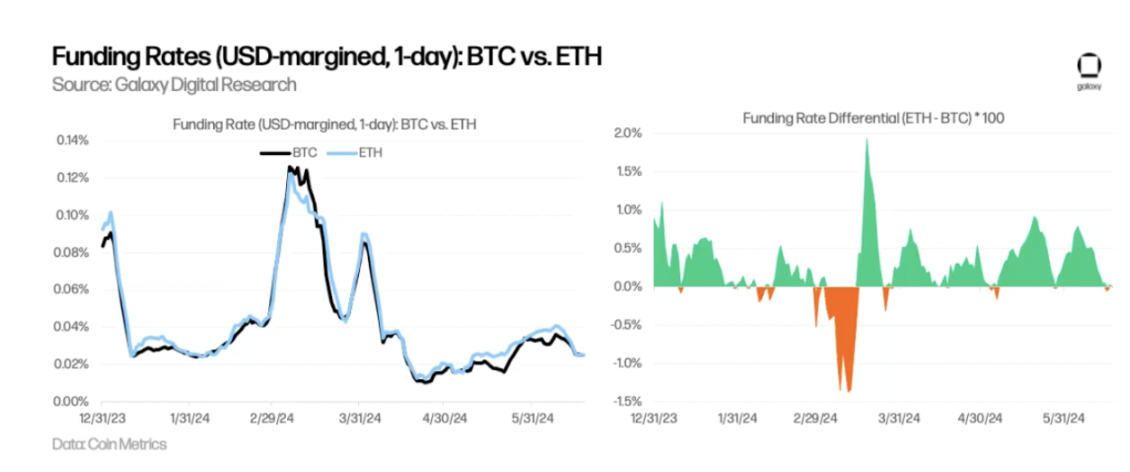

基差交易可能推動了對沖基金對比特幣ETF 的需求。基差交易可能推動了對沖基金對比特幣ETF 的需求,這些對沖基金希望從比特幣現貨和期貨價格之間的差異中進行套利。如前所述,13F 文件顯示,截至2024 年3 月31 日,超過900 家美國投資公司持有比特幣ETF,其中包括一些知名對沖基金,如Millennium 和Schonfeld。在整個2024 年,ETH 在各交易所的融資利率平均高於BTC,這表明(i) 做多ETH 的需求相對較大,(ii) 現貨以太坊ETF 可能會帶來更多利用基差交易的對沖基金的需求。

BTC 與ETH 的融資利率

影響ETH 與BTC 價格敏感度的因素

由於我們估計的以太坊ETF 流入量與市值的比例大致等於比特幣流量與市值之比,因此我們預期在其他所有條件相同的情況下,價格影響也大致相同。然而,這兩種資產的供需存在幾個關鍵差異,這可能導致以太坊價格對ETF 流量更為敏感:

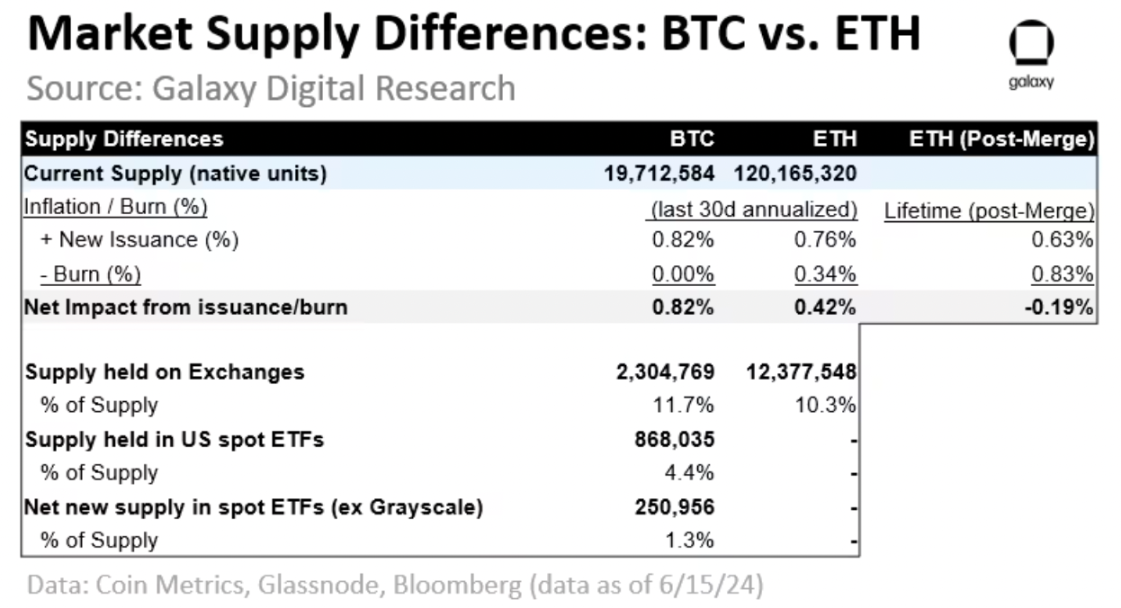

BTC 與ETH 市場供應差異

- 交易所持有的供應量:目前,交易所持有的BTC 供應量比例大於ETH(11.7% 對10.3%),這表明ETH 供應量可能更緊張,並且假設流入量與市值成比例,則ETH 價格敏感度會更高(注意:此指標嚴重依賴交易所地址歸屬,且不同資料提供者之間的差異很大)。

- 通貨膨脹與銷毀:繼2024 年4 月20 日最新減半後,BTC 的年通膨率約為0.8%。以太坊合併後,ETH 出現過淨負發行(年化-0.19%),因為支付給質押者的新發行(+0.63%)已被銷毀的基礎費用(-0.83%)抵消。最近一個月,ETH 基礎費用相對較低(年化-0.34%),未能抵銷新發行(年化+0.76%),導致淨正年化通膨率為+0.42%。

- ETF 持有的供應量:自推出以來,進入美國現貨ETF 的BTC 淨額(不包括GBTC 的起始餘額)總計251,000 BTC,佔目前供應量的1.3%。若以一年計算,ETF 將吸收583,000 BTC,佔BTC 目前供應量的3.0%,這將遠遠超過礦工獎勵帶來的稀釋(0.81% 的通膨率)。

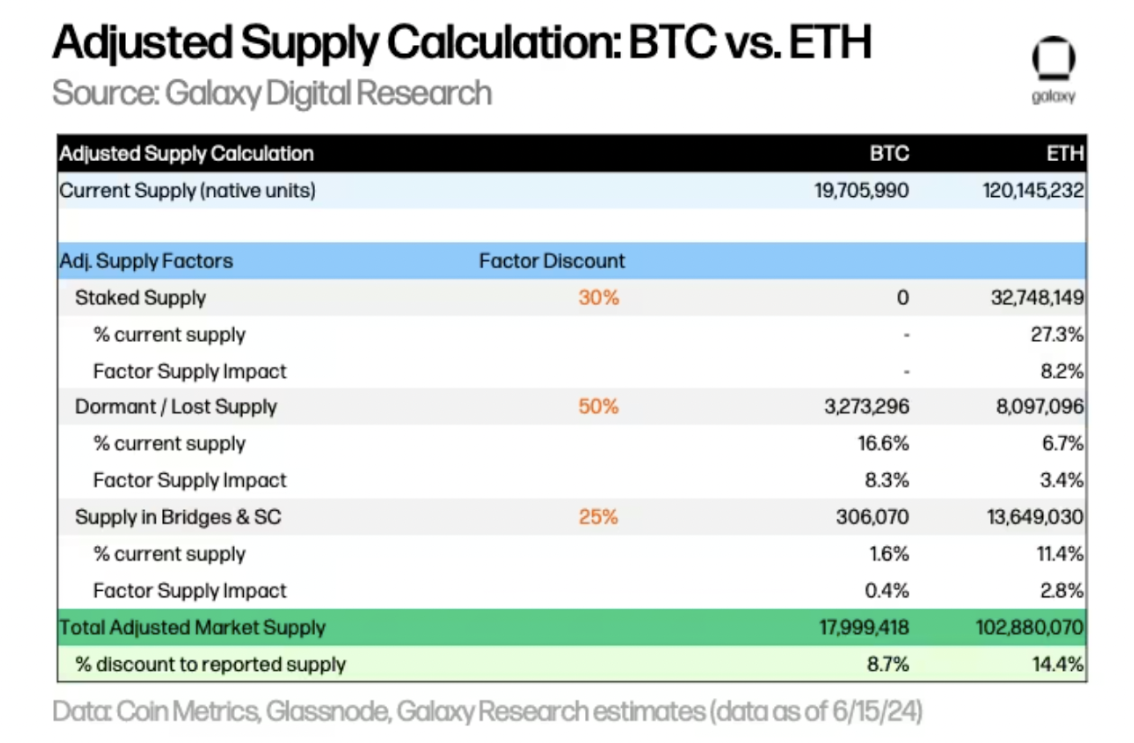

然而,可供購買的實際市場流動性遠低於報告的當前供應量。我們認為,更好地表示ETF 每種資產的可用市場供應量將包括對質押供應、休眠/ 損失以及跨鏈橋和智能合約中持有的供應等因素的調整:

BTC 與ETH 調整後的供應量計算

- 質押供應(折扣:30%):質押減少了可供ETF 購買的代幣量。目前,比特幣沒有質押功能。而以太坊需要質押ETH 來保護網絡,但質押者可以取消質押部分ETH 以用於其他地方。目前,質押的ETH 數量約佔ETH 目前供應量的27%,我們採用30% 的折扣來估計可用的市場供應量,從而得到8.2% 的供應折扣。

- 休眠/ 遺失的供應(折扣:50%):部分BTC 和ETH 被認為無法恢復(例如,鑰匙遺失、船舶事故),因此可用供應量減少。我們使用休眠10 年以上比特幣地址和7 年以上的以太坊地址來計算休眠/ 丟失的供應量,這分別佔BTC 和ETH 當前供應量的16.6% 和6.7%。我們對該餘額應用50% 的折扣率,因為這些假定休眠位址中的一些位址中持有的供應量可能隨時重新上線。

- 跨鏈橋和智能合約中的供應(折扣:25%):這是鎖定在跨鏈橋和合約中用於生產目的的供應。對於比特幣,BitGo 為包裝的BTC(wBTC)保管的BTC 餘額約為15.3 萬BTC,我們估計鎖定在其他跨鏈橋中的數量大致相同,總計約佔BTC 供應量的1.6%。鎖定在智能合約中的ETH 佔目前供應量的11.4%。我們對這個餘額應用的折扣低於質押供應,即25%,因為我們假設這個供應比質押供應更具流動性(即可能不受相同的鎖定要求和提款隊列的限制)。

對每個因素應用折扣權重來計算BTC 和ETH 的調整後供應量,我們估計BTC 和ETH 的可用供應量分別比報告的當前供應量少8.7% 和14.4%。

整體而言,ETH 對相對市值加權流入的價格敏感度應高於BTC,原因是:(i) 根據調整後的供應因素,可用的市場供應量較低,(ii) 交易所的供應量百分比較低,以及(iii) 通膨率較低。這些因素中的每一個都應該對價格敏感度產生乘數效應(而不是加法效應),價格往往對市場供應和流動性的較大變化更具敏感。

展望未來

展望未來,在採用和二階效應方面,我們還面臨幾個問題:

- 配置者該如何看待BTC 和ETH?現有持有者會從比特幣ETF 遷移到ETH 嗎?對於配置者來說,預計會進行一些重新平衡。現貨以太幣ETF 會吸引尚未購買BTC 的新買家嗎?潛在買家的組合將是什麼?他們會只持有BTC、只持有ETH 還是兩者兼具?

- 什麼時候可以加入質押功能?沒有質押獎勵對現貨以太坊ETF 的採用有影響嗎?對DeFi、代幣化、NFT 和其他加密相關應用程式的投資需求是否會推動以太坊ETF 的採用率進一步提高?

- 這對其他山寨幣有什麼潛在影響?在以太坊之後,我們是否更有可能看到其他山寨幣ETF 獲得批准?

總體而言,我們認為現貨以太坊ETF 的推出將對以太坊和更廣泛的加密貨幣市場的採用產生很大的積極影響,主要有兩個原因:(i)擴大了加密貨幣的觸達領域, (ii)透過監管機構和值得信賴的金融服務品牌的正式認可,加密貨幣獲得更大的認可。 ETF 可以擴大散戶和機構的覆蓋範圍,透過更多的投資管道提供更廣泛的分銷,並可以支援以太坊在投資組合中用於更多投資策略。此外,金融專業人士對以太坊的進一步了解將加速對其投資和採用。