最近比特幣的走勢可以說經歷了冰火兩重天:

六月中旬BTC在CPI數據出來後,立刻一根拔地而起的大陽線,幣價直逼七萬美金;在鮑威爾表態不降息後,從接近7萬一度跌破6萬美金大關!

話說今年比特幣三大利好:

-

現貨ETF比特幣減半

-

比特幣減半

-

聯準會降息

這三個已經實現了兩個。

一月比特幣現貨ETF通過後,比特幣價格從三萬飆到四萬美金以上。四月比特幣減半行情,比特幣價格又突破6萬美金大關,之後一直在六萬到7萬之間盤整。

那最後一個聯準會降息的利好如果落地,比特幣能到多少呢?

我們大漂亮投資團隊為了解答這個問題,也是精心的做了一個研究,希望能解答各位的疑惑。

上次降息的影響

聽新聞好像聯準會不動就漲息降息,其實聯準會上一次降息已經是2020年了,那次因為是疫情的關係當時的聯準會主席一步到位把美債利息降到0。

再上一次是2019年的下半年,這兩次相隔的時間也都就半年左右,可以看作是同一個週期。

再往前降息就要追溯到2007到08年的那次世界金融危機了,那時候比特幣都還沒產生,因此我們就從2019年這次的降息開始分析,看看聯準會的利息威力到底有多大。

2019年的第一次降息

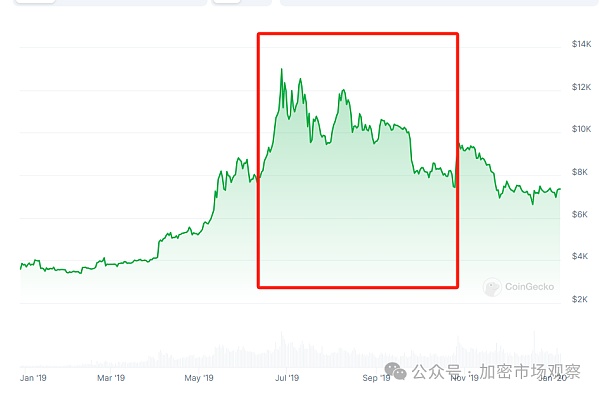

2019年的降息是從7月開始,十月結束的。我們打開coingeico的比特幣走勢圖,看到整個2019年比特幣的走勢是這樣:

紅框的部分就是降息週期。

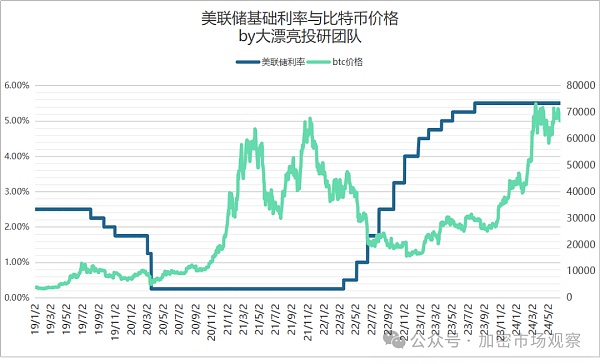

如果把聯準會基準利率放進來是這個樣子:

2019年的時候剛年初比特幣價格三四千美金,到降息之前已經翻倍漲到了八千美金。

降息消息一公佈,比特幣價格在七月達到一萬美金的高點,然後就掉頭往下走了。

所以從這個趨勢來看,聯準會降息好像不太厲害的樣子。

2020年的第二次降息

那我們再來看看2020年的第二次降息,這次降息是在3月完成的。

2020年3月3日,先是降息50基點。隨後在3月15日,聯準會再次召開FOMC會議,將聯邦基金利率目標區間下修1個百分點至0%至0.25%之間。

但是我們看到比特幣的價格那時候也才五千多美金,也並沒有出現應聲而漲的大場面,反而是年底才開始一路走高,到年底的時候突破三萬美金大關。

在這個比特幣上漲的周期中,聯準會的利息一直是趴在地板上沒動過。

美債殖利率和比特幣的關係

看了前面2次降息對BTC的影響貌似不大,那有的小夥伴說,美債才是直接分流資金的競爭對手,要不要把美債殖利率拉出來看看呢?

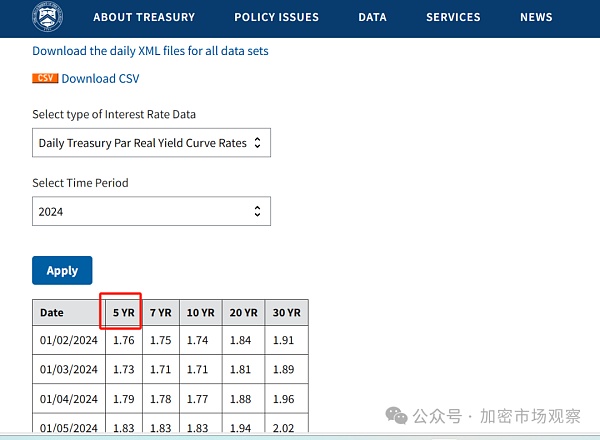

也不是不可以哈,我們投研小夥伴打開美國財政部的官方網站,收集了一波數據:

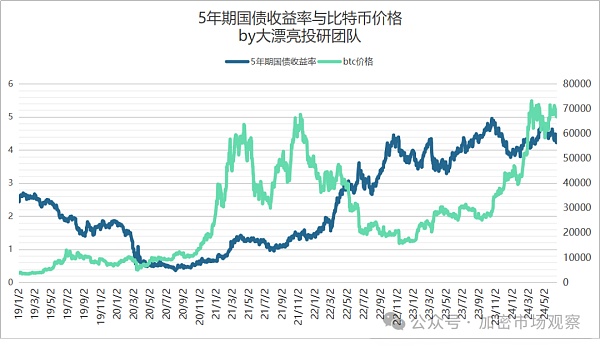

這應該是最權威的數據了吧?咱們手動拉了一張五年期公債殖利率與BTC價格的走勢圖:

從圖中我們看到2019年那次降息,國債殖利率從3%降到2%以下,比特幣的價格從三千多漲到一萬美金左右的位置。

但隨著國債殖利率的進一步下降,比特幣價格並沒有暴漲,而是整整晚了半年多才開始有反應。

這讓人不禁懷疑,利息真的對比特幣的價格有影響嗎?是不是還有其他影響因素呢?

通貨膨脹率和比特幣的關係

我們大漂亮的投研團隊可是科班的金融起源。

我們分析宏觀通常不能單獨只看利率,而且要跟通膨率也就是CPI一起看。

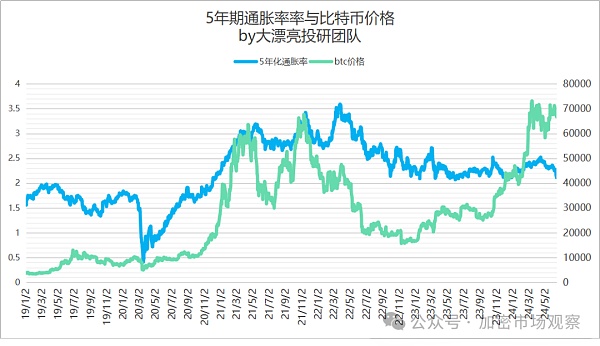

同樣也是拉了個五年期的CPI也就是通膨數據和BTC價格的走勢圖:

這個圖貌似就有點意思了,20年底比特幣暴漲的時候恰恰是美帝CPI暴漲的時候。

有人問為啥拉5年期的,其實大漂亮投研團隊的小夥伴也很無奈,因為美國財政部官網很多數據,只有5年期是最全的,可以多種指標橫向比較。

但我們從上面的走勢圖看到,只有五年期的數據才是最全的。

真實利率的影響

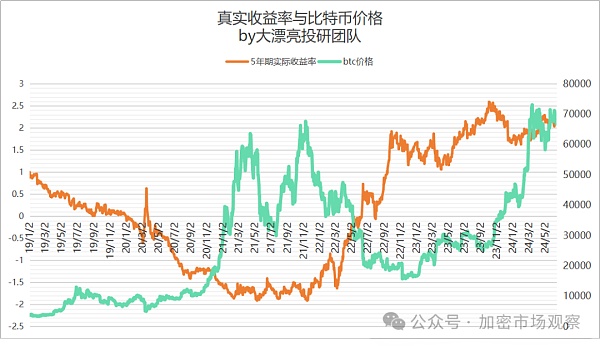

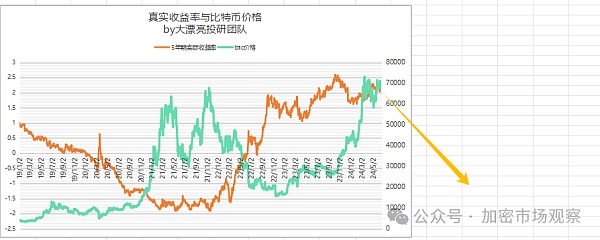

我們投研小夥伴在分析的時候,發現另外一個數據好像更能反映出比特幣價格和利率的影響。就是真實利率。

什麼是真實利率呢?

我們把美債票面上所顯示的利率,減掉通膨率,就是真實利率。那咱們就一起看看5年期公債真實利率和比特幣的關係:

眼尖的朋友看這張圖就會發現,有點意思:

在19年上半年的時候,雖然聯準會沒有降息,但是因為通膨率在漲,導緻美債實際殖利率下降,對應比特幣又開始上漲。 19下半年,雖然聯準會降息了,但那個時候通膨率也是在降,因此真實收益率還是維持在0~0.5%的區間,比特幣價格也比較平坦。

時間來到2021年,因為疫情的原因通膨率暴漲,但同時美債利率仍維持低位,這麼一來美債的實際收益率是負百分之一點幾。這就導致大量資金放棄美債去尋找其他抗通膨的替代品,這時候比特幣的價格自然迎來了一波暴漲。

各位小夥伴要知道,不只黃金和比特幣是抗通膨的,美債本身也是美帝設計出來抗通膨的投資品。

咱們再看看2022年之後的周期,隨著美帝開始暴力加息,此時美債的實際收益率由負轉正,這個時候美債又可以跑贏通脹了,對應比特幣也迎來了一波暴跌。

美債規模難以為繼?

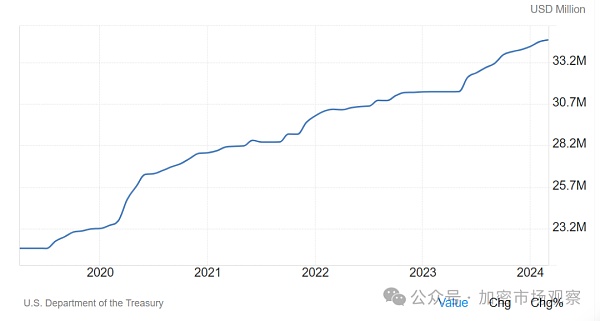

事到如今,美債的規模越來越大,從這個走勢看,美債的高殖利率還能維持多久呢?

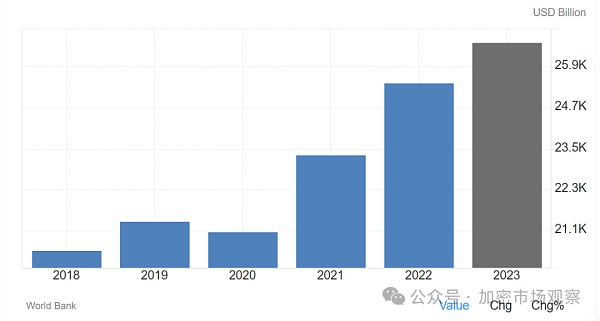

近5年來美債的規模已經從22萬億漲到了34萬億,對應美帝GDP的規模,這幾年仍然在二十幾萬億的規模徘徊:

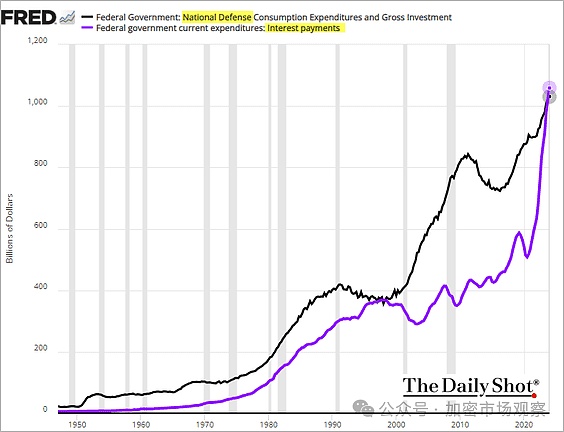

因此許多人認為,美帝不可能長期無限制的讓美債規模發行比GDP速度快,否則長此以往美國全國收的稅,都可能不夠還利息的。

如果真到這個時候,只能採取降息的手段。屆時美債實際收益的走勢可能又要重現3年前的那一幕:

降息後能漲到多少?

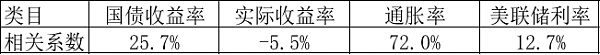

給大家總結一下影響BTC漲跌的因素摘要:

首先,不能光看聯準會的利率,要和CPI也就是通膨率一起看,因此最好的指標就是實際收益率。

整體而言,只要你認為通膨率下不來,那就堅定持有比特幣吧!

其次,美債規模不可能長期高於GDP的成長速度,現在的規模已經極為龐大,就在這幾天,美國政府對債務利息的開支也是首次超過軍費,因此未來美債作為抗通膨的投資品地位可能會受到一定挑戰。這才是我們比特幣的好機會,屆時我們比特幣電子黃金的地位才會受到真正的認可。

最後,今年11月份的美國可能會是本輪週期的關鍵時間點,一方面是因為市場普遍認為11月之前會開始降息,另一方面的原因則是國債也會是兩黨候選人辯論的核心議題。

(PS據說拜登要退選,川普肯定是要收緊美債規模的!)

一旦有對債務長期規模限制的強硬承諾出現,比特幣就又要迎來一波牛市咯,在2021年美聯儲升息之前,其實比特幣已經站上6萬美金大關了。

如果讓大漂亮拍腦袋猜一個數字的話,如果維持現有通膨率不變,聯準會的利率能降到0,那比特幣肯定可以應聲翻倍到12萬美金以上。

但利率到0還是有點不太可能,利率降一半到百分之二點幾的話,估計比特幣價格估計也能到8~10萬美金左右。