作者:sui14編譯:Ladyfinger,BlockBeats

編按:

本文深入分析了Dencun 升級對以太坊L2 網路的影響,揭示了升級後L2 網路在降低交易成本、增加用戶活動和資產流入方面的積極成果,同時指出了由於MEV 活動導致的網路擁塞和高回滾率等負面效應。文章呼籲社區關注並共同開發適應L2 特性的MEV 解決方案,以促進以太坊生態系統的健康發展。

導讀

在這篇文章中,我們旨在提供當前L2 狀態的資料概覽。我們監測了Dencun 升級在3 月對L2 的gas 費用減少的重要性,研究了這些網路上的活動是如何演變的,並強調了由MEV 活動驅動的新興挑戰。此外,我們討論了為L2 開發MEV 工具和解決方案的潛在障礙。

好的方面:Dencun 升級後L2 的採用情況

gas 成本下降了10 倍

以太坊L2 的gas 費用由兩部分組成:在L2 上執行交易的成本,以及將大量交易提交到以太坊L1 的成本。不同的L2 gas 費結構和排序規則因其發展階段和設計選擇而異。例如,Arbitrum 依照先來先服務(FCFS)的原則運作,交易依接收順序處理。相較之下,Optimism(OP Mainnet)和Base 作為OP Stack 的一部分,使用優先級gas 拍賣(PGA)模型,該模型結合了L2 基礎費用和優先費用。用戶可以選擇支付更高的優先費用,以便更快地被包含並在區塊中更早出現。了解費用結構對於理解生態系統的成長和MEV 動態至關重要。

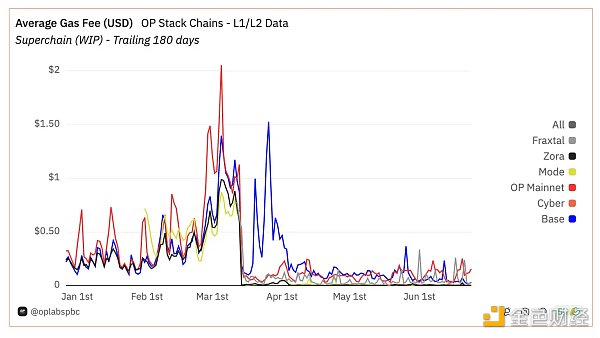

從歷史上看,以太坊L1 的費用構成了用戶在L2 上交易時所需支付的總費用的大部分,佔成本的80% 以上,如下圖中的黑色條所示。然而,在3 月14 日的Dencun 升級之後,L2 從使用calldata 轉變為一種更經濟的方法,即所謂的“blobs 1”,用於向L1 提交批次。這種暫存包含自己的gas 拍賣,由blob 基礎費用和優先費用組成。

自Dencun 以來,L2 支付給L1 的費用有了顯著的減少——圖表顯示OP Stack 鏈的gas 成本分解發生了重大變化,L1 成本從90% 驟降至僅1%,而L2 成本現在佔總成本的99%。這一轉變導致L2 上的平均總gas 費整體下降了大約十倍,例如OP Mainnet 的平均gas 費從每筆交易約0.5 美元暴跌至0.05 美元。

L2 上的活動量激增

成本降低後,L2 上的活動和使用量有了顯著增加,這從上圖中L2 的gas 費飆升中可以看出。值得注意的是,在3 月26 日,Base 的平均gas 費用超過了升級前的最高水準。為了容納更多交易並減少網路擁堵,Base 從3 月26 日開始提高了其gas 目標,並在此之後進行了幾次調整。

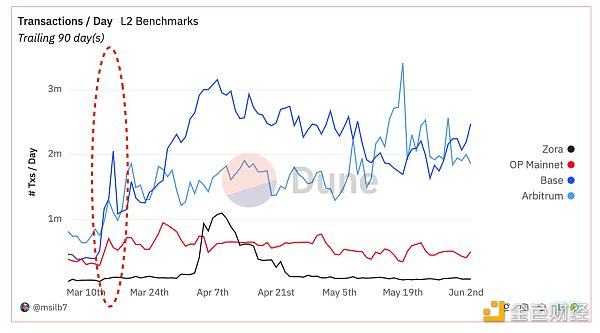

下面的圖表突出顯示了L2 上的每日交易數量,展示了Arbitrum、Base 和OP Mainnet 等網路的顯著增長。特別是,Base 的每日交易量增加了四倍,現在每天處理約200 萬筆交易。

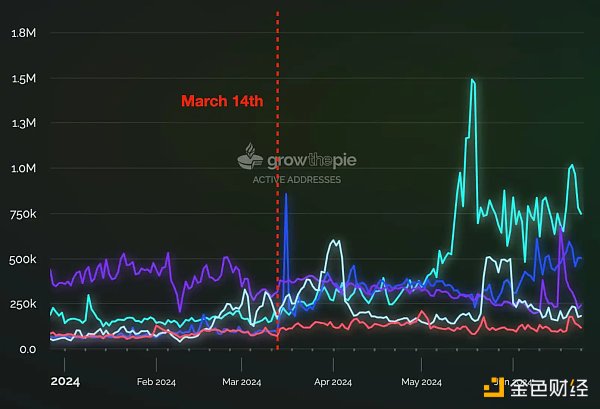

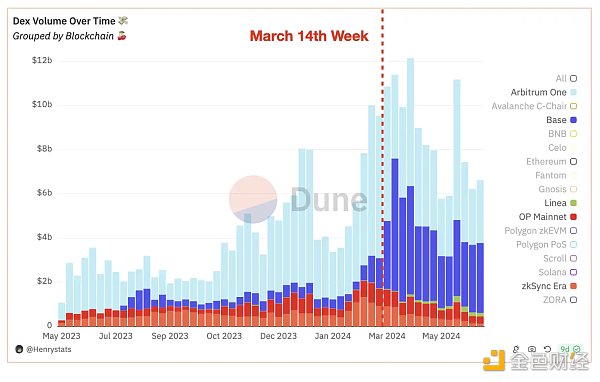

儘管很難確定這是有機參與的結果還是受到激勵計劃和Sybil 活動的影響——但自去年年底以來,隨著市場條件的改善和由Solana 上的WIF 引發的memecoin 季節的到來,所有主要L2 上的活躍位址和DEX 交易量都明顯在EIP-4844 升級後增加,特別是在Base 和Arbitrum 上。

流向L2 的資產

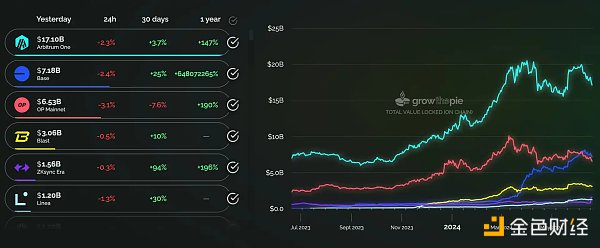

隨著市場條件的改善和由Solana 上的WIF 引發的memecoin 季節的到來,自去年年底以來,L2 上的TVL 持續上升。值得注意的是,Base 已成為成長最快的鏈,最近的總TVL 也超過了OP Mainnet。

自3 月初以來,Base流入約15 億美元的USDC,其中一部分是Coinbase 將客戶和企業的資金轉移到Base 上。根據Artemis 自2024 年1 月以來對11 個主要橋的數據,從以太坊到主要L2 有140 億美元的流出。 Arbitrum 以約70 億美元領先,緊隨其後的是zkSync、Base 和OP Mainnet。根據Debridge Finance 的進一步數據,這是一個在EVM 鍊和Solana 中廣泛使用的跨鏈橋,並證實了Arbitrum 和Base 是所有資金流出的頂級接收者。

壞的方面:隨著gas 費用降低,隱藏的MEV 活動逐漸增多

當我們進一步檢查交易時,我們注意到Bot 交易活動正在提高L2 上的gas 費和回滾率。我們將在下一部分透過使用Base 的統計數據進行案例研究,更全面地探討這個問題,突出顯示Dencun 升級後L2 上更便宜的gas 的影響。

Dencun 升級後的L2:類似沒有Flashbots 的以太坊,但缺少交易池

網路擁堵

挑戰開始顯現於3 月26 日,Base 網路的日均gas 費短暫激增,一度超過了Dencun 升級之前的水平。然而,到了6 月3 日,Base 將其gas 目標提升至7.5M gas/秒,相較於Dencun 升級時的2.5M gas/秒,此舉將平均gas 成本重新降至大約5 美分。

在Base 網路上,消耗gas 最多的合約包括Telegram 交易BotSigma 和Banana Gun,以及數位錢包和DEX,例如Bitget 和Uniswap。除此之外,還有許多未標記的合約參與了代幣鑄造、meme 幣交易和原子套利等活動。這些合約是Base 網路上以gas 費用支付排名的頂級合約。

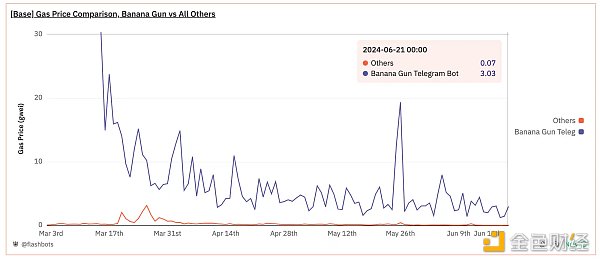

透過比較流行的Telegram Bot 的行為,如BananaGun,可以明顯看出,它們進行的交易產生的gas 費用遠高於普通交易。在Dencun 升級之後,使用BananaGun Telegram 機器人的用戶在Base 網路上執行交易時,gas 價格一度飆升至30 Gwei 的峰值。儘管這一費率隨後穩定在大約3 Gwei,但仍是其他交易所需支付gas 費用的43 倍。

Base 上的日常 gas 價格,Banana Gun 交易與其他交易的比較

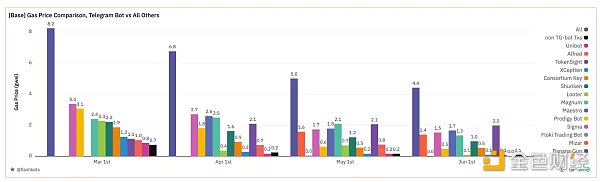

當對Base 網路上所有主流DEX 交易Bot 每月平均支付的gas 價格進行分析,並將其與非Telegram 機器人交易(以黑色條表示)相比較時,可以明顯看出,使用交易Bot 的用戶承擔了明顯較高的gas 成本。以下是Base 網路上每月gas 價格的對比,顯示了所有Telegram Bot 與其它交易之間的差異。

高回滾率飆升

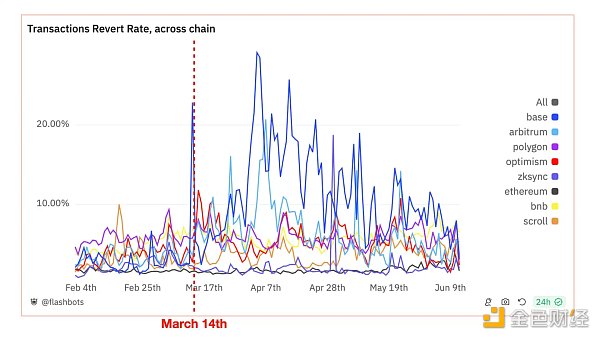

區塊鏈網路中交易的回滾率是衡量其健康狀態的重要指標。我們注意到,在Dencun 升級之後,特別是Base、Arbitrum 和OP Mainnet 等L2 網路上的回溯率有所上升。目前,乙太坊主網的回溯率約為2%,而Binance Smart Chain 和Polygon 的回溯率則在5-6% 之間。在Dencun 升級之前,Base 的回滾率也維持在大約2% 的水平,但之後卻急劇上升至約15%,並在4 月4 日達到了30% 的峰值。同時,Arbitrum 和OP Mainnet 也出現了交易失敗率的週期性激增,比率在10% 到20% 之間波動。

跨鏈的交易回滾率

深入分析後,我們發現L2 網路上的高回滾率並不總是代表普通用戶的實際體驗。相反,這些回滾很可能是MEV 機器人引起的。透過採用以下啟發式方法(查詢2),我們識別出了一組表現出類似機器人行為的路由器合約——它們在執行MEV 提取交易時表現出了較高的回溯率:

自Dencun 升級以來,

· 活躍路由器:該合約處理了超過1000 筆交易。

· 有限的互動EOA:少於10 個EOA(外部擁有的帳戶)錢包作為交易發送者進行了互動。

· 發送者分佈:少於50% 的交易發送者只發送了一筆交易,表明用戶群體沒有表現出長尾分佈。這表示路由器不太可能被零售用戶使用。

· 行為模式:交易歷史恰好涵蓋24 小時或在一個區塊內顯示多筆交易,顯示非人類行為。

· 交換集中度:超過75% 的成功交易涉及交換。

· 檢測到的MEV 交易:超過10% 的成功交易使用原子MEV 策略,如hildobby 的啟發式方法所檢測到的。

使用這些標準,我們在Base 上偵測到51 個路由器,這很可能代表了Base 上Bot 活動的保守估計下限。

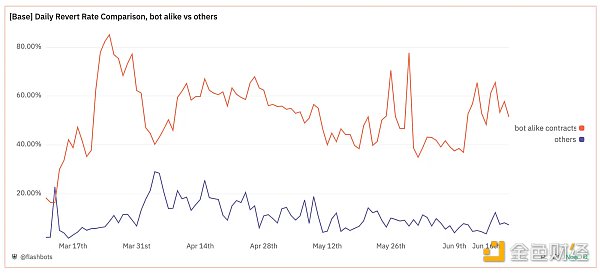

我們將Base 網路上由路由器處理的所有交易分為兩組,並進行了比較分析。結果顯示,類似機器人的路由器與其他交易相比,其回滾率差異顯著:類似機器人的合約平均回滾率達到了60%,這是其他交易觀察到的大約10% 的六倍。

Base 上的日常回滾率,以 Bot 類似合約與其他交易的比較

根據上述數據,我們可以推斷,像MEV 機器人和Telegram 機器人這樣的自動化交易活動,很可能是導致Base 網路上高gas 費用和高回滾率的主要原因之一。

L2 的單一序列器架構,結合缺少公共交易池,助長了大量利用序列器的MEV 策略,這些策略成為網路擁塞的主要原因。尤其是在採用優先gas 拍賣(PGA)機制的L2 網絡,如OP Mainnet 和Base,這種壅塞更為明顯。結果不僅是網路的擁堵,還包括因回滾交易和MEV 搜尋者活動而浪費的大量區塊空間和gas 費用。這與Flashbots 出現之前的以太坊情況類似,不同之處在於,由於目前L2 上缺少交易池,不存在夾心MEV 的現象。

L2 上的MEV 規模究竟有多大?

理解L2 網路上的MEV 活動對於評估其影響至關重要。然而,目前尚未有一個廣泛認可的數字,這些數字是透過多個來源和可靠方法驗證的L2 MEV 數據。此外,與以太坊主網相比,L2 缺乏像mev-inspect、libmev、eigenphi這樣的工具所提供的即時監控數據,這些數據對於衡量MEV 的總量和礦工的利潤至關重要。

迄今為止發布的一些L2 MEV 數據集和研究包括:

· 由hildobby在Dune Analytics 上建立的開源資料集(啟發式連結:三明治|三明治|原子套利)

· 由Arthur Bagourd 和Luca Georges Francois 撰寫的研究論文《Quantifying MEV On Layer 2 Networks》,該論文透過使用mev-inspect 實現,量化了在Polygon、OP Mainnet 和Arbitrum 上的MEV。該研究得到了Flashbots 的資助。

· 研究論文《Rolling in the Shadows: Analyzing the Extraction of MEV Across Layer-2 Rollups》,由Christof Ferreira Torres、Albin Mamuti、Ben Weintraub、Cristina Nita-Rotaru 和Shweta Shinde 撰寫,量化了活動並討論了利用序列器角色及其L2 批次確認延遲的L2 上的新型MEV 策略。

除了上述資源外,Sorella Labs很快就會發布他們的MEV 資料索引器工具Brontes,這將是一個開源儲存庫,可用於以太坊主網和L2。 Flashbots 和Uniswap Foundation 正在尋求提供資助以擴展L2 MEV 分類法和量化。如果您在這方面進行了工作或有興趣合作,請與Flashbots 市場研究團隊聯繫。

儘管還需要進一步的驗證,但hildobby 在Dune Analytics 上發布的數據集提供了一個有價值的初步參考標準。

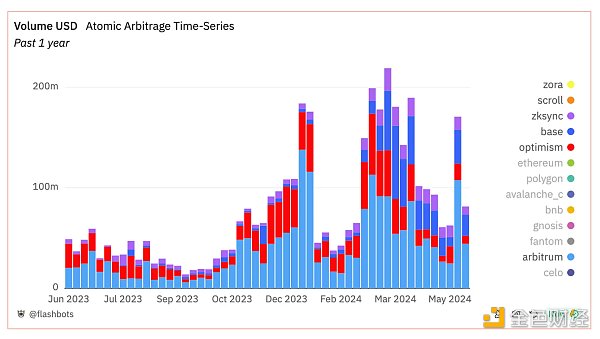

使用 hildobby 資料集的 L2 上的原子套利量

在過去一年裡,六個主要L2 包括,Arbitrum,OP Mainnet,Base,Zora,Scroll 和zkSync 上的原子套利MEV 交易量超過了360 億美元,這佔到了每個鏈上所有去中心化交易所(DEX)交易量的1% 到6%。這些MEV 交易量最初主要集中在Arbitrum 和OP Mainnet 上,但最近已經逐漸轉向Base 和zkSync。

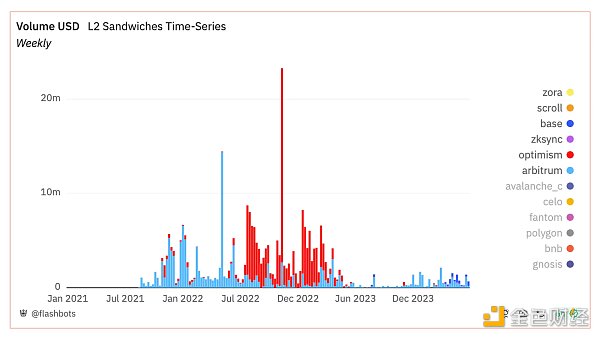

與原子套利交易量相比,L2 網路上的三明治攻擊交易量明顯較少,這與以太坊形成了鮮明對比,在以太坊上,三明治攻擊的交易量是原子套利的四倍。這種差異主要是由於L2 網路採用單一序列器的設置,並沒有交易池,這限制了搜尋者利用交易池中的用戶交易來執行三明治MEV 的能力,除非出現交易池資料外洩或單一序列器發起的三明治攻擊。因此,在L2 上,原子套利、盲回跑、統計套利和清算成為了對搜尋者更可行的策略。

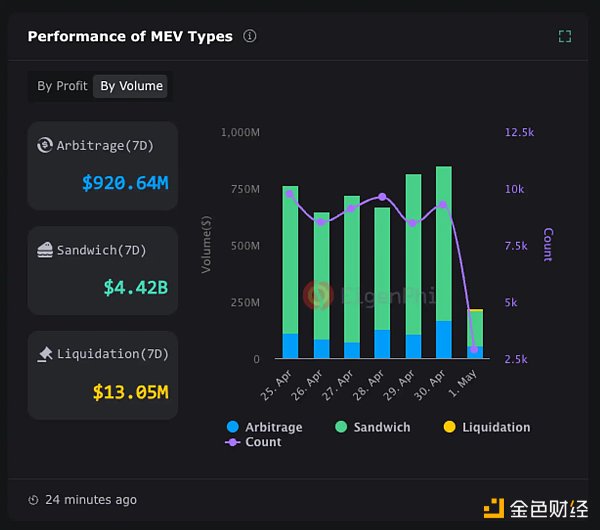

以太坊MEV 量分解

測量MEV 市場L2 上剩餘的MEV 收入有多少?

雖然很難精確量化MEV 市場,但我們可以檢查其他具有MEV 解決方案的生態系統中的數字來進行尺寸比較:

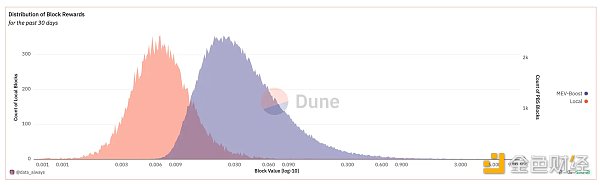

· 在以太坊L1 上,來自MEV-boost 區塊的年度驗證器收入約為9680 萬美元(根據3500 美元/ETH 價格的估算);MEV-boost 區塊的中位數價值是普通驗證器區塊價值的4 倍。

普通區塊與 MEV-boost 區塊的區塊獎勵分佈

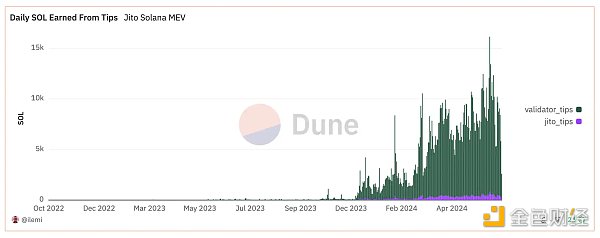

· 在Solana 上,驗證者透過Jito 的捆綁服務從驗證器提示中收集的額外MEV 收入,基於每週50,000SOL,預計約為3.38 億美元(根據130 美元/SOL 的價格估算)。

透過 Jito 捆綁服務賺取的每日提示,按驗證器與 Jito 實驗室

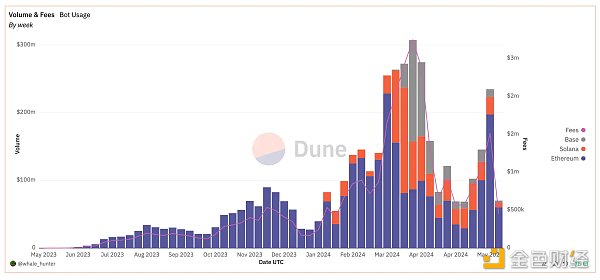

儘管Base 網路的確切MEV 總量尚未公佈,但我們可以透過觀察Banana Gun Telegram Bot 的收入來對市場規模進行估算,該Bot 是市場上最活躍的參與者之一。 Banana Gun 在Base 的L2 網路以及Solana 上的交易量大致相同,每條鏈都能帶來超過100 萬美元的每日交易量,相當於每條鏈每天產生超過10,000 美元的交易費用。

Banana Gun Telegram Bot,跨鏈的量和費用

請注意,Banana Gun Bot 在Solana 的市佔率可能與Base 有顯著的差異。例如,Solana 平台上存在其他幾個主要的Telegram Bot,例如Sol Trading Bot 和BonkBot,而Base 上可能支援的Telegram Bot 數量較少。因此,不能簡單地將Banana Gun 在Solana 上的交易量和MEV 收入比例直接用來估算Base 上的總MEV 收入。

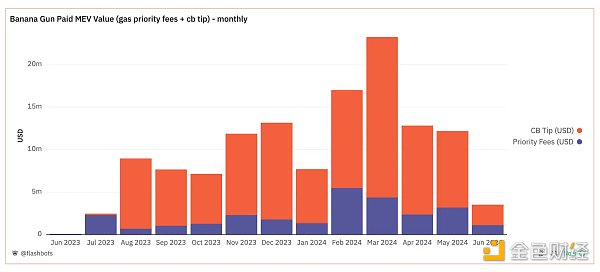

然而,透過另一種預測方法,我們可以看到不同的結果:在3 月份,Banana Gun Telegram Bot 向以太坊的區塊建構者和驗證器支付了超過2,300 萬美元。特別地,在3 月26 日至4 月1 日這一周內,Banana Gun 在Base 上的交易量實際上超過了以太坊,如圖表中的峰值所示,這暗示了Base 網路具有巨大的MEV 收入潛力。這種跨鏈交易量的比較,揭示了Base 在MEV 方面的成長前景。

當然,Base 和以太坊在MEV 生態系統方面存在顯著差異。相較於以太坊,Base 上的MEV 競爭可能不那麼激烈,這可能導致Bot 在出價給驗證器時所需支付的費用較低。儘管如此,那些主要依靠盲狙擊和套利機制的meme 幣交易Bot,在Base 的序列器架構下仍然具有可行性。

Banana Gun Telegram Bot 用戶支付給驗證器的 MEV 收入

關注L2 網路中的MEV 問題

以太坊已經形成了一個成熟的MEV 生態系統,配備了為供應鏈各層級參與者服務的基礎設施工具。在協議層面,MEV-boost允許驗證者透過競標方式外包區塊建立任務。對於搜尋者而言,以太坊區塊建構者提供的捆綁服務——類似於Solana 的Jito 實驗室和Polygon 的FastLanes——使他們能夠實施包含回滾保護的MEV 策略。這些服務確保了區塊建構者會模擬交易,並且只執行那些確定不會回滾的交易。此外,像Flashbots Protect 這樣的私人RPC 服務,為一般使用者提供了繞過公共交易池及其潛在風險的途徑。然而,目前的L2 網路在開發與此相媲美的MEV 基礎設施方面,仍有很大的提升空間。

為何需關注L2 網路的MEV 策略及解決方案?

MEV 現像在缺乏交易池的環境中依然存在,並在維持市場效率方面扮演關鍵角色,特別是透過執行統計套利、原子套利和清算等策略,對過時的AMM 和借貸市場中的流動性進行清算。

然而,缺乏成熟的MEV 基礎設施,如捆綁服務,可能導致一些負面後果。在沒有交易池的情況下,許多MEV 策略可能會退化為垃圾郵件策略,這將會引發:

· 網路回滾率增加;

· 因此網路壅塞加劇。

透過實施捆綁服務,將MEV 競爭的焦點從主鏈轉移到輔助鏈,可以有效減輕用戶因MEV 機器人競爭而面臨的高gas 費負擔。同時,搜尋者因獲得回滾保護而能享受更高的效益,降低了失敗的風險成本。

對於採用共享序列器的L2 網絡,目前主流的解決方案往往要求用戶將交易發佈到公共交易池,這可能導致三明治攻擊的重現。在這種情況下,像Flashbots Protect這樣的MEV 保護工具顯得尤為重要,它們不僅能夠保護用戶免受三明治攻擊的威脅,還可能提供MEV 或優先費用的退款,確保用戶獲得更優質的交易執行和更有利的價格。

複雜MEV 基礎設施的開發面臨一些尚未解決的挑戰。首先,隨著更多的價值流向序列器,搜尋者的收益模式會隨時間推移而變化,邊際利潤可能會減少。這種變化可能引發關於長期內高競爭性搜尋策略可持續性的問題。我們預期市場機制將調節這一現象,使得常見搜尋策略將向序列器支付較大比例但非全部的價值,而不那麼常見的策略則支付較少。

此外,現有的MEV 基礎設施,例如以太坊的區塊建立市場,其訂單流動態正在快速演變。截至目前,這些因素已成為區塊建構市場集中化趨勢以及以太坊L1 上私有交易池興起的主要驅動力。確保區塊建立市場保持競爭力和公平性,仍是一個需要解決的問題。

最後,L2 網路的MEV 解決方案可能需要區別於當前以太坊的機制,這主要是由於L2 獨有的特性:例如更短的區塊生成時間、成本更低的區塊空間以及相對集中的治理結構。例如,Arbitrum 的區塊時間僅為250 毫秒,這樣的快速出塊速率是否能夠與現有的MEV 基礎設施相容,目前還不得而知。同時,L2 提供的充足且經濟的區塊空間已經大幅改變了交易搜尋的格局,使得垃圾郵件問題變得更加嚴重,亟需新的解決策略。此外,與以太坊L1 等其他環境相比,L2 的治理更為集中,這可能允許對MEV 服務提供者提出額外的要求,例如要求區塊建構者避免對用戶進行三明治攻擊,以確保市場的公平性。