引言

Pendle旨在為「可產生收益的代幣」提供「到期收益率」交易市場。 Pendle將傳統金融市場中的「本息分離」概念引入Defi領域,將可產生收益的代幣分為本金代幣與收益代幣,同時為這兩種代幣提供交易流動性。

用戶透過Pendle可以實現資產利用率最大化,並實現多重收益,為DeFi市場帶來了新的可能性。

專案基本資訊

專案團隊

核心團隊

TN Lee:創辦人,曾為Kyber Network 創始團隊成員以及業務負責人,在2019 年成立Dana Labs,主要是做FPGA客製化半導體的。

Vu Nguyen:共同創辦人,曾經在Digix DAO擔任CTO,專門從事實物資產代幣化的RWA項目,其與TN Lee共同創建了Pendle。

Long Vuong Hoang:工程主管,獲得新加坡國立大學電腦學士學位,在2021 年5 月加入Jump Trading擔任軟體工程實習生,在2021 年1 月加入Pendle 擔任智慧合約工程師,後在2022 年12 月升職為工程主管。

Ken Chia:機構關係主管,獲得莫納什大學的學士學位,曾經在馬來西亞第二大的銀行CIMB 擔任投行實習生,之後在摩根大通擔任私人投行的資產規劃專家,2018 年進入Web3,在一家交易所擔任COO,2023 年4 月加入Pendle 擔任機構主管,負責機構市場— 自營交易公司、加密貨幣基金、DAO/ 協議國庫、家族辦公室。

融資情況:

種子輪:

2021年4月,Mechanism Capital領投,HashKey Capital,Crypto.comCapital. CMS Holdings,imToken Ventures, SpartanGroup, Alliance DAO,Lemniscap,LedgerPrimeParataxis Capital,Signum Capital,HarvestanGroup, Alliance DAO,Lemniscap,LedgerPrimeParataxis Capital,Signum Capital,Harvest FinanceYoubi Capital Sora ventures,D110 Fisher8 Capital,Hongbo.Taiyang Zhang跟投,金額為370萬美元。

私募輪:

2023年4月,Bixin Ventures宣布對Pendle進行投資,但金額未公佈。

2023年8月,Binance Labs宣布對Pendle進行投資,但金額未公佈。

從Pendle的融資情況來看,市場上的頂級投資公司對其前景非常樂觀。

開發實力

2020年Pendle立項,由創辦人Yong Ming Lau創立。專案發展的關鍵事件如下表所示:

時間

關鍵事件

進度

2020年

Pendle宣布立項

完成

2021年

Mechanism Capital領投Pendle的種子輪融資

完成

2021年

PENDLE代幣上線

完成

2021年

Pendle主網在以太坊上線

完成

2022年

提出Project Permissionless規劃,允許任何人可以在上面開設資產池

完成

2022年

Pendle上線V2 版本

完成

2023年

PENDLE上線Binance LaunchPool

完成

2023年

Binance宣布投資Pendle

完成

從Pendle的發展關鍵事件來看,Pendle一直都在穩步推進,專案運作穩健。

運作模式

Pendle 將產生收益的代幣打包成SY(標準化收益代幣),然後SY 被分成本金和收益兩部分,分別是PT(本金代幣)和YT(收益代幣),它們分別可以通過定制的V2 AMM進行交易。用戶可以在其上可以實現折價購買資產、做多做空收益率和低風險固定收益。

在Pendle中,SY的所有者決定將收益和本金分離,從而創建了PT和YT。由於YT代表未來收益的權利,PT的價格會低於原始債券(ST)的價格。 PT的價值實際上代表了債券到期時本金的回收價值,隨著到期日的臨近,PT的市場價值將逐漸上升,因為市場參與者預期在到期時,PT持有者將能夠以等於標的資產(即債券本金)價值的價格兌現PT。如果債券的面額為100美元,則理論上PT的價格應該會逐步回升至100美元。到期時,PT的持有者可以使用PT以等值100美元的債券本金。因此,即使PT最初以折扣價(例如95美元)交易,隨著時間推移和到期日的臨近,其價值將逐步增加,最終恢復到標的資產的全價值,即100美元。 在交易對手中,人們都在對未來收益率進行交易或對沖,賣出YT意味著提前平滑未來收益曲線並兌現,或者看跌未來收益率;而買入YT意味著看好未來收益率。買入PT意味著可以一定程度折價購買,並認為這段時間的收益率會走低。

SY代幣拆分示意圖收益代幣化

YT代表的是即時獲得基礎收益代幣產生的所有收益,並且可以隨時從Pendle儀表板手動領取所產生的收益。如果用戶擁有1個YT-stETH 且stETH 全年平均收益率為3.4%,那麼到期後用戶將累積0.034個stETH。 YT可以隨時交易,到期前也可以。

Pendle AMM

在Pendle專案中,對SY、PT和YT之間的相互交換需要用到Pendle的V2 AMM,V2 AMM也是Pendle finance的核心。 Pendle 的V2 AMM專為交易收益而設計,AMM曲線會發生變化,以考慮隨著時間的推移而產生的收益率,並在接近到期時縮小PT的價格範圍。透過將流動性集中到一個狹窄的、有意義的範圍內,隨著PT接近到期日,交易收益率的資本效率會提高。此外,透過AMM,我們能夠僅使用單一流動性池來促進PT和YT互換。透過PT/SY池,PT可以直接與SY進行交易,而YT也可以透過閃兌進行交易。 Pendle V2 AMM設計確保IL(最小無常損失)的問題可以忽略不計。 Pendle的AMM透過移動AMM曲線,隨著時間的推移將PT價格推向其潛在價值,從而減輕與時間相關的IL(最小無常損失),從而釋放PT的自然價格升值。

Pendle的AMM 曲線可以定制,以滿足不同收益率波動的代幣。收益率通常具有週期性,通常在高點和低點之間波動。

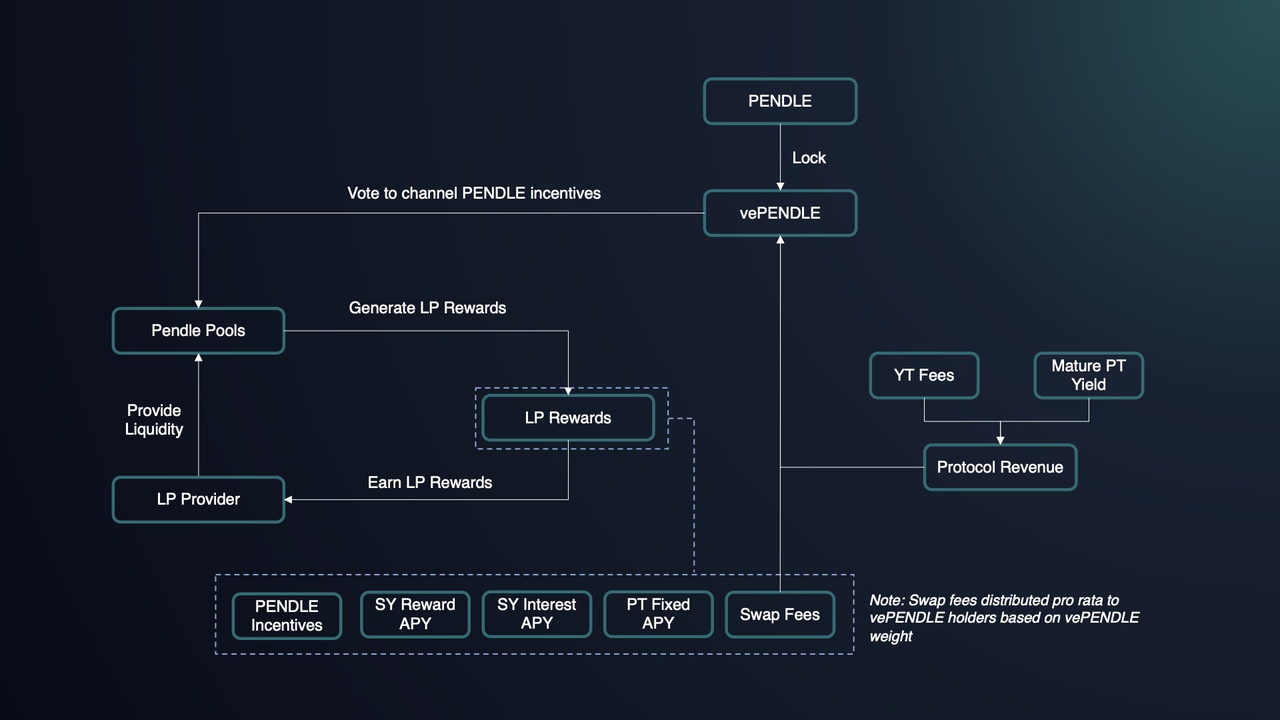

VePendle

VePENDLE是Pendle的治理代幣,將PENDLE質押會獲得VePENDLE,持有VePENDLE可以參與Pendle的管理和投票,同時分享Pendle協議的收入。 VePENDLE的持有者所獲得的收入包括:

-

從YT收取的利息(約3%)和到期的PT獎勵(在PT到期後未及時贖回而產生的多餘的收入)構成VePENDLE的基礎APY;

-

VePENDLE投票者也有權從投票池中獲得80% 的互換費用;

-

將VePENDLE存入LP池中提供流動性,則會在LP池中獲得PENDLE的獎勵,所以收益也將進一步提高,最多可將收益提高250%。

在將PENDLE質押後獲得的VePENDLE將在一段時間(最長兩年)內線性解鎖。

取得PENDLE方式:將LST或原生資產代幣存入選擇的PT的LP池中獲得獎勵,或將VePENDLE存入LP池中提供流動性獲得獎勵。

VePENDLE工作原理示意圖

專案優勢:

本息分離概念

依托Pendle將本金和利息收入分離開來的機制,用戶可以根據自身的情況更加靈活的去製定各種收益管理策略。

-

如果用戶覺得年化報酬率會下降,比如說現在以太坊上海昇級後,質押ETH比例會增加,會導致質押殖利率下降,那麼可以選擇賣出YT資產,相當於提前兌現收入。在一年到期的時候,用戶可以買回YT資產,跟PT資產配對,兌換成SY資產;

-

如果用戶覺得年化收益會上升,那麼可以買進YT資產,因為YT資產未來會增值。由於YT資產代表的是收益率,價值要比本金便宜。例如100個aUSDC中,YT資產價值5美金。這相當於,用戶可以放大了20倍的收益;

-

如果用戶覺得收益率會保持不動,可以提供流動性池子,為買賣PT、YT資產的用戶提供流動性。而用戶可以在獲得原有收益的情況下,額外獲得交易手續費。

更高的資本效率

Pendle使用了自動做市商(AMM)的機制,而Pendle的這個AMM機制是一個專門為收益市場設計的協議。這意味著在交易的過程中會有較低的滑點,而AMM曲線會隨著時間的推移而變化,以反映隨著時間的推移所產生的收益。當PT(Pendle Token)接近到期時,AMM曲線會縮小其價格範圍。隨著PT接近到期,可能的價格範圍會縮小,從而將流動性集中在一個有意義的範圍內。這種設計能夠提高資本效率,使得交易報酬率得以提高。

更簡單的操作和選擇

雖然Pendle的經濟模型很複雜,包括了SY、PT和YT,並且專門為了交易PT和YT而設定了AMM。但是用戶在使用Pendle產品的時候非常輕鬆簡潔,選擇鑄造SY之後,簡單的選擇PT和YT的數量,並且還有42個LP池,包括在質押PENDLE的頁面也是非常簡潔,便於用戶的操作。在其他項目通常是將本金和利息歸結於一個代幣,例如stETH等等,這樣用戶將面對在預期未來質押收益可能下降的同時,又不願意放棄持有ETH的困境。在有了Pendle之後,這種問題迎刃而解,將本金和收益分離,根據自己對未來預期的判斷制定自己的策略。

專案模型

商業模型

Pendle的經濟模型由兩個角色組成:流動性提供者和參與交易者。

流動性提供者:流動性提供者是Pendle中的重要組成者,AMM機制是Pendle的運行核心,只有保持充足的流動性才能夠使得Pendle正常運行,並且在Pendle中SY對於SWAP池子,都是作為一個中介資產的存在,所以流動性提供者需要提供YT-SY/PT-SY代幣的交易對。從中流動性提供者可以獲得礦池產生的掉期費用、PENDLE的代幣獎勵和基礎資產發出的協議激勵措施作為獎勵來激勵更多的流動性提供者提供流動性。

參與交易者:Pendle的用戶就是參與交易者,透過對PT和YT的交易來實現折價購買資產、做多做空收益率和低風險固定收益,從中獲取收益。

Pendle的主要收入是:

-

YT費用:Pendle從YT(Yield Token)產生的所有收益中提取3%的費用。此外,Pendle也會從所有未兌現PT的SY的收益中收取費用。

-

交易費用:Pendle從交易金額提領0.1%。

代幣模型

代幣分配

PENDLE的目前流通總量為:155,807,014.67,團隊的代幣已全部解鎖(1,375萬枚),供應量每週減少1.1%,直到2026年4月,屆時以每年2%的發放量作為激勵措施。

代幣的賦能

Pendle的代幣設計參考了Curve的Ve模型,給予代幣更多的賦能來提升價值。

-

治理功能:使用者透過將PENDLE質押得到vePENDLE,可以發起鏈上提案並參與投票,直接影響專案決策。

-

激勵價值:用戶在質押PENDLE之後還能夠獲得更多的經濟利益,Pendle 從所有YT的收益中收取3% 的費用。這筆費用的100% 分配給vePENDLE持有者,並且vePENDLE 投票者也有權從投票池中獲得80% 的利率互換費用。

代幣價格表現

根據Coingecko統計數據,PENDLE自2023年7月近一年以來,價格已上漲超過16倍(最低點0.465美元,最高點7.538美元),主要交易場所為Binance,Bybit等一線交易所。

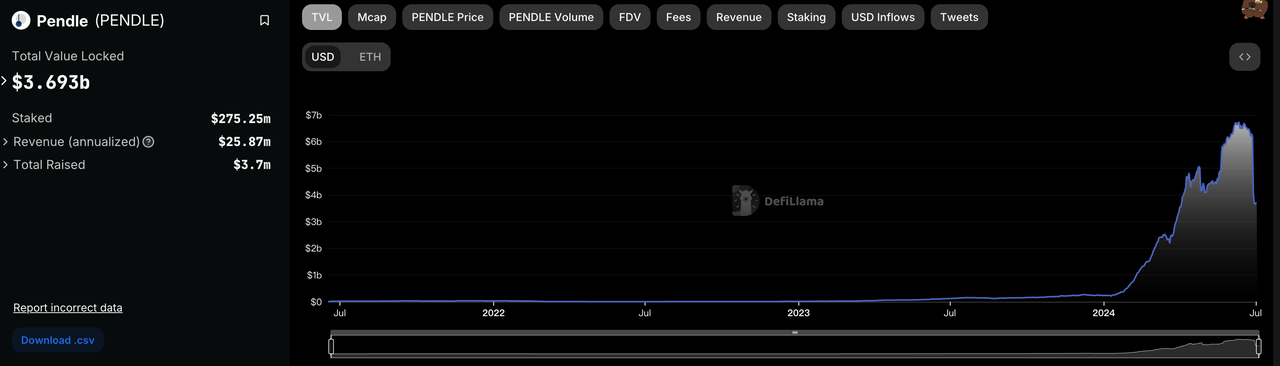

TVL

目前TVL為36.93億美元

Pendle協定TVL統計

儘管自2024年6月27日開始Pendle的TVL發生了大幅下降,但是總TVL依然維持30億美元左右,在Defi領域位居前列。

代幣的質押率

Pendle代幣質押數據統計

被鎖定的pendle數量為55873398枚,質押率為:36.02%,質押數量增長率維持穩定,但目前質押增長速度不足以讓Pendle進入通縮狀態。

代幣價格重大影響因素

2024年6月27日,Blast進行代幣空投,其中對代幣的分發方式引起了鯨魚用戶的不滿,主要是Blast宣布排名前0.1% 的用戶(約1000 個錢包)將在6 個月內線性歸屬部分空投。 Binance、OKEX等主流交易所並未上線Blast代幣,造成了市場對其價格的期望值下降。

Blast事件本身與Pendle並無太大關聯,但Blast事件直接影響了市場玩家對積分項目的信心。現在用戶們極大的縮減了他們對積分項目的預期,隨著積分預期的下降,導致了用戶們並沒有太大的動力去參與質押挖礦。大部分Pendle用戶主要是為了能夠達到「一魚多吃」的效果,並且純交易者可以透過YT的方式來給自己達到加槓桿的目的,SY提供者可以做到套保的目的。但隨著收益率預期和市場幣價的下降,導致了YT的APY也大幅下降,用戶們都不再去參與質押挖礦,從而將ETH等質押品從Pendle中提出,造成了Pendle的TVL在4天內下降了接近50%,因此也對PENDLE的幣價造成了打擊。

專案風險

Pendle作為一個DEX賽道的項目,項目本身最大的風險就是本身合約的風險。

智慧合約漏洞:Solidity編寫的智慧合約存在編碼漏洞的可能性;

參數配置風險:Pendle合約有許多可調整的參數,如手續費率、獎勵比例等,參數設定不當會造成使用者體驗下降或資金安全事件;

合約升級風險:隨著需求變化,合約將進行升級迭代,如果缺乏健全的升級測試和版本管理流程,可能會出現新版本合約破壞系統穩定性的風險。

總結

Pendle將傳統金融市場中本息分離的玩法帶入了Crypto中,Pendle允許加密資產持有者鎖定未來收益率並提前獲得收益,為利率市場帶來更多流動性和靈活性。在用戶參與靈活的利率市場交易的同時也可以獲得一些項目的積分,實現一魚多吃的效果,使自身的利益最大化。這項創新機制為加密貨幣持有者提供新收入來源,並為市場注入更多活力和機會。

但Pendle現階段受到Blast空投事件的影響非常大,再加上現階段市場整體行情走勢並不理想,導致了用戶們紛紛放棄了質押挖礦的選擇,導致Pendle的TVL以及幣價下降的幅度較大。

總而言之,Pendle作為一個利率市場的DEX,為交易者和套利用戶敞開了新的大門。雖然現在Pendle受到市場大環境的影響而走勢不佳,但是如果在未來市場出現了上升的趨勢,各個代幣的價格恢復導致YT的APY隨之上升,那麼Pendle依舊會再迎來一個爆發期。