作者:xpara

編譯:深潮TechFlow

重點總結

SEC 預計將批准現貨以太坊ETF,可能在六個月內帶來50 億美元流入。

以太坊ETF 的批准可能會提升Ethena 的合成美元sUSDe 的收益,類似於比特幣ETF 批准後的情況。

Ethena 的產品存在資金利率波動、流動性挑戰以及智慧合約和託管作業中的潛在風險,但這些問題已經得到透明的解決。

Ethena 計劃增強其ENA Token 的實用性,並準備推出Ethena 應用鏈。

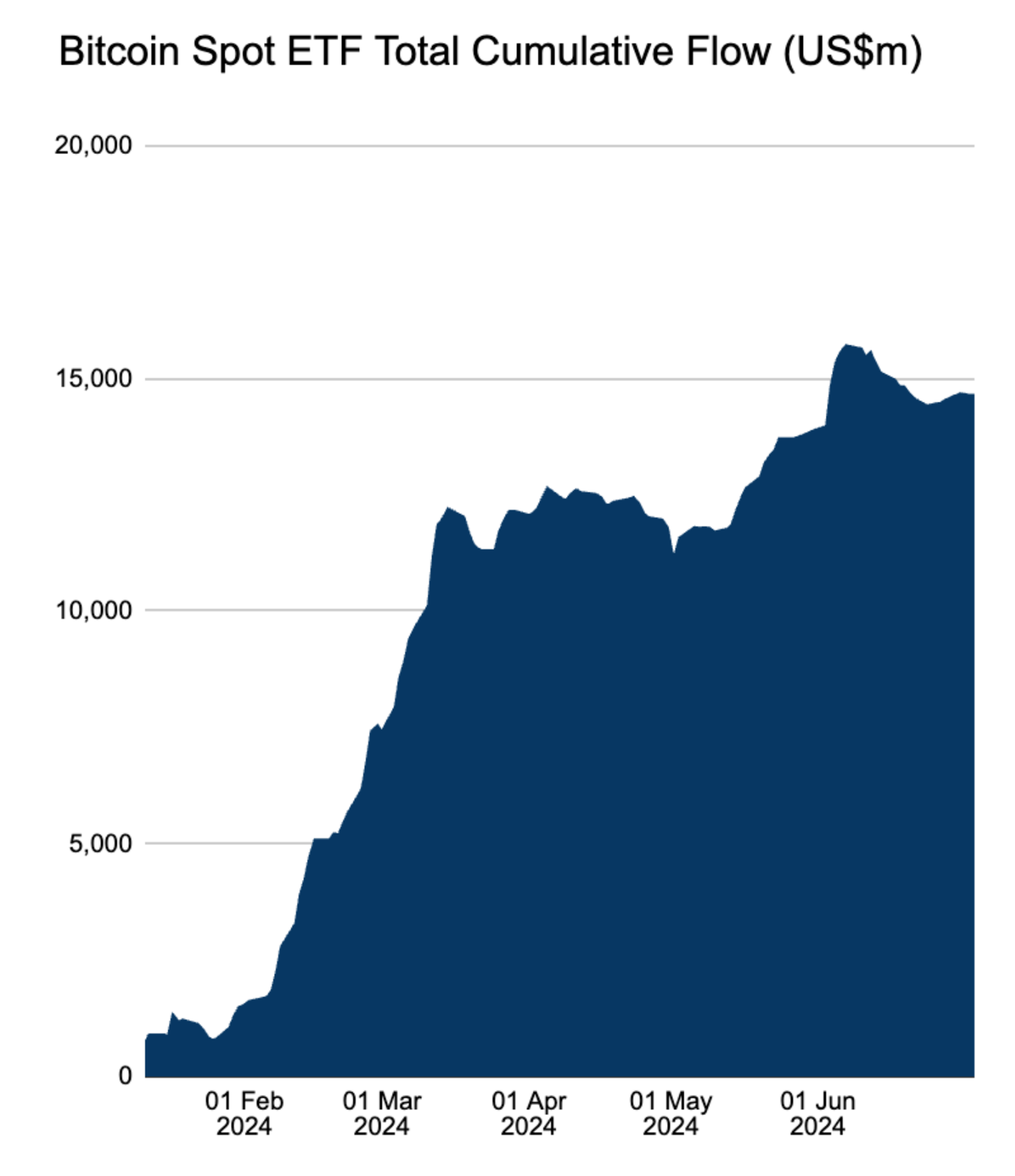

2024 年對加密產業來說是獨特的一年。年初批准的比特幣ETF 使傳統投資者能夠透過受監管的金融產品獲得比特幣價格變動的曝險,推動了市場的正面情緒和市值成長。

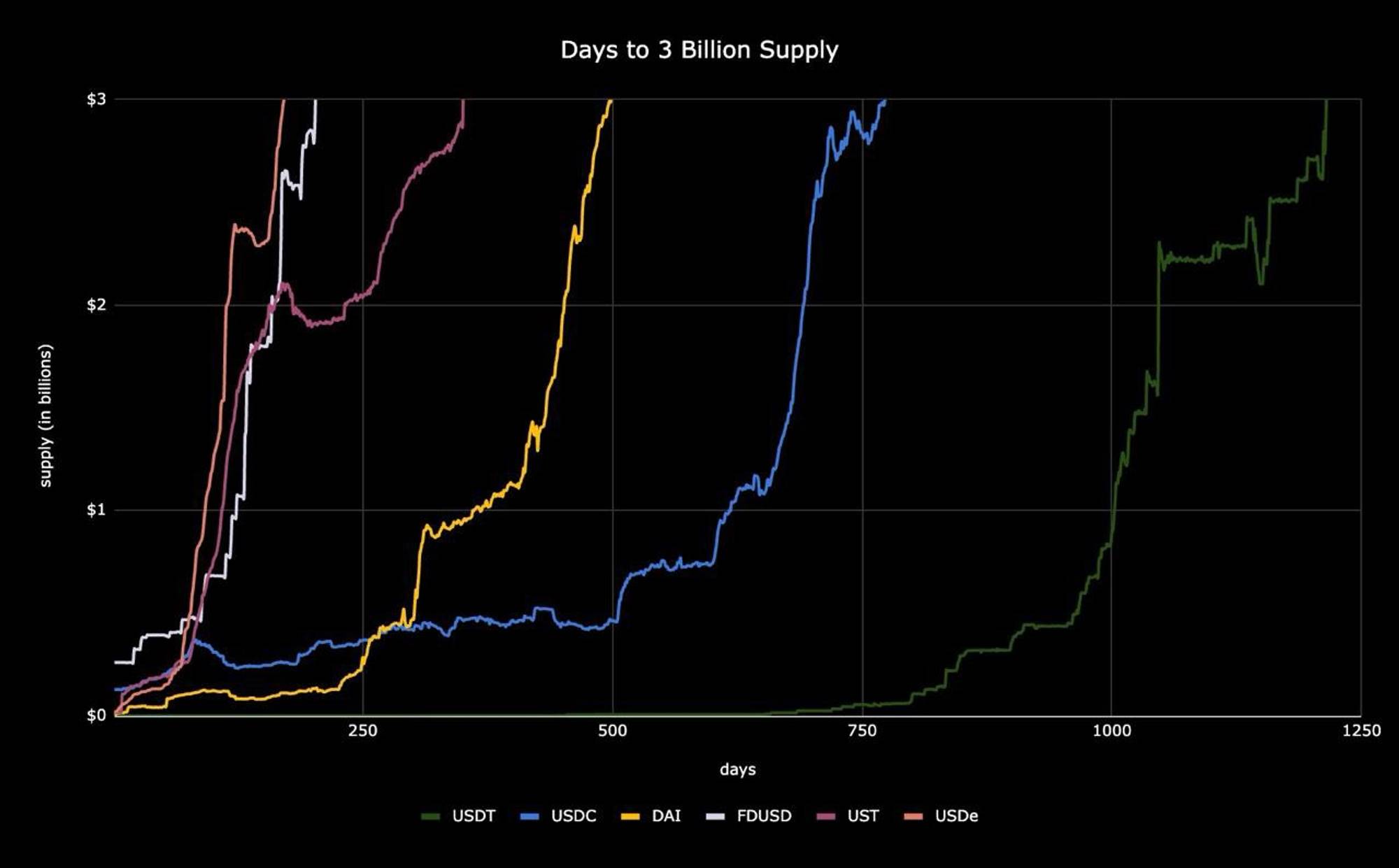

在加密產業方面,目前的趨勢是推出自己的rollups 和memecoins。與上一個牛市週期相比,這個階段並沒有出現許多新的基礎創新。但在DeFi 應用領域,Ethena 脫穎而出。 Ethena 的合成美元USDe 成為最快達到30 億美元的加密美元,超過了DAI 和USDC 的記錄。其成功歸因於不可分叉的架構、獨特的商業模式和可持續的收益機會。

目前,市場的最大焦點是預期中的以太坊ETF 批准,預計將在今年7 月宣布。這可能為以太坊生態系統帶來新的流動性,進而帶來其他機會,為Ethena 的產品——USDe、sUSDe 和ENA——帶來新的發展機會。本文將探討當前對以太坊ETF 的情緒以及這對Ethena 的影響。

1. 以太坊ETF 的當前狀態和資金流入估計

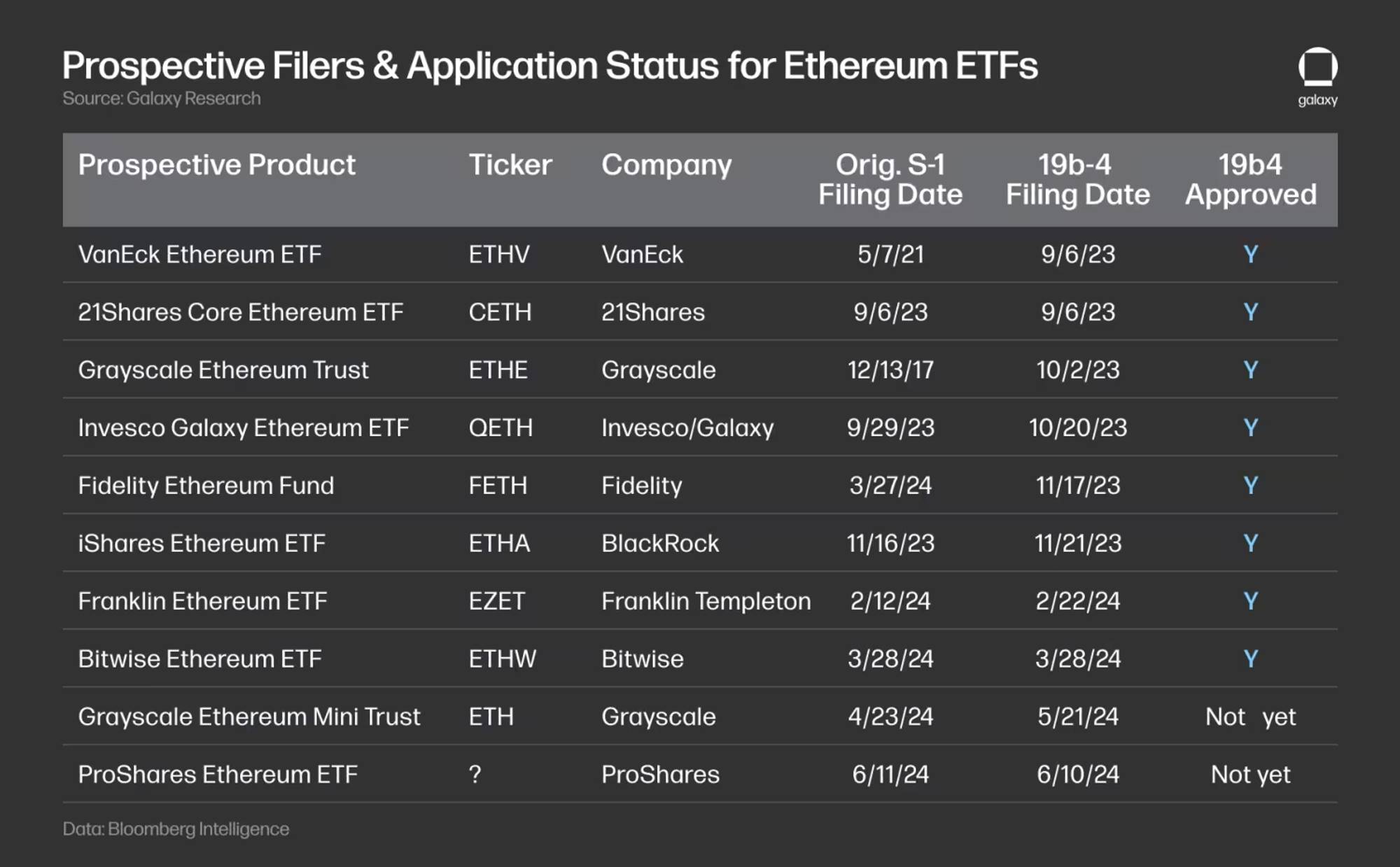

2024 年5 月之前,圍繞以太坊ETF 的情緒主要是懷疑和不確定性。這種不確定性源於美國SEC 歷史上對批准加密貨幣ETF(特別是與以太坊這樣的Altcoin 相關的ETF)的不情願。截至2024 年7 月,美國證券交易委員會(SEC)已採取措施批准現貨以太坊ETF。在年初批准比特幣現貨ETF 後,SEC 在2024 年5 月授予規則變更,允許交易所上市現貨以太坊ETF。包括BlackRock、Bitwise 和Fidelity 在內的多家資產管理公司已經提交了這些產品的申請。截至7 月16 日,現貨ETF 可能會在7 月23 日開始交易。

來源:Galaxy《Sizing the Market for the Ethereum ETF》

1.1 核准後的資金流入估計

來源:Galaxy Digital, CoinDesk, Crypto Adventure, CryptoSlate, CoinDesk, Cointelegraph, The Block, Investing.com

由於以太坊ETF 市場動態受到與比特幣不同的因素影響,例如大量的ETH 被鎖定在質押、橋接和智能合約中,這可能會放大ETH 價格的敏感性,因此很難估計以太坊的流入量。隨著零售投資者更容易獲得該資產,預計這種需求將推動早期流入,隨著財富管理平台增加可近性,機構興趣也會增加。然而,缺乏質押獎勵可能會減少一些吸引力。

加密貨幣交易所Gemini 預測,現貨以太坊ETF 在交易的前六個月內可能會看到高達50 億美元的淨流入。另一方面,摩根大通的分析師則更為保守,預計2024 年的淨流入為30 億美元。許多分析師使用比特幣ETF 的表現作為基準,估計範圍從比特幣ETF 流入的15% 到50%。比特幣ETF 在交易的前五個月吸引了151 億美元的淨流入。

關於以太坊ETF 批准是否會對ETH 價格產生與比特幣ETF 對BTC 類似的顯著影響,仍存在爭議。一些分析師認為,由於當前的市場狀況和投資者飽和,效果可能會更加溫和。 Marex Solutions 的數位資產聯席主管 Ilan Solot 表示,「普遍的悲觀情緒是超額表現的強大基礎。對於賣新聞策略,許多人會嘗試重演BTC ETF 的情況。然而,我擔心許多流入預測可能會被過度基準化,比較到BTC ETF 的數字。 」

2. 以太坊ETF 批准可能帶來的sUSDe 機會

現貨以太坊ETF 的批准可能使sUSDe 成為投資者的一個有吸引力的選擇,類似於比特幣ETF 批准後的情況。此外,批准還可能為以太坊生態系統帶來更多機構資金,從而增加對美元計價的收益產生資產(如sUSDe)的需求。作為一種高收益的合成美元,sUSDe 可能會吸引那些希望在受益於以太坊市場成長的同時保持美元敞口的投資者。

作為以太坊ETF 敞口的補充投資策略,sUSDe 是一個不錯的選擇。讓我們先回顧一下比特幣ETF 批准時的情況,並研究sUSDe 的收益運作方式及其潛在影響因素。

2.1 回顧比特幣ETF 核准時的情況

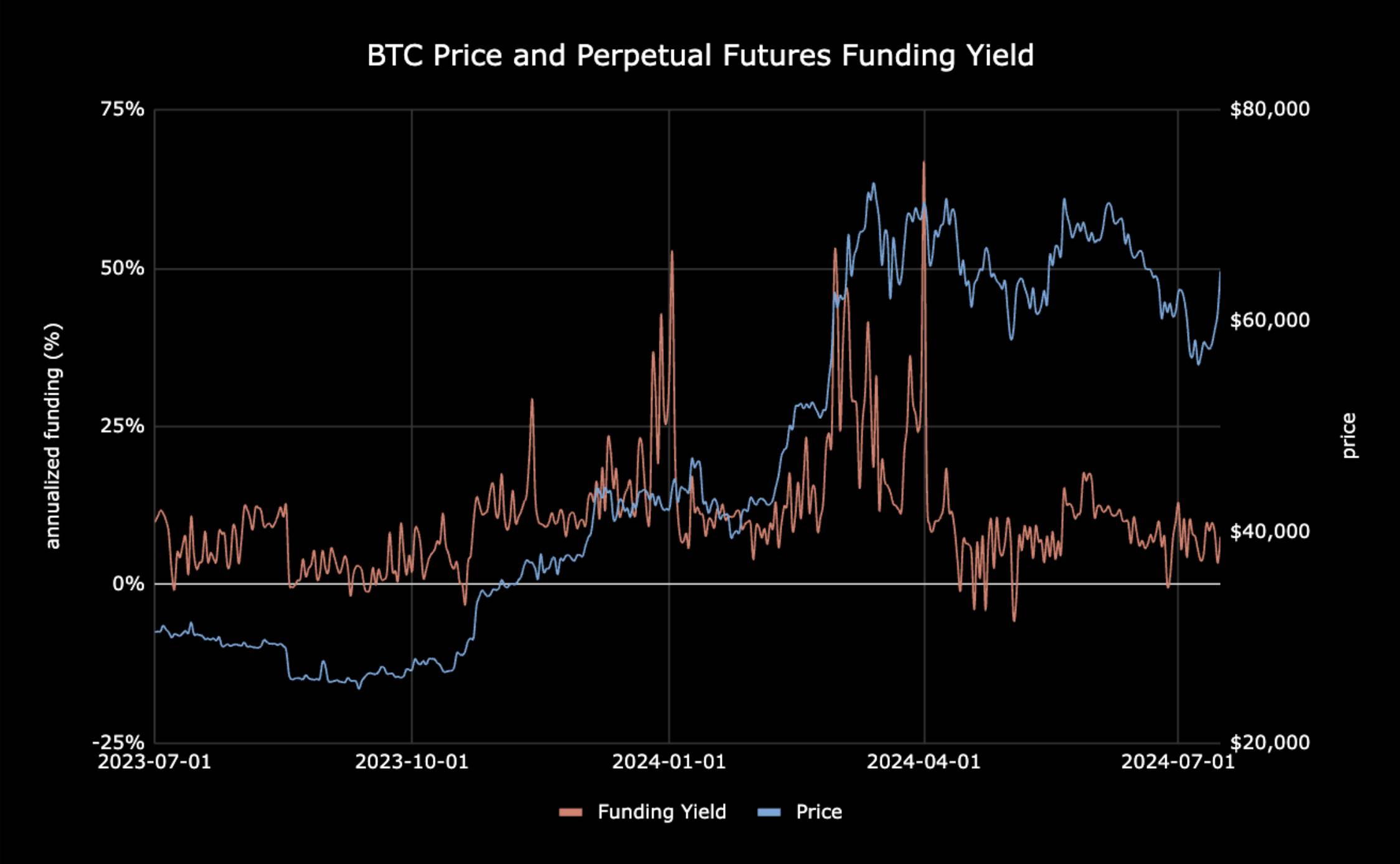

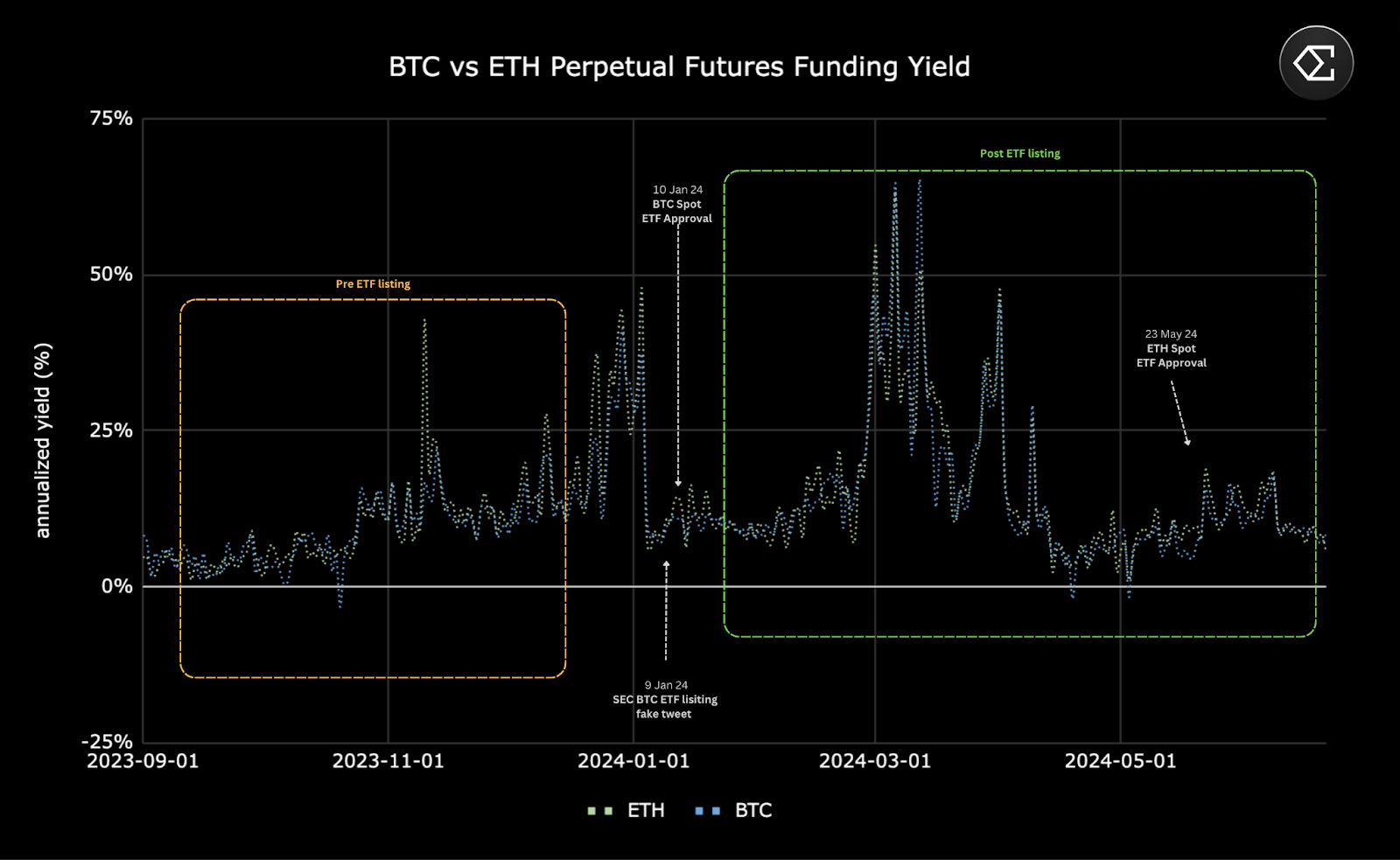

比特幣ETF 的批准對市場產生了深遠的影響,推高了價格和資金利率。資金利率是期貨市場中多頭和空頭部位之間的定期支付,隨著更多交易者預期價格上漲而採取多頭頭寸,這些利率顯著增加。這些利率受基礎資產的供需動態影響。

在ETF 批准之前,資金利率相對穩定,徘徊在10% 左右。然而,批准後,這些利率急劇上升,年化率高達50%。同樣,以太坊ETF 的批准可能會推動ETH 永續期貨的資金利率上升,惠及sUSDe 持有者,因為該Token 的收益部分來自這些資金利率。

此外,自批准以來,比特幣的價格也有所上漲。圖表顯示了2023 年7 月至2024 年7 月期間比特幣價格與永續期貨合約年化資金收益率之間的相關性。數據顯示,ETF 批准後,比特幣價格和資金利率均顯著增加。美國SEC 於2024 年1 月10 日批准比特幣ETF,導致比特幣價格從約4 萬美元飆升至幾個月內接近8 萬美元。

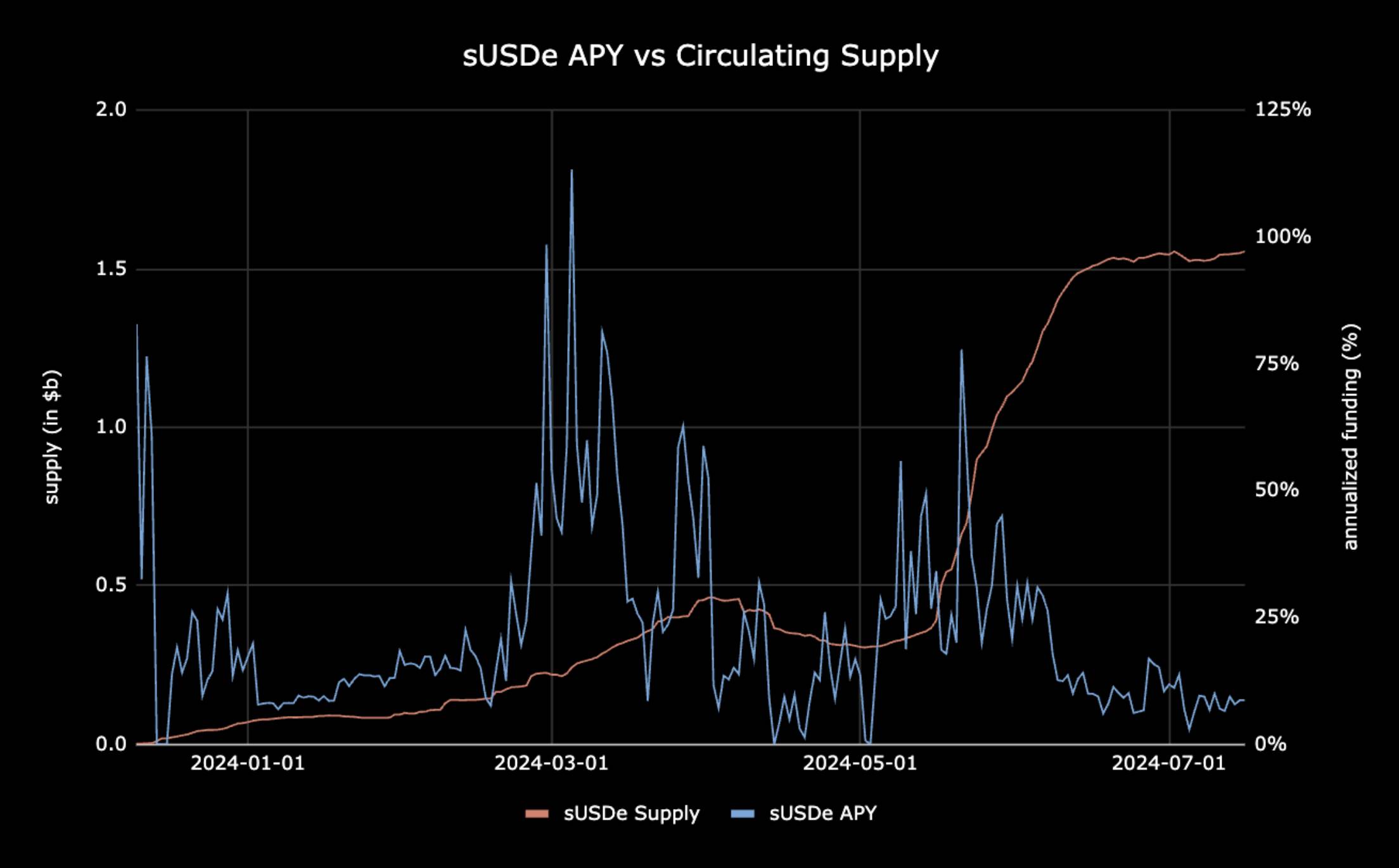

來源:Ethena

以美元計價的資產,如Ethena USDe,在比特幣ETF 批准後獲得了顯著的關注。這些資產提供了穩定性和有吸引力的收益,使其成為DeFi 平台上理想的抵押品。例如,ETF 批准後,sUSDe 的收益率飆升至超過30%,突顯了其在尋求穩定和高收益資產的投資者中的吸引力。讓我們來看看這種收益是如何運作的,以及可能影響這項收益的潛在因素。

來源:Ethena

2.2 對sUSDe 收益的潛在影響

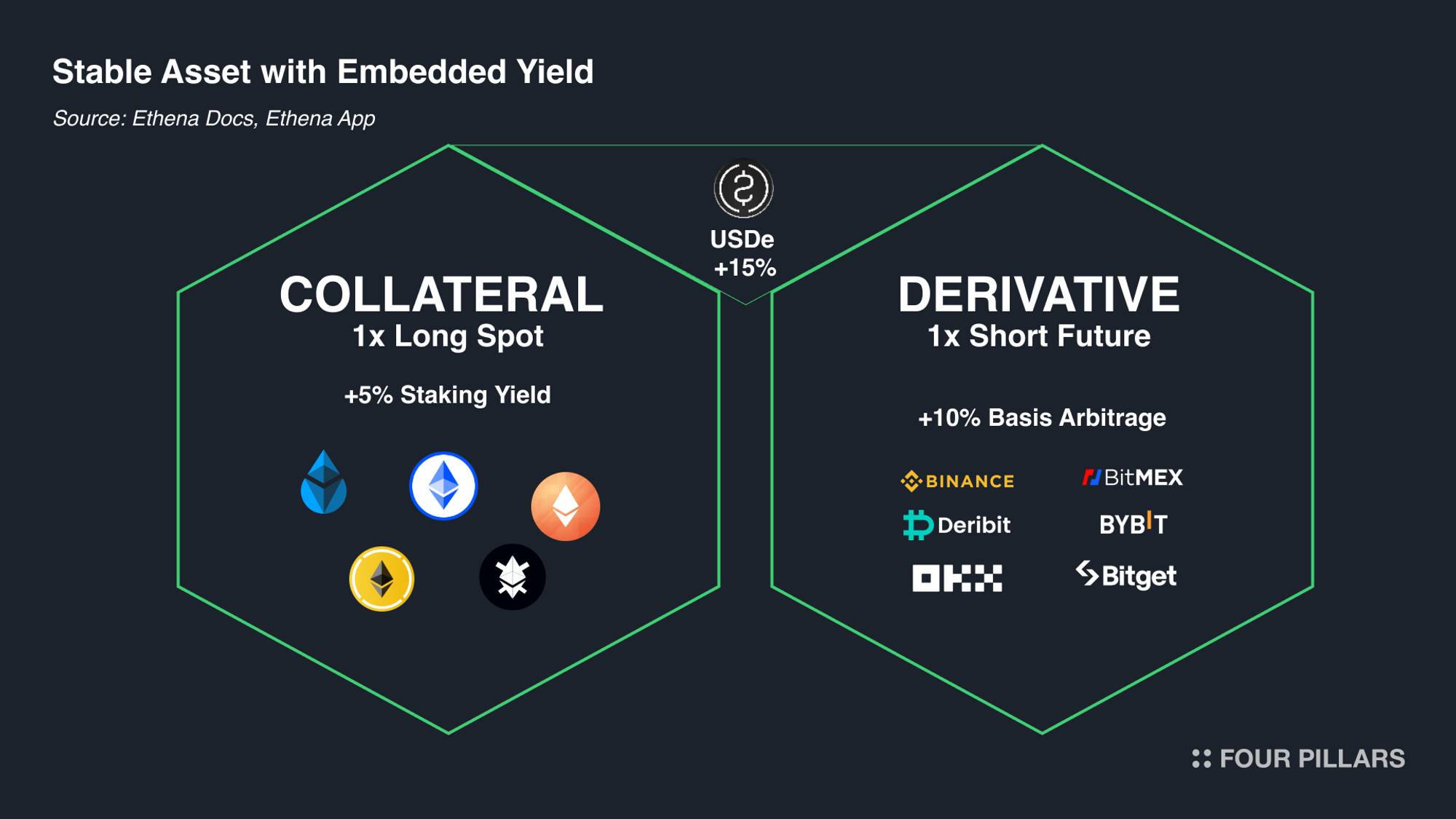

Ethena 的USDe,一種合成美元Token,在比特幣ETF 批准後成為特別有吸引力的選擇。透過利用市場活動增加和資金利率上升,USDe 能夠在ETF 批准後產生超過30% 的收益。這項令人印象深刻的回報是透過多種策略實現的,包括對質押的以太坊抵押品進行Delta 對沖,以及透過基差套利利用現貨和期貨市場之間的價差。讓我們來看看它是如何運作的,以及為什麼以太坊ETF 會影響這項收益。

2.2.1 sUSDe 收益的生成機制

來源:Yield 解釋 | Ethena Labs

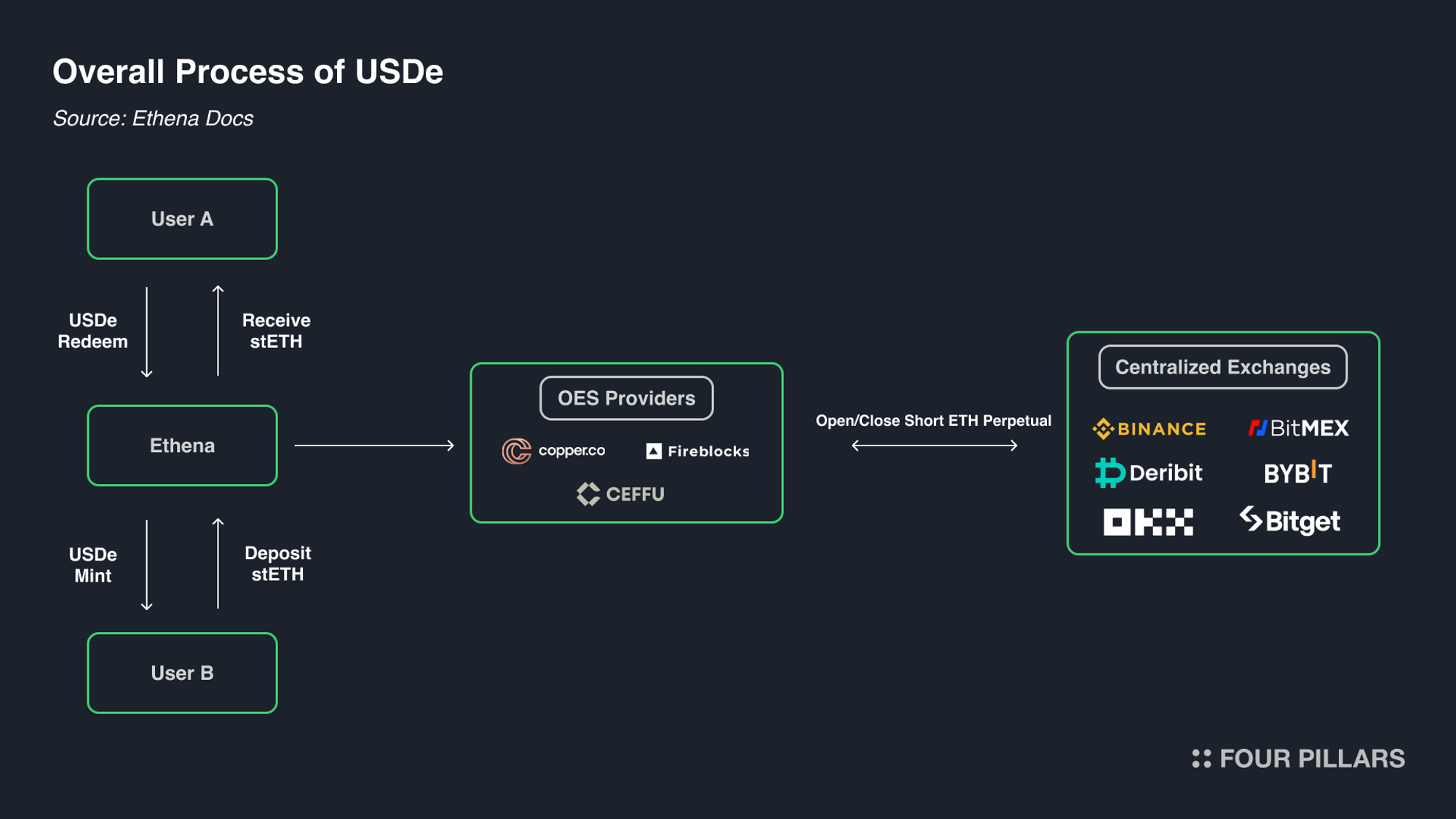

在Ethena 協議中,sUSDe(質押USDe)的收益機制透過類似於其他質押Token(如Rocketpool 的rETH)的獎勵承載“Token Vault」系統運作。當用戶質押他們的USDe 時,他們會收到sUSDe Token,這代表了質押合約中持有的總USDe 的部分權益。

該協議透過兩個主要來源產生收益:持有stETH 等資產作為抵押品的質押獎勵,以及透過Delta 對沖衍生性商品頭寸賺取的資金和基差收益。這些收益透過sUSDe 相對於USDe 的價值隨時間增加的方式分配給sUSDe 持有者。重要的是,該協議確保sUSDe 的價值只能增加或保持穩定,任何潛在的損失都由Ethena 的保險基金覆蓋。 (然而,保險基金的覆蓋率目前只有約1%。)使用者無需採取任何額外操作即可獲得收益;只需持有sUSDe 就可以從協議產生的回報中受益。要了解更多關於其運作方式,請閱讀Four Pillars 的Steve 撰寫的文章“Ethena:將合成美元發展到數十億」。

2.2.2 以太坊ETF 與sUSDe 的收益

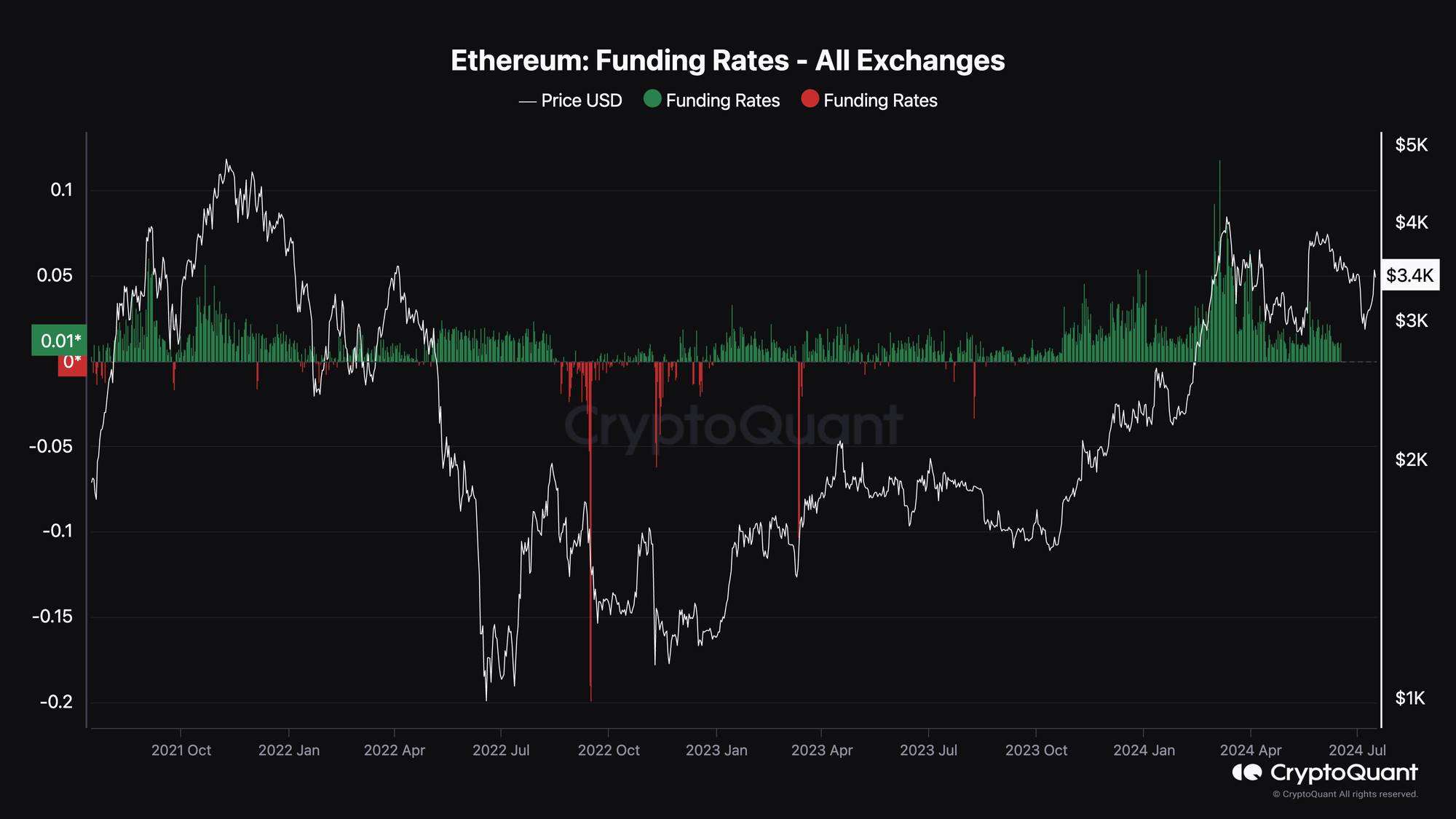

推動sUSDe 更高收益的關鍵因素之一是永續期貨市場中基差和資金利率的持續存在。隨著以太坊ETF 的批准,預計對永續合約的需求將有所改善,因為機構投資者可能會透過各種金融工具尋求以太坊敞口。這種需求的增加可能會導致持續的正資金利率環境,惠及sUSDe 持有者,他們可以從這些資金支付中獲得額外收益。

來源:Ethena

隨著更多現貨交易量轉移到受監管的ETF,離岸交易所的現貨需求落後,可能會創造套利機會。這可能導致現貨和期貨價格之間的基差持續存在,交易者可以利用這一點,為sUSDe 持有者帶來更高的收益。此外,ETF 批准後的正面情緒可能會推高資金利率,進一步增強sUSDe 的收益潛力。歷史數據顯示,在正面情緒期間,資金利率往往會增加。

然而,市場動態複雜且難以預測,實際結果可能因多種因素而異。

來源:Ethereum: Funding Rates – All Exchanges | CryptoQuant

3. USDe 和sUSDE 的風險

Ethena 在短時間內快速成長,成為最快達到30 億美元的加密美元。這引發了一個問題,這種成長是否可持續?有哪些風險?在這一部分,我們來探討一些風險。

3.1 資金利率與流動性風險

來源:App | Ethena

Ethena 面臨資金利率和流動性相關的風險。如果空頭部位多於多頭頭寸,資金利率可能會轉為負值,導致協議虧損。如果資金利率轉為負值,協議將需要向多頭頭寸支付大量款項,這可能會耗盡儲備基金(保險基金)。根據Ethena 的研究,stETH 和空頭ETH 資金的綜合收益在89% 的日子裡是正的,但在11% 的日子裡是負的。

隨著USDe 市值的成長,管理難度增加,維持其Delta 中立部位和利用儲備基金變得困難。此外,如果基礎衍生性商品市場流動性不足,流動性風險就會出現。這可能會影響USDe 的穩定性和分配給質押者的整體效益。例如,如果在市場下行期間中心化交易所的流動性減少,Ethena 可能難以重新平衡頭寸。

3.2 託管和智能合約風險

來源:Solution: The Internet Bond | Ethena Labs

Ethena 也面臨託管和智能合約風險。該協議依賴外部平台,如中心化交易所和離線結算(OES)供應商,這引入了潛在的營運或安全漏洞風險。如果這些平檯面臨破產或操作問題,可能會影響Ethena 執行交易和維持其Delta 中性部位的能力。然而,如果中心化交易所破產,Ethena 的永續頭寸將關閉,但抵押資產本身應該是安全的,因為它們從未進入交易所。

此外,智能合約的漏洞或錯誤可能導致意外後果或被利用。儘管 Ethena 已經採取措施來緩解這些風險,例如使用多個提供者和主動監控,但它們仍然是一個重要的關注點。

3.3 Ethena 的風險

正如 Ethena 研究主管Conor Ryder 所說,Ethena 存在潛在風險,但它是少數公開研究並建立即時儀表板以公開Ethena 狀態的專案之一。

這些儀表板可以在Ethena 網站和Dune Analytics 及DefiLlama 等平台上訪問,提供關於託管錢包持有、交易所子帳戶頭寸、鏈上錢包資產、USDe 供應和USDe 及sUSDe 關鍵指標的即時資訊。頭寸儀表板顯示抵押資產、用於Delta 對沖的衍生性商品頭寸和USDe 流通的詳細資訊。 (某些資訊在其他平台上無法存取。)

Ethena 研究主管Conor Ryder 也表示:「明確地說,USDe 並不比其他項目更安全或更好——我們只是提供了一種與其他DeFi 項目不相關的風險配置。沒有與傳統銀行系統的聯繫。真正的收益不是憑空而來的。

4. $ENA,USDe 背後的情況

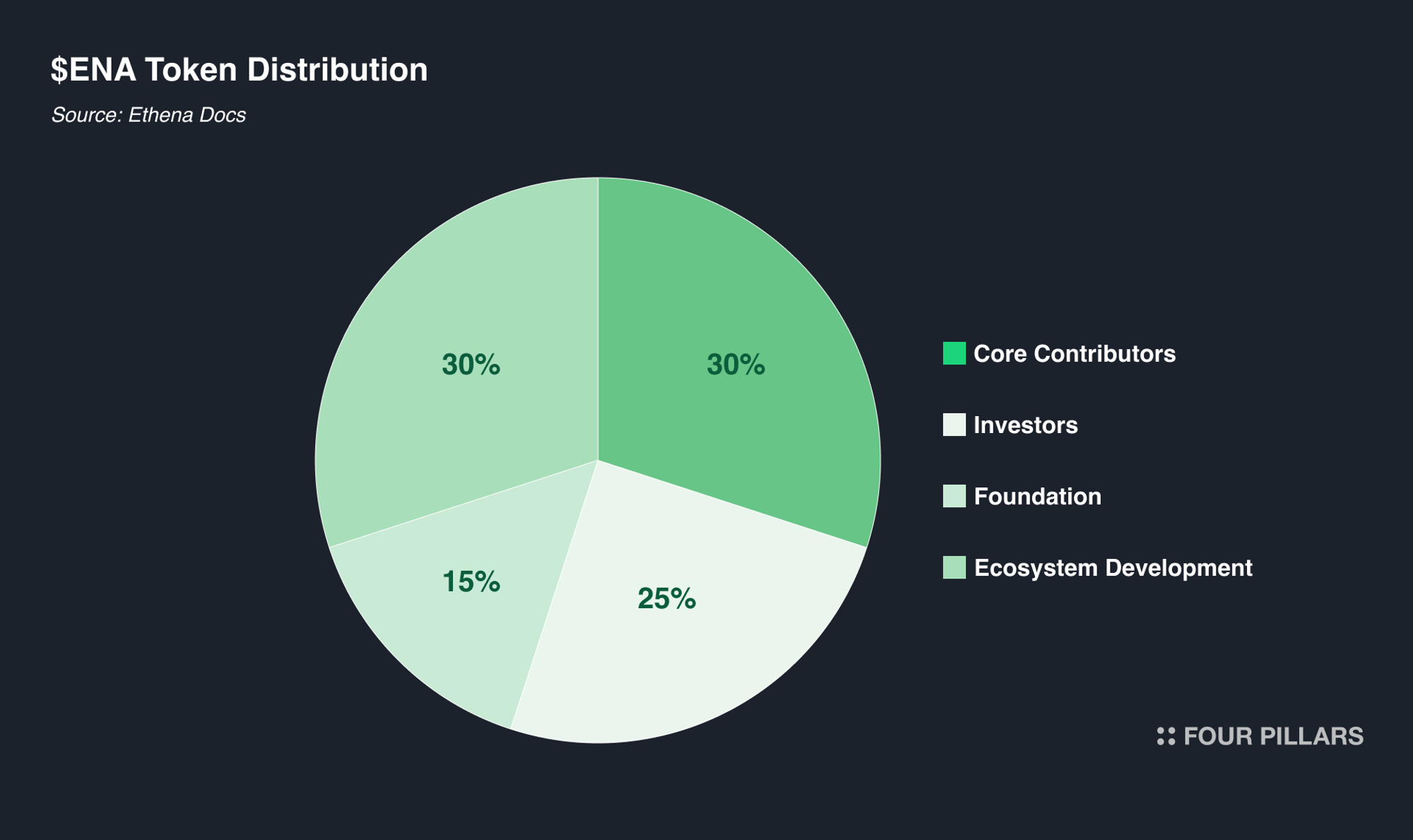

Ethena 於 2024 年4 月 2 日推出了其治理Token ENA,標誌著Ethena 向去中心化和社區治理邁出了重要一步。作為推出的一部分,Ethena 向早期生態系統貢獻者和其「Shard Campaign」參與者分發了7.5 億ENA Token,佔總供應量的5%。

為了激勵更多人參與Ethena 生態系統,Ethena 之前在2024 年4 月初啟動了第1 季「Shards」 Campaign。目前正在進行第2 季「Sats」 Campaign,將於2024 年9 月2 日結束。該活動透過Pendle 和Morpho 的策略激勵參與者賺取Sats,總Token 分配承諾為所有點數活動的15-20%。

ENA 的Token 經濟學結構旨在平衡激勵貢獻者和保持活躍的生態系統。核心貢獻者持有30% 的Token,投資者持有25%,Ethena 基金會持有15%,剩餘的30% 用於生態系統發展,包括空投和資助新項目。

來源:ENA Token Launch — Ethena Labs

像許多應用Token 一樣,$ENA 作為Ethena 協議的治理Token,允許持有者對各種事項做出決策,包括決定USDe 的抵押資產(修改或添加)、選擇託管實體(OES 提供者)、跨鏈實現、贈款、使用哪些交易所以及選擇風險管理框架。

然而,目前ENA Token 的實用性有限。儘管Ethena 的TVL 成長迅速,並且是產生大量收入的頂級項目之一,但這些收入目前並未與Token 持有者分享。

這種情況將在Ethena 的未來發展中改變。 Ethena 不會只是另一個DeFi 專案。它有一個路線圖,將使$ENA 更有機會,其中兩個機會是潛在的收入分享和Ethena Appchain。

4.1 潛在的收入分享

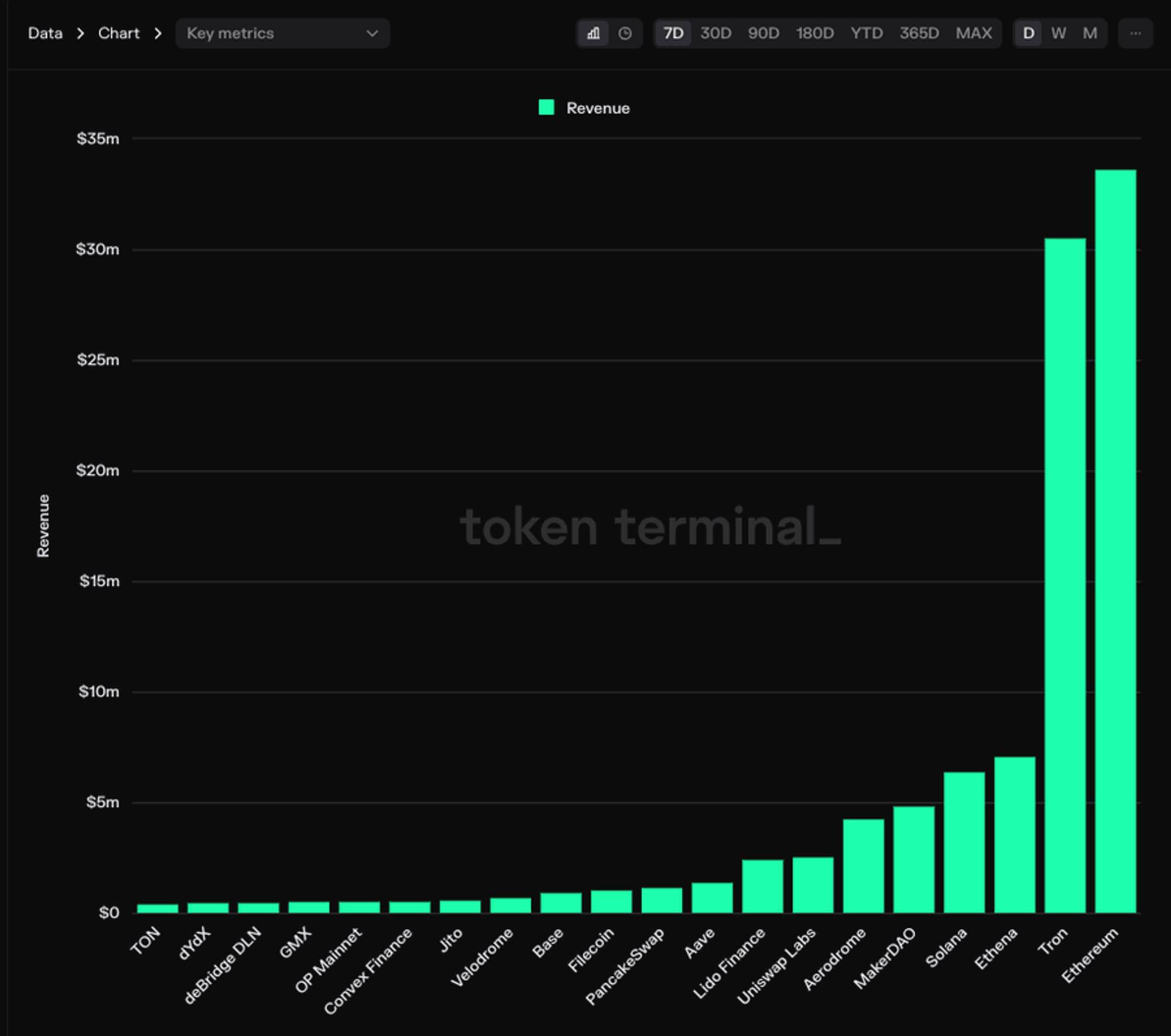

來源:Token Terminal [日期:2024 年 5 月 27 日星期一]

Ethena 經歷了顯著的收入成長,其合成美元USDe 成為市值第四大的穩定幣。以下是Ethena 收入成長的一些關鍵點:

收入領先者:在五月的最後一周,Ethena 的USDe 產生了700 萬美元的收入,超過了Solana 的630 萬美元。只有Tron 和Ethereum 的DApp 收入超過了它。

市值:USDe 的市值已超過30 億美元,使其成為加密歷史上成長最快的加密美元資產。

收入預測:根據Token Terminal 的數據,預計Ethena 在未來12 個月內將產生2.225 億美元收入。

作為Ethena 協議的治理Token,ENA Token 持有者可能有機會對包括收入分配機制在內的提案進行投票。這可能允許ENA 持有者影響協議收入的分配決策,其中可能包括將USDe 質押或其他協議活動產生的部分收益返還給Token 持有者。

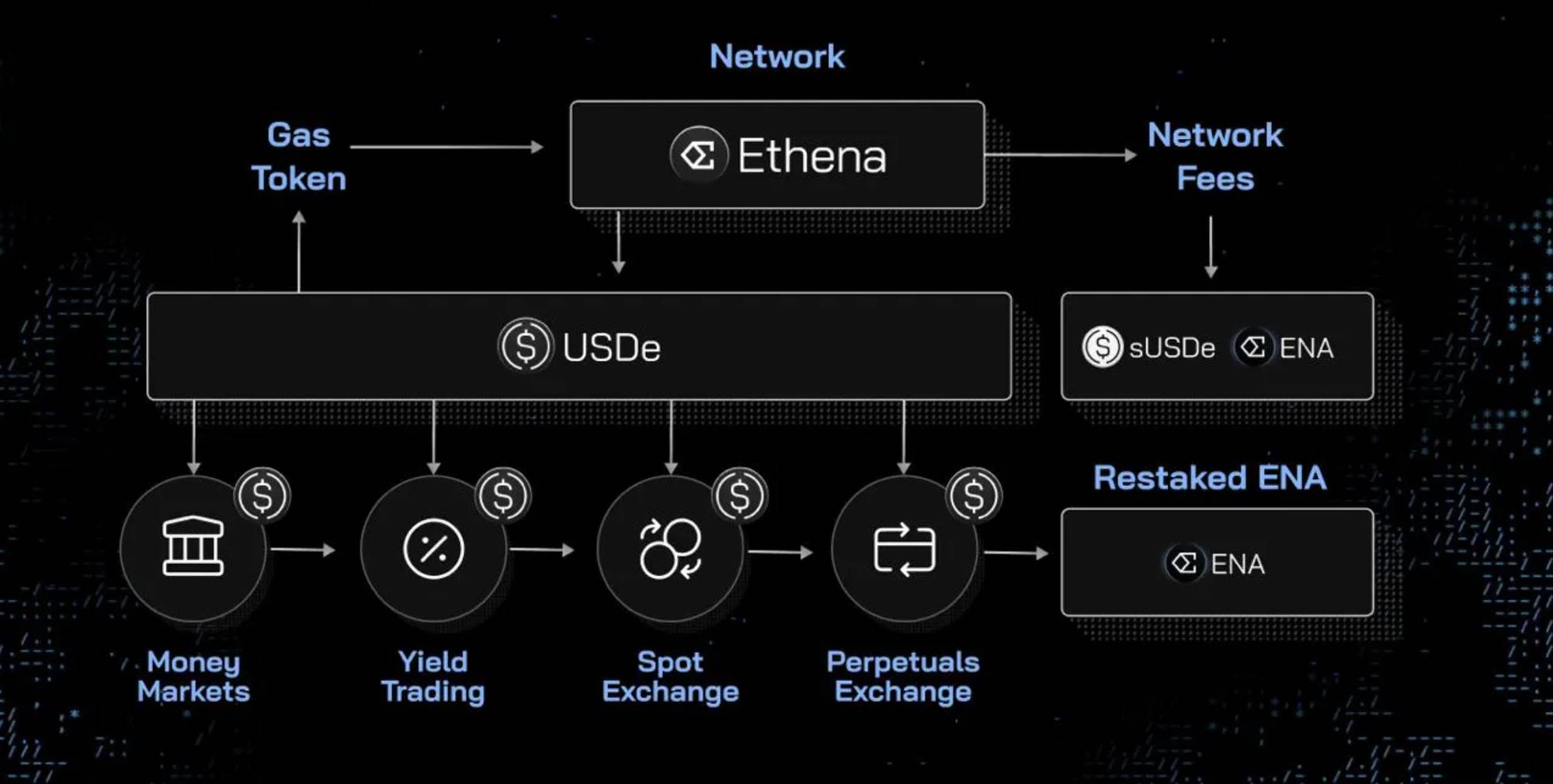

4.2 ENA Appchain 和再質押

最近,Ethena 更新了 ENA Token 的路線圖,並引入了新的Token 經濟學措施。 Ethena 推出了ENA 的質押功能,為跨鏈轉帳提供安全性,並將ENA 整合到其金融基礎設施中,包括即將推出的Ethena Appchain。此外,用戶需要鎖定至少50% 的可領取Token,以激勵ENA 持有者的長期持有。這項舉措是確保生態系統穩定和成長的策略的一部分。

來源:Update to $ENA Tokenomics — Ethena Labs

該協議引入了ENA 的通用再質押,Symbiotic 內的ENA 再質押池可能會獲得獎勵。這些池將為USDe 的跨鏈轉帳提供經濟安全,利用LayerZero DVN 訊息系統。這項舉措是Ethena Appchain 發展的組成部分,旨在使用USDe 作為主要資產建立金融應用和基礎設施。質押在這些池中的ENA 將獲得各種獎勵,包括高倍數、Symbiotic 點數和LayerZero 的潛在未來分配。

展望未來,ENA 的實用性將顯著擴展。 Ethena 路線圖計劃將ENA 整合到Ethena Appchain 上的各種金融應用和基礎設施解決方案中,包括現貨DEX、永續去中心化交易所、收益交易平台、貨幣市場和未抵押貸款協議。此外,ENA 還可用於鏈上主經紀服務、選擇權和結構性產品。這些廣泛的應用不僅會增強ENA 的實用性,還會隨著生態系統的成長推動其需求。

5. 展望未來

來源:X (@leptokurtic_)

以太坊ETF 的批准標誌著加密貨幣市場的關鍵時刻,類似於年初比特幣ETF 的影響。這一發展有望為以太坊帶來大量流動性和機構興趣,可能會影響價格和市場。 Ethena 擁有其合成美元USDe 和收益Token sUSDe,處於從這些變化中受益的有利位置。對ETH 相關金融工具需求的增加可能會推動正向資金利率並創造套利機會,為sUSDe 持有者帶來更高的收益。這種情況在比特幣ETF 批准後也曾出現。

然而,必須認識到這種快速成長和市場變化所帶來的固有風險。 Ethena 必須應對與資金利率波動、流動性管理以及託管和智慧合約漏洞相關的挑戰。儘管存在這些風險,平台透明的風險管理方法和主動措施,如即時儀表板和多樣化提供者的使用,增加了對其的信心。

自成立以來,USDe 取得了指數級成長,使其成為最快達到30 億美元市值的加密美元。隨著以太坊ETF 的批准,預計Ethena 將進一步成長。此外,透過收入分享和Ethena Appchain 等措施擴展ENA 的實用性可能會提供額外的價值和穩定性。因此,關注這一機會是很重要的。

附錄A: 以太坊ETF 的關鍵時間節點

A.1 2024 年1 月:比特幣ETF 鋪路

2024 年1 月,現貨比特幣ETF 的批准標誌著一個重要的里程碑,並為山寨幣ETF 鋪平了道路,以太坊成為下一個可能的候選者。比特幣ETF 的成功帶來了前所未有的淨流入,鞏固了BTC 作為合法投資資產的地位。這些比特幣追蹤基金的推出成為ETF 史上最大的首次亮相之一。根據Morningstar Direct 的數據,這轉化為80 億美元的淨流入。截至6 月底,新推出的九個產品已累積了380 億美元的資產,證明了投資者透過傳統金融工具獲得加密貨幣敞口的強勁需求。

來源:Bitcoin ETF Flow – Farside Investors

A.2 2024 年5 月:以太坊ETF 獲得動力

2024 年5 月,美國證券交易委員會(SEC) 批准主要交易所上市現貨以太坊ETF 的申請,做出了一項重要的規則變更。這項決定允許納斯達克、紐約證券交易所和Cboe 交易所上市八個以太坊ETF。 SEC 的批准是在申請人修改其文件以符合監管偏好後做出的,特別是從ETF 基金操作中移除了以太坊質押,這被視為批准的潛在障礙。

規則變更要求ETF 發行人更新其19b-4 表格,該表格用於為自律組織(如證券交易所)提出新規則或更改現有規則。雖然SEC 批准了這八個現貨以太坊ETF 的表格,包括Bitwise、BlackRock 和VanEck 的ETF,但發行人仍需獲得其單獨的S-1 註冊聲明的批准才能正式開始交易。

A.3 2024 年6 月:預期與延遲

2024 年6 月,對以太坊ETF 批准的預期持續成長。 SEC 主席Gary Gensler 表示,審批過程進展順利,一些分析師預測最早可能在7 月4 日啟動。然而,SEC 推遲了現貨以太坊ETF 的啟動時間,將時間表推遲到7 月中旬或更晚。

A.4 2024 年7 月:延遲與不確定性

到2024 年7 月,以太坊ETF 批准的延遲導致投資者的不確定性。儘管一些分析師預測將在未來兩週內啟動,但市場仍保持謹慎。Bitwise 提交了一份修訂後的S-1 表格,顯示這些產品幾乎準備好啟動,但SEC 的評論將時間表進一步推後。市場情緒喜憂參半,一些分析師預測,如果ETF 未能產生顯著的資金流入,ETH 的價格可能會下跌。

A.5 2024 年7 月中旬:確認即將到來

有報道稱,現貨以太坊ETF 最快可能在下週開始交易。根據熟悉此事的消息人士稱,美國SEC 已通知以太坊交易所交易基金發行人,他們的基金可以在2024 年7 月23 日開始交易。據報道,SEC 對最近提交的S-1 表格沒有進一步評論,並要求在7 月17 日星期三之前提交最終版本。市場反應反映了對這些新金融產品對更廣泛的加密貨幣生態系統潛在影響的樂觀情緒。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:深潮TechFlow