作者:NihaoVand 來源:X,@nihaovand

Binance Research 發布了他們上半年的年度報告,我一直覺得Binance 和Huobi的研報都很有參考意義。可惜Huobi Research已經停更。那我就總結下BN的研報,帶大家導讀以及劃重點一下這份報告,原文可以關注@BinanceResearch 非常優質的內容,但互動量低也是不應該的,以及進入正文之前,小小說一下我看研報的思考方式,我看各種資料報告,從來都不是學習的,而是「對答案」的,我所認識的內容,與別人認識的有什麼不同,如何反思?

報告的主要內容涵蓋了2024年上半年加密市場的表現和未來的期望。

主要由幾個主題以及其要點:

一、市場概述:加密市場總市值的成長及其驅動因素。

在2024年上半年,加密市場總市值顯著成長,從年初的約1.65兆美元增至約2.27兆美元,成長率為37.3%。

這一增長主要受到以下幾個因素的驅動:

1.第一季買盤的強勁表現:

比特幣現貨ETF在美國的批准,儘管初期價格反應平淡,但隨後幾個月資本流入顯著增加。

(我認為在傳統基金更大範圍的向零售投資推出比特幣理財產品時,能夠繼續引領一波上漲)

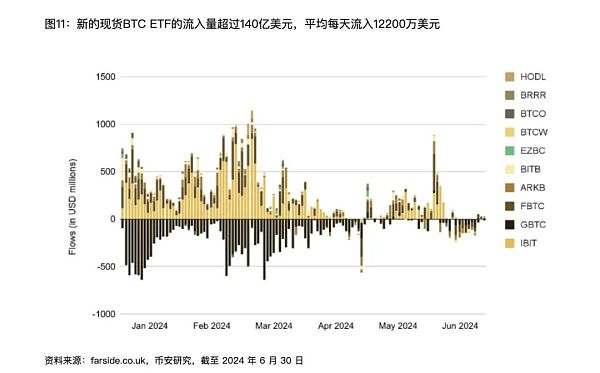

機構投資者的參與:比特幣現貨ETF的批准為機構投資者提供了一種更直接、更安全的加密貨幣投資方式,吸引了包括對沖基金和退休金基金在內的名類機構投資者。根據統計,截至2024年上半年,這些ETF吸引了超過147億美元的資金流入。

2.敘事推動了鏈上活動和交易量的成長。

比特幣減半:供應減少,進而推動價格上漲

比特幣上的Ordinals和Inscriptions技術引發了NFT市場的活躍

重新質押(Restaking):以太坊上的重新質押概念引起了市場的廣泛關注和資金流入

Memecoins和空投季(Airdrop Seasons):Memecoins的熱潮以及多個項目的空投活動吸引了大量新用戶和資金。

3.其他宏觀經濟因素:

聯準會的利率政策、全球經濟情勢

市場對加密貨幣作為避險資產的認知變化也對市場產生了正面影響。

當傳統金融市場表現不佳時,投資者更傾向於轉向加密市場以尋求更高回報。

二、Layer-1 區塊鏈的進展

以太坊(Ethereum)的進展

1.重新質押(Restaking):

EigenLayer主導了重新質押的過程,2024年上半年,EigenLayer的總鎖倉價值(TVL)達到140億美元,佔整個市場的85%以上。

EigenLayer允許以太坊質押者將他們的質押ETH重新用於保護其他應用(稱為積極驗證服務,AVS),並透過此過程賺取收益。

2.EIP-4844更新:

以太坊在2024年3月完成了Dencun硬分叉,推出了EIP-4844

自EIP-4844推出後,L2交易費用普遍下降了90%以上。

3.DeFi市場的發展:

以太坊繼續在DeFi市場中佔據主導地位,TVL達到516億美元,遠高於其他Layer-1區塊鏈。

以太坊上的主要DeFi應用和協議繼續吸引大量用戶和資本,推動了市場的持續成長。

4.現貨ETH ETF的核准:

2024年5月底,美國證券交易委員會(SEC)批准了多家現貨ETH ETF的上市申請

儘管有些人預計ETH ETF的資金流入量可能會低於比特幣ETF,但這項批准仍然被視為以太坊市場的重大利好。

BNB Chain

1.OpBNB:

OpBNB是基於OP Stack的BNB Chain OptimisticRollupL2解決方案,支援高達5000筆每秒(TPS)的交易,並具有低至0.001gwei的平均gas費用。

自2023年9月上線以來,OpBNB的總交易量超過11億筆,每日活躍帳戶達到350萬個。

2.BNB Greenfield:

BNB Greenfield是BNB Chain生態系統中的去中心化資料儲存基礎設施,讓使用者可以建立、儲存和交換他們完全擁有的資料。

自2023年第四季上線以來,BNB Greenfield的儲存量達到2.15TB,總交易量680萬筆,擁有35,000個總地址。

3.Memecoins和空投:

BNB Chain推出了多項社區計劃,重點是Memecoins和空投,包括MemeInnovation Battle和Airdrop Alliance。

Meme lnnovation Battle計畫透過100萬美元的資金支持Memecoin創新,AirdropAlliance計畫向高品質專案的用戶空投代幣。

Solana

1.Memecoins:

Solana在Memecoins市場表現突出

Solana透過空投BONK Memecoin給予Solana SagaMobile用戶,進一步推動了Memecoin市場的活躍度。

2.DePIN(去中心化實體基礎設施網路):

Solana在託管關鍵DePIN專案方面發揮了重要作用,包括Helium和Hivemapper。

3.Solana Actions和Binks:

Solana Actions是返回Solana鏈上交易的API,而Blinks將任何Solana Action轉換為可共享的鏈接,用戶可以直接在鏈接中執行鏈上交易。

這項創新使用戶可以從任何可以共享連結的平台上存取Solana的dApps。

其他Layer-1項目

1.Avalanche:

Avalanche發布了Teleporter通訊協議,以改善其子網路之間的互聯互通,支援令牌、NFT和訊息的跨子網路傳輸。

Avalanche基金會持續支持生態系統,包括1億美元的Culture Catalyst基金和5,000萬美元的Vista基金。

2.Cosmos:

Cosmos生態系統圍繞著Cosmos Hub展開,透過跨鏈通訊協定(IBC)連接多個應用鏈(Zones)。

目前有80個活躍的IBC使能Zones,總市值超過310億美元。

3.Tron:

Tron作為穩定幣結算鍊錶現出色,託管了超過50%的USDT,並且是第二大DeFiTVL網絡:

Justin Sun宣布Tron正在開發比特幣L2解決方案。

4.TON:

TON市場在過去一年中顯著增長,總市值從1月的約80億美元增長到6月底的超過180億美元。

TON與Telegram的整合是其成長的主要動力之一。

5.Fantom:

Fantom基金會宣布其新的L1Sonic,將具有原生L2橋接到以太坊的能力,能夠處理每秒2000筆交易(TPS)。

6.Berachain:

Berachain採用了一種新穎的流動性證明共識機制,專注於在Berachain生態系統內建立系統性流動性,並對齊所有利害關係人。

7.Cardano:

Cardano的DeFiTVL在2024年上半年達到新高,超過5億美元。

Cardano正在為即將到來的Chang硬分叉做準備,預計在7月底完全去中心化其治理。

8.NEAR Protocol:

NEAR Protocol在AlxCrypto子領域表現活躍,並即將發布其數據可用性解決方案NEAR DA。

三、去中心化金融/DEFI

DeFi市場的整體表現

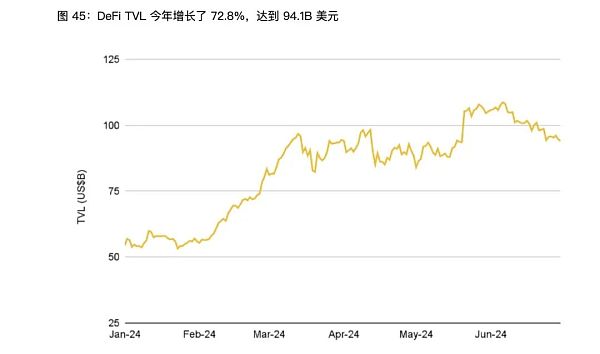

2024年上半年,DeFi市場吸引了大量資本,推動總鎖倉價值(TVL)從年初的544億美元增加到941億美元,成長了72.8%。這一成長惠及幾乎所有DeFi項目,從主要市場到小眾市場都有所受益。

細分賽道的發展

1.流動質押(Liquid Staking):

流動質押指用戶在質押代幣的同時,能夠透過質押代幣的衍生性商品繼續參與其他DeFi活動。

這一市場在2024年上半年顯著成長,主要由Lido和Rocket Pool等平台推動。

2.重新質押(Restaking):

重新質押允許用戶在已經質押的代幣基礎上,進一步質押以提供其他應用程式的安全性。

EigenLayer是該領域的主要參與者,TVL達到140億美元,佔整個市場的85%以上。

3.去中心化借貸(Lending):

去中心化借貸市場在2024年上半年持續成長,主要平台包括Aave、Compound和MakerDAO。

這些平台允許用戶在無需中介的情況下借出或借入加密資產,提供靈活的借貸條件和較高的收益率。

4.去中心化交易所(DEX):

DEX市場在2024年上半年持續擴展,Uniswap、SushiSwap和Curve等平台保持市場主導地位。

DEX提供無需信任的交易環境,用戶可以直接在鏈上進行代幣交換,避免中心化交易所的潛在風險。

5.收益(Yield):

DeFi市場的收益產品持續受到投資者青睞,包括流動性挖礦、收益農場和利率協議等。

這些產品提供了多種方式讓使用者透過提供流動性或借貸來獲得被動收入。

6.行生品(Derivatives):

DeFi衍生性商品市場在2024年上半年持續成長,主要平台包括dYdX、Synthetix和Perpetual Protocol。

這些平台允許用戶進行槓桿交易、期貨和選擇權交易,增加了市場的深度和流動性。

7.預測市場(Prediction Market):

預測市場在2024年上半年表現出色,主要平台包括Augur和Polymarket。

這些平台允許用戶對未來事件進行下注,從而利用市場智慧來預測結果。

四、穩定幣(Stablecoins)

概述

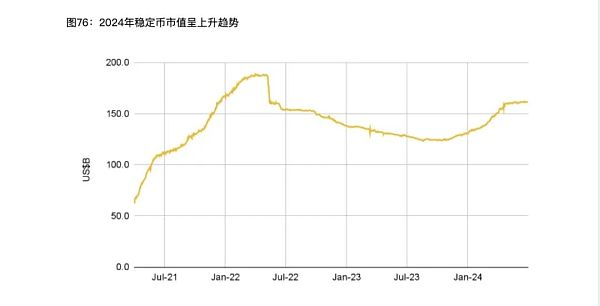

2024年上半年,穩定幣市場市值達到1,610億美元,接近2022年4月的高峰。穩定幣市場在經歷了TerraUSD(UST)崩潰後的恢復過程中顯示出顯著成長。

主要參與者

1.Tether的USDT:

USDT繼續主導市場,佔據最大的市場份額。其穩定性和廣泛使用使其成為最受歡迎的穩定幣。

2.Circle的USDC:

USDC在2024年上半年表現良好,市佔率增加。其透明性和合規性使其成為許多機構投資者的首選。

3.其他穩定幣:

MakerDAO的DAI:DAI作為去中心化穩定幣,繼續受到用戶歡迎,其市場份額也有所增加。

Ethena的USDe:Ethena推出的USDe在2024年上半年表現出色,市佔率顯著增加。

First Digital的FDUSD和Paypal的PYUSD也在市場中佔據一定份額。

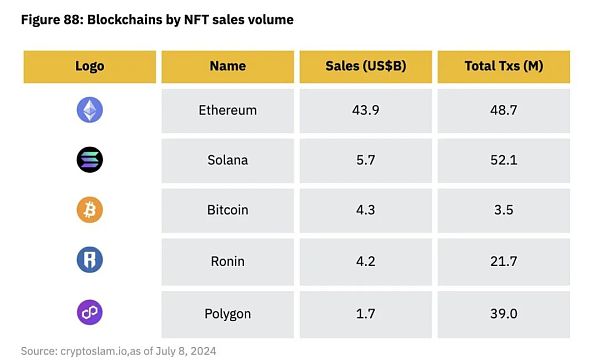

五、NFT和Socialfi

NFT市場概述

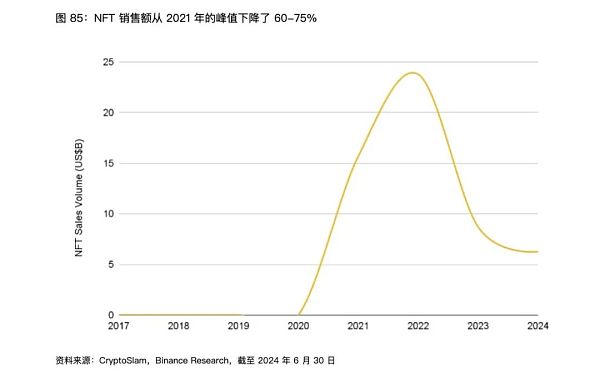

2024年上半年,NFT市場經歷了一定波動,銷售量下降,主要項目的地板價下跌超過50%。然而,些亞台和項目表現突出。

主要NFT市場

1.Bur:

Blur透過Blast代幣空投持續保持市場主導地位,其創新的交易機制吸引了大量用戶。

2.Pudgy Penguins:

Pudgy Penguins在推出實體玩具後獲得了一定成功,進一步擴大了其品牌影響力。

3.比特幣NFT:

比特幣NFT在2024年上半年持續表現強勁,吸引了一泛關注。

Socialfi Web3社交發展

1.ens Protocol:

Lens Protocol宣布了即將推出的zk鏈LensNetwork,進一步推動了社交領域的發展。

2.Farcaster:

Farcaster用戶數量持續成長,並推出了Frames,進一步增強了使用者體驗。

3.friend.tech:

friend.tech發布了其代幣和v2版本,吸引了更多用戶和投資者。

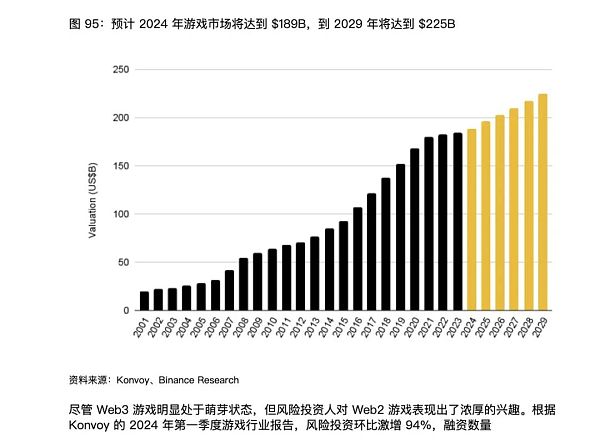

六、遊戲(Gaming)

宏觀視角

Web3遊戲在2024年第一季表現強勁,但第二季遊戲項目代幣市值顯著下跌。然而,用戶成長指標依然健康。

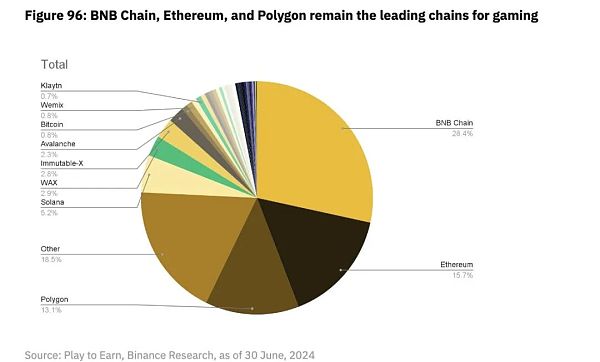

主要的遊戲項目和趨勢

從鏈上看,BNB、以太坊和Polygon 仍然是遊戲專案首要採用的鏈。這三條鏈加起來支持超過50%的遊戲項目

主要趨勢

1.Tap-to-Earn:

Tap-to-Earn模式在2024年上半年成為一大趨勢。這種模式允許玩家透過簡單的互動和點擊操作來賺取加密貨幣,降低了遊戲的參與門檻,吸引了大量玩家。

2.全鏈遊戲(FOCG):

全鏈遊戲(FullyOn-Chain Games,FOCG)的概念逐漸興起。這些遊戲完全在區塊鏈上運行,提供了前所未有的透明度和公平性。玩家可以在鏈上查看和驗證所有遊戲操作和結果,增強了遊戲的信任度。

3.基礎建設發展:

Web3遊戲的基礎設施也在不斷發展。 Ronin和XAI等平台為遊戲開發者提供了更有效率和安全的開發環境,推動了更多高品質Web3遊戲的誕生。

4.遊戲內經濟:

隨著Web3遊戲的普及,遊戲內經濟系統變得更加複雜和多樣化。玩家不僅可以透過遊戲獲得收益,還可以在遊戲內進行交易、投資和管理資產,創造一個完整的虛擬經濟生態系統。

主要的遊戲項目

1.XAI:

XAlGaming Chain:XAl是由Offchain Labs開發的專注於遊戲的區塊鏈。該鏈透過其節點銷售活動籌集了超過13,000 ETH(約4,000萬美元),並於2024年3月上線。 XAI代幣的市值目前為1.3億美元。

功能與優勢:XAI鏈為遊戲開發者提供了一個高效、安全的開發環境,支援鏈上遊戲的運行,解決了傳統區塊鏈在遊戲領域的延遲和擴展性問題。

2.Pixels:

Pixels透過其獨特的遊戲機制和代幣經濟模型吸引了大量玩家,成為2024年上半年用戶成長最快的Web3遊戲之一。

3.Hamster kombat:

這款遊戲透過代幣空投和有趣的遊戲玩法吸引了大量玩家,用戶基數在短時間內迅速增長。

4.Big Time、Nifty lsland和Illuvium:

這些MMORPG和Metaverse計畫在2024年上半年持續吸引大量用戶和投資,鞏固了在Web3遊戲市場的地位。

“

七、其他主題

1.Memecoins

2024年上半年,Memecoins在加密市場中表現突出

Solana在Memecoins市場中特別突出,許多Memecoin交易活動集中在Solana鏈上,原因包括低交易費用和高效的交易速度。

2.主要Memecoin項目:

BONK:這是Solana上的Memecoin,透過空投給Solana Saga手機用戶而獲得關注。

Pump.fun:用於創建和交易Memecoins的平台。 Pump.fun確保每個代幣都是公平啟動,無預售和團隊分配,吸引了大量交易者。

自平台啟動以來,已部署了超過110萬個新Memecoins,產生了約4,200萬美元的收入。

3.人工智慧(AI)

1.Al在加密市場的應用:

交易策略和市場分析:AI被用於開發高級交易演算法和市場分析工具,以提高交易效率和預測市場趨勢。例如,許多交易平台使用AI技術來分析市場數據,提供更準確的交易訊號。

風險管理:AI技術用於風險管理和合規監控,助交易所和金融機構識別潛在風險和防範詐欺行為。

2.AI與區塊鏈的融合!

智能合約和自動化:AI技術被整合到智能合約中,自動執行複雜的協議和交易,提高了效率和安全性。例如,智能合約可以根據預設的條件自動執行交易,無需人工幹預。

數據分析和預測:AI被用於分析區塊鏈數據,識別模式和趨勢,提供更深刻的市場洞察和預測。

4.主要AI項目:

Fetch.ai:這是一個基於區塊鏈的AI平台,旨在創建一個去中心化的數位經濟體,使智慧代理可以自主執行任務和交易。

SingularityNET:這是一個去中心化的AI網絡,允許任何人創建、共享和貨幣化AI服務。

5.去中心化實體基礎設施網路(DePIN)

主要DePIN項目:

Helium:這是一個去中心化的物聯網網絡,利用塊鏈技術和加密經濟學激勵個人和企業提供網路覆蓋。 Helium已經涵蓋了北美、歐洲和東亞的多個地X

Hivemapper:這是一個去中心化的映射服務,透過社區貢獻的資料創建全球地圖。 Hivemapper已經映射了超過20%的全球道路網絡。

Render:這是一個去中心化的圖形處理網絡,利用閒置的GPU資源進行高效的圖形渲染。

DePIN計畫的快速發展顯示了去中心化基礎設施的潛力。隨著更多項目的出現和技術的進步,DePIN有望在未來幾年進一步擴展其應用範圍和市場影響力。

其他區塊鏈如Polygon和Arbitrum也開始涉足DePIN領域,增加了市場的競爭性。

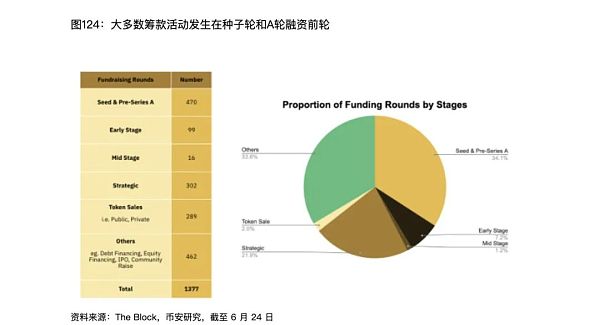

八、融資活動與機構採用(Fundraising Activity&institutionalAdoption)

融資活動

2024年上半年,加密市場的融資活動顯著增加,許多專案成功籌集了大量資金。以下是這一領域的詳細分析:

1.融資總額:

2024年上半年,加密專案的融資總額達到數十億美元,顯示出市場對新技術和創新專案的強烈需求。

融資活動涵蓋了各種類型的項目,包括去中心化金融(DeFi)、非同質化代幣(NFT)、Layer-1和Layer-2區塊鏈、Web3基礎設施等。

2.主要融資輪次及專案:

Arbitrum:作為領先的Layer-2解決方案,Arbitrum在2024年上半年成功籌集了大量資金,用於擴展其生態系統和提陞技術能力。

Web3基礎設施項目:許多基礎設施項目,如去中心化儲存、跨鏈橋接和區塊鏈互通性平台,也獲得了顯著的融資支援。

3.投資者類型:

傳統創投公司(如a16z、Sequoia Capital)和加密專注創投公司(如Pantera Capital、Paradigm)在加密市場的投資活動中表現活躍。

機構投資者和家族辦公室也開始更多地參與加密市場的融資活動,顯示出對這一領域長期成長潛力的信心。

機構採用

2024年上半年,機構投資者對加密市場的興趣持續增長,尤其是在比特幣現貨ETF獲批後,吸引了大量機構資金流入。以下是這一領域的詳細分析:

1.比特幣現貨ETF的影響:

截至2024年6月底,現貨ETF累計吸引了超過147億美元的資金流入,持有比特幣總量達到865,000BTC(約520億美元)。

2.機構投資人的參與:

主要金融機構,如BlackRock、Grayscale和Fidelity,主導了比特幣現貨ETF市場,佔據了80%以上的市場。

其他國家和地區也開始批准比特幣和以太坊現貨ETF,例如香港和歐洲,這進一步推動了全球機構投資者對加密資產的興趣。

3.擴展到其他加密資產:

機構投資者的興趣不僅限於比特幣,預計未來將護展到以太坊和其他主要加密資產。以太坊現貨ETF的批准也在2024年上半年獲得了顯著關注。

基礎設施建設

1.區塊鏈互通性:

跨鏈橋接和互通性協議(如Polkadot、Cosmos)在2024年上半年獲得了顯著進展,促進了不同區塊鏈之間的資產和資料流動。

這些解決方案使得用戶可以在多個區塊鏈之間進行無縫交易和操作,提升了整個生態系統的連結性和可用性。

2.去中心化儲存與運算:

去中心化儲存專案(如Filecoin、Arweave)和去中心化運算平台(如Golem、iExec)在2024年上半年表現強勁,吸引了大量使用者和開發者。

這些項目提供了可靠、安全的儲存和運算資源,支持了更廣泛的去中心化應用的發展。

3.layer-2解決方案:

Layer-2解決方案(如Arbitrum、Optimism、zkSync)在2024年上半年持續擴展其市場,提供了更有效率、低成本的交易環境。

Layer-2技術的進步幫助緩解了主要區塊鏈(如以太坊)的擁塞問題,提升了用戶體驗。

擴展加密貨幣交易的訪問

透過ETF和其他金融產品,更多的投資者能夠輕鬆進入加密市場,增加了市場的廣度和深度。以下是這一領域的詳細分析:

1.ETF和ETP產品:

比特幣和以太幣現貨ETF的推出,使得傳統金融市場的投資者可以輕鬆投資加密資產,而無需直接購買和管理加密貨幣。

歐洲的加密ETP(交易所交易產品)市場也正在快速成長,2024年上半年總資產管理規模(AUM)從53億美元成長到超過120億美元。

2.金融機構的參與:

主要銀行和資產管理公司(如摩根士丹利、富達投資)開始提供加密貨幣投資產品和服務,增加了投資者進入加密市場的管道。

這些金融機構的參與提升了市場的信任度和穩定性,吸引了更多保守型投資者。

現實世界資產(Real-World Assets,RWAs)

1.RWAs的代幣化:

現實世界資產(如房地產、藝術品、商品)的代幣化使得這些資產可以在區塊鏈上進行交易和管理,提升了流動性和透明度。

透過區塊鏈技術,投資人可以購買和持有部分資產代幣,分散投資風險,同時享受資產增值的潛力。

2.主要項目和平台:

RealT:這是一個專注於房地產代幣化的平台,允許用戶購買和交易房地產資產的代幣。

Securitize:這是一個為現實世界資產提供代幣化解決方案的平台,支援多種資產類別的代幣化。

RWAs的代幣化預計將在未來幾年內快速成長,吸收更多傳統投資者和機構參與。

這一趨勢將進一步推動區塊鏈技術在金融和資產管理領域的應用,提升市場的整體效率和透明度。