撰文:Jack Inabinet

編譯:比推BitpushNews Mary Liu

經過艱苦且繁瑣冗長的審批程序後,現貨以太坊ETF 終於在傳統證券交易所上市了!

多年來,加密社群一直熱切期待ETF 產品的推出,期待著它們的到來將為全球的資管巨頭提供直接的經濟利益,從而推廣以太坊,如果前所未有的資金量流入以太坊,主流採用鏈上活動也會隨之到來。

今天,我們來討論一下在後ETF 時代,以太坊最受關注的指標:價格的未來走向。

展望未來

根據The Block Pro Research 彙編的雅虎財經數據,以太坊ETF 在美國交易所上市的第一天,累計交易量就超過了10.19 億美元。

雖然現貨ETF 的業績記錄仍有限,但許多人預計該產品將對ETH 產生利好作用,就像BTC ETF 一樣。

現貨BTC ETF 是今年最熱門的金融產品之一,吸引了灰階GBTC 186 億美元的資金轉換,並累積了額外的170 億美元資產管理規模。

一個直觀的數據告訴我們現貨BTC ETF 的成功:僅貝萊德的IBIT 今年的流入量就超過了景順的零售友好型QQQ 納斯達克100 基金,按年初至今的流入量計算,它在ETF基金中排名第四。

儘管現貨BTC ETF 的流入絕對美元價值確實不低,但很明顯,來自退休金等淨新買家類型的流入有限。

現貨BTC ETF 旨在讓每個主流金融機構都可以直接進行加密貨幣投資,但機構投資者對這些產品的需求卻比較有限。

只有投資顧問(他們分配原本可以用來在其他市場購買BTC 的私人資本)和對沖基金(不太可能進行定向BTC 曝險的實體)才是非孤立情況下的顯著購買者。

雖然以美元計算的BTC 價格在ETF 推出後確實有所上漲,但它還沒有跟上華爾街表現最好的人工智慧股票的步伐,只是勉強與通用電氣、GoDaddy、沃爾瑪和Progressive Insurance 等老牌公司的股票持平。

資料來源:TradingView

現貨ETF 並沒有「大力出奇蹟」,推動新資本購買加密貨幣;相反,BTC ETF 的資金流入主要受到市場強烈風險偏好情緒的推動,不幸的是,即使有了這一備受期待的催化劑的到來,BTC 也未能突破並維持在歷史高點。

由於BTC 在四個月前觸頂且全球經濟數據持續走軟,更廣泛的市場順風能否繼續支撐高風險的加密資產值得懷疑。

此外,鑑於現有的成熟投資者透過TradFi 使用期貨和基於信託的產品購買ETH 曝險的方式有很多,因此不太可能有大量資本在場外等待購買差異性不大的現貨產品。

鑑於以上所有因素,ETH ETF 同理。必須有新的投資者需求,ETH 價格才會上漲。

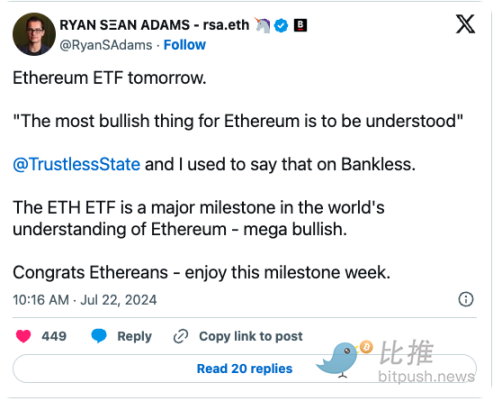

值得慶祝的里程碑

現貨ETF 是激發投資者對ETH 和整個無需許可區塊鏈的興趣的最終催化劑,但隨著批准的最終實現,以及投資者對以太坊模糊未來的興奮逐漸消退,需要對以太坊當前的表現進行評判性思考。

以太坊已經到了關鍵時刻:需要加速採用,生態系統才能取代傳統金融體系。幸運的是,隨著發行商宣傳其產品,投資者尋求有關旨在取代傳統金融系統的區塊鏈的信息,ETF 批准將使以太坊在未來幾個月成為眾人關注的焦點。

雖然主流尚未探索隱藏的鏈上場景,但貝萊德首席執行官Larry Fink 等金融界大佬,親自下場宣揚代幣化和以太坊的牛市理由,或將刺激非加密人士去感受和了解區塊鏈技術。

一旦大眾認識到區塊鏈相對於傳統金融系統的巨大改進,隨著越來越多的個人開始將財富存儲在數位資產中並利用區塊鏈技術,鏈上使用將呈指數級增長,從而對加密貨幣的價格和基本牛市產生正面影響!

比特幣過於簡單的數位黃金敘事未能激發主流對加密貨幣的熱情,也將代幣估值推至歷史新高,而以太坊上看漲情緒的出現將會推動鏈上使用量的激增,並讓投資者更深入地涉足該行業。

ETF 讓TradFi 巨頭有理由對加密貨幣感到興奮,也為以太坊提供了被理解的最佳機會,然而,如果這次沒有一份亮眼的成績單,或將帶來相反的後果,這可能會標誌著以太坊衰落的開始,並破壞整個加密革命敘事的可信度。