作者:IGNAS | DEFI RESEARCH

編譯:深潮TechFlow

市場從沉悶轉向了不確定的看漲。自五月以來,加密市場一直表現平淡。

價格停滯不前,空投讓人失望,基礎設施項目也讓人感到疲憊(人們不再關注技術貼文),普通投資者(不是我們,而是那些隨便買的普通投資者)也不活躍。 Crypto Twitter 現在討論政治的內容比加密貨幣更多。

市場依然不確定,但這種不確定性更傾向看漲而非看跌。讓我解釋一下。

外部的不確定性

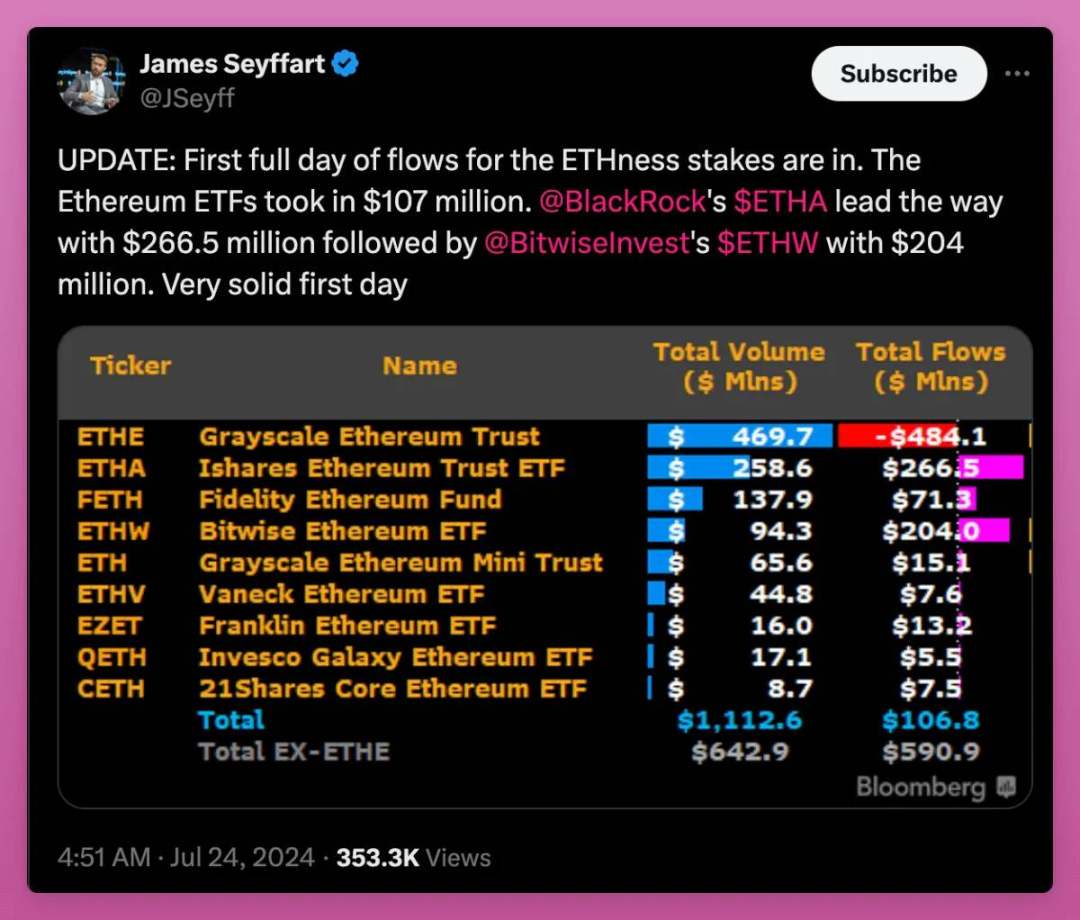

首先,以太幣ETF 終於上線了,數據也開始公佈。

在第一天,ETH ETF 的交易量達到了10 億美元,佔BTC ETF 交易量的25%。大多數分析師預計ETH ETF 的交易量會在10% 到20% 之間,這表明這是一個看漲的信號。

但這種趨勢會持續嗎?流入量會超過Grayscale 的流出量嗎?

這是目前ETH 的主要不確定性,導致ETH 價格下跌。但隨著時間的推移,這種不確定性會逐漸減弱,Grayscale 所持有的ETH 也會減少。

如果每一天我們保持這個價格水平,那就是看漲的訊號。

接下來是美國大選。 Trump 會贏嗎?他會在納許維爾的會議上宣布比特幣為儲備資產(而不是貨幣)嗎? Kamala 真的願意改變民主黨對加密貨幣的立場嗎?

太多的不確定性。

市場不喜歡不確定性;它需要答案。然而,我相信美國政府最終會改變對加密貨幣的負面立場,這是科技發展中的自然過程。

圖片推文內容:

首先他們忽視你,

然後他們嘲笑你,

接著他們與你鬥爭,

最後你贏了。 我們現在正處於「最後你贏了」的階段,那些多年來一直與我們對抗的人,終於意識到對抗不是正確的道路。 他們知道這是一場必輸的戰鬥,現在正在尋找前進的方式。 當你從沒有政客談論你,到國會通過兩黨共同提出的法案,而曾被視為你最大敵人的政黨現在試圖更多地參與時,這就是勝利的體現。

當我剛寫到「首先他們忽略你…然後你贏了」的老套話時,看到Adam 在推特上發布了同樣的內容。我完全同意。政府反對加密貨幣所獲得的好處很少,但損失卻很多。我們會贏。

不僅是美國。據報道,中國也在考慮取消對加密貨幣的禁令。雖然這還未得到證實,但這種不確定性也是看漲的。

第三,Mt Gox 債權人。他們會拋售他們的BTC 嗎,還是會持有?或會賣掉BTC 併購買其他加密資產?

我們還不知道。這種不確定性對加密貨幣價格產生了負面影響,但總有一天我們會意識到這並不重要。就像德國出售BTC 一樣,Mt. Gox 事件也會過去,留下我們多年擔心的拋售壓力。

那麼,我的觀點是什麼呢?

人們常說市場是由恐懼和貪婪兩股力量所驅動。然而,我認為恐懼比貪婪更強大。

損失厭惡是投資中的強大力量,使恐懼成為比貪婪更主導的驅動因素。失去金錢的痛苦比賺錢的興奮更強烈,使我們過於謹慎。這種恐懼導致早期拋售或使人們不願意投資,即使有好的機會擺在眼前。

在市場中,這意味著恐懼往往比潛在收益的吸引力更能驅動決策,導致保守和過度看跌的反應。

隨著時間的推移,我們的恐懼會減少,FOMO(錯失恐懼症)會開始。目前的外部不確定性是暫時的。 Grayscale 最終會耗盡ETH,Mt. Gox 債權人想賣的會賣掉,即使Trump 輸了,民主黨仍然反對加密貨幣,我們也能像多年在這種反加密貨幣政府下那樣繼續繁榮。

還不相信?在Blockworks 的播客中,Lyn Alden 預測了一個典型的流動性週期,預計2025 年將迎來繁榮。如果上述正面事件發生,市場向上的機會將增加。

然而,外在不確定性只是看漲情緒的一部分。加密貨幣內部終於有一些有趣的事情發生了。

內部不確定性

內部不確定性指的是由本地加密社群(如開發者、交易員和空投農民)所做的決定。這次多頭市場顯得有些無聊,因為主要是由外部因素推動的,例如:

- BTC/ETH ETF

- 政府政策的反覆無常

- 潛在的利率下降等

- 我們確實缺乏強有力的內部創新來吸引普通投資者並保持他們的興趣。到目前為止,這次多頭市場只有兩個內部因素引發了FOMO(錯失恐懼症):

- Memecoins

- 空投

空投擼毛重新啟動了舊的和新的DeFi dApps,產生了看似積極的參與度指標,但這些指標大多是虛假的,主要由只為空投使用dApps 的投機者驅動。

圍繞空投的熱情已經減弱,這在X 上的情緒下降和借貸平台利率下降中表現得很明顯,因為農民借入資產以最大化他們的收益。

你可以看到,自三月以來穩定幣IPOR 指數從20% 下降到7%,但仍高於一年前。

這對任何人來說都不是什麼新鮮事。不確定的是我們如何繼續向市場發行代幣並說服人們購買這些代幣。

這是我最大的困擾。每個週期,我們都會找到新的方法向市場發行代幣。積分換空投只是最新的趨勢,但肯定不是最後一個。最先意識到如何運作的人,獲得的投資報酬率(ROI)最高。我在這次牛市開始之前就寫過它是如何運作的。

過去的迴響:似曾相識的市場告訴我們關於下一個多頭市場的資訊。

我曾押注Friend Tech 透過100% 空投可以復興「公平啟動」模式,但我輸了。類似地,Nostra 的100% 啟動解鎖和Ekubo 的1/3 分配空投給社區,另外1/3 在兩個月內出售,產生了混合結果。代幣終於上漲了,但空投規模很小,市值仍然很低。

我們也進行了一些關於積分遊戲化的實驗。我在之前的部落格文章中提到過7 個新興趨勢。然而,這些實驗的結果也是參差不齊的,例如$CLOUD 的空投令我失望。

品牌「重新包裝」的代幣遷移也很有前途。當協議採用新品牌並遷移代幣以重新開始,而不是選擇簡單的v2 或v3 升級時,就會發生這種情況。我們將看看Fantom 遷移到Sonic 的表現如何,但Connext 到Everclear 的遷移和Arweave 的新AO 代幣與AR 的農場產生了混合結果。

目前似乎只有memecoins 仍然表現得比較好。

隨著市場本週轉向看漲,memecoins 成為表現最好的板塊。這意味著投機者看漲,但在等待合適的時機入場。

除了memecoins 沒有其他東西上漲,團隊們很絕望。所以Jupiter 決定與Irene 合作推出新的「實驗性」 memecoin 也不足為奇。

總而言之,一些加密團隊正在創新,但大多數人更願意選擇安全的路線(如deBridge),因為沒有新的東西足夠好:新推出的代幣在解鎖壓力下正在拋售(儘管ZRO 表現良好)。

在memecoins 賺錢同樣具有挑戰性,因為數千個memecoins 進入市場,大多數直接歸零。

我相信這種關於代幣發行未來的不確定性是DeFi 代幣在周期後期可能表現良好的原因。

DeFi OG 代幣,如UNI、MKR、LDO、AAVE 和SNX,有大量流通供應,減少了大量拋售的風險。

隨著潛在的監管明確,這些代幣由堅實的商業模式和收入產生支持,可能會吸引更多的資金流入。特別是,當市場對memecoins 感到厭倦並且新代幣湧入時,DeFi OG 代幣提供了一個有趣的對沖選擇。

目前,memecoins 表現良好,因為具有實用性的代幣被監管機構視為「證券」,而memecoins 缺乏實用性,從監管角度來看風險較小。政府的正面訊號可能會顯著改變加密貨幣的心態。

但這一切仍然充滿不確定性。

消費者應用程式

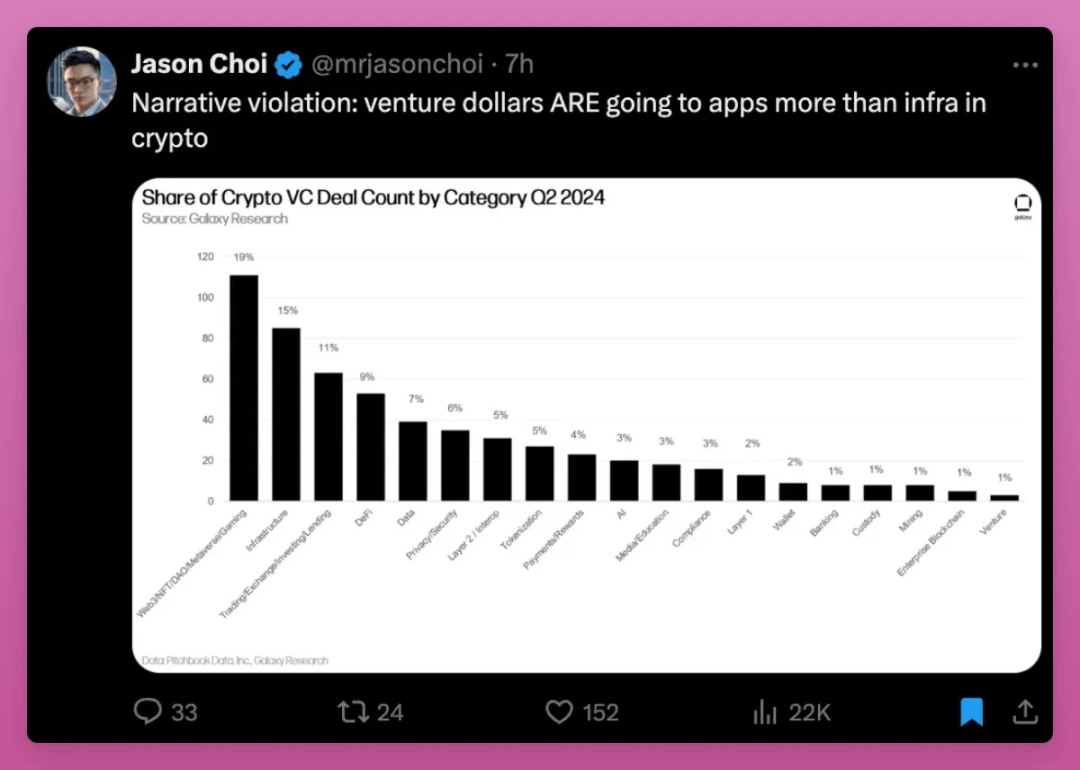

人們對高價基礎設施項目的疲勞感是真實的。雖然很少有人對新的基於AI 的zk Layer 2(如Zircuit)感到興奮,但這實際上是一個積極的信號。

我們終於認識到需要透過這些基礎設施來開發消費者應用程式。

創投資金終於更多地流向了應用程式而非基礎設施。希望從中誕生一些有用的產品。

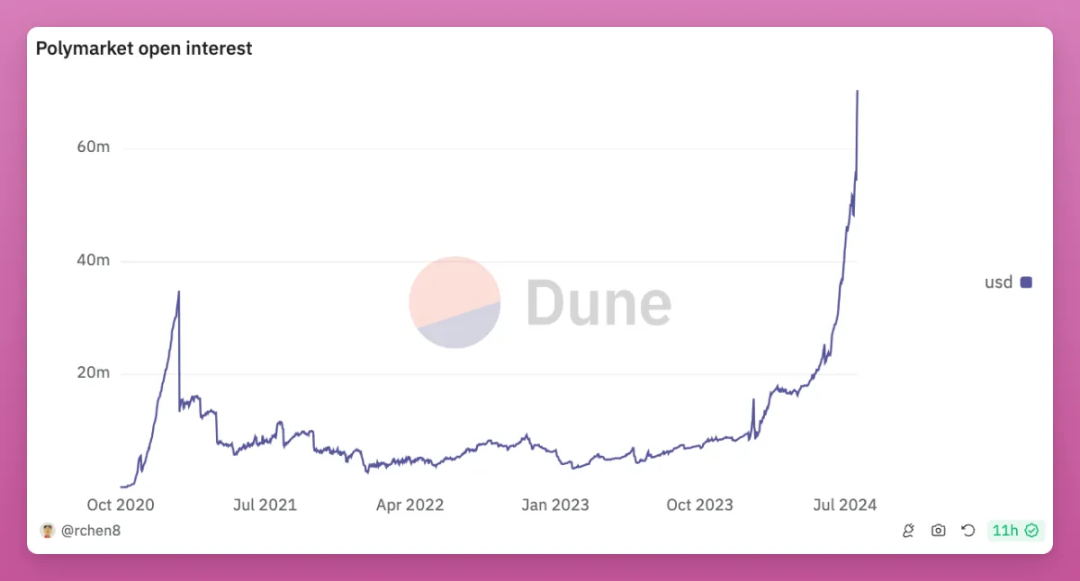

在消費者應用領域的最大贏家是Polymarket。它不僅適合投機,還在這個被偏見的傳統媒體主導的時代中提供了一個可靠的真相來源。

儘管Polymarket 是最酷的加密消費者應用程式之一,但我們目前沒有辦法直接投資於它!不過,我正在透過在多個市場上用多個錢包下注來為可能的空投做準備。

如果Polymarket 夠大膽,他們應該在美國大選前推出他們的代幣,當時市場熱度最高。

如果消費者應用成為新的趨勢,我建議大家嘗試看看自己喜歡什麼,並找到在其他人之前投資的方法。這也是我打算做的。

一些值得嘗試的消費者應用程式:

- Receipts:分享你的跑步、騎乘和運動記錄並賺取積分(尚未上線)

- Sound.xyz:發現新音樂並證明你是第一個發現的

- Fileverse:增強隱私的點對點文件分享

- 可以在David 的這篇文章中查看其他應用程式。

最後,你一定要試試Farcaster 和Lens。這些可能是消費者應用趨勢中的最大贏家。

新的代幣經濟學

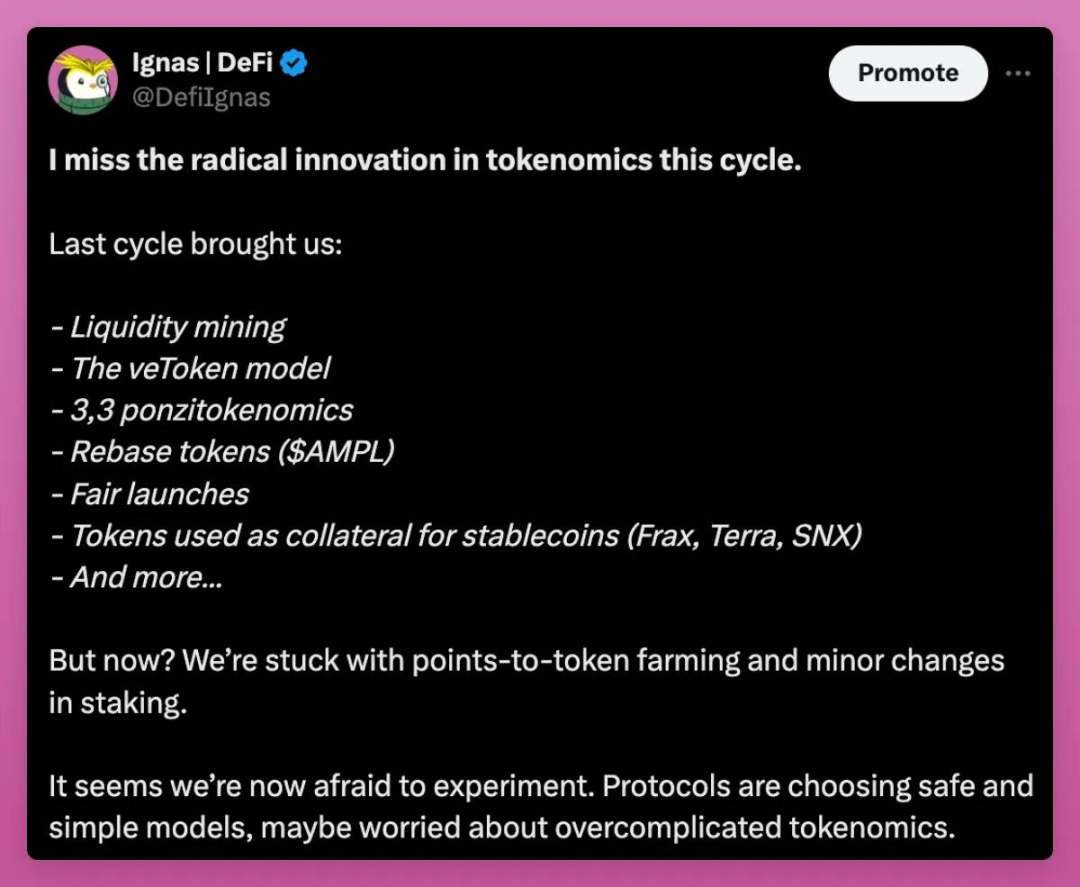

這個週期在內部創新方面表現不佳。代幣經濟學方面急需激進的創新。

圖中推文內容:

我懷念代幣經濟學中的激進創新。

上一個週期帶給了我們:

- 流動性挖礦

- veToken 模型

- 3,3 龐氏代幣經濟學

- 重基代幣($AMPL)

- 公平啟動

- 代幣作為穩定幣的抵押品(如Frax, Terra, SNX)

- 以及更多…

但現在呢?我們陷入了積分兌換代幣擼毛和質押的小改變中。 似乎我們現在害怕嘗試。協議選擇了安全且簡單的模型,可能是擔心過於複雜的代幣經濟學。

甚至memecoins 在pumpdotfun 上的綁定曲線發行模式中也比DeFi 有更多的創新。但除了綁定曲線,memecoins 還放棄了先前的實驗,例如轉帳稅。

一個從0 到1 的創新領域是透過AVSes 再質押。

- Eigenlayer 的雙代幣結構(EIGEN 和質押的bEIGEN)允許透過社會共識來管理分叉。

- 雙重質押模型:對代幣的額外需求有助於維持底價。

- Ethena 與Symbiotic 正在透過增加經濟安全性來實驗實用代幣。

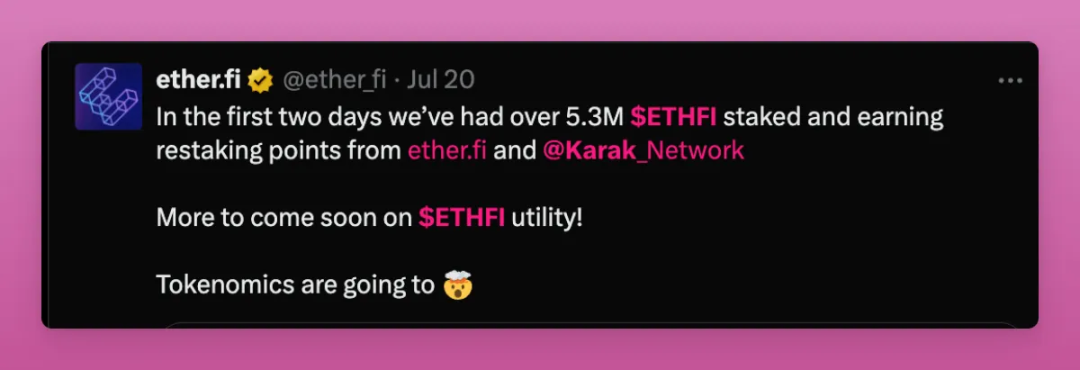

最近,Karak 宣布與Etherfi 和Maker 合作推出他們的再質押代幣。

Karak 的「通用再質押」將質押功能帶給任何代幣。它透過幫助在任何鏈上去中心化並添加額外的實用功能來提高代幣的實用性,這是其他方式無法實現的。

我們需要看看它在實踐中的表現如何,但在Karak 上質押將自動將你的MKR 遷移到Maker 的Endgame 路線圖中的NewGovToken。

同樣,你可以再質押ETHFI 以賺取Karak XP 積分,但我非常好奇Etherfi 和Karak 將引入哪些其他再質押功能。

如果Ethena、Etherfi 和Karak 的再質押實用模型成功,我們可能會看到其他DAO 的流動性再質押代幣(LRT)顯著增加,這將大幅提升再質押平台代幣(尤其是Symbiotic 和Karak,因為Eigenlayer 還不支持其他資產)的估值,同時也會提升DAO 代幣本身的估值。

想像一下一個有lrtMKR、lrtAAVE 和其他任何代幣的世界。

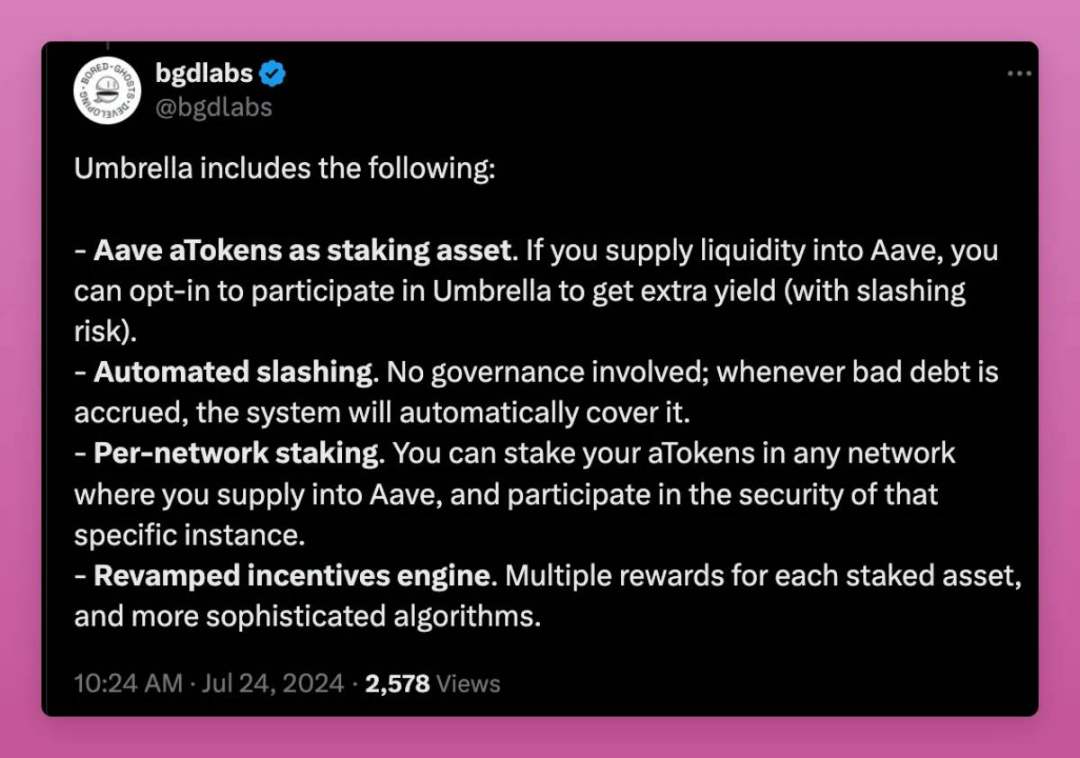

說到再質押,Aave 推出了一個相當有趣的新功能。

Aave 的Umbrella 是一個新的安全模組,使用者可以使用aTokens 作為質押資產。

圖中推文內容:

Umbrella 的主要功能

- Aave aTokens 作為質押資產。如果你在Aave 提供流動性,可以選擇參與Umbrella 以獲得額外收益(但有削減風險)。

- 自動削減機制。無需治理參與;每當產生壞帳時,系統會自動進行覆蓋。

- 按網絡質押。你可以在任何提供給Aave 的網路中質押你的aTokens,並參與該特定網路的安全保障。

- 改進的激勵機制。為每個質押資產提供多重獎勵,並採用更複雜的演算法。

想像一下你借出USDT 並想賺取額外的收益。你將aUSDT 提供給安全模組,在發生壞帳的情況下,你的一部分aUSDT 將被用來覆蓋壞帳。

這個概念既簡單又強大,我不明白為什麼之前沒有人想到。

這也是從先前使用stkAAVE 作為「治理代幣安全」保證的重大轉變。想想看,如果Aave 變得無力償債,代幣無論如何都會被拋售。

圍繞加密市場的不確定性一直很大。儘管如此,我們在全球加密採用方面有成功的故事,例如ETF、RWA 和加密成為政治問題。我相信這種採用趨勢將會持續下去。

這種不確定性實際上是看漲的,因為它使我們能夠克服障礙並取得進展。像宗教一樣,加密貨幣正在接觸越來越多的人。然而,一旦它成為主導力量並且不確定性消失,成長潛力就會減少。

不確定性是成長的燃料。

內部的不確定性類型不同。以前有效的方法不再奏效。我們遇到了瓶頸,需要新的創新方式來前進。雖然一些創新正在出現,但尚不清楚什麼才是真正顛覆新代幣發行機制的東西。

我看好加密市場,因為我相信我能成為第一個找到它的人之一。