作者: Tanay Ved & Matías Andrade 來源:Coin Metrics 翻譯:善歐巴,金色財經

關鍵要點:

-

以太坊的質押生態系統已經走過了漫長的道路,從最初的PoW 演變為隨著The Merge 而出現的PoS,流動性質押、再質押和現貨以太幣ETF 等關鍵創新的出現塑造了它的旅程。

-

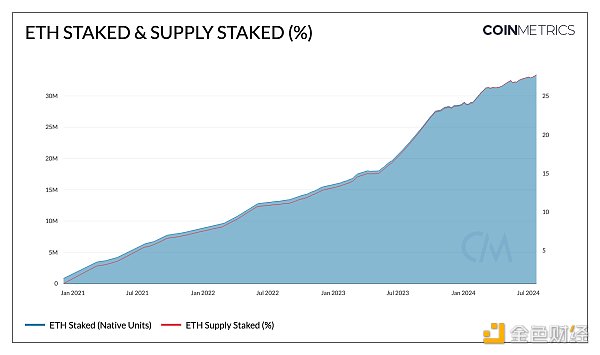

約有3,350 萬ETH,價值約1,150 億美元,被質押在以太坊共識層上,佔ETH 總供應量的27.8%。

-

目前有105 萬活躍驗證者參與網絡,到2024 年年初至今將成長15%。

以太坊質押的簡要背景

質押是以太坊等權益證明(PoS) 區塊鏈的核心。隨著以太坊在2022 年從工作量證明(PoW) 網路過渡到權益證明(PoS),參與者現在需要透過存入至少32 ETH 作為抵押來承諾“質押”,才能成為網路上的活躍驗證者— —該系統的核心經濟參與者。

質押是網路達成共識的基礎,即網路參與者(驗證者)提議、驗證和證明區塊鏈上的新區塊的過程,質押資產的價值有助於網路的經濟安全。驗證者的質押可以作為經濟激勵,促使參與者以網路的最佳利益行事。一方面,驗證者如果誠實履行職責,將獲得以太幣獎勵,否則將面臨因惡意行為而受到懲罰或削減質押的風險。

介紹

鑑於現貨以太幣ETF 將於7 月23日上線,以及圍繞質押的監管陰雲密布,我們認為了解質押在以太坊網絡中發揮的基本作用非常重要。在本期研究中,我們揭示了以太坊迄今為止的質押之旅,了解了價值1150 億美元的質押生態系統是如何出現、發展的,以及它的發展方向。

從透過The Merge 過渡到PoS,到透過Shapella 進行提現,再到流動性質押和再質押的出現,以及最近推出的現貨以太幣ETF——質押無疑是以太坊路線圖的核心支柱之一,對整個生態系統都至關重要。

PoW 時代的終結(2015 年- 2022 年)

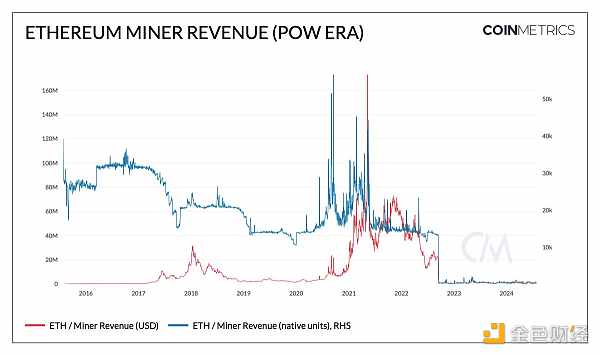

以太坊的創世區塊記錄於2015 年7 月30 日。此後七年多的時間裡,該鏈由工作量證明(PoW)共識機制保護。與當今比特幣區塊鏈的運作方式類似,這需要大量硬體集群,包括通用處理單元(GPU) 和最終的專用集成電路(ASIC),它們會消耗計算資源來查找nonce的哈希值。找到有效nonce 的礦工會將新區塊廣播到鏈中,並以區塊獎勵(發行ETH)和區塊中包含的交易費用的形式獲得獎勵。

然而,隨著網路難度(尋找隨機數所需的運算工作量)的增加,礦工消耗的能源資源也變得越來越大。早在2016 年,Vitalik Buterin 就主張以太坊轉向權益證明(PoS) ,以解決能源消耗、可擴展性和網路永續性等瓶頸問題,為以太坊未來的成長做好準備。這標誌著以太坊礦工讓位於驗證者的時代終結了。

信標鏈簡介(2020)

2020 年10 月,質押存款合約部署在以太坊執行層。這是參與者質押ETH 的門戶,無論是透過自託管基礎設施(單獨質押),還是透過Figment 等質押即服務提供者、Lido 和RocketPool 等池質押平台或最終出現的中心化交易所質押計畫。

來源:Coin Metrics Network Data Pro

目前,以太坊共識層上有3,350 萬ETH(價值約1,150 億美元),有105 萬活躍驗證者參與網路。這佔ETH 總供應量的27.8%,也稱為「質押率」。由於PoS 區塊鏈之間的實施差異,質押率可能存在很大差異。

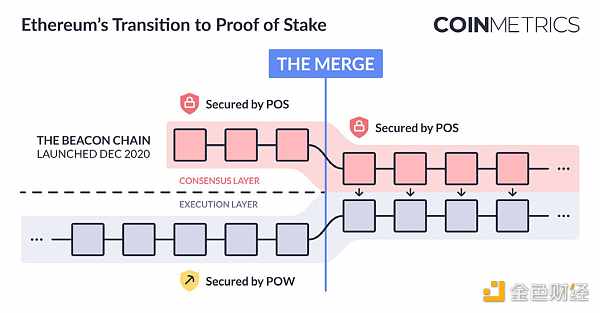

2020 年12 月,信標鏈(也稱為共識層)作為以太坊主網的平行區塊鏈推出,透過EIP-3675 實施。它標誌著從工作量證明(PoW) 過渡到權益證明(PoS) 的第一步。該鏈專門設計用於處理PoS 流程,管理驗證者餘額、職責(證明和提出新區塊)和激勵措施(獎勵和懲罰)以達成共識。這為最終與主網合併奠定了基礎,主網承載著由以太坊虛擬機(EVM) 提供支援的大量智慧合約和dApp。

合併:過渡到PoS(2022 年至今)

以太坊兩個截然不同的系統「執行層」(也稱為主網)和「共識層」(也稱為信標鏈)的整合,現在被廣泛稱為「合併」。這代表以太坊正式轉向使用信標鏈作為區塊生產的引擎。

來源:Mapping Out The Merge

礦工不再是生產有效區塊的手段。相反,在權益證明中,驗證者承擔了這個角色,現在負責提議區塊並處理所有交易的有效性。作為這些職責的回報,他們透過新發行的ETH、用戶自願支付的交易費(作為「優先小費」)和最大可提取價值(MEV) 獲得獎勵。

正如我們在報告《規劃合併》中所述,轉向PoS 為以太坊的驗證者和貨幣經濟帶來了重大變化。在PoW 下,以太坊的每日發行量約為13.5K ETH,年通膨率超過4%。然而,隨著EIP-1559 中實施的變化,引入了基本費用銷毀機制和優先費用(這些費用將分配給驗證者),ETH 的每日發行量更接近0,目前的年通膨率為0.67%。

流動性質押衍生品的興起

當時,以太坊的PoS 系統存在某些瓶頸,這促使了權益池提供者和流動性權益代幣(LST) 的興起。其中一些問題包括:

-

無法提取質押:質押在幾個月內都是單向操作。質押的ETH 只能從執行層(質押存款合約所在的位置)流向共識層,無法贖回。

-

質押ETH 的流動性不足:無法提取意味著質押的ETH 實際上缺乏流動性,從而阻礙了任何進一步的使用。

-

資本和營運要求:最低資本要求為32 ETH,再加上運行和維護以太坊節點軟體(包括執行和共識層客戶端)的需要,為許多潛在的利益相關者設置了進入障礙,限制了人們廣泛參與網路的驗證過程。

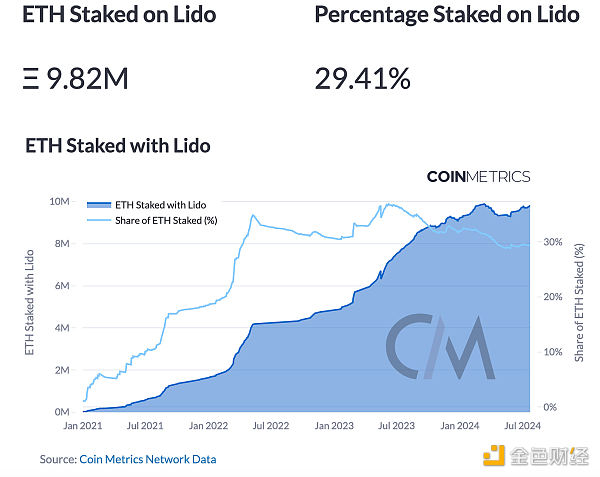

因此,Lido、Coinbase 和RocketPool 等多個池解決方案應運而生,並利用了這個有利可圖的機會。它們允許使用者使用任何面額的ETH 參與,透過累積使用者之間的存款來管理節點操作,以在信標鏈上建立驗證器。用戶獲得了代表底層質押資產的流動收據代幣(稱為流動質押代幣),這些代幣無需「鎖定」即可獲得質押獎勵。最終,這降低了質押的准入門檻,推動了該行業的成長,並允許更大的參與者群體保護以太坊網路。

來源:Coin Metrics Staking 儀表板

目前,有980 萬ETH(價值約320 億美元)透過Lido 進行質押。這佔所有質押ETH 的29% 市場份額,也被稱為「Lido 主導地位」。透過單一實體質押的ETH 超過高門檻(33%)可能會帶來中心化風險。這促使人們需要透過DAO 治理或DVT 等創新來管理去中心化的驗證器和節點營運商集。

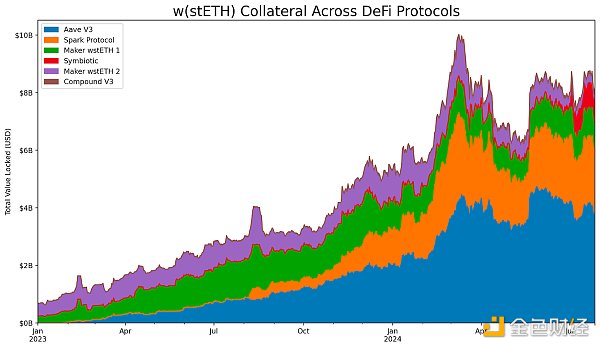

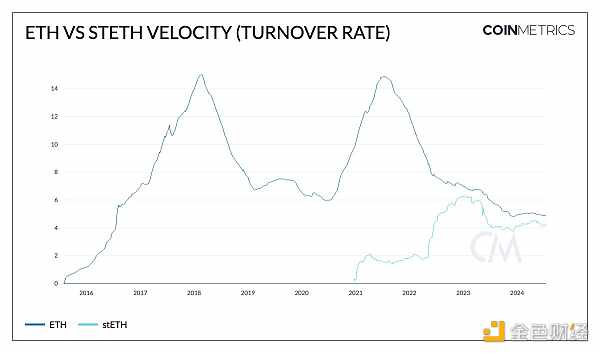

除了讓參與變得更加容易之外,權益池還推動了流動性質押代幣(LST) 在更廣泛的鏈上生態系統中的實用性。 Lido 發行的LST(如stETH 和wstETH(包裝質押以太幣))已產生顯著的網絡效應,廣泛應用於去中心化金融(DeFi) 應用中,無論是作為最大借貸協議的抵押品,還是作為去中心化交易所(DEX) 的流動性。

來源:Coin Metrics ATLAS

目前,超過200 萬ETH(價值約100 億美元)被用作Aave v3 和Spark 等DeFi 借貸協議的抵押支持貸款。 LST 也是DEX、第2 層以及再質押協議的經濟安全中流行的流動性儲備形式。

Shapella:已啟用提款功能(2023)

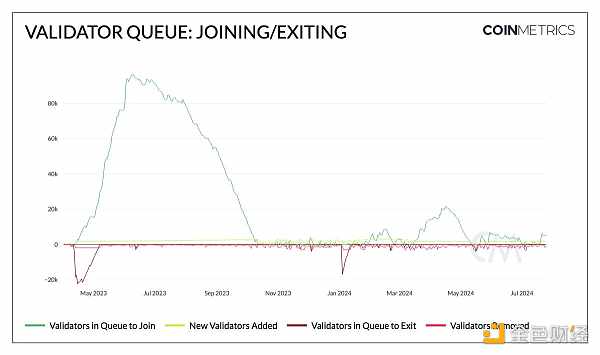

2023年4 月12 日,上海和Capella 升級(稱為Shapella )的到來,關閉了質押ETH 的循環,最終實現了從信標鏈贖回。驗證者現在能夠進入和退出PoS 系統,但要遵守驗證者佇列和流失限制(每個時期可以啟動的驗證者數量上限,目前透過Dencun中的EIP-7514 設定為8 )。

來源:Coin Metrics Network Data Pro

目前,有4000 名驗證者處於質押進入隊列中,低於2023 年6 月的96K 和今年4 月的21K。

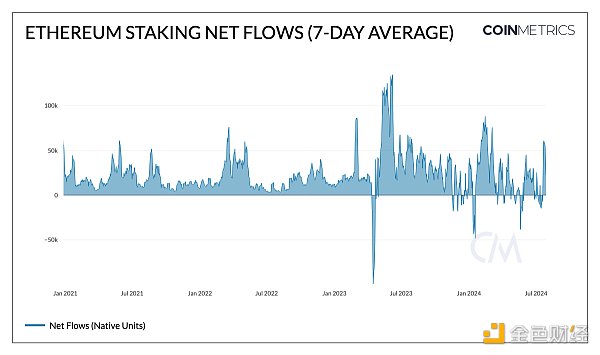

雖然驗證者入場隊列可能與去年相比趨於平穩,但質押ETH 的存款量仍超過提款量。自Shapella升級以來,已有3,000 萬ETH 存入共識層,而1,700 萬ETH 被提走。入場隊列中驗證者數量減少與存款量增加之間的差異可能部分歸因於流動性質押的流行,這導致質押的ETH 數量不斷增加,而無需直接增加驗證者。

來源:Coin Metrics Network Data Pro

再質押的出現

隨著2023 年EigenLayer 主網的推出,再質押已迅速成為加密生態系統中成長最快的垂直產業之一。雖然質押ETH 可以保護以太坊網絡,但再質押允許相同的質押資產使用原生質押ETH 或流動質押代幣(LST) 來保護建立在以太坊上的外部服務,例如預言機網絡、數據可用性層、橋接器和其他中間件。這項創新有助於新興協議引導安全性,而無需花費高昂的成本來尋找自己的驗證器。

再質押可提高質押ETH 的資本效率,並將以太坊的安全模型擴展到更廣泛的生態系統。然而,它也帶來了管理質押資產和再質押資產的流動性代表(LRT) 的風險,這些資產來自具有不同風險狀況的不同網絡。雖然再質押領域仍處於起步階段,但它已從以太坊擴展到其他區塊鏈,例如Solana,而Symbiotic和Jito等新進業者也展示了其日益增長的重要性。

現貨以太幣ETF 的推出

這讓我們更接近今天——現貨以太ETF於上週開始推出。雖然這對市場來說是個令人興奮的消息,但以太ETF 的當前結構阻止發行人參與質押活動。這對投資者來說是一種機會成本,他們將放棄額外約3% 的質押獎勵,這是質押的關鍵組成部分。

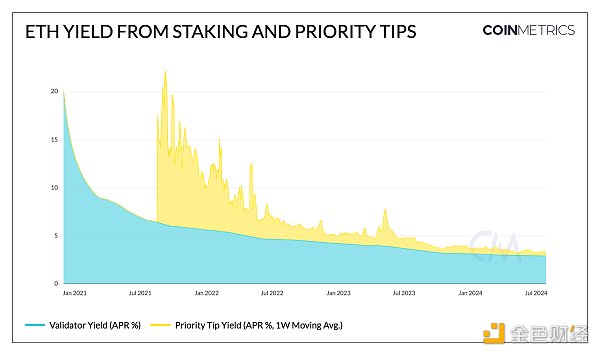

驗證者透過獲得ETH 發行、優先提示和最大可提取價值(MEV) 的形式獲得獎勵,從而激勵他們參與共識過程,這些獎勵來自共識層(CL) 和執行層(EL)。目前ETH 質押年利率(APR %)(不包括MEV)略高於3%。雖然這可能會影響投資者對ETF 的需求,但對以太坊網路的影響相當大,例如:

-

驗證者、質押者和整體網路通膨的預期年利率回報

-

對權益參與度和權益去中心化的潛在影響

來源:Coin Metrics Network Data Pro

任何納入權益獎勵的決定都需要仔細考慮這些因素,以平衡以太坊生態系統的網路安全性和經濟可持續性。

未來前景如何?

自「合併」以來,以太坊的質押生態系統已經取得了長足的進步,其未來方向取決於多種融合因素。

鑑於以太坊的質押率超過總供應量的25%,且驗證者數量超過百萬分之一,研究人員和社區都在考慮改變以太坊的發行曲線並增加驗證者的最大有效餘額。這些提議源於對ETH 不斷增長的質押率和質押池中心化趨勢的擔憂,激勵措施傾向於流動性質押代幣而非普通ETH。此外,正在考慮將驗證者的最大有效餘額從32 ETH 增加到2048 ETH,以控制驗證者集的指數增長,從而減少共識層的開銷。

來源:Coin Metrics Network Data Pro

流動性質押和再質押的增長、現貨以太幣ETF 的出現、圍繞質押的監管發展以及驗證者和發行動態的潛在變化,呈現出一個複雜而相互關聯的格局,將在未來幾年引導以太坊的PoS 系統。