作者:Flip Reserch,加密研究員;編譯:0xjs@黃金財經

最近我的時間線上充斥著看好SOL的言論,夾雜著memecoin 的托詞。我開始相信memecoin超級週期是真實的,Solana 將取代以太坊成為主要的L1。

但後來我開始深入研究數據,結果至少令人擔憂……在本文中我將介紹我的發現,以及為什麼Solana可能是一座紙牌屋。

首先讓我們來看看利好Solana的情況,@alphawifhat簡明扼要地闡述過:

與ETH 加L2s 相比的指標上,我這裡有四種不同的看法

1.用戶交易筆數偏高

2、費用相應增加

3.高DEX交易量

4.穩定幣交易量佔比顯著高

用戶數比較

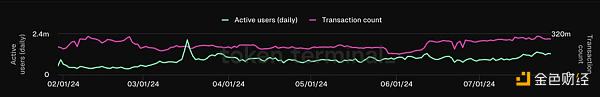

以下是ETH 主網與SOL 的比較(僅比較主網,因為Dencun 之後絕大多數費用都來自於主網,來源:Token Terminal):

ETH用戶數和交易筆數

Solana用戶數和交易筆數

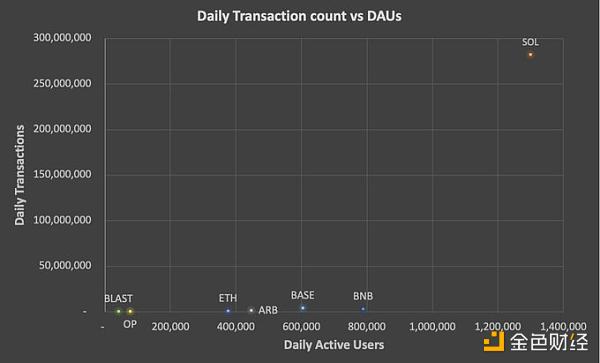

從表面上看,Solona的數字看起來不錯,每日活躍用戶(DAU) 超過130 萬,而ETH 則是376,300。然而,當我們將交易筆數加到組合中時,我注意到有些奇怪。

例如,7 月26 日星期五,ETH 的交易筆數為110 萬,而DAU 為376.3 萬,平均每位用戶每天的交易量約為2.92 筆。然而,SOL 的交易筆數為2.822 億,而DAU 為130 萬,平均每位用戶每天的交易量高達217 筆。

我認為這或許是因為費用低廉,可以進行更多交易、更頻繁地調整部位、增加套利機器人活動等。因此,我將其與另一條流行的鏈Arbitrum 進行了比較。然而,Arbitrum在同一天只有4.46 筆交易/用戶。

看其他鏈也得到類似的結果:

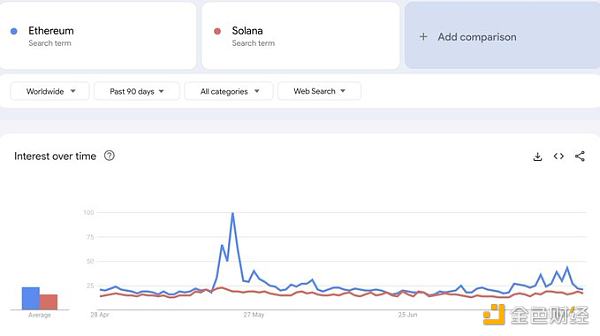

由於Solana用戶數量高於ETH,我根據Google Trends 進行了檢查,因此 Google Trends對於每個用戶的價值應該是無感知的。

ETH 要么與SOL 持平,要么領先於SOL。考慮到DAU 差異,再加上圍繞SOL memecoin 趨勢的所有炒作,這並不是我所期望的。

所以到底發生了什麼事?

DEX交易量分析

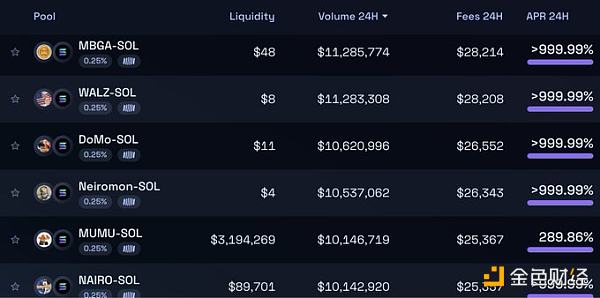

要理解交易計數差異,查看Raydium 的LP 會有所幫助。即使乍一看,也能明顯發現有些問題:

起初我以為這只是蜜罐LP 上流動性較低的虛假交易,以引誘奇怪的memecoin 交易者,但從圖表來看,情況要糟糕得多:

每一個低流動性池都是在過去24 小時內跑路的項目。以MBGA 為例,在過去24 小時內,Raydium 上發生了46,000 筆交易,交易量達1,080 萬美元,2,845 個獨立錢包進行買賣,並產生了超過28,000 美元的費用。 (請注意,類似規模廣受認可的LP,MEW,僅產生了11.2K 筆交易)

從涉及的錢包來看,絕大多數似乎是同一網路中的機器人,擁有數萬筆交易。它們獨立產生虛假交易量,SOL 數量和交易數量都是隨機的,直到項目完成,然後再轉到下一個項目。

在過去24 小時內,Raydium 標準LP 上有超過50 個交易量超過250 萬美元的跑路項目,總共產生了超過2 億美元的交易量和超過50 萬美元的費用。 Orca 和Meteora 的跑路似乎要少得多,而我在Uniswap (ETH) 上很難找到任何具有任何有意義交易量的跑路項目。

顯然,Solana 上的跑路項目存在嚴重問題,其影響有多種:

-

考慮到異常高的交易與用戶比率以及鏈上虛假交易/詐欺交易的數量,似乎絕大多數交易都是非人類的。主要ETH L2 上最高的每日交易與用戶比率為15.0 倍,在Blast 上(費用同樣低廉,而且用戶正在耕種Blast S2)。粗略比較一下,如果我們假設真實的SOL 交易與用戶比率與Blast 相似,那就意味著Solana 上超過93% 的交易(以及費用)都是非人類的。

-

這些騙局之所以存在,唯一的原因是這樣做有利可圖。因此,用戶損失的金額至少等於產生的費用+交易成本,每天高達數百萬美元。

-

一旦部署這些騙局變得無利可圖(即當實際用戶厭倦了虧損),你會預期大部分交易量和費用收入都會下降。

-

因此,看起來用戶、人類費用和DEX量都被嚴重誇大了。

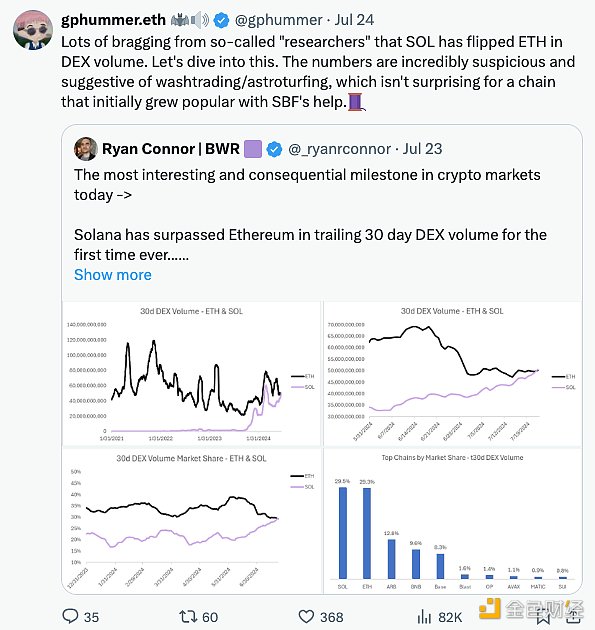

我不是唯一一個得出這些結論的人,@gphummer最近也發布了類似內容:

Solana上的MEV

Solana 上的MEV 處於一個獨特的位置。與以太坊不同,它沒有內建的記憶體池;相反,像Jito創建了(現已棄用的)協議外基礎設施來模擬內存池功能,從而允許MEV 機會,例如搶先交易、夾層攻擊等。 Helius Labs 整理了一篇詳細介紹MEV 的深刻文章:

https://www.helius.dev/blog/solana-mev-an-introduction

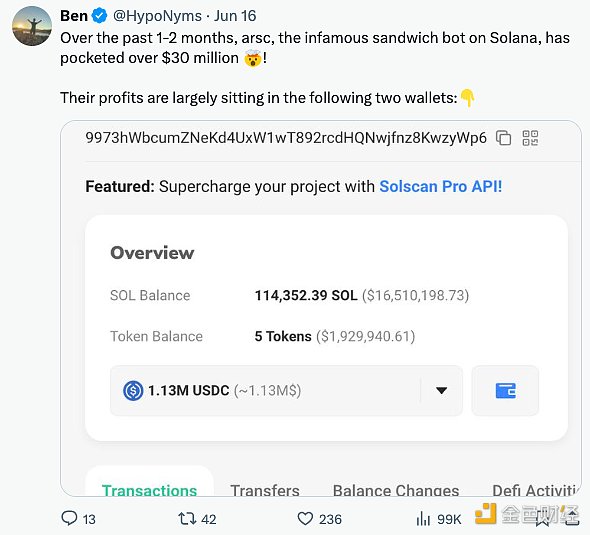

Solana的問題在於,絕大多數交易的代幣都是波動性極高、流動性低的memecoin,交易者通常會將交易滑點設定為>10%,以確保交易成功執行。這為MEV 提供了一個有利可圖的攻擊面來獲取價值:

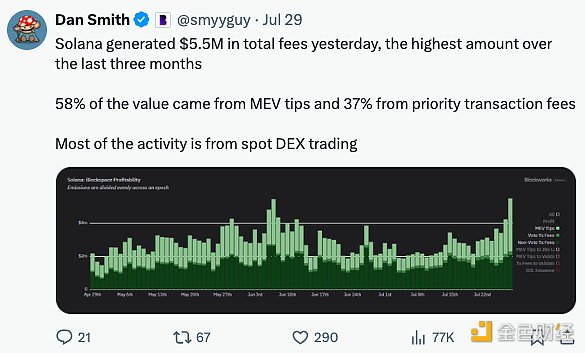

如果我們看一下區塊空間的獲利能力,很明顯現在大部分價值都來自MEV:

雖然從最嚴格的意義上來說,這是「真實」價值,但MEV 只有在有利可圖的情況下才會實施,即只要散戶繼續進來玩(並淨虧損)MEME。一旦MEME開始冷卻,MEV 費用收入也會崩潰。

我看到很多SOL 論文都在討論基礎設施建設最終將如何輪換,例如JUP,JTO等等。這很有可能,但值得注意的是,它們的波動性更低,流動性更高,根本無法提供相同的MEV 機會。

經驗豐富的玩家會受到激勵,建立最好的基礎設施以利用這種情況。在我研究的過程中,一些消息來源提到這些玩家投資控制mempool空間,然後將訪問權出售給第三方的傳聞。但我無法證實這項訊息。

然而,其中存在一些明顯的不正當動機——透過將盡可能多的memecoin 活動引導到SOL,它允許精明的個人繼續從MEV、memecoin的內幕交易以及SOL價格上升中獲利。

穩定幣

說到穩定幣交易量+TVL,還有另一個奇怪的現象。穩定幣交易量明顯高於ETH,但當我們看看DefiLlama穩定幣數據顯示,ETH 擁有800 億美元的穩定TVL,而SOL 僅32 億美元。

我認為,穩定幣(以及更廣泛的)TVL 是一個比低費用平台上的交易量/費用更難操控的指標,它只顯示了遊戲中有多少真金白銀。

穩定幣交易動態凸顯了這一點,@WazzCrypto注意到CFTC 宣布調查Jump 後穩定幣交易量突然下降:

散戶價值提取

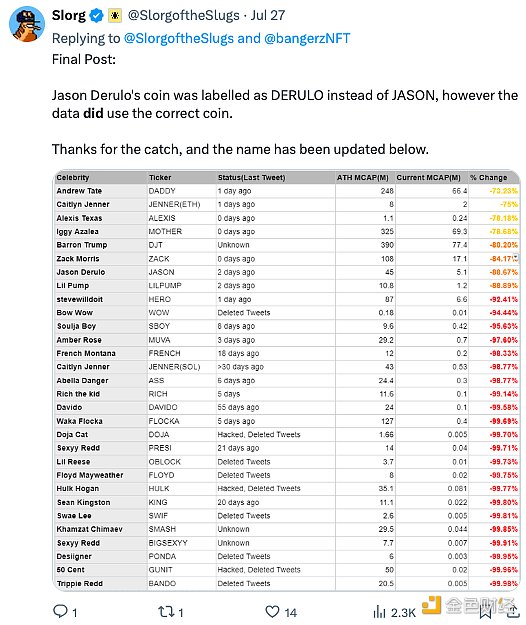

除了跑路和MEV,散戶的前景仍然暗淡。名人們選擇Solana 作為他們的首選公鏈,但結果並不樂觀:

Andrew Tate的DADDY 是表現最好的名人代幣,回報率為-73%。另一端情況也好不到哪裡去:

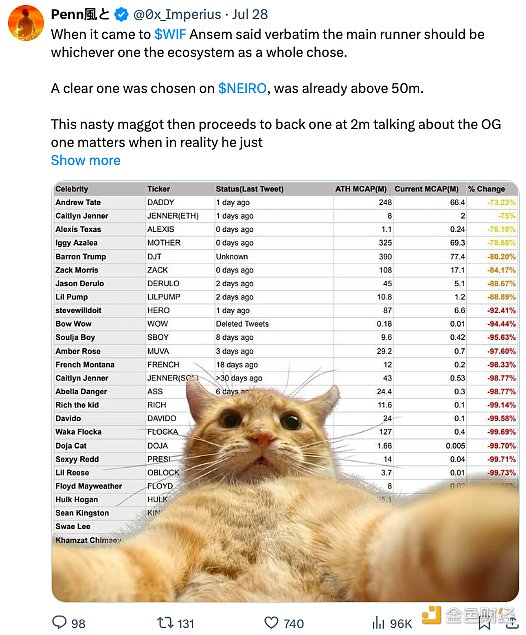

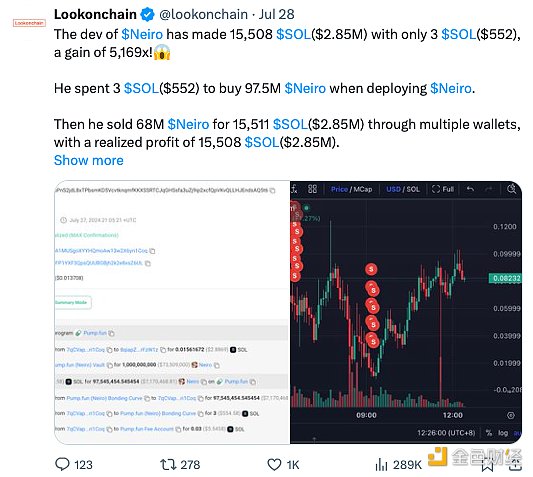

在X 上進行快速搜尋還可以發現內線交易猖獗以及開發者向買家傾銷的證據:

但是Flip,我的時間線上全是那些在Solana上透過交易表情包賺取數百萬美元的人。這和你所說的有什麼關係?

我根本不相信KOL 在X 上的貼文能夠代表更廣泛的用戶群。在當前的狂熱之下,他們很容易持有某個頭寸,推銷他們的代幣,從他們的追隨者身上獲利,然後重複這個過程。這裡絕對存在著倖存者偏差——勝利者的聲音遠大於失敗者的聲音,從而產生了對現實的扭曲看法。

客觀地說,散戶似乎每天都會遭受數百萬美元的損失,這些損失來自騙子、開發者、內部人士、MEV、KOL,而且這還沒有考慮到他們在Solana 上交易的大部分東西都只是沒有實質支援的meme 。很難否認,大多數meme 最終走勢會和boden一樣。

其他注意事項

市場瞬息萬變,當情緒改變時,買家曾經視而不見的因素就會變得清晰:

-

鏈結穩定性差,頻繁中斷

-

交易失敗率高

-

無法讀取的瀏覽器

-

開發門檻較高,Rust 的使用者友善度遠不如Solidity

-

與EVM 相比,互通性較差。我相信,讓多個可互通的鏈爭奪我們的注意力,比被束縛在單一(相當集中的)鏈上要健康得多。

-

從監管角度和需求角度來看,ETF 的可能性都很低。本文強調了為什麼在Solana 目前的狀態下,機構需求會很低。 @malekanoms也強調了一些我認為與傳統金融角度相關的觀點(以及@0xmert):

-

發射量高達67,000 SOL/天(1,240 萬美元)

-

FTX Estate 仍有4,100 萬SOL(76 億美元)鎖定。其中750 萬(14 億美元)將於2025 年3 月解鎖,另外每月將解鎖60.9 萬枚SOL(1.13 億美元),直至2028 年。大多數代幣的購買價格似乎約為每枚64 美元

結論

像往常一樣,出售鎬和鏟子的人從Solana memecoin 熱潮中獲利,而投機者則被洗劫一空,而且往往是在不知情的情況下。

我認為,通常引用的SOL指標被嚴重誇大了。此外,絕大多數自然用戶正在快速地因做惡者而損失鏈上資金。我們目前正處於狂熱階段,散戶流入仍超過這些老練玩家的流出,這讓人看好。一旦用戶因持續損失而疲憊不堪,許多指標就會迅速崩潰。

如上所述,SOL 還面臨一些基本面阻力,一旦市場情緒轉變,這些阻力就會凸顯出來。任何價格上漲都會加劇通膨壓力/解鎖。

最終,我認為從基本面來看SOL被高估了,雖然現有的情緒+ 勢頭可能會在短期內推動價格上漲,但長期前景則更加不確定。

原文連結:https://x.com/Flip_Research/article/1818216739680710776/