作者:Decentral Park Capital 研究主管Kelly Ye,CoinDesk;編譯:陶朱,黃金財經

儘管加密貨幣的歷史很短,比特幣今年才剛迎來15 歲生日,但我們已經經歷了三個主要週期:2011-2013 年、2015-2017 年和2019-2021 年。考慮到加密貨幣市場24/7 全天候交易,交易量大約是股票市場的五倍,因此週期短並不令人意外。 2011-2013 年周期主要圍繞在BTC,因為ETH 在2015 年推出。分析過去兩個週期可以揭示有助於我們了解加密貨幣牛市結構的一些模式。隨著市場在美國大選前升溫以及流動性前景改善,歷史可能會再次重演。

BTC 引領山寨幣進入反彈行情

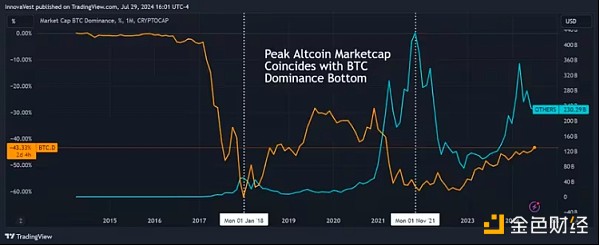

在2015-2017 年和2019-2021 年周期中,比特幣最初引領了市場上漲,建立了信心並為更廣泛的反彈奠定了基礎。隨著投資者樂觀情緒的成長,資本流入山寨幣,推動了廣泛的市場反彈。山寨幣的市值高峰通常與BTC 的市值主導地位底部相吻合,顯示資本從BTC 輪換到山寨幣。目前,BTC 的主導地位仍在從FTX 後的低點攀升,這表明在山寨幣趕上之前,BTC 仍有更大的運行空間。

山寨幣在周期後半段表現優異

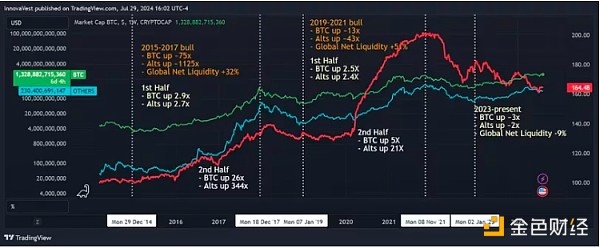

在兩個主要周期中,在初始階段(兩者的回報相當)之後,山寨幣的表現均顯著優於比特幣。這一趨勢反映了投資者的風險偏好增加,以及山寨幣市場在風險資本增加的情況下的適應性。在2015-2017 年週期的後半段,山寨幣回報率為344 倍,而BTC 回報率為26 倍。同樣,在2019-2021 年週期的後半段,山寨幣回報率為16 倍,而BTC 回報率為5 倍。在FTX 之後,我們已處於當前週期的一半左右,山寨幣略微落後於BTC。這一趨勢表明,山寨幣在後半段可能會表現出色。

宏觀經濟影響

與其他風險資產一樣,加密貨幣與全球淨流動性狀況高度相關。在過去兩個週期中,全球淨流動性增加了30-50%。最近的第二季拋售部分是由流動性收緊推動的。然而,由於第二季數據證實通膨和成長放緩,聯準會降息的軌跡看起來有利。

市場現在預計9 月降息的可能性超過95%,高於第三季初的50%。此外,加密政策正成為美國大選的核心,川普支持加密,這可能會影響新的民主黨候選人。過去兩個週期也與美國大選和BTC 減半事件重疊,增加了反彈潛力。

這次會有所不同嗎?

雖然歷史不會完全重演,但過去週期的韻律性質——最初的比特幣主導地位、隨後的山寨幣表現優異以及宏觀經濟影響——為山寨幣反彈做好了準備。然而,這一次可能會有所不同。從積極的一面來看,BTC 和ETH 已透過ETF 進入主流市場,散戶投資者和機構投資者的資金流入量創下了歷史新高。

從謹慎的一面來看,數量更多、種類更豐富的山寨幣正在爭奪投資者的資本,許多新項目由於空投而限制了流通供應,導致未來的稀釋。只有擁有堅實技術並有能力吸引建造者和用戶的生態系統才能在這個週期中蓬勃發展。