作者:Thor Hartvigsen 來源:One Chain Times 翻譯:善歐巴,金色財經

介紹

隨著新代幣以更溫和但可能更現實的估值推出,圍繞空投耕作的興奮逐漸減弱。因此,例如在Pendle 或各種借貸市場上,透過穩定幣獲得40% 以上的年化收益率已不再可能。作為一個個人比較保守的投資者,我更喜歡將部分投資組合保持在穩定幣中,上週我在X 上詢問了市場上最好的穩定幣農場。我收到了超過150 條回复,以及多個團隊的聯繫,他們解釋了可以透過他們的產品獲得的高收益。

在過去的一周裡,研究了這些不同的策略後,本報告試圖呈現穩定幣(以及結構化穩定幣類產品)的最佳收益地點。

JLP

JLP 不是穩定幣。實際上根本不是。它是一種結構化產品,與GMX 的GLP 相似,後者在2022/23 年非常受歡迎。然而,在我研究的眾多策略中,JLP 最為突出,需要更深入的分析。

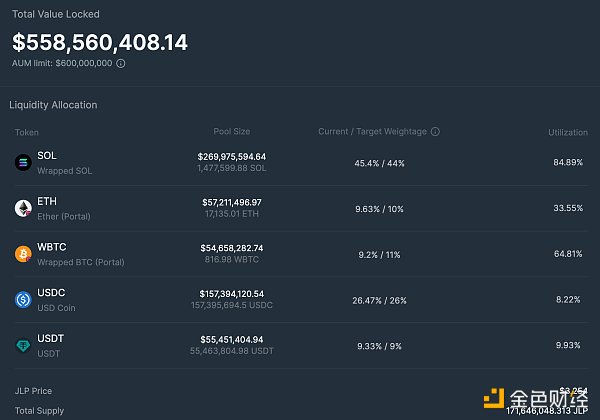

JLP 是Solana 上Jupiter 交易所推出的結構化產品。除此之外,Jupiter 提供BTC、ETH 和SOL 的永續期貨交易,槓桿高達100 倍,而JLP 則充當這些交易者的流動性和交易對手。 JLP 由一籃子資產組成,如下所示。

JLP 組成

每購買1 美元的JLP,您實際上購買的是:

-

$0.454 SOL

-

$0.0963 ETH

-

$0.092比特幣

-

$0.2647 美元

-

$0.0933 美元

因此,JLP 的價格首先取決於基礎資產的價格。如果BTC、SOL 和ETH 升值,JLP 也會升值,但升值幅度較小,因為它包含約35% 的穩定幣,反之亦然。更具體地說,JLP 的價格取決於三個因素:

-

基礎資產的價格(BTC、ETH、SOL、USDC 和USDT)

-

交易者支付的費用

-

交易者盈虧

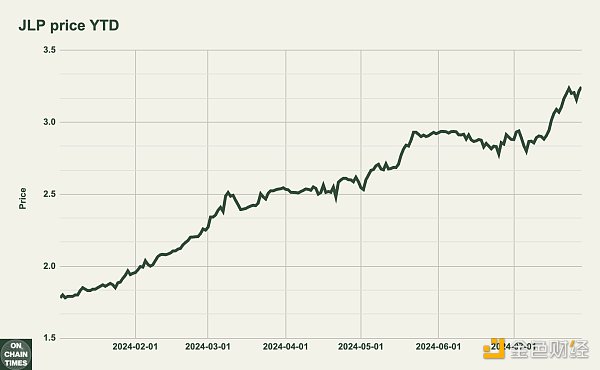

交易員在永續合約上產生的所有費用的75% 都進入JLP 金庫。這相當於目前費用水準的50% APY,並透過JLP 價格升值累積。最後,JLP 充當木星交易員的交易對手。如果交易員獲利,收益將從JLP 金庫支付,如果交易員虧損,損失將添加到金庫。下圖顯示了自今年年初以來JLP 的價格。

來源-沙丘

值得注意的是,由於基礎資產升值以及交易員收取了大量費用,JLP 僅今年就從1.78 美元上漲至3.25 美元。這是61.28% 的漲幅,跌幅非常小,類似於幾乎只漲不跌的圖表。年初至今61.28% 的投資回報率相當於106.5% 的年回報率,遠超過任何類型的穩定幣產品。然而,將其與穩定幣策略進行比較有點不誠實,因為JLP 僅包含35% 的穩定幣成分。持有JLP 而不是使用穩定幣進行耕作需要承擔更多風險(例如,交易員的PnL 曝險)和基礎資產的波動性。

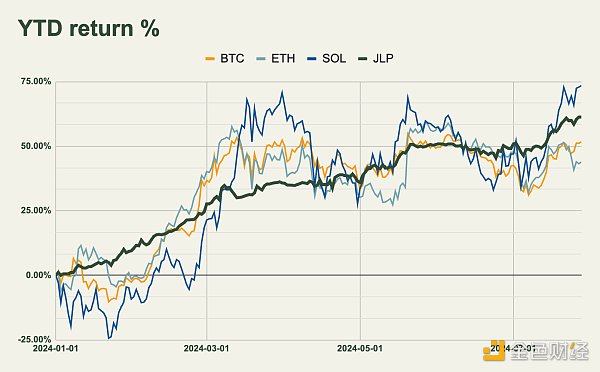

但JLP 與BTC、ETH 和SOL 相比表現如何呢?如下圖所示,今年迄今為止,JLP 的表現優於BTC 和ETH,但不如SOL。

來源-Tradingview

但是,JLP 是否比直接做多SOL 更安全呢?為了進一步分析,我們可以將JLP 的報酬與BTC、ETH 和SOL 在波動性(風險)調整的基礎上進行比較。

來源-Tradingview

來源-Tradingview

透過計算這些資產的年初至今價格表現,減去無風險利率,再除以其波動性,我們得到了一個風險調整後的報酬指標,即夏普比率(波動性調整後的報酬)。這個數字越高,投資就越好。如表所示,與僅持有BTC、ETH 或SOL 相比,JLP 的投資波動性要小得多,因此年初至今在波動性調整的基礎上表現明顯優異。請注意,過去的表現並不能代表未來的表現,但這仍然很有趣。

然而,波動性調整後的效益與風險調整後的效益並不相同,因為JLP 所包含的風險向量不只是波動性。持有JLP 時,您會面臨智能合約風險,如果交易者獲利頗豐(部分耗盡JLP 資金),價格也可能受到負面影響。由於Jupiter 上沒有長尾資產可供交易,因此價格操縱的風險很小,而且像AVAX 那樣的事件發生的可能性很小,當時GLP 被部分耗盡。

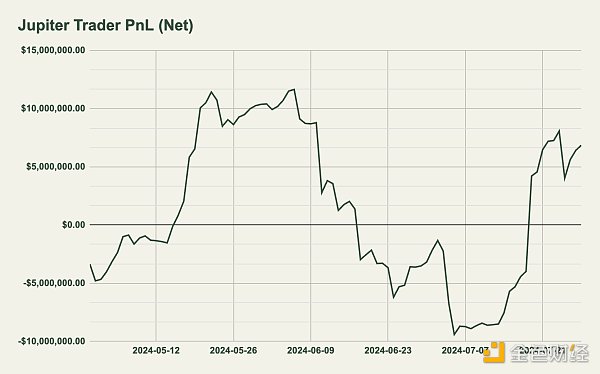

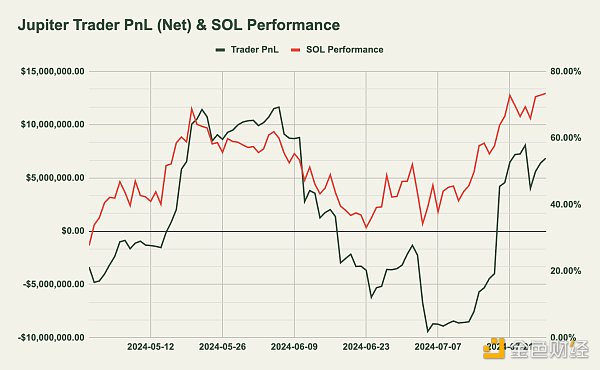

儘管如此,我們可以檢查Jupiter 上交易員的整體表現,以嘗試量化JLP 交易對手風險。下圖顯示了過去三個月Jupiter 淨交易員的盈虧情況。

來源- Chaos Labs

來源- Chaos Labs

值得注意的是,交易員在過去三個月中一直保持淨盈利,累計收益為685 萬美元。這實際上意味著JLP 金庫中的685 萬美元已支付給交易員,對其業績產生了負面影響。儘管如此,由於交易員同時支付的高額費用,JLP 的表現仍然強勁。

更有趣的是,Jupiter 上的累積交易者PnL 與SOL 的價格之間似乎存在高度相關性,如下所示。

這表明SOL 是Jupiter perps 上交易量最大的資產,24 小時交易量證實了這一點:BTC 為1.39 億美元,ETH 為8000 萬美元,SOL 為6.33 億美元(佔總交易量的74.3%)。同時,這也顯示未平倉合約偏向多頭,即大多數交易者是多頭而不是空頭。

總而言之,在SOL 大幅上漲的情況下,交易者可能會獲利,這會對JLP 價格產生負面影響。但同時,SOL 升值對JLP 有正面影響,因此在某種程度上是一種避險。重要的是要記住,這不是穩定幣策略,因為您有SOL、BTC 和ETH 曝險。如果您看跌SOL,這可能不適合您。最後,該資產的另一個風險是智慧合約風險和Jupiter 漏洞利用的風險。

2 Syrup

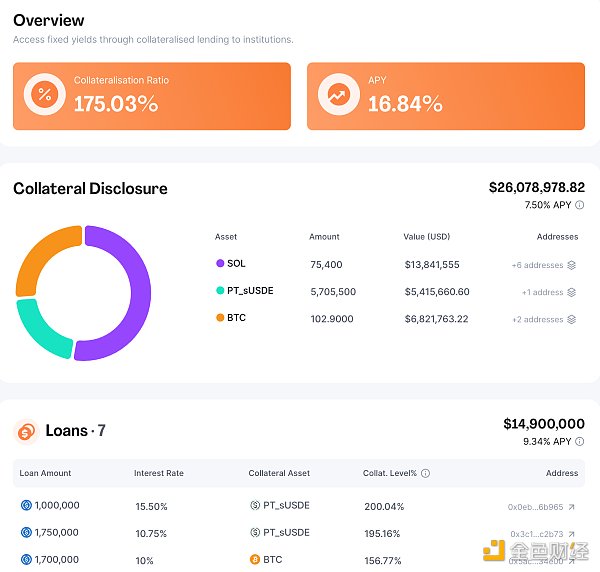

Syrup是一種建立在Maple Finance RWA 借貸市場之上的協議。在Syrup 上,存款人可以透過向機構提供超額抵押貸款,以透明的方式獲得TradFi 收益。 Syrup 上的USDC 存款人可獲得16-20% 的年化收益,這些收益由機構借款人支付。

目前,用戶存入的TVL(USDC)為4,150 萬美元,這些資金被借給機構。這些機構已投入2,600 萬美元的抵押品(SOL、PT-sUSDe 和BTC),並已借入1,490 萬美元。提供給USDC 貸方的收益來自機構抵押品的收益率(7.5% APY)和USDC 借款利率(9.34% APY)。所有這些都可以在下圖中看到。

Syrup財務

Syrup財務

除此之外,Syrup 還為貸款人提供“點數”,據傳其將於今年稍後推出代幣。鎖定USDC 可使所獲得的點數倍增,但風險也會增加。

3 額外收益

PYUSD

PYUSD 是Paypal 發行的穩定幣,其供應量已成長至6 億多。 Paypal 目前正在向Kamino Finance上的PYUSD 存款人提供大量獎勵。收益率約20% APY。

Morpho

Morpho 是一個去中心化且無需許可的借貸市場,擁有所謂的「策展人」 ,他們能夠推動市場和策略的發展。 Gauntlet和Steakhouse等策展人市場上的USDC 貸款人獲得了相當豐厚的收益,尤其是考慮到$MORPHO 獎勵時。

Usual

Usual最近推出了由RWA 支援的穩定幣USD0 和USD0++。持有USD0++ 可獲得RWA 抵押品收益以及「藥丸」(積分)。第一個活動最近上線,並將持續99 天。與Ethena 一樣,Usual 已將其穩定幣整合到各種協議中,這提供了多種方式來在空投之前賺取額外積分。請

結論

那麼,僅僅透過穩定幣挖礦就能讓你跑贏大盤嗎?在一般的市場情況下,可能不會(也許只有在市場大幅下跌的情況下)。但從投資組合的閒置部分獲得高收益可以帶來巨大的額外回報(同時請記住這些策略存在風險)。

JLP 尤其有趣。雖然它不是穩定幣,而是一種結構化產品,但它的表現優於市場,同時波動性較小。如果SOL 在今年剩餘時間內保持強勁,而JLP 繼續收取高額費用,它可能會繼續保持強勁表現。