來源:周子衡

儘管聯準會意識到美國經濟正在“降溫”,失業率開始上升,經濟活動正在減弱,聯準會仍在7月底會議上,未將政策利率從目前的5.25-5.5%高位下調。

聯準會面臨的問題一如既往地是在維持高借貸成本以壓低通膨與高借貸成本導致家庭減少支出、企業削減投資和就業之間取得平衡。

與主要經濟體的其他央行一樣,聯準會將物價通膨率目標定為每年2%(這毫無意義);而不同在於,聯準會肩負“雙重使命”,即努力維持就業和經濟成長,同時降低通膨率。聯準會能否實現這項雙重使命?聯準會樂於宣稱其能做到;主流經濟學家的共識是,聯準會將實現低通膨和低失業率以及適度穩健的經濟成長的「金髮姑娘情境」。

金髮女孩原則(英文:Goldilocks principle),又稱金髮女孩效應,來自英國作家羅伯特·騷塞(Robert Southey)的童話故事《三隻小熊》,講述一位名為Goldilock的金髮女孩進山採蘑菇,不小心闖進了熊屋,趁著熊爸爸、熊媽媽和熊小孩外出還沒回來,金髮女孩盡享廚房裡各種美饅,然後舒適地躺在熊床上迷迷糊糊地睡著了,還做了一個美夢。在金髮女孩霸占的房子中,每個熊都有自己偏好的床、食物和椅子。金髮女孩在偷食過三碗粥、偷坐過三把椅子、偷躺過三張床後,金髮女孩覺得不太冷或不太熱的粥最好、不太大或不太小的床和椅子最舒適。直到有一日,三隻熊回來了,原來此間房子屬三隻熊所有,金髮女郎的幸福生活便一去不復返。

The Goldilocks Principle: Not Too Hot, not Too Cold

(金色財經注:標題可譯為:金髮姑娘原則:不太熱,也不太冷)

如實現雙重使命,聯準會的利率政策將不會受到影響。 正如我之前多次指出的那樣,貨幣政策據稱透過提高或降低借貸成本(無論是消費還是投資)來管理經濟中的「總需求」。然而,自2020年疫情結束以來,近期通膨飆升的經歷是顯而易見的。通膨上升的原因是供應鏈減弱和受阻以及製造業生產復甦緩慢,而不是因為政府支出狂潮或「過度」工資上漲或兩者兼而有之造成的「過度需求」。而且,一旦能源和糧食短缺和價格消退,全球供應鏈堵塞減少,生產開始回升,通膨就會開始消退。貨幣政策與這些變動幾乎沒有關係。

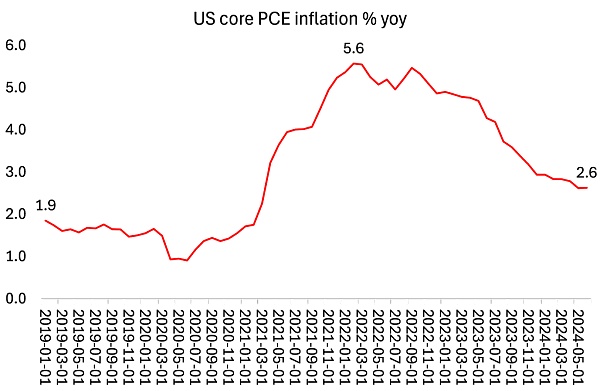

與聯準會主席傑伊·鮑威爾和所有主流經濟學家的希望和預期相反,美國經濟的趨勢表明,雙重使命不太可能實現。首先,通膨仍然“黏性”,遠高於2%的目標年率。聯準會喜歡根據核心個人消費支出(PCE) 物價指數來衡量美國通膨。這是一個複雜的衡量標準,不包括生產價格、能源和食品價格——幾乎不能準確衡量大多數美國人的價格上漲!即便如此,核心PCE目前仍為2.6%,低於2022 年5.6%的峰值,但仍遠高於2%和2019年的利率。

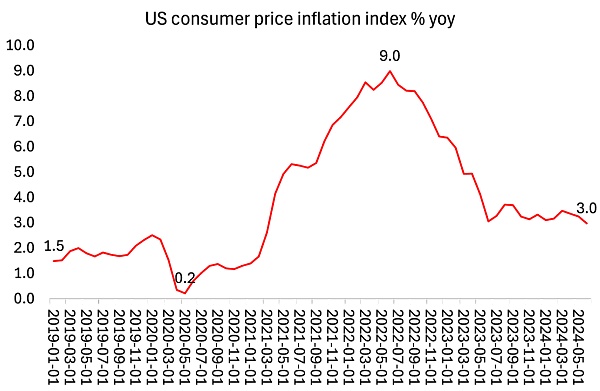

整體消費者物價通膨率遠高於聯準會的指標。目前通膨率為3.0%,低於2002 年9% 的峰值,但仍比聯準會虛幻的目標高出整整一個百分點,且是2019 年通膨率的兩倍。

正如您所看到的,儘管主流經濟學家樂觀地談論通貨膨脹率,但CPI 率似乎仍徘徊在3% 左右,幾乎沒有進一步下降的跡象。原因對我來說很清楚。首先,正如我之前和上面所論證的那樣,通貨膨脹不是由「過度需求」驅動的,而是由供應不足(即生產力成長緩慢和商品價格高企)所驅動的。其次,過去兩年,美國經濟中許多產品的價格大幅上漲,但似乎並未影響官方價格指標。

尤其是住房成本、醫療和汽車保險,這些成本都大幅上漲。正如英國《金融時報》最近的一篇文章承認的那樣: 「這兩者都在一定程度上是疫情供應衝擊的產物——建築減少和汽車零件短缺——這些衝擊仍在供應鏈中蔓延。事實上,現在更貴的汽車保險是過去汽車成本壓力的產物。

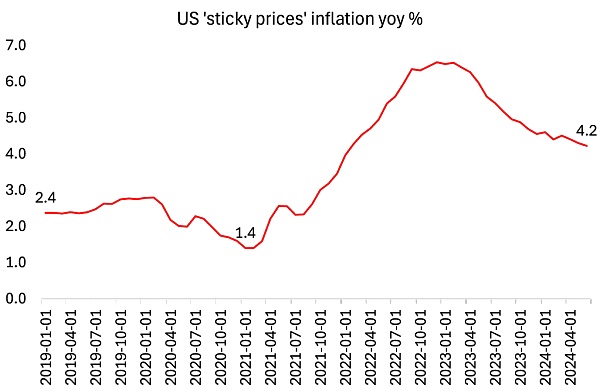

美國經濟中還有另一個衡量通膨的指標,稱為黏性價格消費者物價指數(SCPI),該指數是根據CPI中包含的一組商品和服務計算得出的,這些商品和服務的價格變動相對較少,因此不受需求變化的太大影響。該指數再次顯示出更高的通膨率,目前為年增4.2%,是2021年初的三倍。

這項指標表明,通貨膨脹已根深蒂固地滲透到經濟中,企業利用一切機會提高價格,卻不放過任何機會降低價格。別忘了,過去三年,美國家庭購買的商品和服務價格平均上漲了20%——因此,目前通膨放緩意味著價格仍在大幅上漲,但漲幅沒有那麼快。過去幾年,物價上漲侵蝕了大多數美國人的實際收入,因此,即使他們都有工作(大部分是低薪服務業工作),生活水準也倒退了。

因此,與聯準會的言論相反,「抗通膨之戰」並未獲勝。因此,聯準會仍未下調政策利率。但由於不下調,聯準會的高政策利率使借貸利率居高不下,從而打擊了那些通常必須藉貸來投資和僱用員工的小型企業的利潤,以及家庭的信用卡和抵押貸款利率。

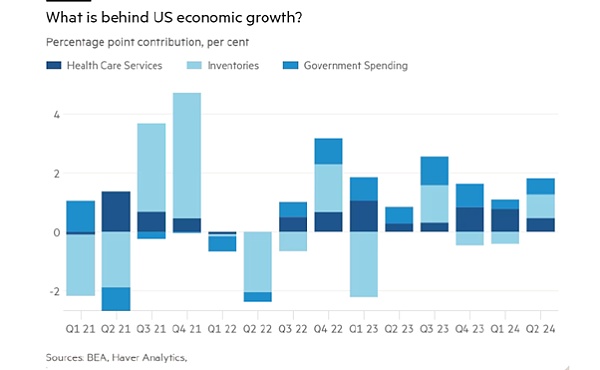

這就提出了一個問題:美國經濟是否真的在穩定成長,以避免因高利率擠壓利潤而導致的任何衰退。最近,美國第二季實際GDP年度化成長率預估為2.8%,高於第一季的1.4%,引起了廣泛關注。但這總體數字隱藏著許多漏洞。

首先,這是一個「年化」成長率,這意味著第二季度實際GDP的季度成長率實際上只有0.7%。其次,整體成長率包括以下主要貢獻:醫療服務(0.45個百分點);庫存(0.82個百分點);政府支出(0.53個百分點)。醫療服務實際上是衡量醫療保險成本上漲的指標,而不是衡量醫療品質的指標,而這項成本在過去三年中飆升。庫存意味著未售出的商品庫存,換句話說,就是未售出的產出;政府支出主要用於武器製造,幾乎不算生產性貢獻。

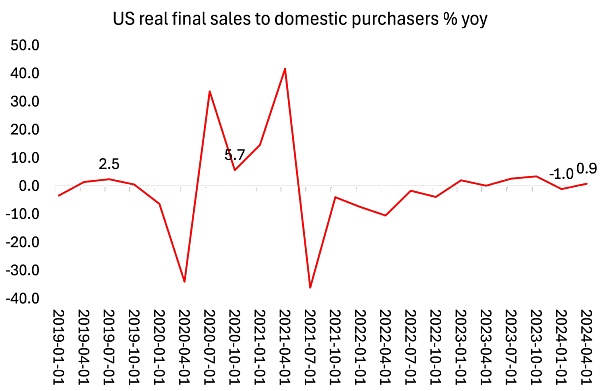

如果你剔除所有這些因素,看看所謂的“面向私人國內買家的實際最終銷售額”,這是衡量美國經濟活動的更好指標,那麼與疲軟的第一季相比,情況並沒有任何改善。事實上,今年上半年的實際最終銷售額成長率為零,而2023 年全年成長率約為2%。

面向消費者的銷售成長一直優於實際個人收入成長。平均而言,美國家庭的實際收入在連續兩年下降之後,現在只獲得了非常小的成長。實際個人可支配所得(即扣除通貨膨脹和稅收後的個人所得)年化成長率僅1%,低於第一季。

難怪美國消費者信心跌至八個月以來的最低點。密西根大學消費者信心指數7 月最終讀數為66.4,為11月以來的最低值。主流經濟學家認為消費者支出和收入正在蓬勃發展,對此感到困惑,稱之為「情緒衰退」。美國家庭似乎沒有意識到他們過得很好!但「高價格繼續拖累人們的態度,尤其是那些收入較低的人,」密西根調查主任Joanne Hsu說。

這是消費方面的情況。在生產方面,情況也好不到哪裡去。美國企業財報季已經開始,各方面都傳來壞消息,尤其是那些主導美國股市、佔據企業部門大部分利潤的大型科技和社群媒體公司。

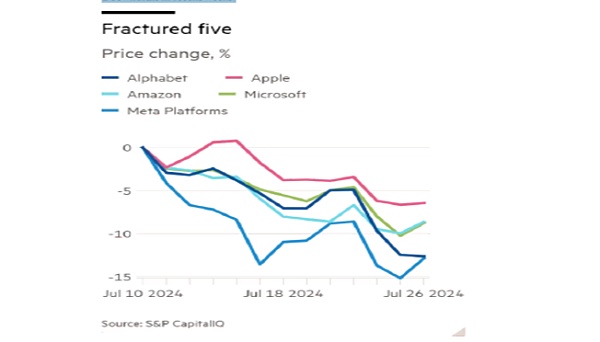

過去九個月推動美國股市上漲的所謂“七大科技股”中有四隻在本週結束時進入了“回調區域”,股價較近期高點下跌了10% 以上。另外兩家公司——微軟和亞馬遜——的跌幅接近兩位數,這標誌著回檔的到來。從「七大科技股」到「五大科技股」!

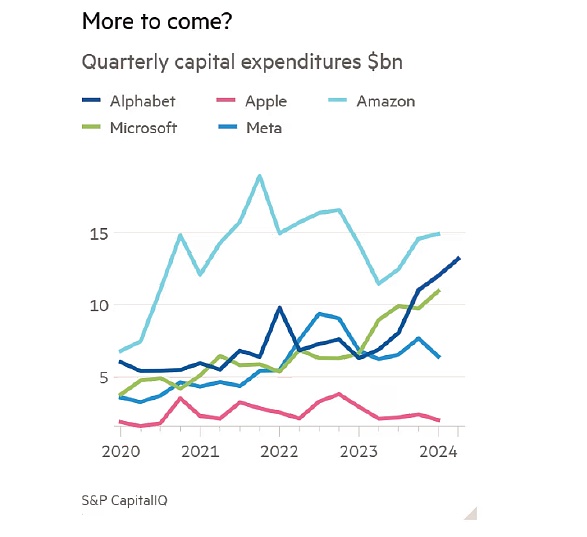

大型科技公司已將其財富投入預期的人工智慧巨額利潤。它們已啟動了前所未有的投資,從而成為美國經濟商業投資的主要動力。微軟表示, 「我們預計今年資本支出將大幅增加」 ,並且「短期內人工智慧需求略高於我們的可用產能」。亞馬遜表示,對雲端服務和人工智慧的強勁需求意味著它將「大幅增加」資本支出。 Meta表示,人工智慧將推動今年和2025年的投資增加。但人們對人工智慧能否快速實現更高利潤的懷疑開始出現,如果大型科技公司開始減少支出,那麼這將對企業經濟產生迴響。關於股市「尾部風險」的討論越來越多。

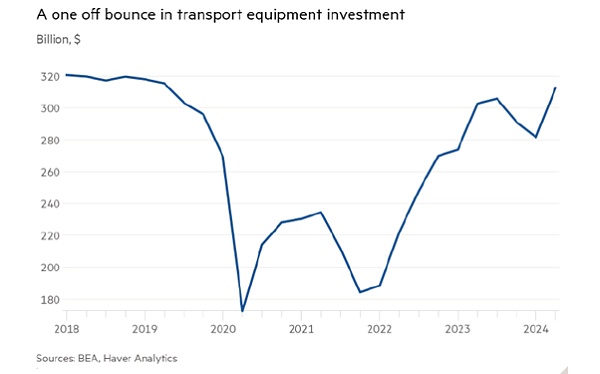

此外,UPS股價也下跌了12%,這家快遞公司通常被視為整體經濟的風向標,此前UPS下調了今年剩餘時間的預測。自疫情結束以來,為了因應全球產出的成長,運輸設備的投資大幅增加。但這種情況似乎即將結束。

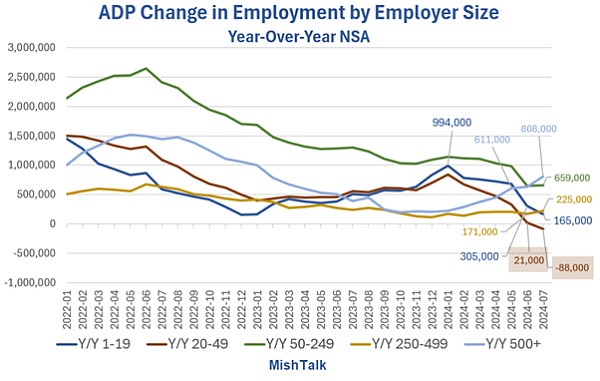

至於就業,整體情況仍是就業成長疲軟和失業率上升。 ADP數據顯示,僱用20-49名員工的小型企業的薪資年增為負88,000。除大型企業外,其他所有企業的薪資單都呈現負成長趨勢。

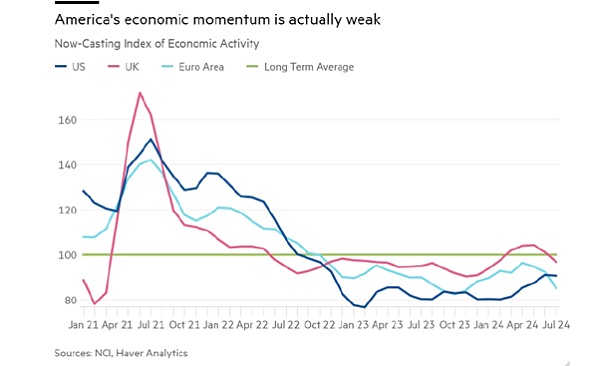

事實上,經濟活動的前進勢頭正在減弱。

現實情況是,美國經濟可能是七國集團中表現最好的,但並沒有快速發展。即便如此,歐洲和日本的情況要糟糕得多——我將在以後的文章中再次談到這一點。英國的情況非常糟糕,以至於英格蘭銀行決定現在下調政策利率。英國整體通膨率大幅下降至2%,但那隻是因為英國經濟停滯不前。

總而言之,聯準會幾乎肯定會在9月的會議上開始下調政策利率——而且聯準會已經暗示了這一點。但這是因為它別無選擇,只能避免經濟停滯甚至衰退,就像英國央行已經面臨的情況一樣。因此,聯準會將不得不接受無法實現2% 通膨目標的現實。而美國家庭將在商店和關鍵服務方面面臨更多的通膨。